前回、これまでの投資遍歴をまとめてみました。今回は、どんな投資観、堅苦しくいうと投資哲学に基づいて投資を考えているのかをまとめてみたいと思います。

何が上がる銘柄か、なんて分からない

まずは「銘柄選び」は基本的に行いません。企業の業績分析は難しく、P/LやBSを見ても正しく評価するなんて、ぼくには無理です。見るのは楽しいですけど。

さらに、そうした分析の結果「この企業は割安だ!」と思ったとします。でも、株価が安いのは、僕には知らない情報によって今後の業績悪化が織り込まれているために下がっていることのほうが多いわけです。こんな「株価には情報がすでに織り込まれている」という考え方を「効率的市場仮説」といいます。

効率的市場仮説が完全に成り立っていると考える人はほぼいませんが、僕は自分が市場を出し抜けるほどの分析力や情報力を持っているとは考えられません。なので、銘柄選びは遊び以外ではしないことにしています。

そのため、投資先は複数の企業に分散して投資できる、投資信託かETFを使うことになります。

インドが伸びる? 中国が伸びる? そんなことは分からない

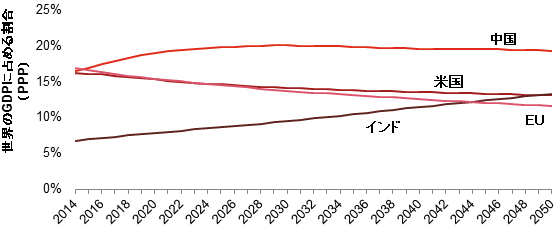

複数企業に分散するとして、次は投資地域です。例えば、落ちたとはいえ中国のGDP成長率は高いですし、インドなどは今後数十年で米国やEUのGDPを抜くと推定されています。

※PwC、調査レポート「2050年の世界」を発表し、主要国のGDPを予測‐2020年以降、中国の成長は大幅に鈍化するものの、世界の経済力の新興国へのシフトは止まらず | PwC Japanグループ

しかし問題は、GDPが成長している国へ投資したからといって、リターンが増えるわけではないことです。意外なことに。ジェレミー・シーゲルは『株式投資』内で、次のように書いています。

図8-1aは、各国株式市場の長期利回りと実質GDP成長率の関係を示している。結果は驚くべきものである。実質GDP成長率と株式市場の利回りには負の相関が見られる。

つまり、GDPが成長している国よりも、GDPが成長していない国に投資したほうがリターンが大きいというのが過去のエビデンスです。『株式投資』ではその原因となる可能性をいくつか検討していますが、ともあれ「GDPが伸びるからこの国だ!」とはいえません。

つまり、どの国に投資したいいかなんて分からない、ということです。

株式は最高の投資先

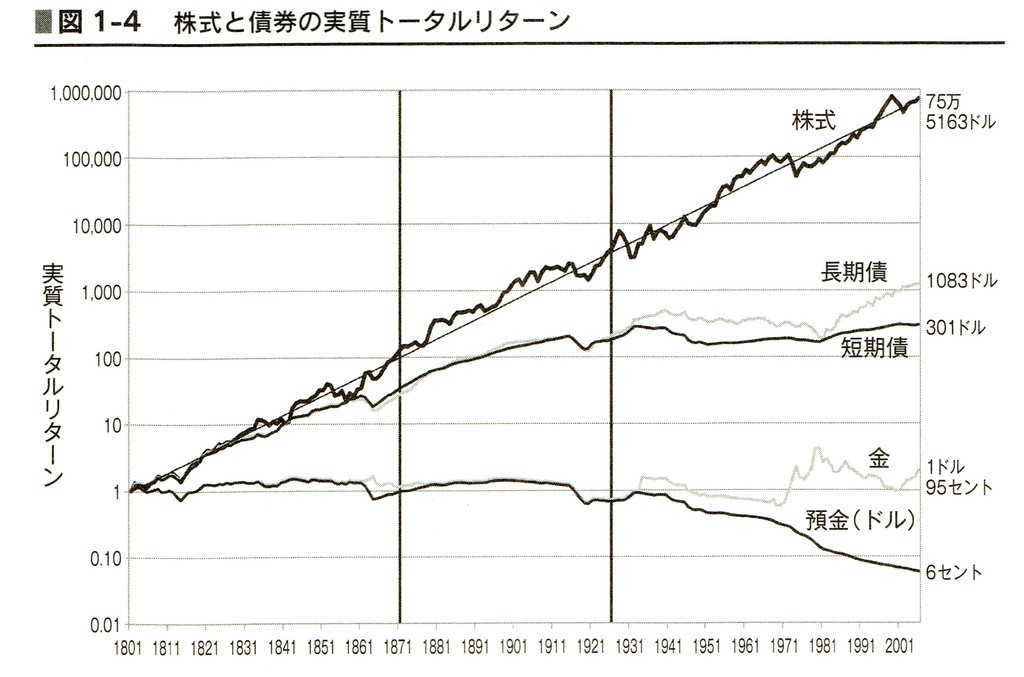

歴史的に見て、株式というのは最良の投資先です。下記のグラフはやはりシーゲルの『株式投資』からになります。縦軸は、なんと対数表記です。1801年に株式に投資した1ドルは、2001年までの200年間でなんと75万倍にもなったことが分かります。

これに比べると、債券が1000倍というのはあまりに小さく見えますし、金の1ドル95セントは残念としかいえません。預金にいたっては、1ドルが6セントまで小さくなってしまっています。これはインフレのせいですね。

というわけで、投資をするなら株式がメインになります。

複数の資産クラスへの分散投資はリスクを下げる

では、資産の全部を株式に投じればいいのでしょうか? それも一つの考え方です。ただし「リスクとリターンは比例する」というもう一つの法則があります。株式が高いリターンをもたらすのは、高いリスクを取っているからです。つまりリスクプレミアムというわけです。

リスクが小さければ、そこにレバレッジをかけることで、リスクとともにリターンを上昇させることができます。つまり、リターンを取りたければリスクも取る。そういうことになります。

ところが現代ポートフォリオ理論は、そんなリスクとリターンの関係の中に、一つだけフリーランチがあることを示しています。互いに相関しない資産を持つと、リターンは変わらないのにリスクが減るというのです。

それぞれ5%のリターンの資産があり、片方が100上がるともう片方が100下がるという逆相関の関係にあるとします。その両方の資産を持つと、上げ下げは相殺され、つまりリスクはゼロ。そのくせリターンは5%あるという状態になります。これが「効率的フロンティア」と呼ばれるものです。

だから、株式をメインにしながらも、株式との関連性が薄い資産クラスを持つことでリスクを抑えることができるわけです。

一般的には、株式と債券は逆の動きをするとされているので、これを組み合わせます。そして、実は最適な株式と債券の比率は、どのくらい長期に投資するかで変わってきます。30年などの長期投資の場合、9割超を株式で持つことが効率的フロンティアの最適点になります。

一方で、僕のようにセミリタイアし、そろそろ資産を取り崩しながら生活していこうという場合は、気長に株式のリターンが安定するのを待っていられないかもしれません。つまり、長期投資ができない身分だということです。

そうなると、自然と株式の比率は下げなくてはなりません。僕の現在の株式比率は70%超が株式なので、そろそろ株式比率を下げていくタイミングとなります。

投資タイミングなんて分からない

「今は景気が曲がり角だから株価が下落してから投資しよう」「いまはあまりに株価が高すぎる。投資すべき時期ではない」。今後の景気見通しについて、いろんな考え方がありますね。

景気変動をうまく読んで投資したらどうでしょう? そんな誘惑にノーを出すのもシーゲル教授です。なんと、景気の変動を察知して株式から債券へ、債券から株式へ、と資産を動かしたとしても、ほとんどリターンの向上にはつながらないというのです。

1802年から2006年の全期間を通して、投資家が正確に景気の山で株式を短期国債に切り替え、景気の谷で短期国債から株に戻した場合に得られる利回りは、バイ・アンド・ホールド・リターンをやや上回っている。

実際は、景気が山に達した1ヶ月後に株式から短期国債に切り替え、景気の谷の1ヶ月後に株式に戻したとすれば、ベンチマークであるバイ・アンド・ホールド・リターンを0.6%下回ることになる。

そもそも景気の見通しが読めるということ自体がすごいことです。少なくとも僕にはわかりません。

投資タイミングが分からないとしたら、いつ投資すべきでしょうか? よく言われるのがドルコスト平均法です。これは一定額を継続して積み立てるという手法ですね。「ドルコスト平均法」は本当に有利か? という議論がよくあります。確実に言えるのは、資産の一定比率を積み立てていくのに比べれば、ドルコスト平均法は有利だということです。

ただし、まとまった資金があって、それを一気に投資するのか、ドルコスト平均法で積み立てていくのか、どちらがいいのでしょう? 下記の記事で考察したように、手元に資金を寝かせておくデメリットがあることを考えると、一気に投資するのがベストだと考えています。