2020年3月は、2月を暴落というのがはばかられるほど本格的に暴落した月でした。先月は「新型コロナウイルス騒動」と書きましたが、3月は完全に「コロナショック」です。さて、資産はどのくらい減って、パフォーマンスはどのくらい悪かったのでしょうか?

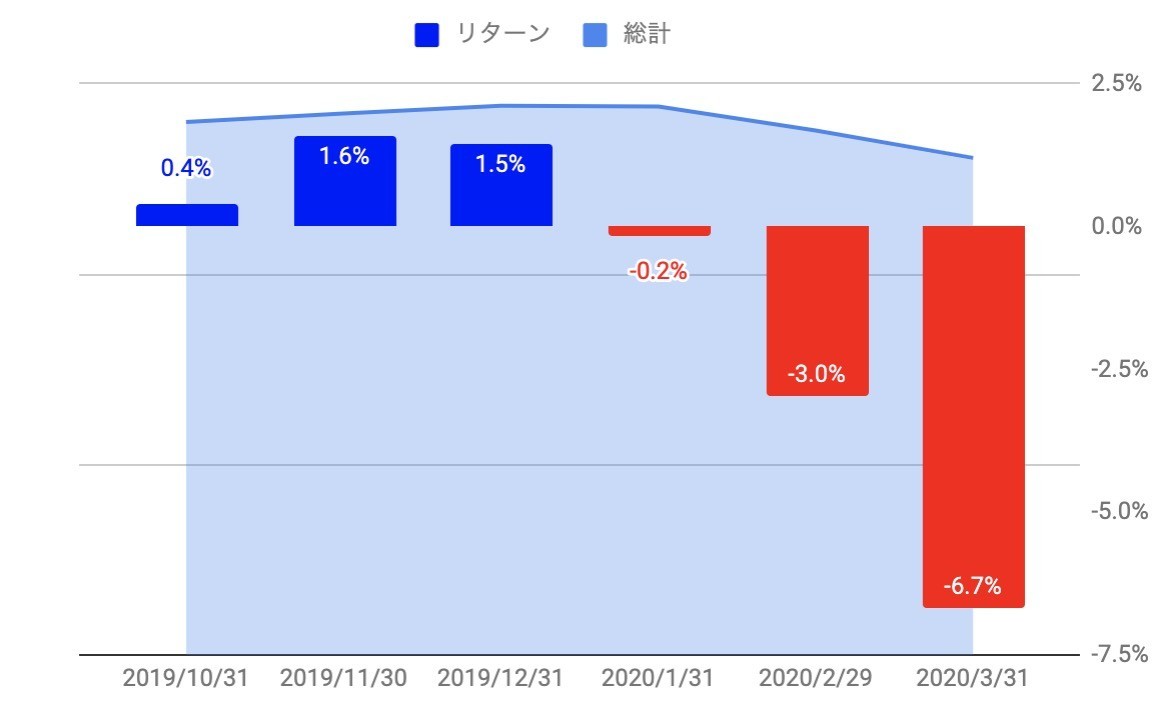

- 全体は▲6.7% 良くはないが絶望するほどでもない

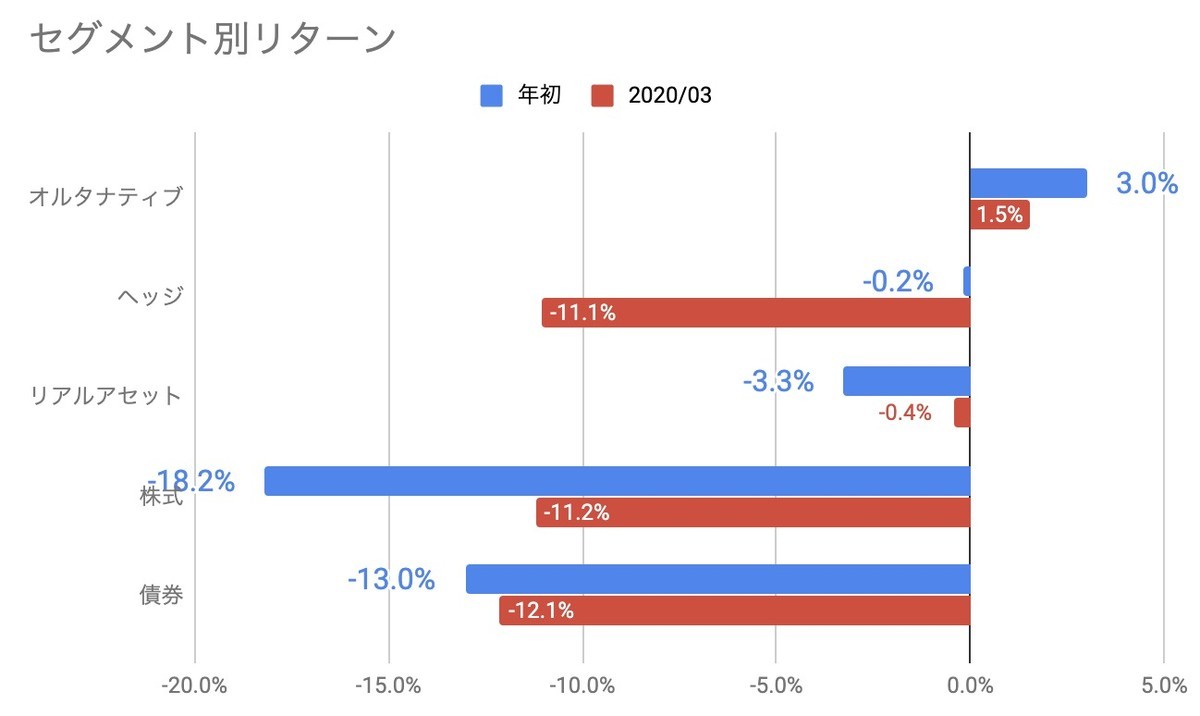

- セグメント別リターン

- 株式セグメント ▲11.2%

- 債券セグメントに異変 ARCC大暴落 ▲12.1%

- リアルアセット ▲0.4%

- ヘッジセグメントは▲11.1%

- オルタナティブ(現金)は+1.5%

- インカムの状況

- 今後の方針と注意書き

全体は▲6.7% 良くはないが絶望するほどでもない

資産全体の先月からの増減は、6.7%の減少でした。さすがにリスク資産比率が少なめだと、株が暴落してもこんなもんです。ただし、コロナショックで最も下がったのは3月23日(米S&P500の場合)で、そこからすでに17%も戻っています。23日時点で資産を計算したら、もっともっと悪かったはずです。

先月も書きましたが、2018年には一ヶ月で総資産が10%以上減少したこともありました。よくも悪くもリスクを減らしてきたので、こうしたときもダメージは小さくなっています。ただし、「総計」で示した資産規模のグラフが目で見て分かるほど減っています。

額で見れば、18年12月末の時点まで、資産規模は後退しました。よく言われるように、19年の株高の恩恵がすべて吹き飛んだ感じです。ただ、さすがに売られすぎだとも思っているので、この状況は一時的だと楽観的に考えています。

セグメント別リターン

5セグメントそれぞれではどうだったでしょうか。3月単月で見ると、まったくいいところがありません。現金の活用を目指すオルタナティブセグメントこそ、月間1.5%と堅調な成績を上げましたが、ほかは軒並み二桁マイナスです。

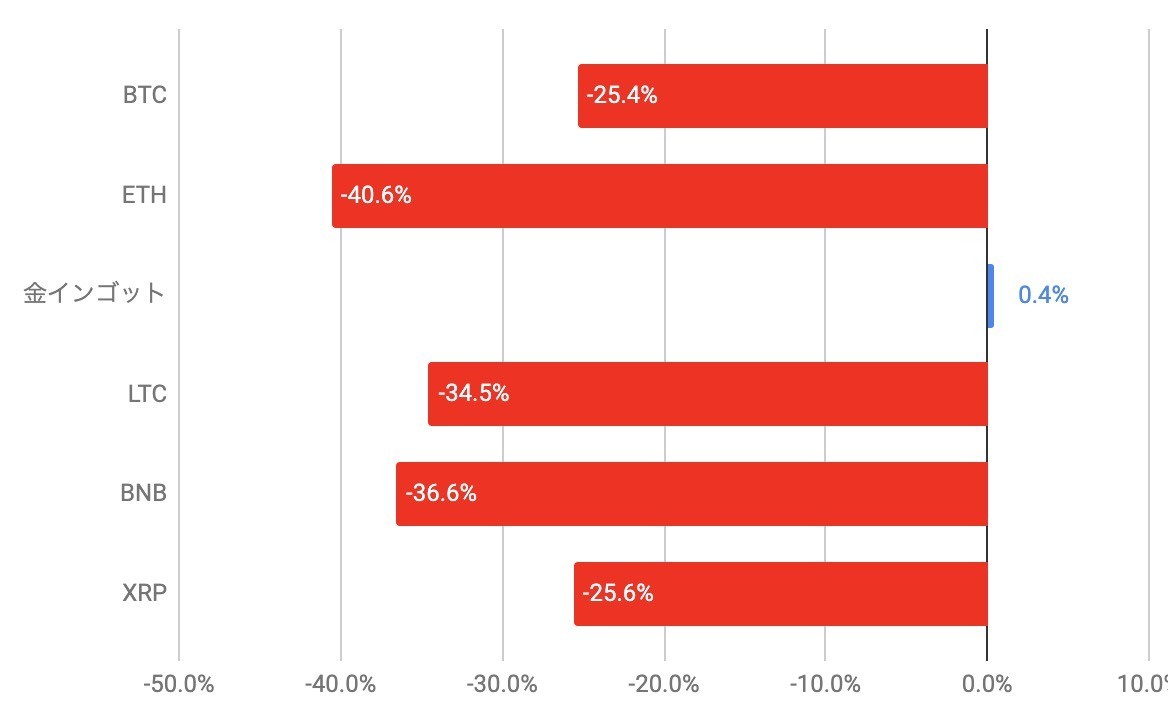

そして注目すべきは、年初来との比較です。2月まで、仮想通貨と金のセグメントである「ヘッジ」は大きくプラスの状態でした。まさにうまくヘッジの役割を果たしていました。ところが、3月はそれが11%のマイナス。足を引っ張りました。

債券も同様です。2月までは年初来で▲1.1%と株式が厳しい中、耐えてくれていました。ところが、3月に暴落。単月では株式を超える下落幅となっています。どうしてこうなったのかのカラクリはのちほど。

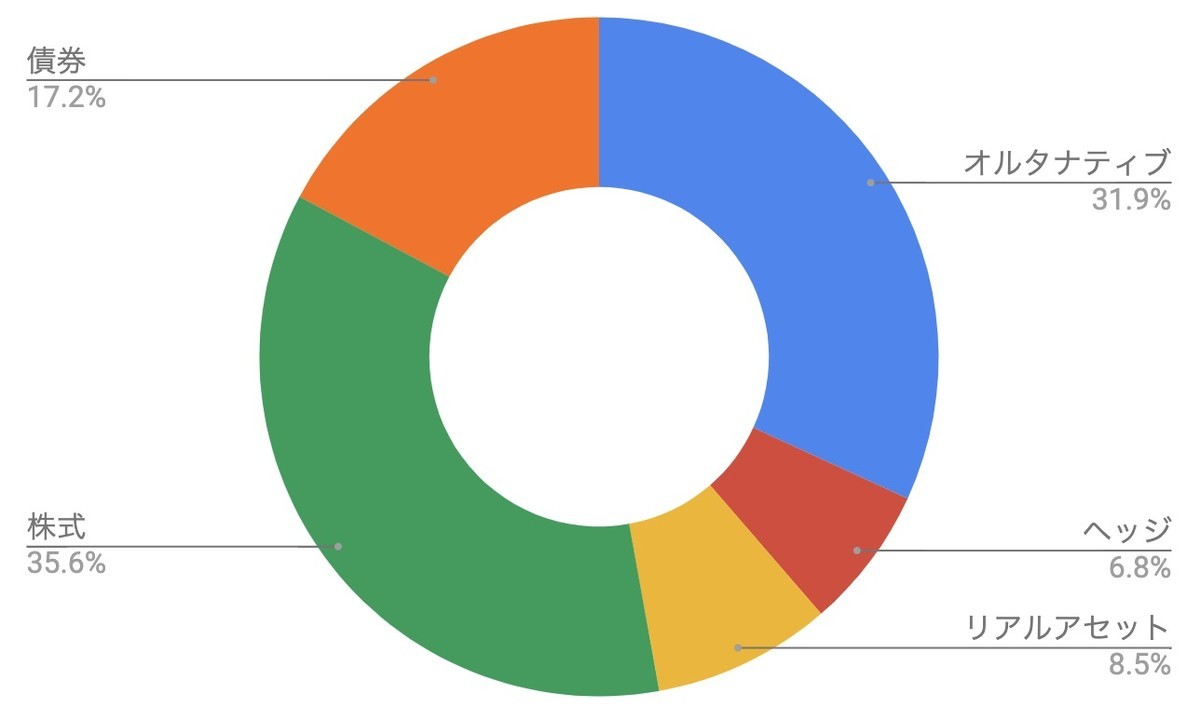

アセットアロケーションは下記の通りです。オルタナティブ(現金)セグメントの比率は1.2%の増加にとどまっています。これは、後述しますが総資産の2%弱程度を使って、株式の追加買い入れを行ったためです。結果、全体の比率にはそれほど大きな変化はありません。

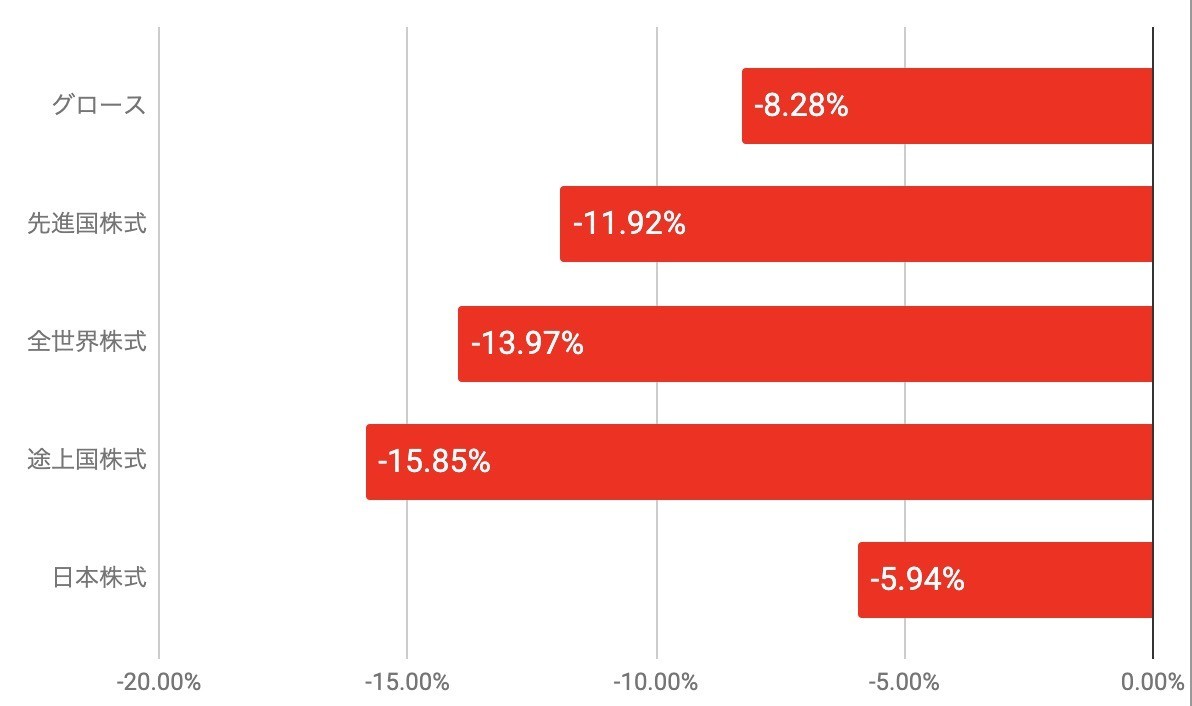

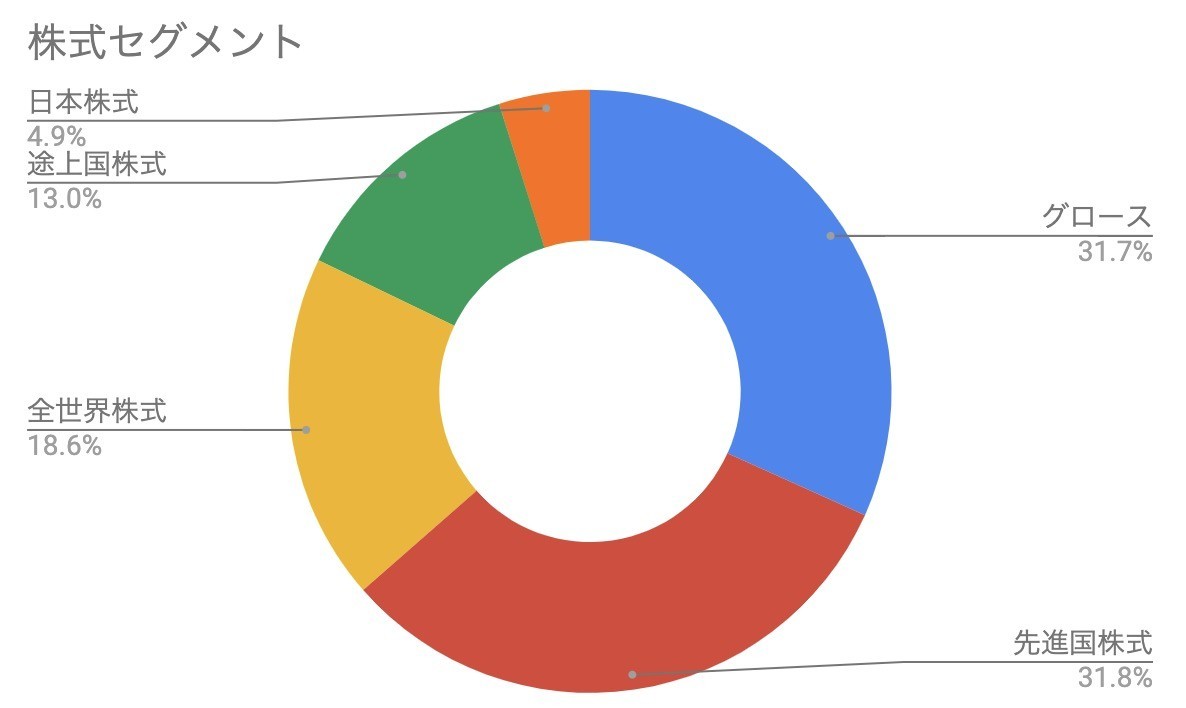

株式セグメント ▲11.2%

いやはやさすがに株式は厳しい月でした。全体も11.2%のマイナス。地域別でも2月に引き続き、大きなマイナスです。特に、2月はさほど下げていなかった新興国(途上国)は、原油安もあって下落幅がすごいことになっています。一方で、米国ITのグロースは下げ幅が小さめでした。

そして日本は凹んだあと戻して、月間で見ると5.94%の下落にとどまりました。ただ、TOPIX自体はこの1カ月で9%近い下げのはず。データ計測のタイミングや投信の価格反映タイミングが1日違うだけで、平気で5%くらい変わってきてしまうのが、昨今の市場だったりします。

なお、3月の間に、先述したように総資産の2%弱を使って全世界株式(VT)を追加購入しています。それによって、株式セグメント内での全世界株式の比率が3.6ポイント増加しました。

このVT、3月末の時点ですでに10%近いリターンを出しており、暴落時に仕込んだ株は強いということを実感させてくれます。

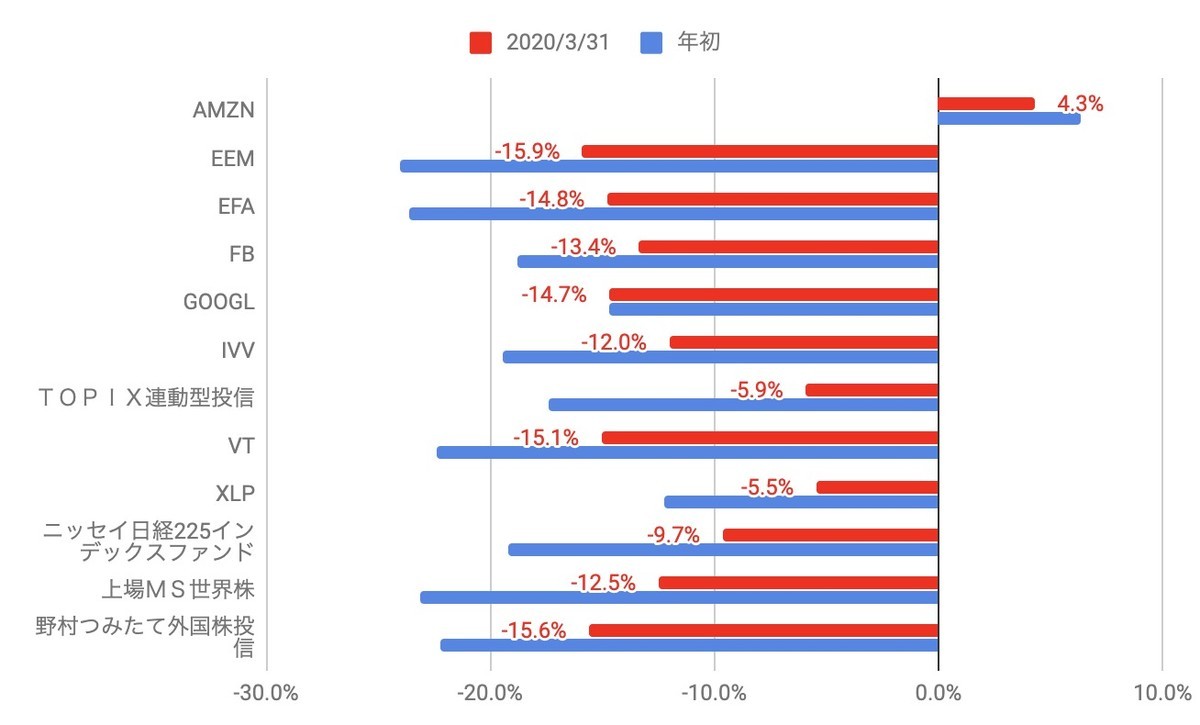

さらにブレイクダウンしてみます。傾向は似ている感じですが、やはり生活必需品セクターのXLPの下げは限定的でした。ディフェンシブなセクターやスマートベータは何なのかというのは興味深いものですが、XLPはコロナには比較的強かったようです。

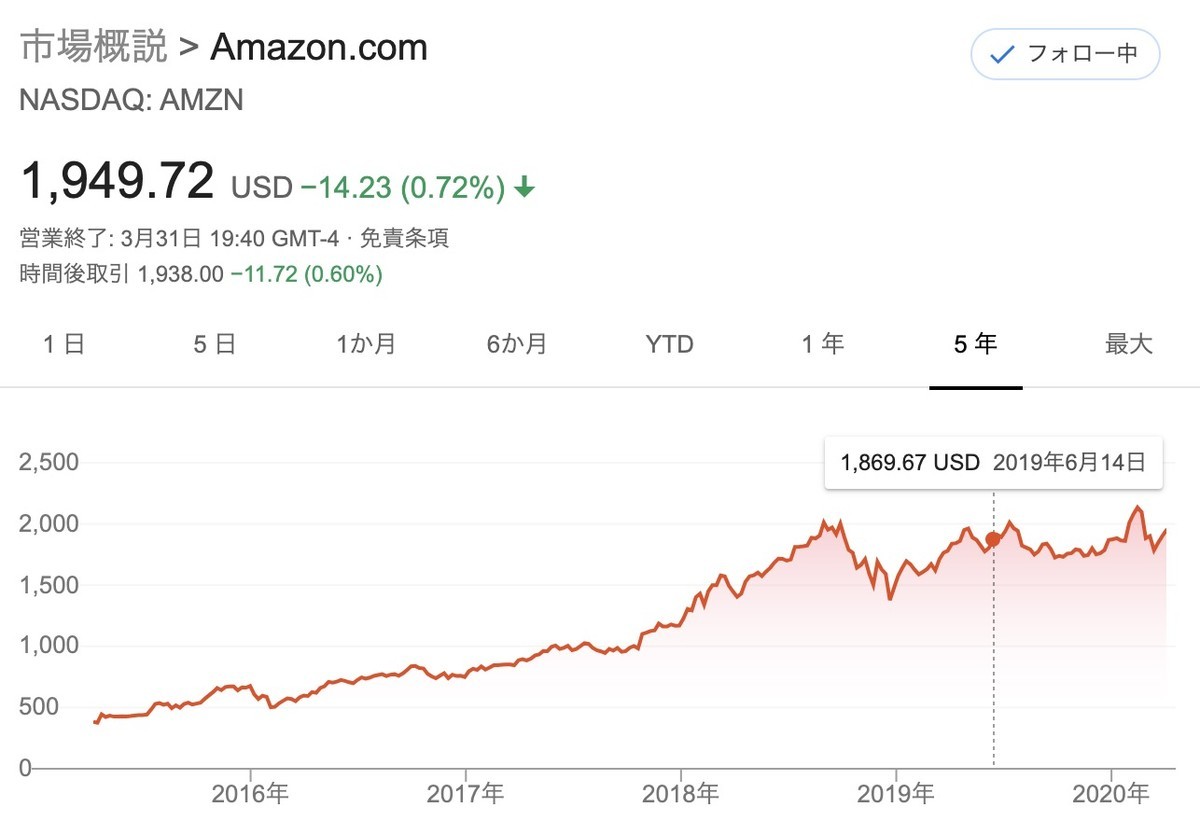

そして驚くべきはAmazonです。FacebookとGoogleが同じくらい下げる中、なんと3月は上昇。年初来でもプラスです。恐ろしや、Amazon。

ただし、長期チャートで見るとAmazonは2018年末から2000ドルをなかなか突き抜けていけない感じが続いています。コロナの影響はネット企業の業績にはプラスに働く面もあると思うので、今後に注目です。

VTを買い付けたほかは、楽天カードを使った投信自動買付を行っています。大きな意味はないのですが、これまでの野村つみたて外国投信から、「楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式))」に積立対象を変更しています。

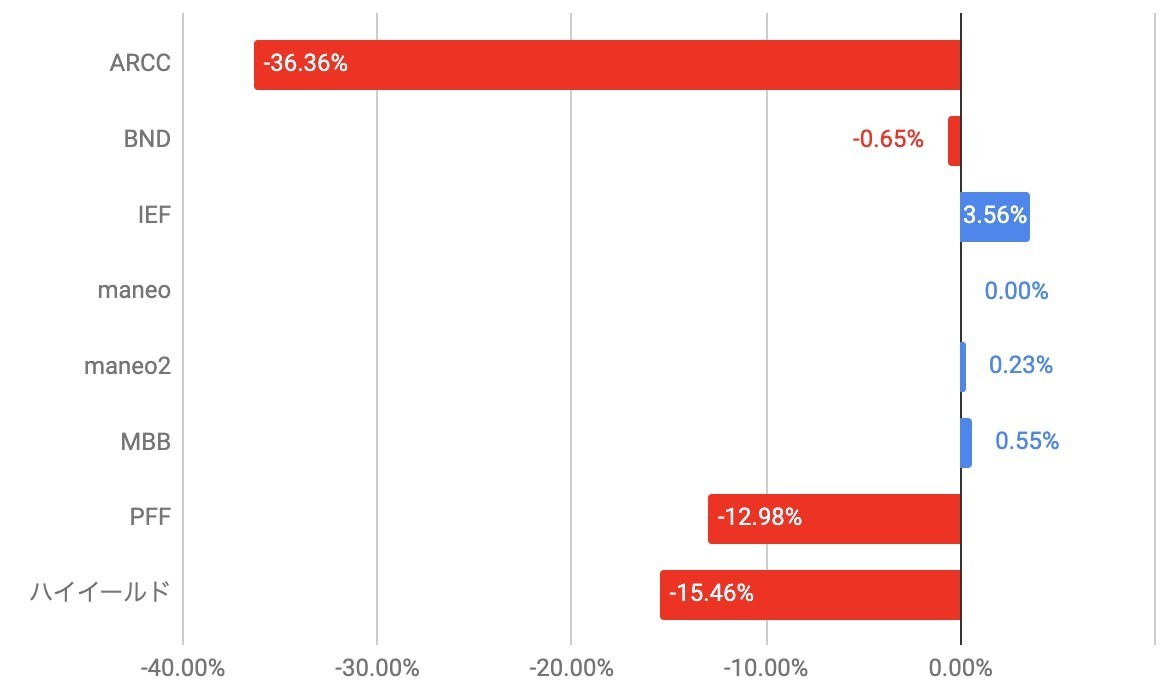

債券セグメントに異変 ARCC大暴落 ▲12.1%

実はこの3月、株式よりも下落が大きかったのが債券です。3月6日にサウジの原油増産が決まり、翌月曜日の9日、原油は暴落。シェールオイル企業の赤字化懸念から債券も一気に売られたのは記憶に新しいところです。ここから、経済不振だけでなく信用不安も始まりました。

となると厳しいのは、中小企業へ出資・貸付を行っているBDC企業、ARCCです。なんと単月で36%もの暴落です。ハイイールドやPFFなど信用リスクを取っている債券も大きく下落しました。

反面、10年もの国債のIEFは好調。ただし債券だけあって、上昇幅は小さく、他をカバーするほどではありません。ARCCは大きく下落して、配当利回りはなんと15%に達しました。

リアルアセット ▲0.4%

リアルアセットは0.4%のマイナスです。ただこちらは3月3日に、ついに太陽光発電所1号基が稼働しました。まだ入金には至っていないので、現在の資産計算は簿価ベースです。

来月の報告までには売電収入も入っていると思いますので、

- 未稼働発電所 簿価ベース

- 稼働済み発電所 実績+営業見通しによるDCF法での資産価値評価

としていきたいと思います。試算方法の検討として書いた通りです。

ヘッジセグメントは▲11.1%

これまでよく持ちこたえてくれていたヘッジセグメントですが、こちらも3月9日からの全資産が売られる局面で暴落です。仮想通貨の暴落が大きく、Bitcoin(BTC)は一時、1日で40%も暴落する局面がありました。5月に3度目の半減期を迎えますが、価格がどうなるか予断を許しません。

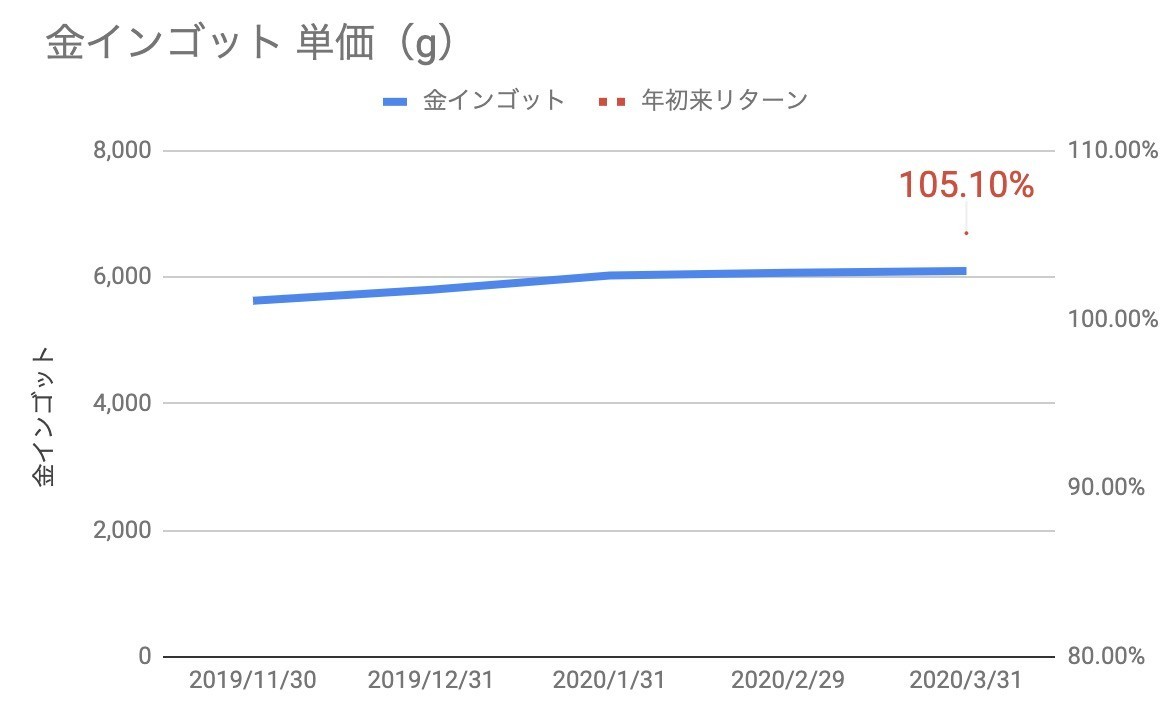

円建ての金インゴット単価は、三菱マテリアルのWeb買取価格ベースで、年初から5.1%の上昇。有事の金、安定の金ですが、ヘッジ資産としては量が足りないですね。

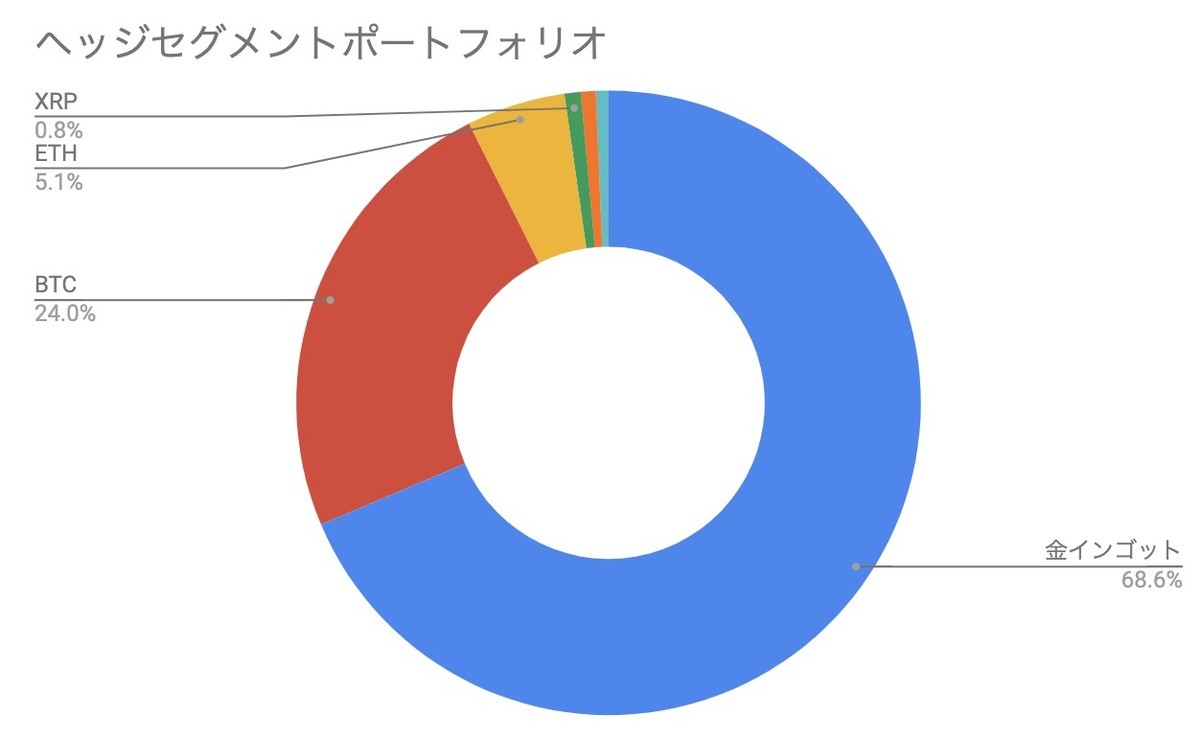

ヘッジセグメントの保有比率は次の通りです。暗号資産の暴落で、金の比率が8ポイントほど増加しました。ただし、両資産ともに売買するつもりはありません。

オルタナティブ(現金)は+1.5%

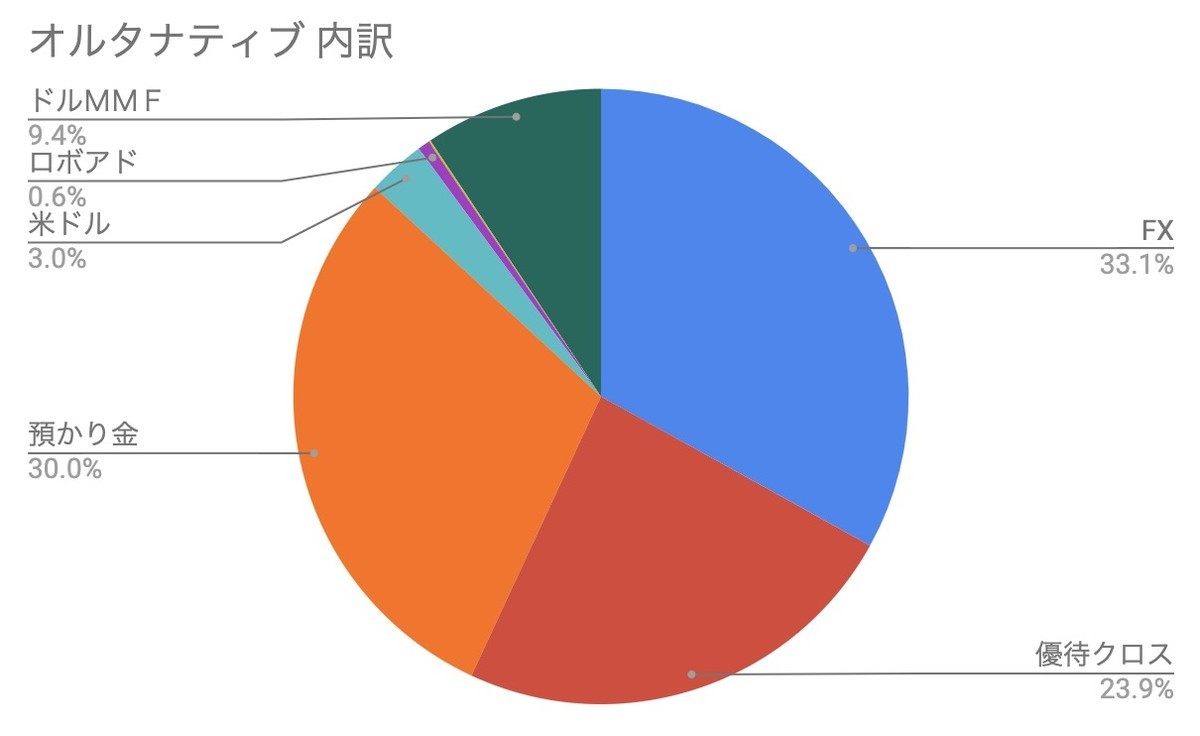

全資産がボロボロの中で、唯一気を吐いたのがオルタナティブ(現金)セグメントです。このセグメントは、現金及び現金同等の流動性の高い投資商品に、短期の投資を行います。資産の約32%を占めており、低いリスクと高い流動性を重視し、年間リターンターゲットは2%です。

株価暴落に伴い、 いくつか指数先物やVIXのCFD取引を行ったことが、多少のプラスになっています。FX金利アーブでは、2月に解消したドル円ポジションの代わりに、スイスフラン円のポジションを取りました。

優待クロスは、これまでで最高額となるポジションを取り、昨日はついに円現金がカツカツというところまでいきました。異名義クロスのポジションが解消しきれておらず、まだポジションがあります。

が、4月はめぼしい優待がなく次のターゲットは6月となるので、資金に余裕が出ます。そのため資金のほとんどをFXに回す計画です。 12月の優待品が徐々に届いていますので、これらの現金化が進めば多少オルタナティブセグメントのプラスに貢献するでしょう。

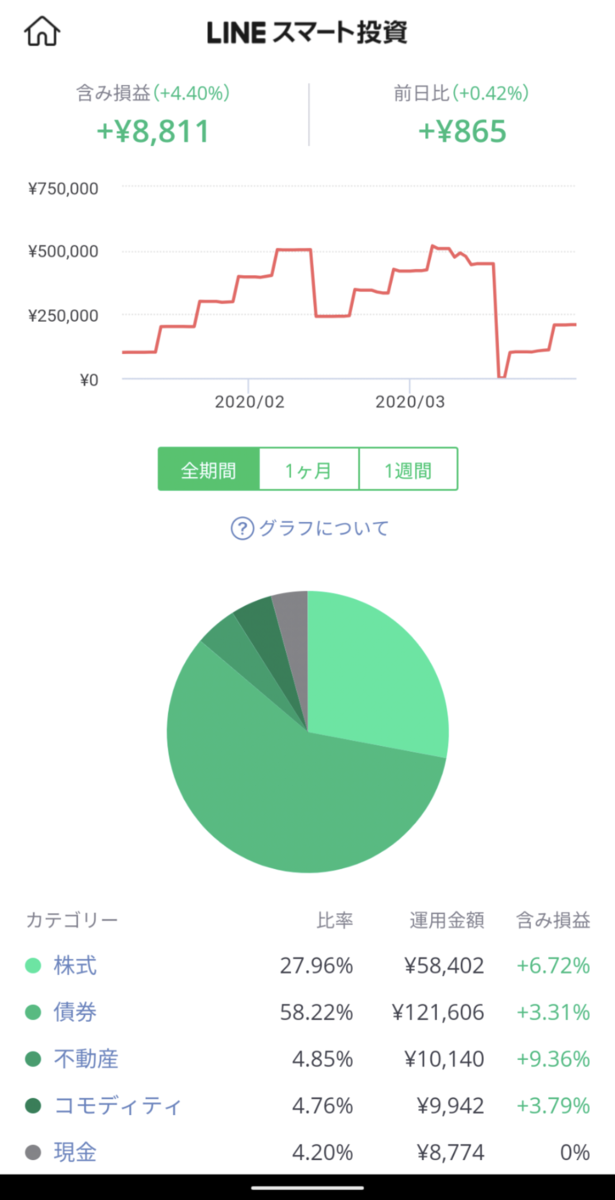

ロボアドはLINEワンコイン投資のポジションです。最もエクスポージャが大きいタイミングで暴落に巻き込まれ、もらったポイントよりも大きなダメージを受けました。その後の定期積立では含み益が出てきています。いまさらながらですが、積立投資ってすごいですね。

3月末時点の資産比率は次の通りです。なお、株式の買付(全世界株式 VT)を行ったため、全資産に対するオルタナティブの比率は1ポイントほどしか増えていません。

インカムの状況

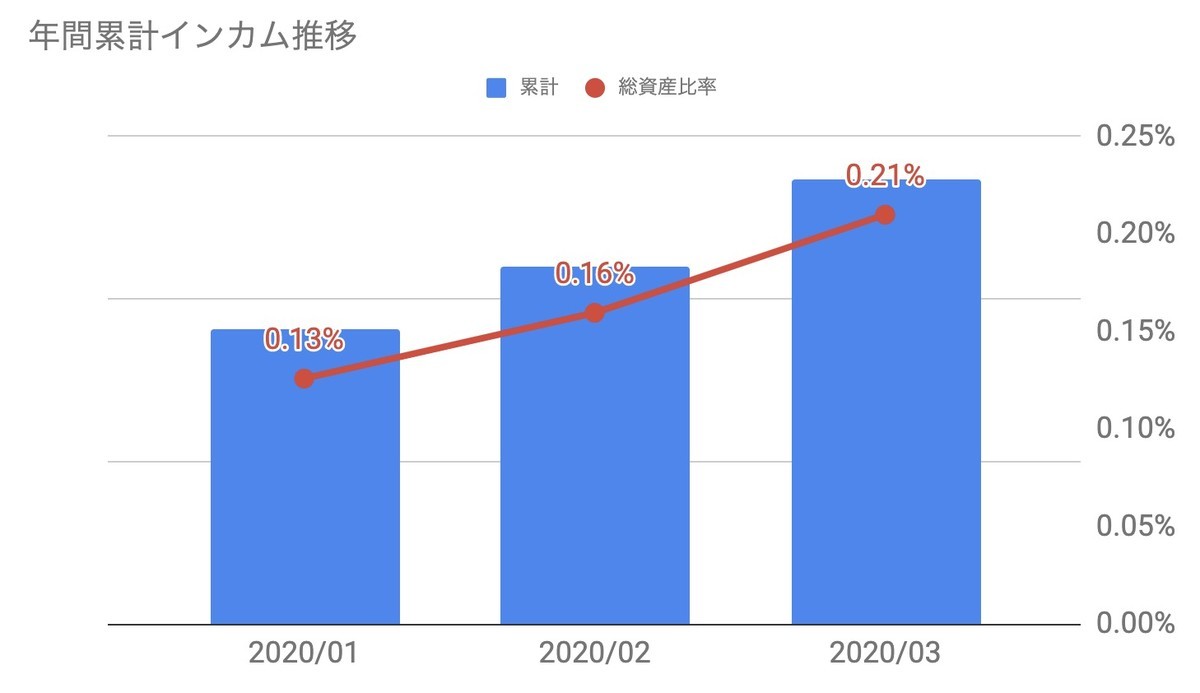

3月の配当や貸株などインカムの状況はどうだったでしょうか。米国株から、毎月恒例のBND、PFF、MBB、IEFの入金がありました。さらに3月はVTとXLPの配当も来ています。

さまざまなグラフが真っ赤でマイナスばかりで気分が晴れないので、インカムについては右肩上がりで伸びるグラフにしてみました。累積インカムを書いています。折れ線は、総資産に対するインカム収入リターンです。3月時点で、総資産の0.21%に相当するインカムでした。このままのペースなら、年間で0.8%程度の収入となるでしょう。

外国株からの二重課税の税額控除、株式損失による配当源泉徴収の還付があると思うので、実質的には年間1%程度はもらえる見通しです。

今後の方針と注意書き

3月は積極的にTwitterにいたこともあり、コロナショックによる暴落の感触を肌で感じることができました。しかし、1カ月でまとめてみると、それほどの下落でもないなという感触です。さてここからは、どういった戦略で行くかが重要になります。

相場観的には現在株式はバーゲンセール中なので、さらに買い増していきたいところ。幸い、3月優待の山場が終わったので弾薬は豊富です。株式を中心にちょこちょこ買いますとともに、二番底がもし来たら、厚めに購入です。

現金(オルタナティブ)の比率が32%ありますので、毎月2%分ずつ買っても1年ちょっと買い続けられます。リーマン・ショック時は株価回復に4年の時間がかかりました。大底から1年後でも、まだ株価は半分しか戻していませんでした。慌てて買う必要はないことがよく分かります。

何を買うかは、改めてじっくり検討していきます。この1年、株価が高いと考えて積極的な投資を我慢してきたことで、上昇の果実を取りそこねました。それを挽回するチャンスが来たと考えています。

もう一つ考えているのは、株式・債券セグメントのシンプル化です。太陽光が稼働してリアルアセットが複雑化してきたのと、オルタナティブセグメントの短期投資が忙しくて、集計だけで一苦労になっています。

一方で、株式・債券セグメントは雑多な銘柄が乱立していて、適切なポートフォリオとはいえなくなっていました。それでもそのままにしておいたのは、下手にいじると売買手数料による損失のほうが大きいことと、それぞれ含み益がかなり出ていたので課税が発生してしまうためです。

今回、含み損に陥っている銘柄がいくつかありますので、それらを損出しして、シンプルなポートフォリオに組み直すチャンスです。それらを行っていこうと思います。

なお、各セグメントは下記の目論見書に従って運用します。

また計算上の注意点は下記です。

- このポートフォリオには、生活防衛資金、401k、各種貯蓄性保険、年金、家族の資産/NISA口座は入れていません

- 株主優待は現金化したもの以外、資産計算していません。取得コスト分だけ資産にマイナスの影響が出ています(ここは今後検討です)

- 含み益も資産として計算されているので、ここから税払いが発生する場合があります

- 法人と個人の資産を合算しています

【前回2月のポートフォリオ】