第1回から、2回にはデュレーション、3回はスプレッド、4回はコール条項について、債券関連のさまざまなパラメータを見てきました。今回は、債券=金利のキモであるイールドカーブについて、いろいろと見ていきます。

基本的に右肩上がりのイールドカーブ

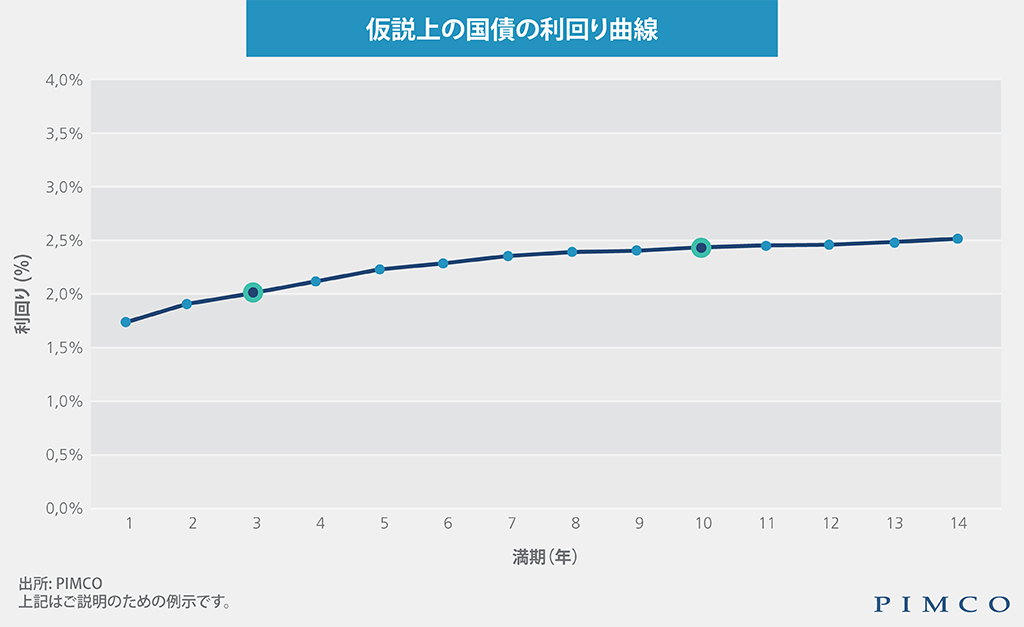

金利の話でよく出てくるのが、イールドカーブです。同じ資産クラスで同じ信用度の債券でも、満期の違いによって利回りが変わってきます。この利回りと満期でプロットしたものがイールドカーブです。

ひと目で分かるように、基本的に、満期までの期間が長くなるほど利回りは上昇します。この右肩上がりがイールドカーブの基本構造です。

なぜ満期が長いほうが利回りが高い?

ではそもそもなぜ満期が長いほうが利回りが高いのでしょうか? 教科書的に最初に出てくるのが「純粋期待仮説」です。これは、長期金利(満期が長い債券の利回り)は将来に渡る短期金利の予測によって決まるという考え方です。10年国債の金利には、この先10年間の1年金利の予想が集約されていると考えます。

例えば、1年満期の国債と2年満期の国債があった場合、

- 1年満期国債に投資して、翌年も1年満期国債に投資する

- 最初から2年満期国債に投資する

の2つの選択肢がありますが、この2つの利回りは一致するはずです。でないと裁定取引が可能になってしまうからです。つまり、現時点で2年国債のほうが利回りが大きいとすれば、市場は翌年の1年満期国債の利回りが上昇すると見ていることになります。

市場は、将来の金利が上昇すると考えているから、長期債の利回りが高くなる。こういう考え方ですね。そして、将来の金利が上昇する理由として大きいのは、インフレです。債券に3%の利回りがあったとしても、インフレ率が1%であれば、実質の利回りは2%です。そして将来インフレ率が2%に上昇すると考えるなら、同じ実質利回りを得るには表面利回りは4%なくてはなりません。

つまり、インフレが進むと見るなら、長期債の利回りは上昇しなくてはならないことになります。

流動性プレミアム仮説と市場分断仮説

2つ目の仮説が「流動性プレミアム仮説」(ターム・プレミアム)です。長期債は満期までの期間が長いため、途中で市場環境が変化したときの影響を受けやすくなります。具体的には、金利がもし上昇すれば、機会損失が発生し、途中で売却しようとしても価格は安くなってしまいます。また、デュレーションの回で見たように、金利変動によって価格変動が大きくなります。株式がボラティリティの高さによってリスクプレミアムが発生するように、ここにもプレミアムが付き、それが金利の高さに現れているという考え方です。

3つ目が「市場分断仮説」です。これは、満期の違いによって、異なる投資家が取引しているため、それぞれの投資家によって需給が異なり、需給が影響して金利が変わるという考え方になります。

例えば銀行は比較的に短い国債を保有する一方で、生保は比較的長い国債を保有します。銀行は預金で資金を調達するため、長期の金利変動リスクは取れませんが、生保は保険契約が原資なので、長期の国債のほうがバランスするということになります。

いずれも厳密に見ていくと、決定打とはいえないようで、イールドカーブを解説した資料を見ても「教科書的には」という但し書きが入っている場合が多く、なんとも煮えきりません。ただし、定期預金を見ても住宅ローンを見ても、長期間に渡って金利を固定する場合、短期よりも高い金利になることが普通です。逆にいえば、

- 長期に金利を固定するなら、高い金利を求める

というのは、リスクへの考え方としては普通のようにも感じます。

イールドカーブのスティープ化とフラット化

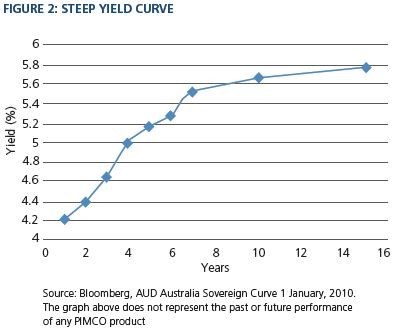

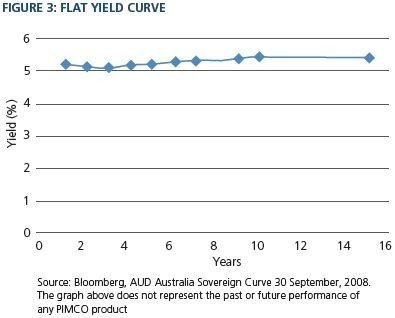

そしてイールドカーブを見る時は、短期金利(満期の短い債券の利回り)と長期金利(満期の長い債券の利回り)の金利差に着目します。この金利差が拡大することをスティープ化、金利差が縮小することをフラット化といいます。つまり傾きが急になるのがスティープ化、なだらかに変わるのがフラット化です。

一般には、経済が成長する景気拡大期にはイールドカーブはスティープ化するとされます。先にインフレとイールドカーブの関係を書いた通り、景気拡大期にはインフレが起こりやすく、資金需要も増大するため需給的にも金利が上昇するからです。

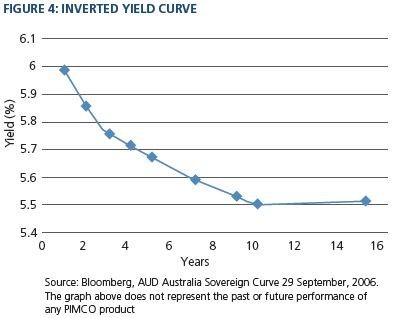

逆に、景気後退期には、イールドカーブはフラットになったり、長期債利回りが短期債利回りを下回る逆イールドカーブになったりします。

景気状況を見るイールドカーブ

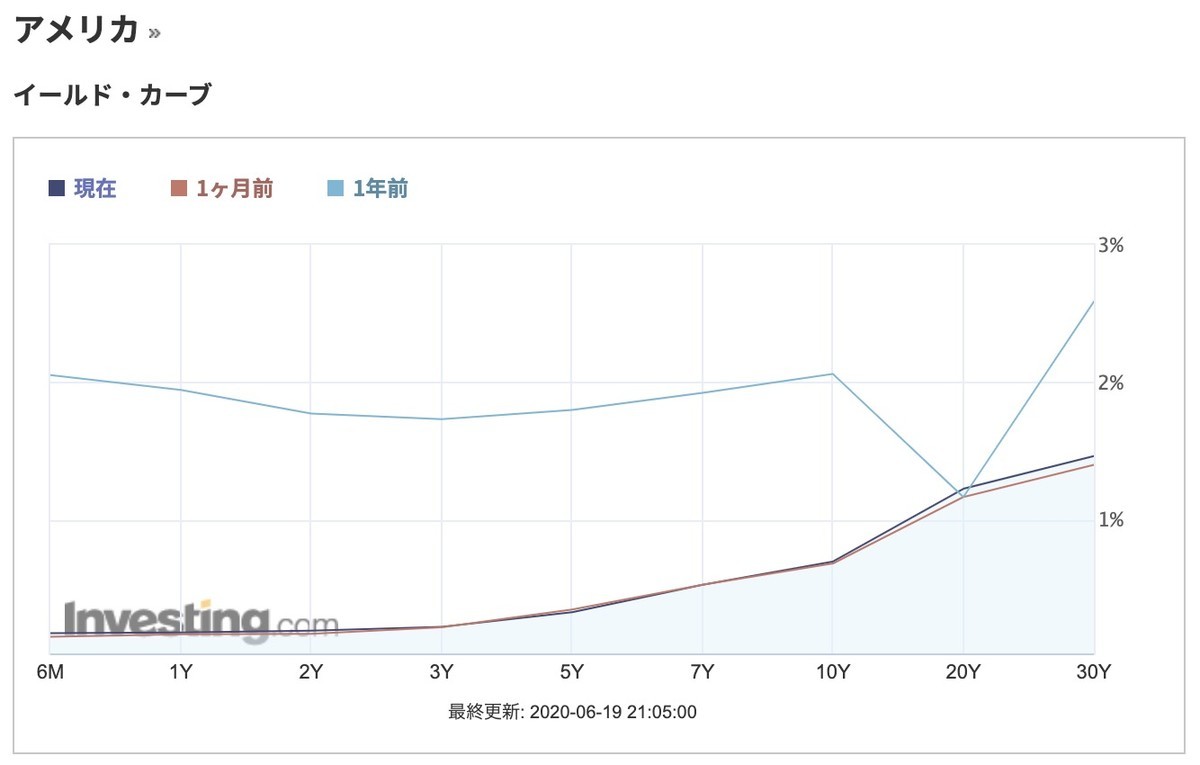

このように、イールドカーブの形状を見ることで、市場が景気やインフレの先行きをどう見ているかを判断できると言われています。定義的には、2年もの国債と10年もの国債の利回りが逆転することを逆イールドといい、発生すると1年以内にリセッション入りする確率が大きいと言われています。

前回この逆イールドが起こったのは、19年の8月。コロナショックという外部要因があったとはいえ、実際にリセッション入りしました(リセッションの定義は、2四半期連続のGDPマイナス成長)。この面では、コロナは引き金を引いただけともいえるかもしれません。

ちなみに現在の米国債イールドカーブは次のような状況です。

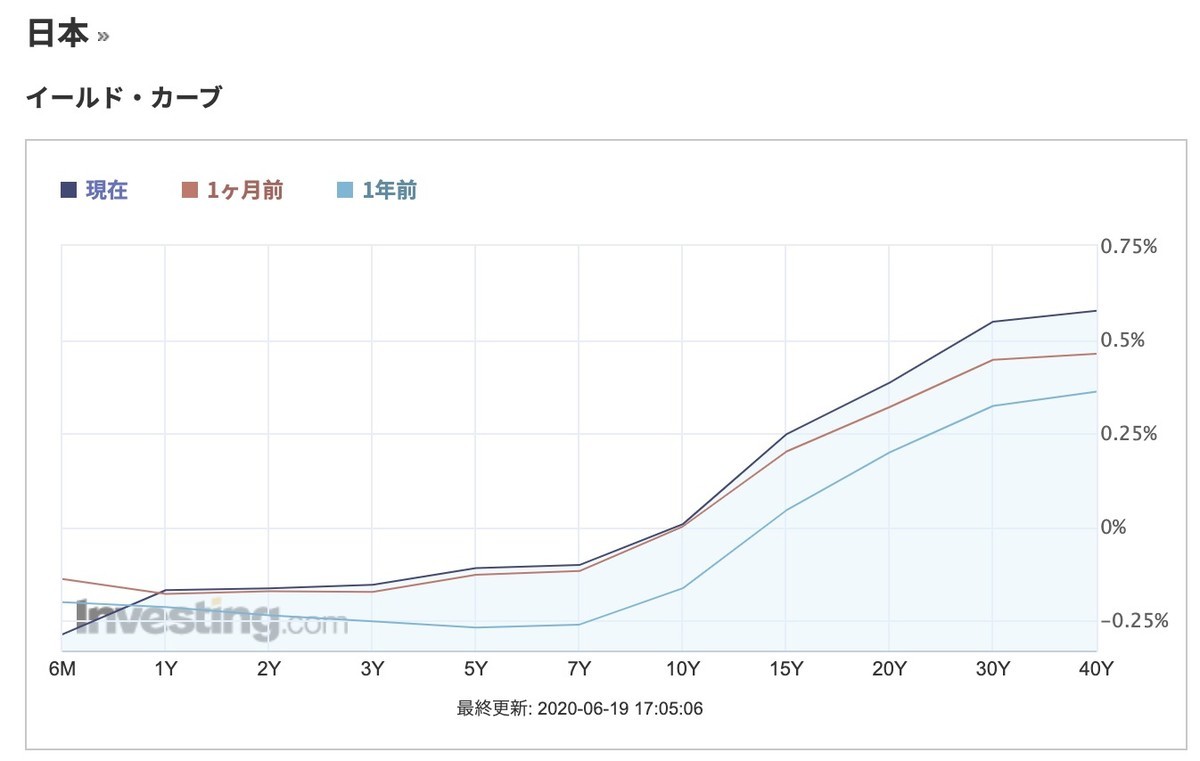

また日本国債のイールドカーブはこうです。