投資の必須スキルの1つとして言われるのが「損切り」「ロスカット」です。しかし、これは「心理的に難しい」ために「実行が重要」と言われることが多く、ロスカット自体が果たしてリターンを上げるのか? という点については、ちゃんとした研究がなかなか見当たりません。世界的に評価を獲得した投資に関する書籍でも、損切りについて解説されることはありません。あるのは、トレーダーの心得、といったところです。

今回、このロスカットについて「これはオプション買いである」 という論文を見つけたので、考察してみます。

なぜロスカットが重要なのか?

そもそもなぜ損切り=ロスカットが重要なのでしょうか。「損切りというリスク管理について~ホームメード・ オプションとその他の経済的帰結」では、損切り否定論として次のものを挙げています。

- 30%下がったなら、むしろ絶好の買い場である

- 中長期の投資なので損切りは不要

- 株価が下落したら、さらに下がる可能性は減ったことになる

(1)はいわゆるナンピンですね。(2)はインデックス投資家の基本姿勢です。長期的に経済が成長するという見立てが背景にあります。個別株では危険な考え方ですね。(3)は下落の原因の見立てにもよりそうです。ファンダメンタルズが変わらなければ投資家心理による下落の可能性もありますが、そもそも上昇していたのも投資家心理のせいだったかもしれません。

逆に、損切り肯定論としては次を挙げています。多くのトレーダーがこれを重要とし、長期に渡って成功している投資家の多くが損切りを重視しています。

- 何はともあれ大きな損失は出せない

- ある投資目的に合致する銘柄は、時期とともに減っていく傾向にある

(2)は何を言っているかというと、例えば成長株と呼ばれる複数銘柄に投資したとして、そのうち株価が上昇し続ける銘柄は多くなく、ほとんどは成長が止まってしまう=株価上昇も止まってしまう、ということです。

(1)の観点も重要です。企業の余裕資金で投資していたり、顧客から預かった資産を運用していたら、大きな損失を出した時点で運用が終了してしまう可能性があります。そんなファンドマネージャーを続投させられないからです。個人の資産の場合、半分に減ったからといってクビにはなりませんが、ゼロになってしまえば退場です。レバレッジをかけた投資では、損切りをしないとゼロになる可能性もあり、だからこそFXの強制ロスカットや先物の追証というシステムが存在するわけです。

損切りをオプションとして理解する

では損切りの本質とは何なのでしょうか? ルール化された損切りとは、「価格が10%下がったら売る」というルールをあらかじめ用意して、そのとおりに運用することです。怖くなったので売ったとか、株価回復の目処が立たないので売るとかは、裁量売りですね。

この「 価格が10%下がったら売る」というのは、「10%下がった価格で売る権利」を持っておくことと同じです。これはプットオプションを買うということです。つまり、株価100のポジションに対して、株価が90になったらロスカットするルールというのは、下記2つであり、同じ意味だということです。

- ロスカットするをルール化して実行する

- 90のプットオプションを買っておく

わざわざオプションを買わなくても、自分で決めたルールを実行すればいいだけなので、論文では、このロスカットのルール化を「ホームメイド・オプション」と呼んでいます。

損切りのルールを導入するということは,将来の値下がりに備えて,プット・オプションの買いを組み込む,しかも社内コストだけでの低コストで導入する,ことに等しい

プロテクティブプットのコスト構造

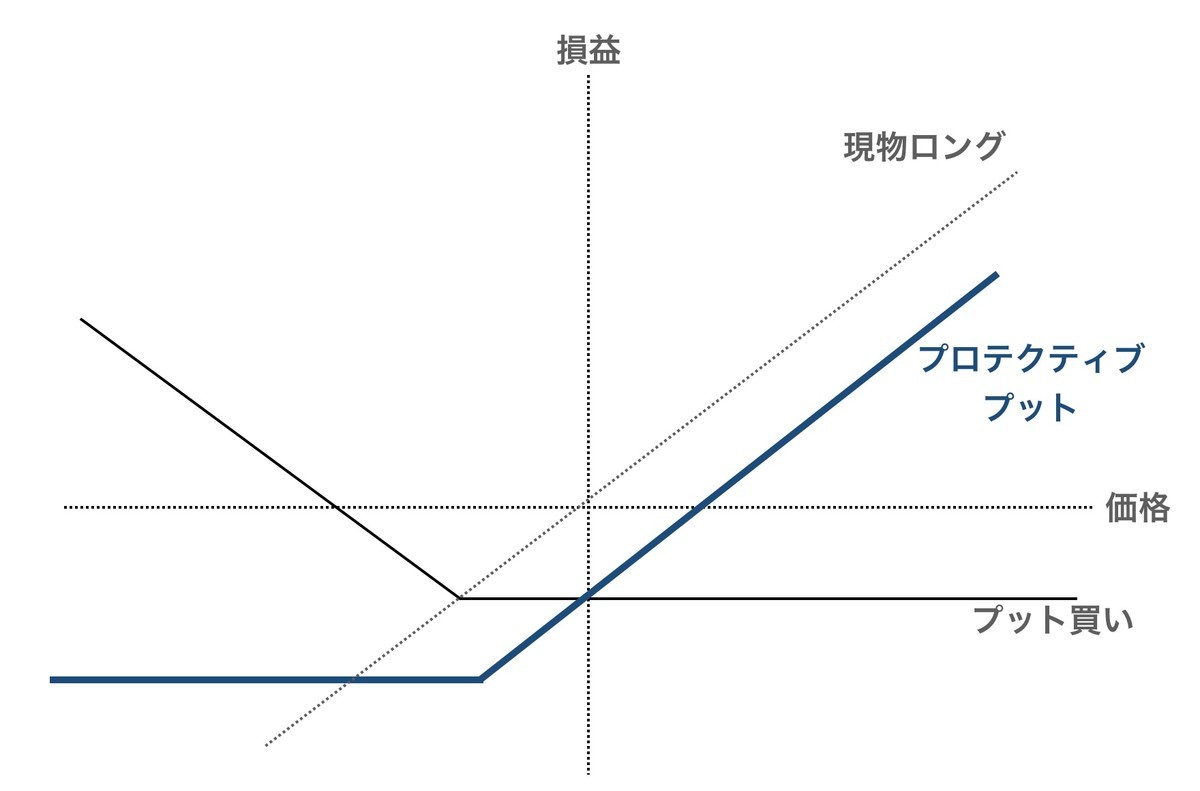

この現物ロング+プットの買いは、オプションでいうプロテクティブプット(PP)にあたります。また、PPとはつまりコールオプションの買いと同じものになります。満期日の損益グラフで見ると次のとおりです。

ちなみに、このプロテクティブプットの損益曲線は、コール買いと同じです。つまり、現物+プット買いは、プットコールパリティからコールオプションの買いと同じなので、損切り前提の現物保持ならば、実はコールオプションを買うのと同じということでもあります。

このように、損切りをプット買いと等価だと考えると、いくつかのことが分かります。プット買いにはプレミアムの支払い、つまりコストがかかりますが、自家製の単なるルールである損切りにはコストがかからないからです。

そのため、プレミアムが高い場合には、損切りルール自体の価値は高いということになります。

- ボラティリティの高い銘柄は、損切りルールの価値は高くなる(オプション価格が大きい)

- 無リスク利子率が高いと、損切りルールの価値は高くなる(オプション価格が大きい)

- 損切りまでの%が大きいルールは、行使価格が高い(OTM)オプションに相当する。つまり損切りルールの価値は低くなる(オプション価値が小さい)

- 満期までの期間が長ければ、損切りルールの価値は高くなる(オプション価値が大きい)

まとめると、損切りルールが金銭的に価値が大きくなるのは、高金利状態のとき、ボラティリティが高い銘柄で、損切り%が小さく、長期に渡ってルールを実行するとき、となります。

益出しルールとは、カバードコール

同様に、一定の率値上がりしたら売却するというルールは、現物+コール売りの「カバードコール」(CCW)に当たります。そしてこちらはオプションの売りなので、設定した時点でプレミアムを受け取ることになり、単なるルールよりもCCWのほうが超過収益を生む可能性があります。

例えば、Amazon株が3000ドルだとして、3500ドルになったら売るというルールを決めた場合、3500ドルのコールを売っておけばいいわけです。その時点でプレミアムが手に入り、3500ドルに至らない場合はコールが失効して終わり。3500ドルに達したらコールの権利が行使されるので現物を3500ドルで売ることになります。

そして、現物に対して、プロテクティブプットとカバードコールの両方を設定したものは、ブルスプレッドポジションとなり、損失も利益も限定する形になります。カラー取引と同じ損益構造ですね。また、損切りと益出しのルールを両方設定しているのと同じです。

損切りルールがもたらすポジティブ・フィードバックとモメンタム

さて、多くのトレーダーにとって重要といわれる「損切り」ですが、これを多くの投資家が実践すると何が起こるでしょうか。誰もが損切りルールに従う世界では、株価が下がると、いたるところで損切りの売りが出てきます。この売りがさらに株価を下げるという、自己実現的な正のフィードバックが生まれます。

損切りをするのは、さらにそこを超えて価格が下がるリスクを避けるためなのですが、みんなが損切りをすると、その効果によって価格がさらに下がるという、自己予言成就となるわけです。

同様のことは、オプションでも説明できます。損切りルールとは、プットオプションを買うことです。しかし、誰もが損切りルール=プットオプションを買うと、需給からプットオプションの価格が上昇してしまいます。つまり、損切りを設定するコストが上がるという、こちらも正のフィードバックが発生してしまうわけです。

もっともオプションの場合、プットオプションの価格(プレミアム)が上昇すれば、逆に買いにまわる投資家も現れるわけで、これはトレンドを押し止める、負のフィードバック機構を内包していると考えられるかもしれません。

こうした、自らの行動が市場に影響して、ポジティブ・フィードバックを起こすことが、市場の難しさであり面白さです。そしてこれは、AIがどんなに発達しても市場を予測できない主要因でもあります。いやはや面白いものです。