投資クラスタの中では、定期的にアクティブ・インデックス論争が起こりますが、それもそのはず。それぞれは投資の利益の源泉として、異なるものを見ているからです。投資に対する根本的な考え方の違いともいえるかもしれません。

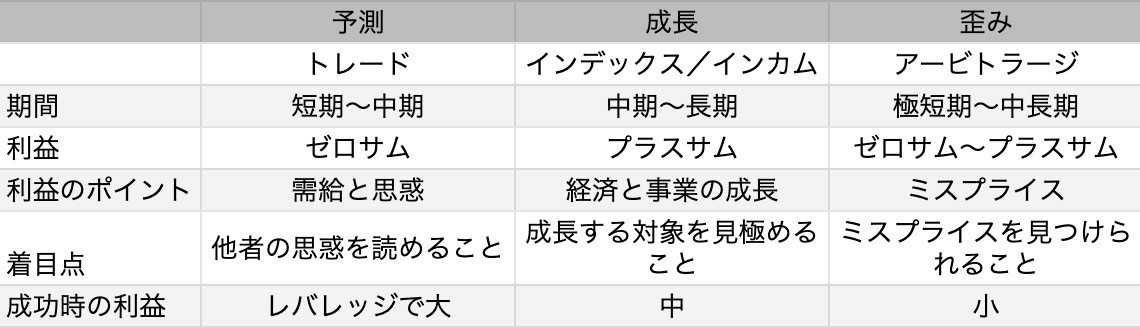

トレード、インデックス(インカム)、アービトラージという、投資利益の3つの源泉について考えてみます。

上下を当てる――トレード

昔からある「株式投資」がトレードですね。この株が、このあと上がるのか下がるのかを、さまざまな手法で分析して予想します。上がると考えれば買いですし、下がると思うなら売りです。予想が当たれば利益になります。

トレードの手法としては、チャートを見て判断するテクニカル分析もあります。以前はこれは星占いのようなものだと思っていましたが、最近は見方をちょっと変えました。チャートを見てトレードする人が一定数いれば、それは自己実現的になるという意味です。

例えば、株価が移動平均線を下から上に抜いた、いわゆる「ゴールデンクロス」。これはテクニカル分析では株価が上昇に転じるサインと言われています。これが本当にそうなのかどうかは関係なく、一定の人がこれを信じて「上昇するから買い」という判断を下せば、実際に株価は上昇します。これが自己実現的だということです。

もちろん、そう思う人がいて買うだろうから、そこで売る。または、自分の大口売買でゴールデンクロスを演出して、そこで買う人が出た時点で売る。こういう心理戦によってトレードする人もいるでしょう。いずれにせよ、本質的な価値がどうかというよりも、他の人がどう考えるか? を当てるゲームであり、そういう意味ではテクニカル分析は興味深い手法です。

またトレードの特徴は、ゼロサムゲームだというところにもあります。買うときにはその値段で売る人がいるわけで、売るときにはその値段で買う人がいます。もし自分のトレードで利益が出るなら、その分だれかが損失を被っています。合計するとゼロ。だからゼロサムゲームです。実際にはトレードには手数料がつきものなので、マイナスサムになります。

トレードは、さまざまな投資手段が用意されているのも特徴です。現物を買うだけでなく、差金決済(CFD、FXなど)もありますし、信用取引もあります。オプションもそうです。共通するのは、レバレッジをかける手段が多く用意されていて、かつ短期の取引を想定しているということです。そして、レバレッジにかかるコストは比較的高めです。

ただし、仮想通貨(クリプト)や金(ゴールド)のように、必ずしも短期取引を前提とせず、現物を保有し続ける形のトレードもあります。ただし、これも利益の源泉は同じで、基本的に需給関係によるゼロサムゲームになります。

成長、存続に賭ける――インデックス/インカム

2つ目の手法は、成長や存続にかけるものです。分類はいろいろですが、インデックス投資と呼ばれたり、インカム投資といったりします。最大の特徴は、これがゼロサム・ゲームではなく、プラスサムゲームだということです。

トレードでは、誰かの損失が自分の利益になりましたが、インデックスやインカム投資では全員が利益を享受することが可能です。どこからその利益が出ているのかというと、投資対象が現実の世界で生み出す価値からになります。

企業はビジネスを行い、利益を出します。この利益はさまざまに使われますが、内部に留保されたり未来への投資に使われれば、将来の利益を生み出すものとして株価を押し上げます。こうした利益を合計したものが、インデックス投資の利益です。具体的には株価の上昇という形で現れます。

また利益は配当として投資家に都度配分される場合もあります。これを狙いとするのがインカム投資です。いずれにしても、投資対象が実際に生み出した利益を、何らかの形で受け取り、それが投資家の利益になるというものです。

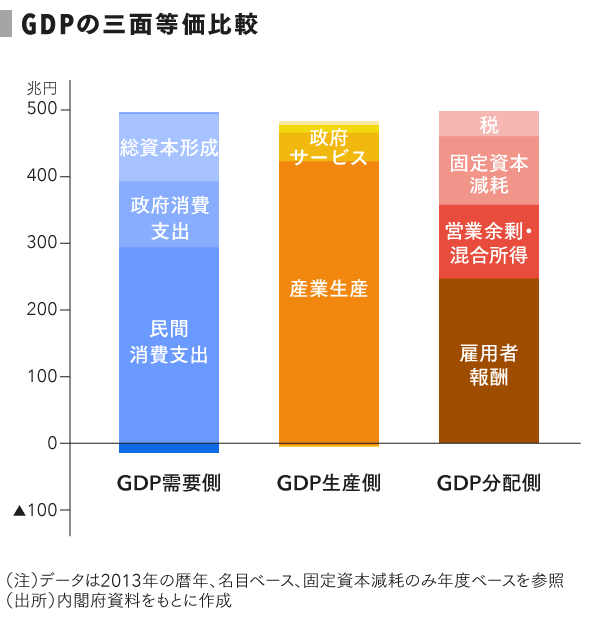

GDPの8割以上は、こうした企業による生産が生み出す利益で成り立っており、GDPが成長するならインデックスやインカムも成長を続けることが想定されます。さらに、企業利益は、営業レバレッジや財務レバレッジによってレバレッジが掛けられているため、投資額に対するリターンはGDPの伸びよりも大きくなります。

投資手法としては、現物の株や債券を買う、それらを複数ミックスしたスマートベータ型やインデックス型の投資信託/ETFを買うというのがメジャーでしょう。作戦としては、将来の利益額が大きくなると見込まれる、株式、セクター、地域など、どれを選ぶかということになります。

実はファンダメンタルズ分析や事業分析などに基づく、バリュー投資、またグロース株投資も、将来の成長(または維持)に対する投資になるでしょう。ただし、経済成長にレバレッジをかけた以上の利益を求める場合、後述の歪みへの投資との組み合わせになると考えられます。

企業の価値は、基本的には将来積み上げるであろう利益で決まります。これを取っていくのはインデックス/インカム投資です。しかしバリュー投資やグロース投資は、それ以上の利益を目指します。その追加利益分は、価格のミスプライシングであり、歪みだという考え方です。

将来の利益が1000(現在価値に割引後)なのに、900で売られているものがあるとき、これは、その投資先の価値を市場が見誤っているのかもしれません。ならば、買っておけば、いずれ正しい価値に戻って100の利益を手にできます。これがバリュー投資のロジックですね。同様にグロース投資も、本当はもっともっと成長して将来の利益は1000になるはずなのに、900と評価されている企業がある。それを買っておこうというものだからです。

歪みを見つける――アービトラージ

3つ目の方法が裁定取引(アービトラージ)です。簡単にいえば、これは価格付けが誤っているものを見つけて取引する手法です。例えば、100円の価値のものが90円で売っていたら、それを買って100円で売れば10円の利益になります。こうしたミスプライスを見つけるのがアービトラージになります。

NT倍率とか、同業種の似たような企業の株価乖離をミスプライスと見て投資するのも、似た手法ですね。現在の価格と、将来の価格の間にある歪みを利益に変える手法です。

もっとも、異なる時間軸でのミスプライスは、見立てがうまくいかなければ利益になりません。1000の価値があると思ったのに、実は知らない要因があって、本当に900の価値しかないのなら、買っても利益なんて出ないわけです。

一方で、場所的な価格の歪みを見つけて利益を生み出す手法には、あまりリスクがありません。こちらが狭義の意味でのアービトラージです。例えば、取引所Aでは1000で売買されているのに、取引所Bでは900でやり取りされている。ならばBで買ってAで売れば即座に利益が生まれます。

そんなうまい話があるのか? と思いがちです。実際、株式や為替などの伝統的巨大マーケットでは、ちょっとした価格の歪みをアルゴリズムがすぐに見つけて瞬時に取引することで利益にする手法を、大手の機関投資家が実行中です。個人投資家がこれを手にするのはたいへん難しいでしょう。

ところがマイナーな投資先になればなるほど、こうした機会は今でもそこらじゅうに転がっています。例えば仮想通貨がそうです。2017年当時はもちろん、現在でも、取引所間での価格差はけっこうあって、現在120万円のBitcoinでも数万円くらいの差があったりすることがあります。2010年代は手作業でポチポチ売買しても、しっかり利益が出たものでした。

FXの金利もそうです。FXポジションには両通貨の利回りが異なることから、買いと売りでそれぞれプラスやマイナスの金利が発生します。ところが、取引所によって金利が全然違うんですね。そのため、金利の大きいところで買って、金利の小さいところで売れば、その差額を利益にできます。金利アービトラージ、異業者スワップアービトラージです。

アービトラージの利益の源泉

アービトラージの利益は、いったい誰の損失から生まれているのでしょうか? これは2つが考えられます。1つは、市場参加者全員から薄く広く取られているというものです。HFT業者が行うマーケットメイクの例で考えてみましょう。

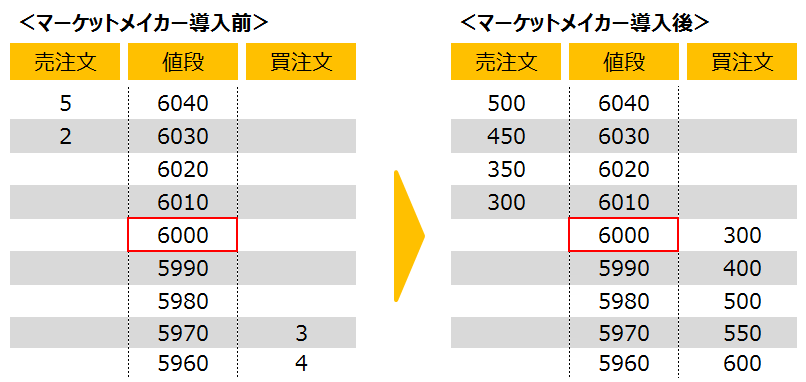

板取引(オーダーブック)を考えたときに、売りと買いの価格が大きく乖離している場合があります。このとき、HFT業者などのマーケットメイカーは、間を埋める価格、右の図でいう6010円の売り注文と、5990円の買い注文を同時に出すことで、その差を利益にすることができます。

一方で、このとき5970円で買い(左図)を入れていた人は、この値段で買うことは難しくなるでしょう。また、6030円で売りを入れていた人も同様です。マーケットメイカーによって、買いたい価格は上昇し、売りたい価格は下落するわけです。

とはいえ、こうしたマーケットメイカーがいることで、板が厚くなり価格差が縮小し、流動性が高まるというメリットがあります。また一物一価に近づくことで、価格も適正化されます。資本主義の世界において、どこでも価格が同一で、買いたいときに買えて、売りたいときに売れるのは根幹をなす概念です。アービトラージャーは、その役割を果たすことで利益を得ているといえます。

2つ目は、企業が意図的に行っているマーケティングの結果歪みが生じ、それがアービトラージャーの利益になっているという考え方です。FXの金利アーブを考えると、ちょっと分かります。FX業者は、顧客を誘引する目的でスワップポイントを決めることがたびたびあります。少しでも他社よりも有利なスワップを提供することで顧客を集めるというマーケティングです。これは赤字覚悟で大幅値引きして売る小売店と似ていますね。この差額が、アービトラージャーの利益になるというわけです。

3つの源泉から見た手法の特徴

では、この予測、成長、歪みという3つの観点から見た場合、それぞれの手法の特徴をまとめるとどうなるでしょうか。

トレードは基本的に心理戦です。そしてレバレッジを安くかける手法が多々用意されているので、うまく行けば大きな利益を得られます。また短期の取引も多いので、頻度を重ねれば年間のリターンは大きくなります。ただし基本的にゼロサムゲームなので、他の市場参加者を上回る力量が必要です。

成長は目利きがポイントです。将来成長する企業やセクター、地域をうまく見つけられれば大きな利益となります。ただし、ここに歪みが全くないと仮定した場合、将来の成長やリスクを織り込んで現在の価格は決まるため、たとえ成長するものを見つけても、それは既に価格が上がっているということが多々あります。一見インカムが大きく見えたとしても、将来のインカムを織り込んで価格が調整されている場合も多いですね。ただし、価格を織り込んでいても、事業は成長するため、中長期では、無リスク金利+リスクプレミアム分のリターンは得られます。インデックス投資がもてはやされる理由です。

歪みは基本的には利益は小さくなります。リスクは極めて小さいですし、大きな歪みがあったら、すぐに誰かがそれを取りに行って歪みは解消されてしまうからです。大手が手を出さない(出せない)歪みしか、普通の投資家は手に入れられません。キャンペーンなど企業がマーケティング目的で意図的に作り出す歪みは、大儲けできるほどの規模にはなりません。また、ここで大儲けしようとすると、「ポイント詐欺」などと言われ社会的に問題になったりもします。ただし時間軸を伴わないアービトラージは、たいへんリスクが小さく、小さくても確実な利益になります。今回のドコモのTOBや優待クロスなどもこちらのカテゴリーですね。

最近の傾向

一昔前は、投資といえば「予測」によるトレードがほぼ全てでした。投資=危険というイメージや、回転売買をさせる対面証券会社のイメージが出来上がったのもこの頃でしょうか。

ところがこの10年ほどを掛けて、経済や事業の成長にベッドする投資手法が次第に盛り上がってきました。インデックス投資がそうですね。NISAやiDeCoなど制度面も後押しした感じです。当然、高配当投資も人気です。

また、アービトラージの人気も急上昇中です。これは取引手数料の低下が関係しているでしょう。もしAとBで異なる価格が付いていても、売買手数料以上の乖離でなければ利益を上げることができません。ところが手数料がゼロに近くなることで、ほんのわずかな乖離でも利益にすることができるようになりました。優待クロスも、ちょっと前までは、信用取引手数料+貸株金利を上回る優待価値がなければ取り組めませんでした。ところが、信用取引手数料はいまやほぼゼロに近づいています。これによって、500円のQUOカード優待でも、クロスする意味が出てきました。

しかしアービトラージの利益機会は、参加者が多くなるほどに縮小します。すでに優待クロスでも、相当早期から信用売りを取らないと在庫切れになることが増えてきました。IPOもアービトラージの一種ですが、当選倍率はうなぎのぼりです。このままいけば、ほとんど利益はないところまで縮小してしまうのかもしれません。

そんな中で、面白いのはやはり新興商品でしょう。みんなが怖い、怪しいと思っている投資商品ほど、多くの歪みが残っているものです。例えば仮想通貨ですね。仮想通貨でトレードをするのはどうかと思いますが(心理戦の技術がある人にとっては、ボラティリティが大きく魅力的だとも思います)、アービトラージのさまざまな機会はたくさん残っています。