売買契約は済ませたものの、一棟アパートの融資はまだ審査が完了していません。今回は、融資の面談に金融機関に行ってきました。プロパーローンは時間がかかるものです。

用意した書類

金融機関が融資の審査を行う際には、さまざまな書類を元に行います。前回、公庫に借りにいったときは個人の書類だけだったので、比較的シンプルでしたが、今回はぼくが所有する法人もあります。以前は、法人での借り入れを明かさずに融資を受けるなんて荒業もあったようですが、最近はしっかりそのあたりも確認してきます。

そのため、下記のように大量の書類を用意しました。

- 個人の源泉徴収票 3年分

- 個人の確定申告書 3年分

- 法人の決算書 2期x2社

- 法人の登記簿謄本

さらに、法人の事業実態を確認するために、下記の書類も用意です。

- 太陽光のローン返済表(4基分)

- 売電実績(4基分)

- 事業計画書(20年分)

- 太陽光事業概要書

そして、「太陽光のことはよくわからん」ということでしたので、太陽光事業の特徴と事業構造、そして将来の見通しとリスクについてまとめた事業概要書をA4で3ページ分ほどしたためました。

面談でどんなやり取りがあったのか

面談では、個人の勤務状況や今後の見通しなど、まぁ普通に考えて気になることを聞かれました。さらに、株式などの金融資産の運用方針についても、簡単な説明を。根掘り葉掘り聞かれたというよりも、想定内の質問にとどまった感じです。太陽光についても、もう少し突っ込まれるかと思いきや、事前に事業概要書をお送りしたおかげか、さらっという感じでした。

そして、実際の融資条件やスケジュールについて説明がありました。金利、期間、営業区域、融資方針など。今回伺ったところは、金利は2.5%と高めですが、期間が30年と長く、耐用年数オーバーの融資をしてくれます。

DCFを中心に判断を行うが、期間に関しては土地の評価額などの積算を加味して、耐用年数残にこだわらない期間を提案するのだということでした。昨今、銀行によっては横に倣えで融資が厳しくなってきている状況ですが、こちらはスルガ事件後もコロナもあまり影響なく、従来どおり、独自の融資方針を続けているということです。

ローン返済のタイミングはいつがいいですか? というような、突っ込んだ話も出てきました。

融資先で問題が!

ほぼぼ最終確認に近い感じだな、と安堵した矢先。問題発生です。

「融資先は個人ということでよかったですよね?」

「いえ、法人Aで運営する予定でおりますが」

「あれ、そうなんですか?」

「……」

どうやら、銀行を紹介してくれた不動産屋からその情報がうまく伝わっていなかったようです。あららら。個人への融資を想定していたそうで、個人または新設法人にできないか?と言われました。

問題は、法人Aの決算書の見栄えが悪いことにあります。法人Aは2期が終わり3期目がまもなく締まるところなのですが、太陽光発電所が稼働したのは2020年3月から。つまり決算書には1カ月分の売電売り上げしか載っておらず、先行したコストだけがたっぷりはいっている状況です。

つまり、赤字状態なだけでなく、債務超過状態。資本金が300万円しかなく、必要な資金を役員からの借り入れで賄っているので、まぁそれはそうです。これは困った。

担当者レベルでは、いずれにせよ法人の借り入れは代表であるぼくが連帯保証しており、法人と個人の一体でみれば同じだということを理解してくれているのですが、本部の審査に上げるときに、赤字の債務超過企業への貸し出しは渋られるということでした。

個人で融資の問題

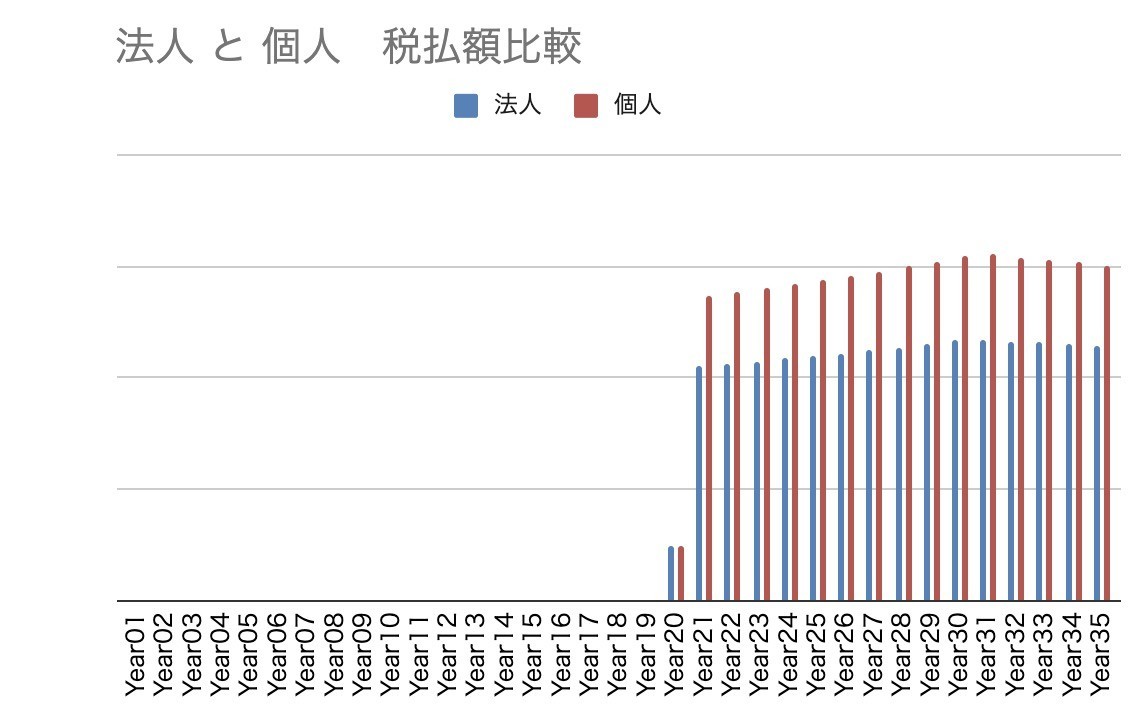

個人で融資を受けて購入するという選択肢もないわけではありません。難点は3つほどあります。1つは、税率的に法人のほうが有利だということ。高年収ならば次々と不動産を買っていき、初期コストの分だけ課税収入を下げるという手もありますが、均してみれば、これは単に課税の先送りです。2年目以降の利益に対する課税は逆に大きくなってしまいます。

減価償却が完了したあと、実質的な税払いが始まる感じですが、やはり20%ほど個人のほうが支払い税額が大きくなります。なお、20年後、ぼくの年収がどうであるか、や法人の売り上げ規模、もちろん物件の規模なども関係するわけですが、全般にみて、やはり法人の方が税金は安くなる感じです。

2つ目は、売却時の税率です。個人の場合、所有期間5年以内で売却すると、39.63%(所得税30.63%、住民税9%)という高額な税金が、譲渡益にかかります。譲渡益というのは、簿価に対する売却額の差にかかるものなので、よほど売却額が低くない限り、確実に払うことになります。

一方で法人であれば、期間に関係なく通常の法人税で済みます。やはりこちらも法人のほうがお得ですね。

3つ目は保証人です。個人で融資を受ける場合、別途連帯保証人が必要になります。家族に連帯保証人になってもらうわけですが、責任を負わせることになるのでちょっと躊躇します。一方で法人で借り入れる場合、代表であるぼく自身が連帯保証人となります。実質的に連帯保証人はいないも同然。このほうがスムーズなわけです。

法人Bでトライ

ではどうするか。そこで相談し、もう一つの法人Bで審査してもらうことにトライです。すでに3基の太陽光発電所が稼働している法人Aと違い、法人Bのほうは1基目が昨年11月に稼働したばかり。

決算は9月なので、決算書はまだ売り上げゼロの状態でまっさらな、ほぼ新設法人の形です。こちらならば、審査が通るかもしれないということで、こちらでGOです。

なるほど、複数法人ある場合、1社はピカピカの決算書にしておくというのは、やはりプラクティカルには一つのテクニックのようです。

はてさてどうなるか。不動産投資は、物件選びもさることながら、やっぱり融資が難関。融資がいけるかどうかがすごく重要で、かつスピードについても時間がかかるものなのですね。

一応、担当者からは「このあとも、ぜひ同様の規模の物件を買い足していきましょう」と力強い言葉をいただきました。審査結果が楽しみです。