前回は、DeFiで一躍隆盛した流動性マイニングについて書きました。しかし現在、流動性マイニングには一つの課題があります。これはEthereumのブロックチェーン上で動くプログラムであり、プログラムの実行にはEthereumのネットワーク手数料であるGAS代を支払う必要があることです。

DeFiで高騰するGAS代

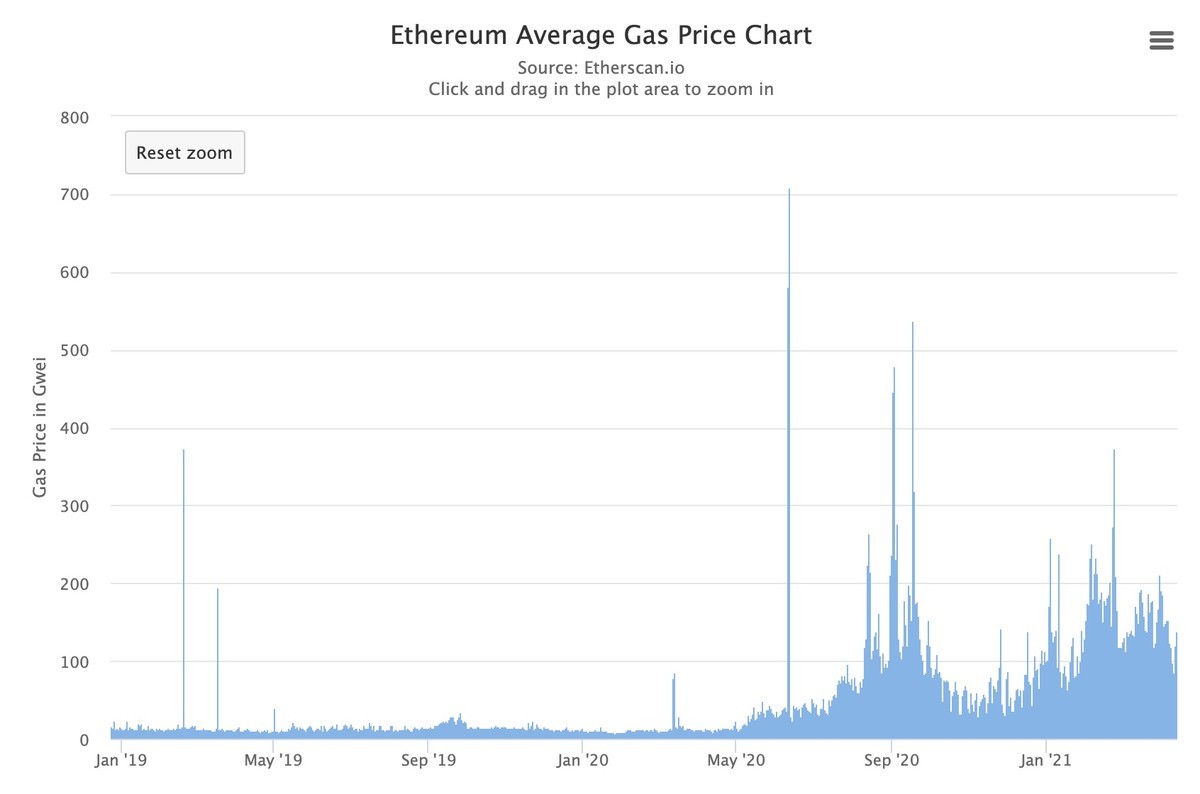

DeFiのブームに伴い、Ethereumのネットワーク手数料は高騰しました。2019年は平均して10〜20Gweiでしたが、20年に入ってから100Gwei程度まで上昇。21年に入ると200Gweiに達することも増えてきました。現在は少し落ち着いたものの100Gwei程度です。

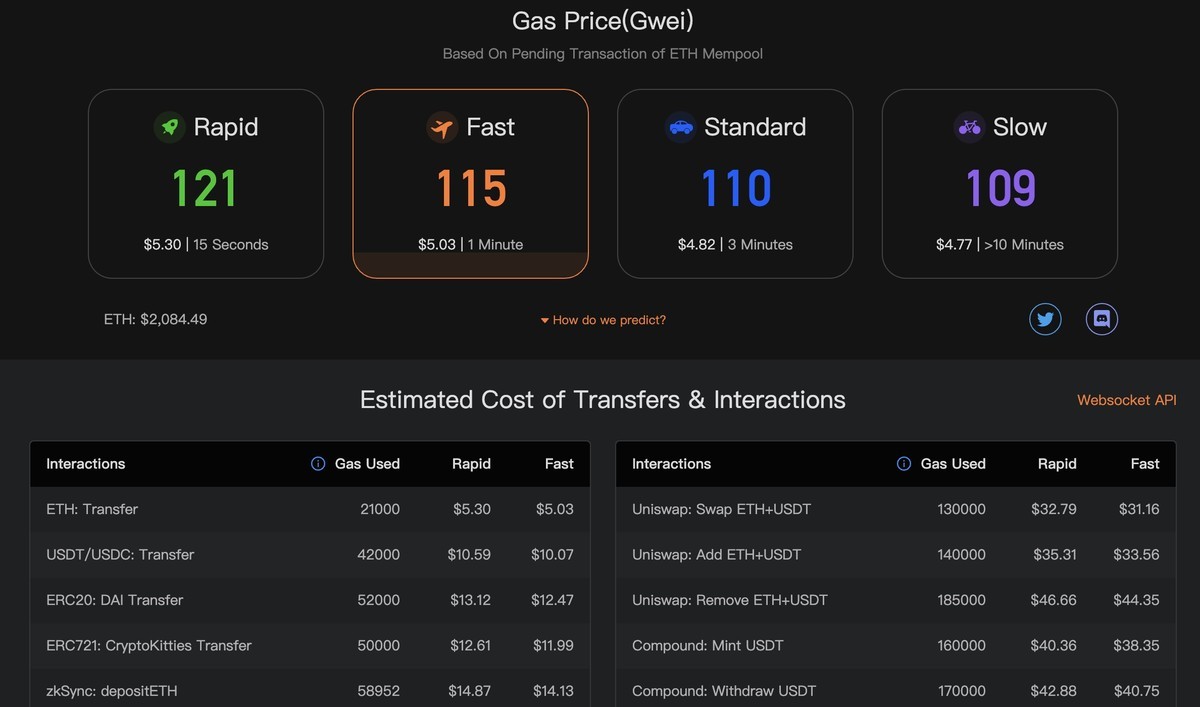

EthereumのGAS代は、どんなアクションを行うかによって異なります。送金ならば2万1000程度、Uniswapでスワップしたり流動性を供給するには13万から14万のGAS代が必要です。

1Gweiは0.000 000 001ETHなので、1ETH22万円、GAS代100で計算すると、0.022円。送金なら2万1000を掛けて462円、Uniswap利用なら3000円近くが必要になります。

※GAS NOW - 基于待处理交易的 ETH GasPrice 预测系统

流動性を供給しようにも、このGAS代が往復で6000円近く必要になるわけで、10万円分の入金ではGAS代だけで6%コストになる計算です。DeFi投資では、少なくとも100万円以上必要だといわれるのもうなづけるところです。

バイナンス・スマートチェーン(BSC)

そんな中、2020年9月にローンチしたのがBinanceが始めたバイナンス・スマートチェーン(BSC)です。「スマートコントラクトとイーサリアム仮想マシン(EVM)との互換性に特化」したとされており、多くのDeFiがBSC上で稼働を始めました。

ガス代はバイナンス・コイン(BNB)で支払いますが、高騰するEthereumのガス代とは違い、非常に低コストでDeFiを利用することができます。そして、バイナンス流動性スワップというUniswapと似た仕組みのDEXが2020年9月にローンチしました。当初の流動性プールはUSDT / BUSD、BUSD / DAI、およびUSDT / DAIというステーブルコインペアだけでしたが、現在は多彩な通貨ペアに対応しています。

Binance流動性スワップの始め方

ここからは実際に流動性を提供してリターンを得る(流動性マイニング)方法について。Binanceに口座を持っているのが前提です。Binanceはいつの間にか日本語対応が復活しているんですね。日本からでも口座開設でき、下記のアフィリエイトコードから登録してもらえば、ぼくとあなたの両方に手数料10%割引の特典が付きます。

一応、簡単な流れでいうと、まず国内取引所や手元のウォレットからBinanceに入金を行います。送金手数料がけっこう値上がりしている昨今ですから、GMOコインのような「出庫無料」のところを使うといいでしょう。

入金が終わったら、メニューの「ファイナンス」から「流動性スワップ」を選びます。

画面には、ステーブルコインを中心とした「ステーブル」と仮想通貨を対象にした「イノベーション」について、それぞれの通貨ペアの年間利回りが記載されています。通常の手数料が分配される利回りに加え、Binanceからの追加報酬があるのが特徴です。

リターンは、イノベーションカテゴリの仮想通貨ならば10%〜20%といったところ。ちなみにこのリターンはAPY(Annual Percentage Rate(年換算利回り))で、現時点のリターンをもとに複利を考慮して年間リターンを計算したものになります。

続いて、どの流動性プールにコインを預けるのかを選びます。下記は、BNB(バイナンスコイン)とBTC(ビットコイン)のペアの流動性プールに資金を提供する場合の例です。

このとき、「現在のプールサイズ」に記載されているのと同じ比率で、BNBとBTCを両方預ける必要があります。ラジオボタンで「BTC+BNB」を選べば、ウォレットからBTCとBNBの両方が、必要な量だけプールに追加されます。もしBTCかBNBしか持っていないなら、「BTC追加」や「BNB追加」を選べば、必要な量をBinanceで取引して追加してくれます。この取引にはわずかな手数料がかかります。

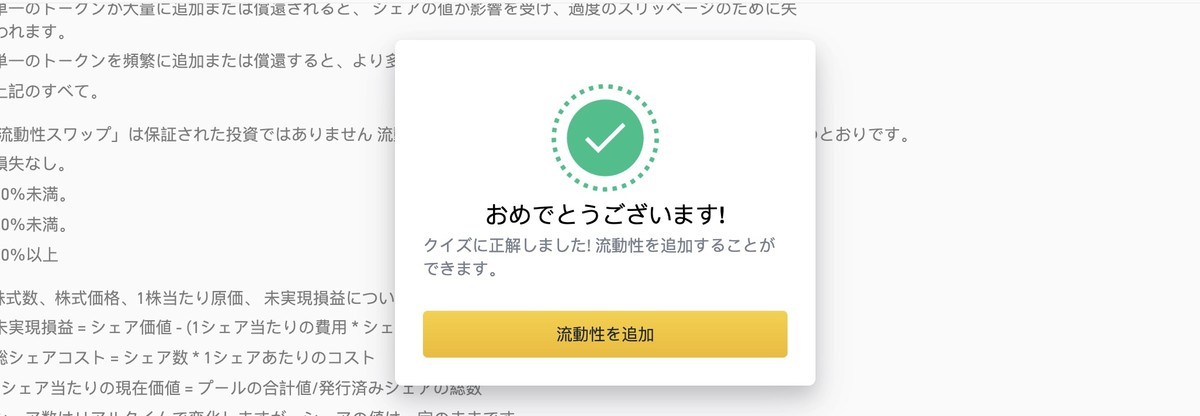

同意ボタンにチェックして「追加」を押すと、ウォレットからプールにコインが追加されます。ただし、無条件に追加できるわけではなく、10問のクイズに答えて回答しないとダメなようです。クイズといっても「当てはまる文字は? ◯inance」なんてものではなく、流動性スワップのリスクを理解しているかどうかを確認するためのけっこうちゃんとした質問です。ただ、前回のぼくの記事を読めば、答えに困ることはないとは思います。

これで流動性供給は完了です。

プールから引き出す場合は、同じく預けた通貨ペアを選び、「追加」ではなく「削除」を選びます。これはBNB/ETHのペアのプールの画面です。全額を引き出すのか、一定率を引き出すのかをスライダーで選び、「削除」を選択すれば、BNBとETHがウォレットに戻ってきます。BNBだけ引き出したり、ETHだけ引き出すこともできますが、これはプール追加時と同じ用に、裏側で交換が行われて、単一通貨で受け取るというだけです。

今回はBNB/ETHの流動性プールにコインを投下しました。たまたまBNBとETHが両方Binanceにあって、しかもドル建ての価値がほぼ同じくらいだったので、ほぼ全額を投入した形です。

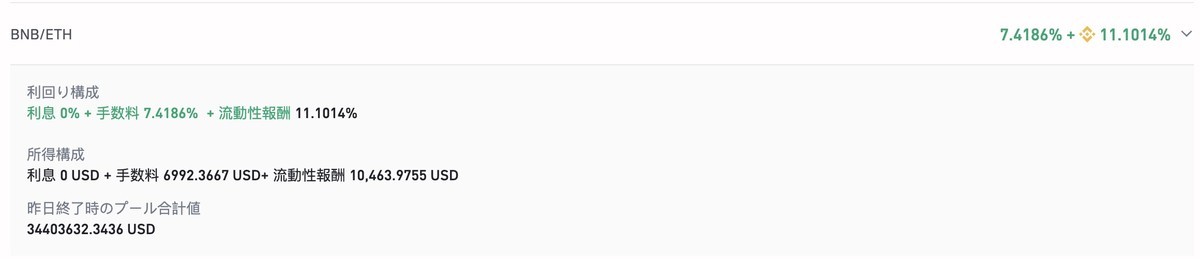

流動性スワップ利用者からの手数料収入がAPYで7.4%、さらにBinanceからのインセンティブである流動性報酬が11.1%。合計で、18.5%あまりの年率リターンが予想されます。

収益の見方

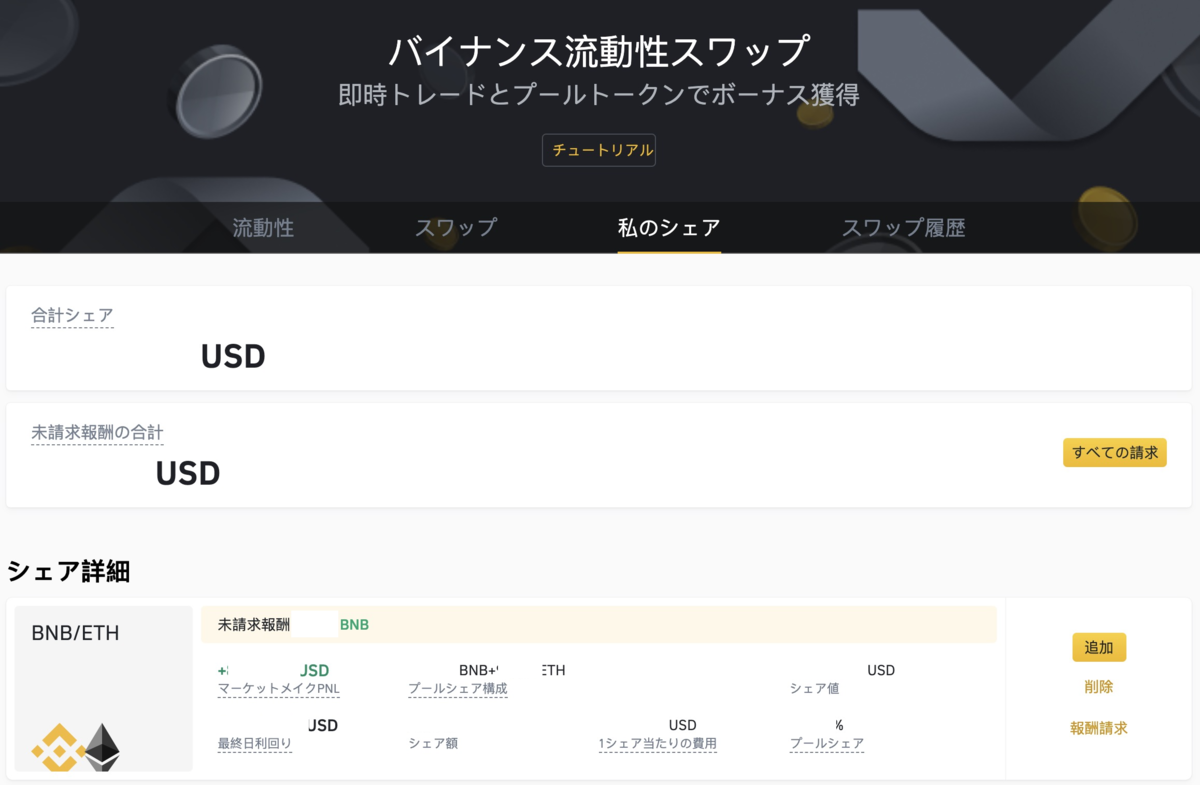

いったんプールに預け終わると、流動性マイニングが始まります。リアルタイムで状況が更新され、「流動性スワップ」の「私のシェア」から状況を確認できます。

具体的な数字を消してありますが、それぞれが意味するものは次のようになっていると思われます(ヘルプを見てもよく分からなかったところもあり、間違っているかも)。

- 合計シェア 流動性プールに預け入れたコインのドル建て時価総額(複数プールの合計)

- 未請求報酬の合計 流動性提供に対してBinanceが付与する追加報酬のドル建て額

- 未請求報酬 流動性提供に対してBinanceが付与する追加報酬のBNB額

- プールシェア構成 流動性プールに預けたコインが現在、BNB、ETHそれぞれどれだけの量になっているか

- シェア値 「合計シェア」と同様

- シェア額 ??

- 1シェア当たりの費用 ??

- プールシェア この通貨ペアの流動性プール全体に対する比率

収益をチェックする上で重要なのが「マーケットメイクPNL」と「最終日利回り」です。最終日利回りは、次のことを表しています。

- 最終日利回り =手数料+利息+流動性報酬

この手数料が流動性マイニングの基本リターンです。ここではそれがドル建てで表示されます。これに、「一時的損失」を加えたのが、「マーケットメイクPNL」です。

- マーケットメイクPNL =(手数料+利息(現在0)+流動性報酬)+ 一時的損失

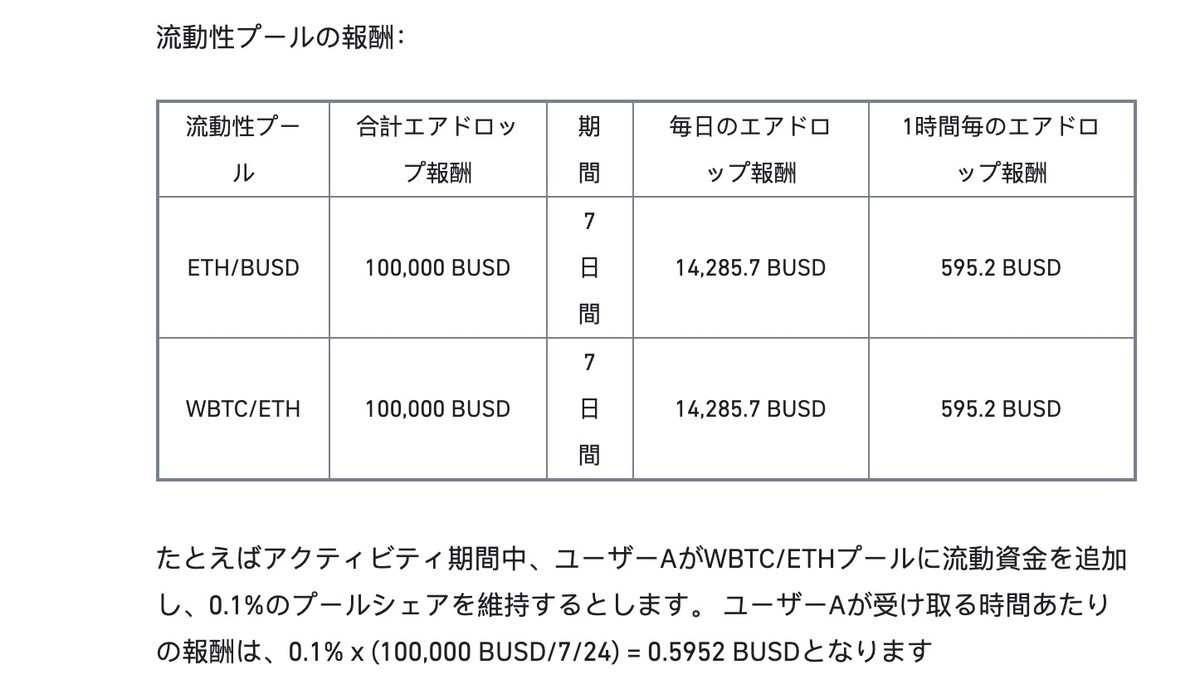

「未請求報酬」は流動性提供に対してBinanceが付与する追加報酬のBNBで、請求すれば、BNBのウォレットに入ります。Binanceは流動性提供者に対するエアドロップといっており、要は流動性提供に対するインセンティブです。1時間ごとに割り当てられます。「一時的損失」とは前回記載した変動損失(インパーマネントロス、IL)のことです。

やっかいなドル建て

最終日利回りは1日単位の更新なので、見るたびに変わるということはないのですが、マーケットメイクPNLは上下変動がものすごいです。手数料と利息、流動性報酬だけならわずかながら増加するだけですが、そこに下記の要素が絡んでくるからです。

- インパーマネントロス

- ドル建てのBNB・ETH価格

前回仕組みを解説したインパーマネントロス(IL)はともかく、BNB・ETH価格がそれぞれ反映されてドル表記されるので、価格が下がればここも一気にマイナスになりますし、価格が上がればすさまじいプラスです。いやはや、見ていて混乱する感じ。

プールの構成比率を見ると、預け入れたときに1ETH=5.365BNBだったものが、BNBの値上がりにより、1ETH=5.068BNBに変わっています。この変動によって、すでに0.04%のインパーマネントロスを被った計算です。

一方で、流動性報酬と手数料でBNBを得ており、これが収益になっています。すでに0.2%ほどのリターンが入ってきていて、現在のところ好調な利回りですね。