たまに若い人から「どう投資したらいいの?」と聞かれることがあります。これは意外とシンプルな答えで済むものの、よくよく考えると難しい問題です。改めて、もし聞かれたら、ぼくならこう答えるという内容をまとめてみたいと思います。

- 前提は長期投資

- 何はともあれ貯金

- 非課税口座が投資では優先

- 全世界株式インデックス

- 米国株にフォーカスするかどうか?

- 債券を入れるかどうか?

- 非課税口座枠を越えたら?

- 知らなくていい&やらなくていいこと

前提は長期投資

まず前提条件から。ここはFIRE後あるいは定年後の老後資金を投資で貯めることを目的とします。ぼく自身がそうでしたし、「投資をしなくちゃ」と考える若者の多くもそうだと思うからです。ぼくのブログも、基本的にこのスタンスに立っていて、「手持ち資金を投資で倍にしたいぜ。しかもできるだけ短期間で」という人の、「投資したい」への解は持ち合わせていません。

もちろん、それが20代なのか30代なのか40代なのかで話は微妙に変わってきます。まさにこれから資産を構築していく時期なのか、ある程度資産が貯まってきて、FIRE/退職が見えているのかでもやり方は変わります。

なので今回は、「資産形成期」の人を念頭に置きます。1億円とか、すでにFIRE/退職が見えているような資金を持っている人は、独自の投資理論をお持ちだと思いますし。

何はともあれ貯金

この前提に立つと、まず最初に取り組むのは貯金です。クルマを買うとか旅行に行くとか、入院してしまったとか、いろいろとお金が必要になることはありますが、その都度投資を取り崩すのは本末転倒です。投資は価格変動が大きいので、いったん投資したら老後まで投資し続けるのが基本。突発的に必要になるおカネは貯金で確保します。

年代や家族構成によって必要な貯金額は変わりますが、最低100万円。それに加えて、子どもの学費など近い将来見えている出費は貯金で確保しておくのが常道です。

逆にいうと、ここで貯金ができないようなら、投資をするのはお勧めできません。投機に走ってしまったり、市場が暴落しているタイミングで取り崩してしまうことになる危険があります。

非課税口座が投資では優先

投資で最優先で取り組むのは非課税口座の活用です。NISAやiDeCoなどのDCですね。これは国が「老後資金を投資で賄う」ために用意してくれた制度なので、使わない手はありません。

順序はこうなると思います。

- つみたてNISAに満額拠出 年額40万円

- iDeCoや他のDCに満額拠出 年額14.4〜81.6万円

DCは企業型DCの用意がある会社で、確定拠出年金となっており、さらにマッチング拠出があるなら、それでもいいと思います。DCは「60歳まで引き出せない」という制約があることを嫌う人もいますが、別途貯金があるなら基本的に問題にならないはずです。

この年間54.8〜121.6万円を拠出できるかが、1つの閾値。収入によってはここまでいかないという人もいるでしょうし、もっと投資に回せるという人もいると思います。それでも、これを10年続けると積立額だけで548万円。30年で1644万円、60歳定年として38年間でも2082.4万円に達し、一時期に言われた2000万円を超えます。

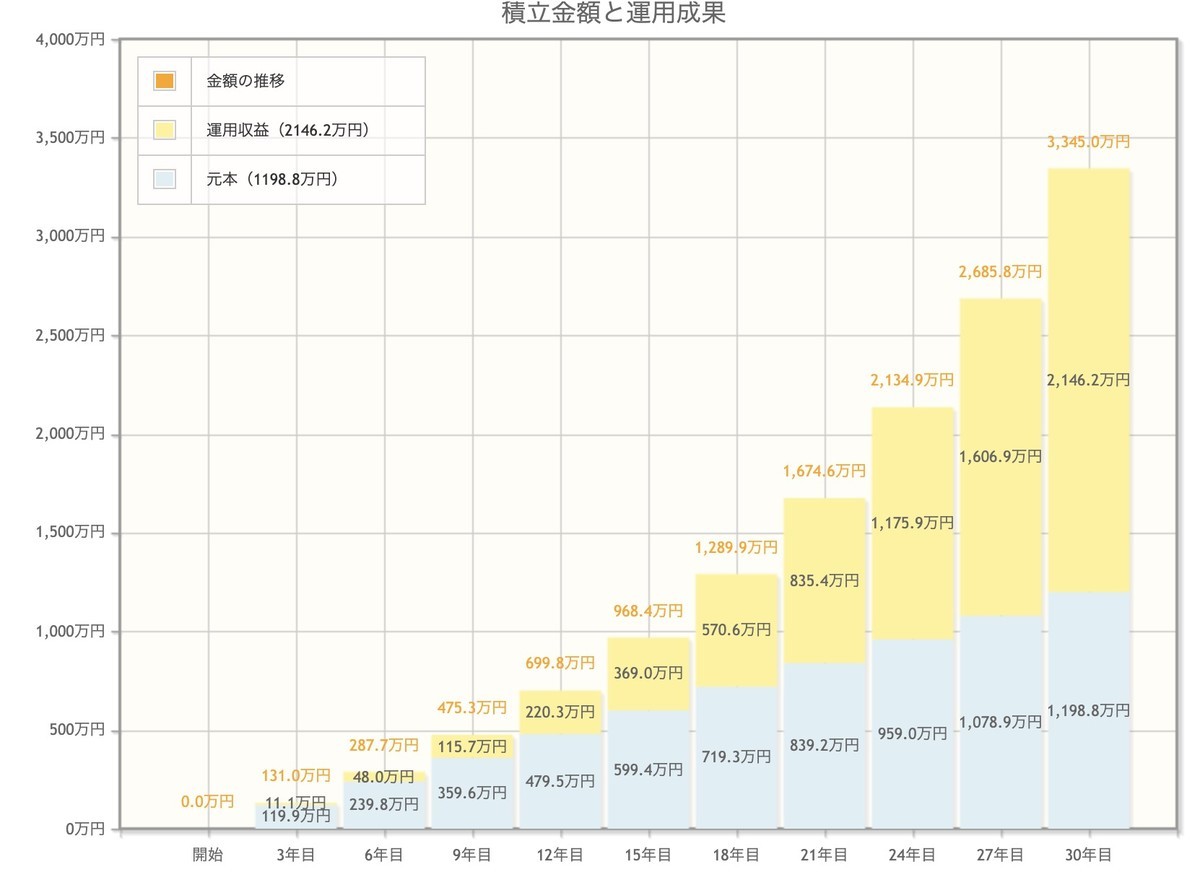

さらに運用益がここに乗ってくるはずで、つみたてNISAを3.3万/月ずつ積み立てて、想定利回り3%でも30年で1940万円に。想定利回りを6%に置くと、3345万円に達します。

FIREしない限り、これとDC、年金を合わせれば、老後に必要な額は賄える計算になっているわけです。

全世界株式インデックス

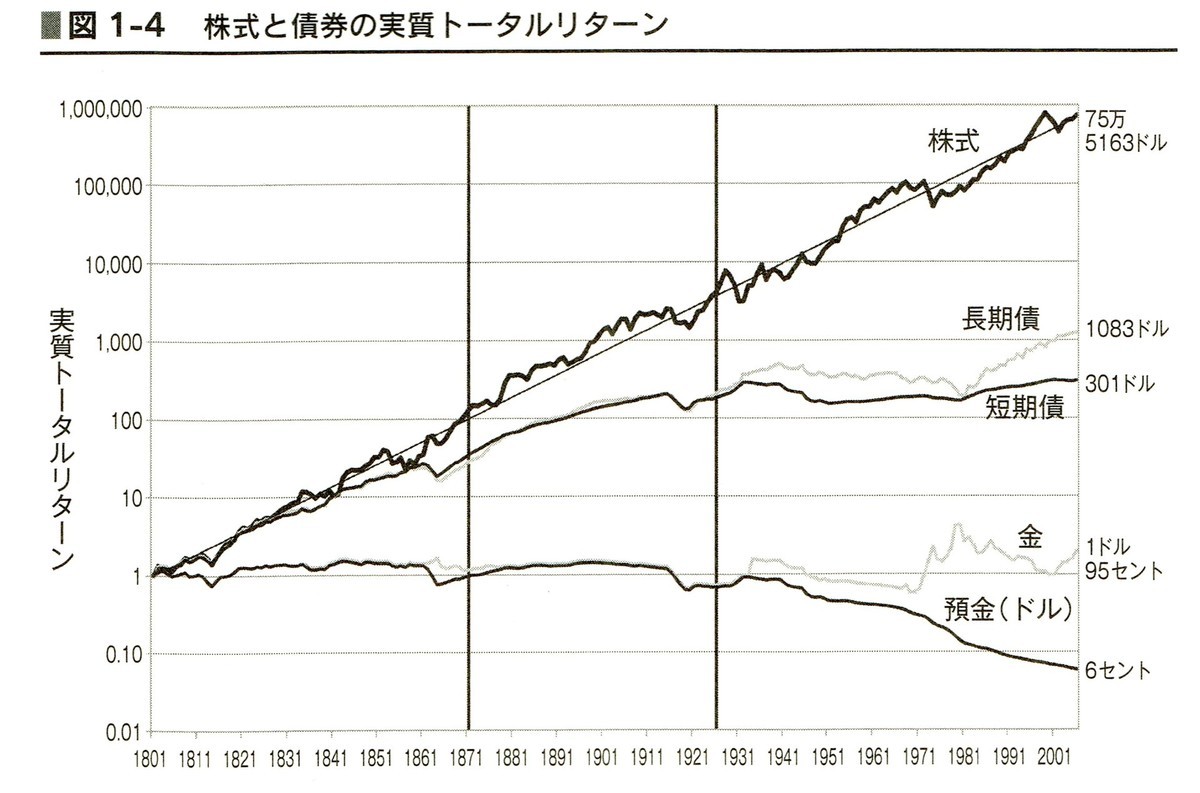

ではつみたてNISAではどんな投資商品を買ったらいいのか。これもシンプルで、株式です。この超有名なシーゲル教授のグラフを見れば、一目瞭然。数十年単位で投資するなら、株式以外に選択肢はありません。

※ジェレミー・シーゲル『株式投資 第4版』より

そしてここでいう株式とは、十分に分散された複数の株式、つまり株式インデックスとなります。幸い、国内のインデックス投資環境はかなり整ってきて、コストの安い投信がたくさん出てきています。非課税口座の金額枠をきっちり使い切ることを考えても、1円単位で購入できる投資信託が有用です。

ぼくのように昔からインデックス投資をしている人は、ドルに替えて米インデックスETFを購入したりしてきましたが、現在新たに投資するなら、円建てのインデックス投信一択でよいと思います。

さて、ここまではほとんどの人が概ね同意する内容だと思います。これができていれば、あとの悩みは些細な話で、どのようにしても大きな影響はないと思いますが、いくつかの論点について。

米国株にフォーカスするかどうか?

株式インデックスを積み立てるのはいいとして、よくある議論は、「全世界株式インデックス」にするか「米国株式インデックス」にするかです。インデックスは、基本的に時価総額加重平均なので、全世界株式を購入しても、そのうち約半分は米国インデックスが含まれます。ポイントとなるのは、残り半分も米国にするのか、それとも他の国々を入れるかです。

ぼくとしては、ここは全世界株式を推します。理由は、10年、20年単位でみた場合、覇権国は入れ替わり、経済の成長率も変化するからです。

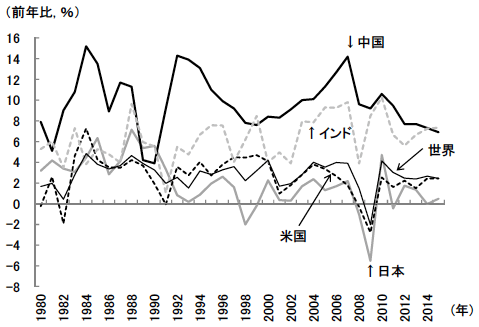

株価は必ずしもGDP成長率とリンクするわけではありませんが、経済成長が株式インデックスの原動力だという理屈からいうと、長期ではGDP成長率が株価にも影響すると考えられます。では直近30年のGDP成長率を見ると、下記のようになります。

※RIETI - 中国の台頭で激変する世界経済の勢力図― GDP規模の国際比較を中心に ―

株価はGDP成長率とはリンクしません。それでも、新興国の経済成長は大きく、これがどこかのタイミングで株価に反映されるというのは一つの見方です。

全世界株式を勧めるもう1つの理由は、株価は現在の経済状況を反映させたものではないという点です。株価は将来の利益を反映して決まります。つまり、今後米国企業の収益が増加すると見込まれるなら、それが現在の株価に反映されています。

これが意味することは、「米国企業は強力で今後数十年、その強さは変わらない」というコンセンサスが投資家の中にあるなら、そのことはすでに現在の株価に織り込まれているということです。ここから、「あれ?思ったほど強くないな」というような出来事が起きただけで、株価は下落するということです。

逆に、今新興国はそれほど将来を有望視されていません。そのため、「意外といけるじゃん!」となっただけで、株価は上昇することになります。経済が強いかどうか、将来も強いかどうかは、必ずしも今後も株価が上がり続ける理由にはならないということです。

とはいえ、そうした予想を覆して米株がずっと絶好調だったのも事実です。「これまで良かったから今後もいいはず」と考えるか、「これまで良かったから今後は下がるはず」と考えるか。どちらも理があり、どちらかが間違っているとはいえません。だからこそ、長期で保有するなら、評価が低く割安で放置されている新興国なども含んだ全世界株式のほうがいいのではないかと考えるわけです。

債券を入れるかどうか?

ポートフォリオを100%株式で構成するのか、一部債券を入れ込むかも難しい問題です。債券を入れ込む場合、基本的にはETFを使ってになりますが、このとき3つの特徴があります。

- 株式よりもリターンが低い

- 株式よりもリスクが低いため、ポートフォリオ全体のリスクを抑えることができる

- 株価下落の際には債券が上昇する場合が多いので、比率以上にリスクを抑えられる

基本的に、投資のリターンは取ったリスクに対するリターンがどうだったかで評価されます。高リスクな商品を買ったら高リターンなのは当たり前で、リスクを抑えながら高いリターンを上げるのが腕の見せ所となるわけです*1。

その意味では、債券を組み込むとリスクあたりのリターンを上げる効果が期待できます。昨今は、株式と債券が同じ方向に動くことも増えており、その効果が薄くなったという指摘もありますが、先のコロナショックでも株価が暴落した一方で債券価格が上昇したことは忘れてはいけません。

しかし、債券を入れるとリスクが下がる代わりにリターンも下がってしまうのが問題です。短期でみた場合は、リスクは最も避けなければいけないもので、リスクを抑えることが重要です。しかし、全世界株式インデックスに関していえば、リスクが大きくても潰れてしまって価値がゼロになることはあり得ません。であれば、変に債券を組み込んでリスクとリターンの両方を落とすよりは、純粋に株式100%のほうがいいのではないか? とも考えられます。

もし株価が暴落して含み損状態が何年も続いたときに、NISA口座を見て「もうダメだ。売ってしまおう」と考えてしまうような人なら、多少債券を組み込んでリスクを減らしておく意味もあるかと思います。しかし、NISA口座の状況なんて見ないよ、という人なら株式100%がベストなのではないでしょうか。

非課税口座枠を越えたら?

非課税口座の枠は誰でも同じですが、収入はさまざまで生活にかかるお金も千差万別です。人によっては、収入が高かったり、生活費が低かったりして、非課税口座の枠を超えて投資できるという人もいるでしょう。その場合はどうするのがいいのでしょうか。

ここからは難しい選択になります。NISA口座と同じ株式インデックスを買い増すもよし、これだ!と思う個別株を買うもよし、仮想通貨に手を出すもよし。はたまたそこそこのキャッシュがあるなら、不動産という手もあります。債券を入れ込んでリターン/リスク比を高めた上で、株式にレバレッジをかけて総リターンを上昇させるという手段もあります。

積立原資となる給与を得ている本業を頑張るというのが本筋ですが、そっちはもういいやということなら、手間と時間を使って、比較的安全な株式売買を行うという手もあります。IPOやPO、優待クロスなどは、少なくとも年5%くらいのリターンは生んでくれるでしょう。

ただ、長期投資を中心にFIRE後/老後資金を構築するという、所与の目標に向けては、気をつけている点があります。「10年単位で上昇して利益を得られる資産に投資する」ことです。

たまにトレードちっくなことをするので、心の動きはそれなりに分かるつもりなのですが、数ヶ月程度の期間をイメージしたトレードは、値上がった、値下がったに目が行ってしまい、意外なほどに心を消耗します。そして、「上がったから利確しよう」という行動は、得てして大きな利益を得られないものです。

10年後に10倍の規模になる銘柄を探し、決算やバッドニュースもあまり気にせずに、それをひたすら保有し続ける。これが、老後資金を個別株で得るには重要なのではないかというのが、ぼくなりの手法です。

この考え方で、これまで(今のところ)うまくいった銘柄としては、Google、Amazon、Facebook、そしてBitcoin、Ethereumがあります。逆に、10年後を信じられずに売ってしまい、後悔してしまった銘柄としては、Tesla、nvidiaがあります。人には向き不向きもあるし、運もあるので、ここにはあまり正解はないように思います。ただ、生存者バイアスのかかった一例として、ぼくの例を挙げておきました。

知らなくていい&やらなくていいこと

投資で利益を得るぞ!と考えると、財務諸表を読めるように勉強したりとか、チャートを分析できるようにしたりとか、経済指標発表の見方をチェックしたりとか、そういう人もたくさんいます。

ただし、FIRE後/退職後の資産を形成する上で、実はこういうことは不要ではないか? というのが今の考えです。このように、金融関連のニュースを追うのも分析するのもたいへんに時間がかかります。そして、分析したからといって、費やした時間ほどにリターンが上がらないのが投資の世界です。

税金も株式のリターンを大きく蝕む問題ですが、分配金なしの投資信託や、配当なしのグロース銘柄に投資している限り、売買さえしなければ税金は発生しません。取り崩しのタイミングになってから、税金について勉強しても全然間に合いますね。

限られた時間を有意義に使うという意味では、いわゆる「投資の勉強」以外に時間を使った方が、総体としての収入も増え、人生も豊かになるのではないでしょうか。

念のため自慢しておくと、純粋なリターンでいえばインデックス投資よりも個別株投資で上げてきたリターンのほうが大きいですし、デリバティブでも相応の利益を上げてきました。それでもこれらをお勧めしないのは、費やした時間対比のリターンはそうでもないと思うから。ただ、投資自体が趣味ならば、全然問題なし。投資商品や金融の世界は、たいへん奥深くて面白いものです。

*1:ここでいうリスクとは、値動きの激しさ、いわゆるボラティリティを指します。