毎月恒例のインカムゲインCFの状況です。総資産から入ってくるキャッシュフローについて、その額の推移、また月間平均生活費に対して何%くらいなのかをまとめています。

6月のインカムゲインCF

こちらが6月のインカムゲインCFの状況です。インカムゲインCFにはいろいろありますが、株式配当、不動産収益、太陽光収益だけをまとめています。そのほか細々とCFはありますが、まぁ誤差ということです。

これを見ると、あれ? 過去最高更新です。夏になって太陽光が好調なところに、空室が1つ埋まって不動産もちょい伸び。で、配当額が大きく増加しました。結果、大きな伸びになった感じです。

配当はどこから来たのかというと、下記の各銘柄です。

- VT

- XLP

- EEM

- EFA

- IVV

- 勤務先株式

あれそんなに配当って増えたでしょうか?各ETFの配当額を、過去5年さかのぼって調べてみました。

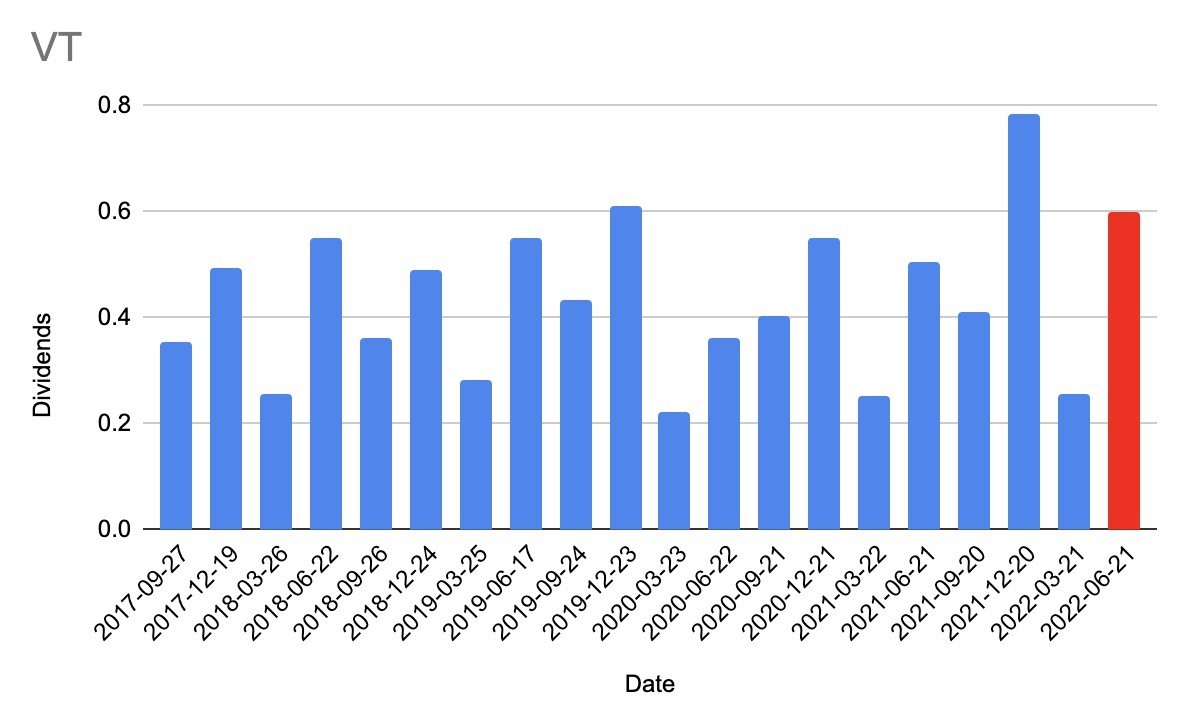

VTは四半期ごとに配当しています。今回の配当は6月としては過去最高。やはり世界の業績は良くなっているのでしょうか。

XLPも6月としては過去最高です。全体としてジワリジワリと配当額が増加していることがわかります。

新興国ETFのEEMは、半期に1度の配当。こちらも夏の配当額としては直近5年で最大です。冬のほうは、比較的ばらつきがありますね。

続いて北米除く先進国のEFA。こちらも半期ごとですが、過去5年で冬も含めて過去最高です。

最後に、米S&P500ETFのIVVです。あら。こちらだけ変調が感じられますね。四半期ごとの配当ですが、6月で見ても、過去を下回る額です。

このように、IVVを除くと比較的配当額自体が好調でした。そしてもちろん円安効果があります。配当自体はドルで受け取っていますが、CF額の算出にあたっては受取時点のレートで円換算しているからです。

1年前、2021年の6月とETFのポートフォリオ自体はほぼ変化していません。では配当はどうなったかというと、ドル建てでまず増加し、さらに為替が111円→137円と変化したことで、円建ての配当額が押し上げられました。

太陽光については下記に状況をまとめています。

CFレベルは150%

では、月間平均生活費に対してCFはどのくらいになったでしょうか。その比率CFレベルは150%となりました。こちらも過去最高です。これまで、月間生活費を資産からのCFで賄える月は何度かありましたが、今回は1.5倍に達しました。

まあ足りないよりは超えているほうが安心なわけですが、当然少ない月もあれば多い月もあります。では年初からの累計CFを平均してみるとどうかというと、生活費に対する比率は115%となりました。

これでCFだけでも暮らしていけるかな? と思いきや、実は生活費だって変動します。直近半年の生活費は、これまでからググっと上がったので、これだと少々キツイものがあります。

まぁ別にCFで暮らす必要はなく、ポートフォリオの構成はキャピタルゲイン追求型なので、これを細かく計算するのは参考以上の話ではないのですけど。

インカムゲイン利回り

最後に、総資産に対するインカムゲインの利回りです。棒グラフのとおり、2022年は21年に比べて累計CFが増加しており、40%も増えています。また、利回りも好調で1−6月累計のCFに対して1.39%の利回りとなっています。これはつまり、同じペースで1年がすぎれば、2.78%の利回りという計算です。

4%ルール云々の話を最近また聞きますが、総資産に対する2.8%程度のCFで生活できるなら、これはこれで安定的だともいえます。

やっぱりもう少しインカムゲイン系に資産を振り分けようかな? と思う今日このごろでした。