経済の不透明感たるや、激しいものがありますね。といっても、それは米国の話で、激しいインフレとFRBの利上げ。それに端を発した主にグロース株の下落と、日米金利差を要因とした円安です。こうした背景の中、ぼくのポートフォリオの動きをまとめました。

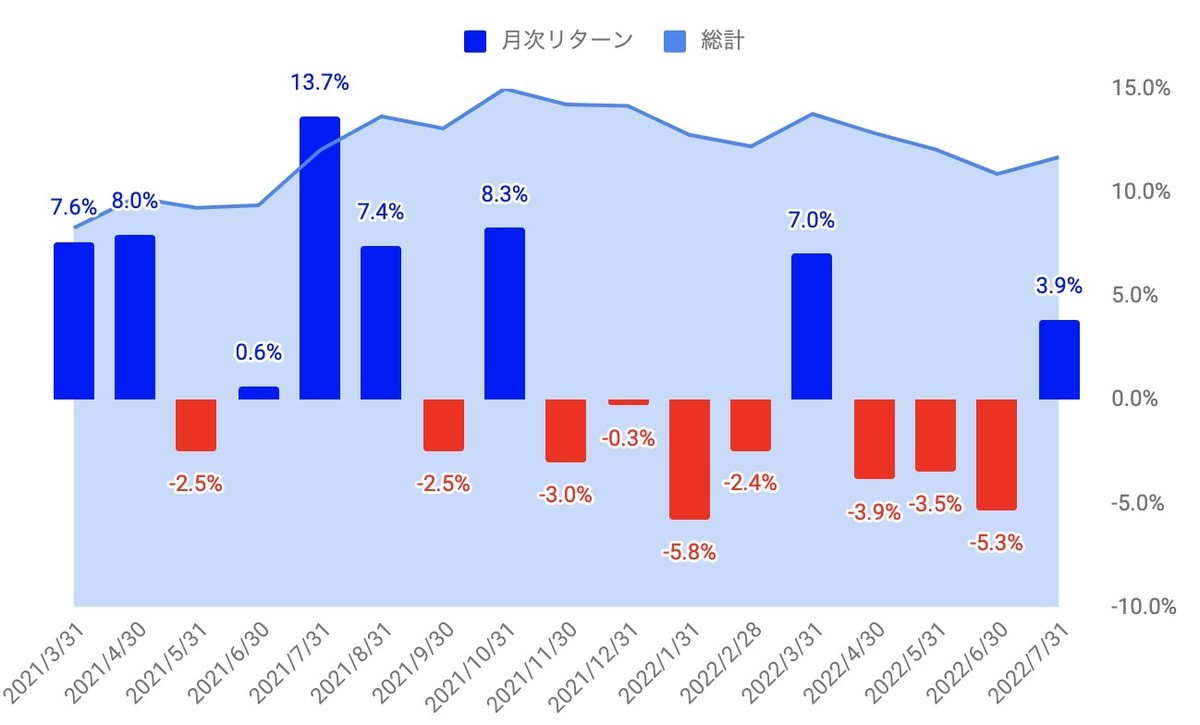

全体は+3.9%

資産全体は、ひさびさの+3.9%でした。とはいえ、年初来では下落は10.2%に達しており、なかなか厳しい投資環境です。ちなみに総資産の定義は*1。

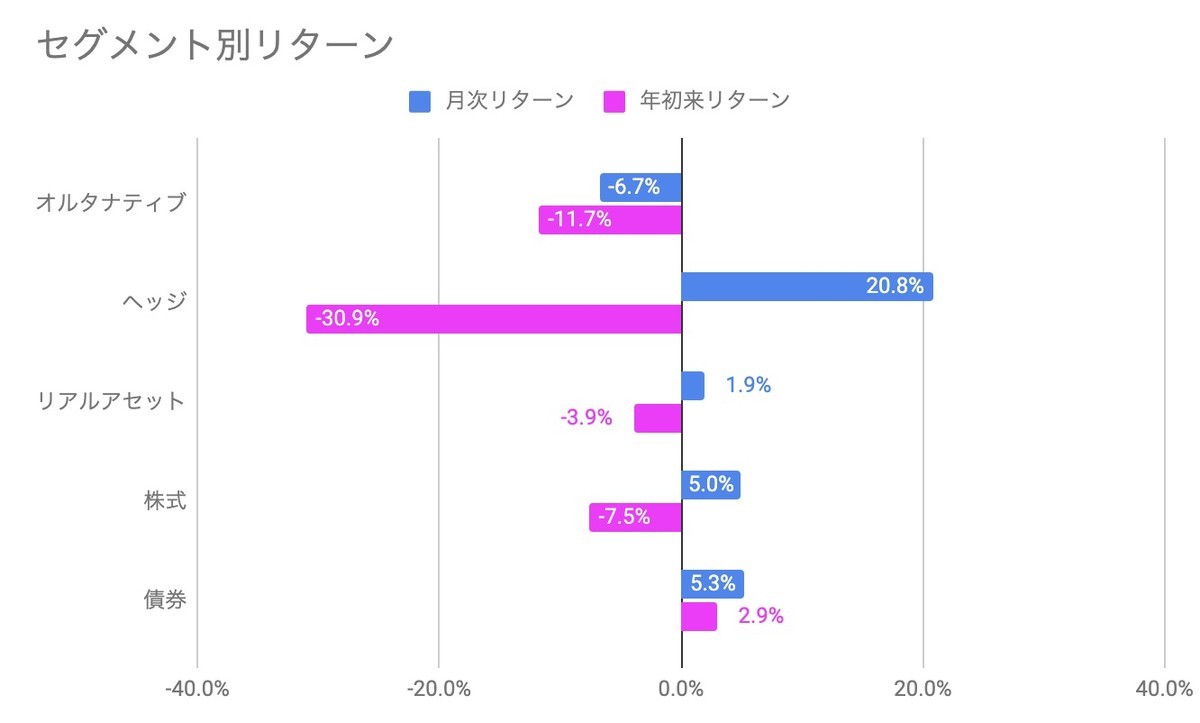

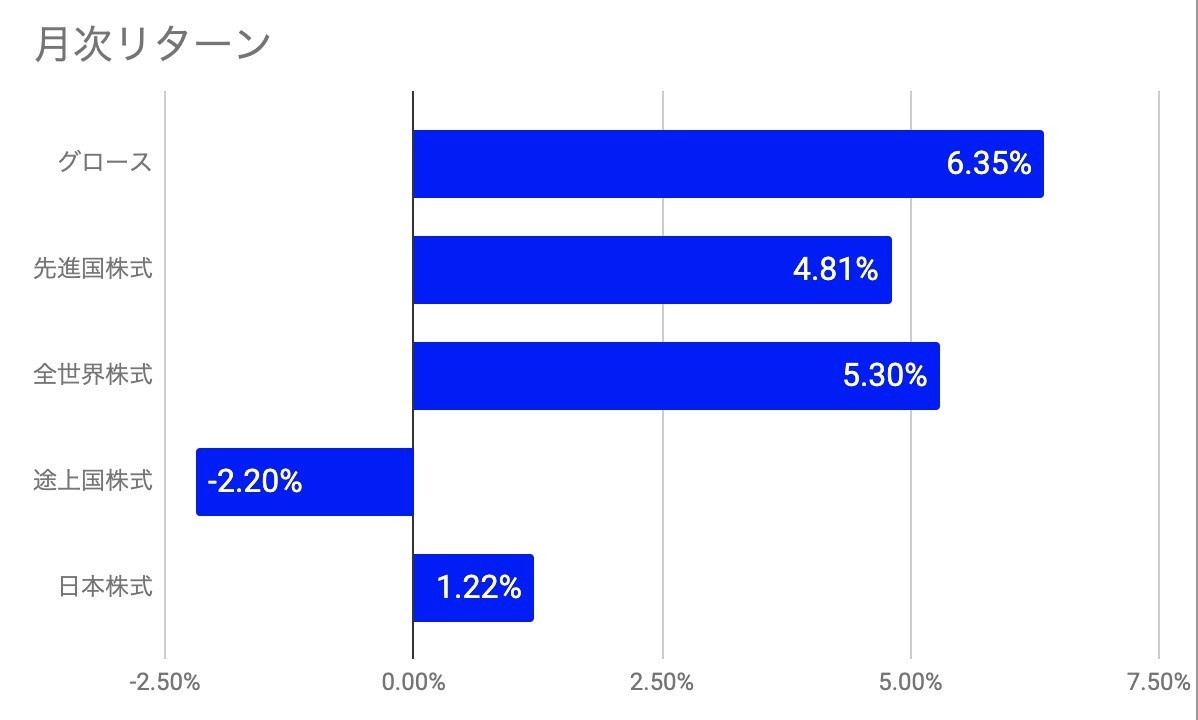

セグメント別リターン

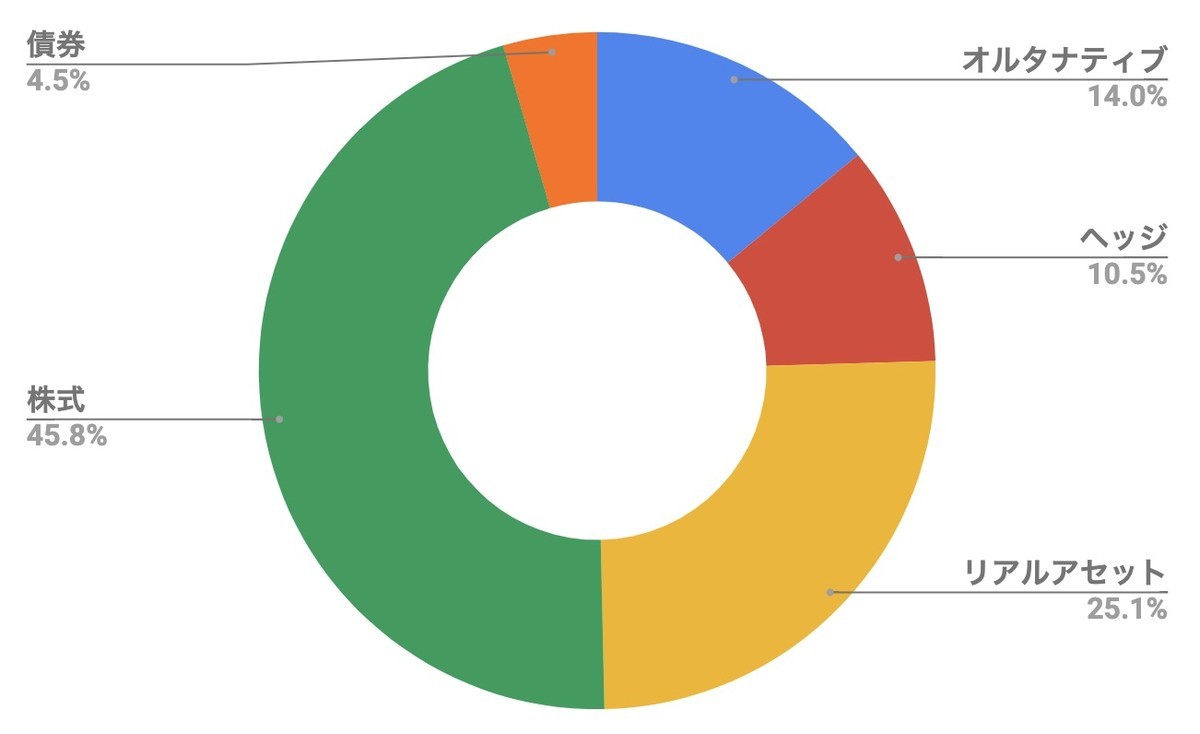

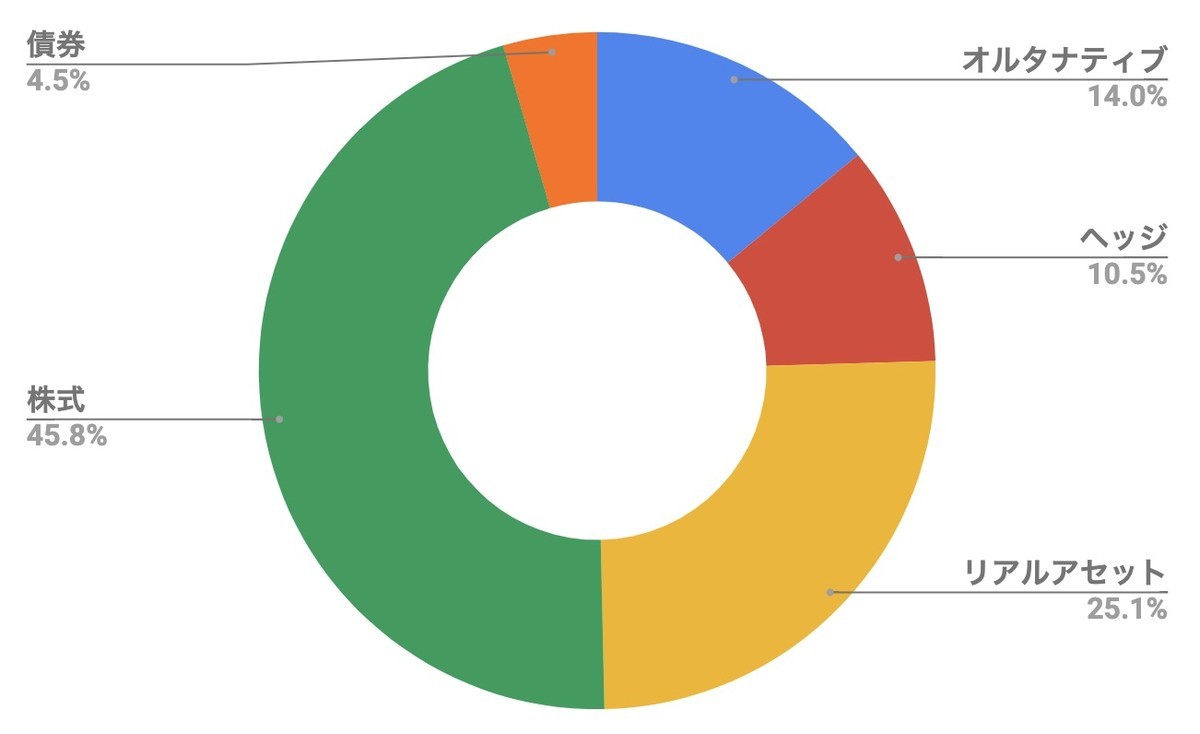

3.9%上昇の中身を、5つのセグメントに分けて確認していきます。現金およびマーケットニュートラルの短期売買を行う「オルタナティブ」、金と仮想通貨の「ヘッジ」、太陽光と不動産の「リアルアセット」、そして「株式」「債券」の5つです(2020年の投資戦略 5セグメントに再編)。

7月はオルタナティブ以外はプラスに振れました。とはいえ、年初来で見ると、債券以外は大きなマイナスの状況です。

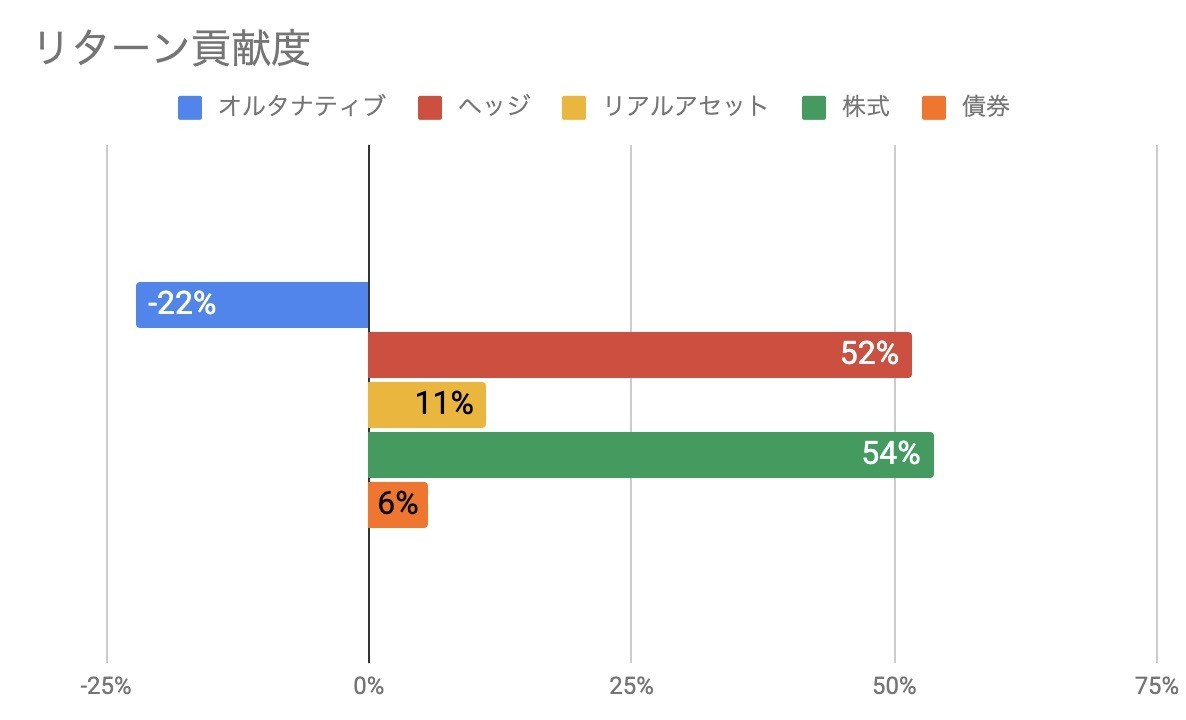

+3.9%の内訳をセグメントごとに加重平均したのが下記です。クリプトを含むヘッジと株式が、上昇効果を半分ずつ受け持ちました。とはいえ、クリプトを含むヘッジセグメントは年初来▲30%であり、ここが最も厳しいセグメントです。

株式セグメント +5%

それでは5セグメントをそれぞれ見ていきます。まず株式は++5.0%。この要因を分解すると、

- 為替(円高)で▲1.85%(▲1.317%)

- 評価損益で+6.31%

となっています。つまり、円建て/ドル建てそれぞれでは、計約6.31%ほど評価額が上昇したものの、為替が135.7円→133.2円へと円高に進んだことで▲1.85%価値が下落。株式セグメントのうち、ドル建て資産は71%なので、為替の影響は▲1.317%だったということです。

円建ての月次損益を見ると、厳しかったのは途上国くらい。下がりに下がっていたグロース株が、FOMC後、景気後退懸念のために利上げにブレーキ観測からか、ちょっとだけ戻っています。それが大きかった感じ。

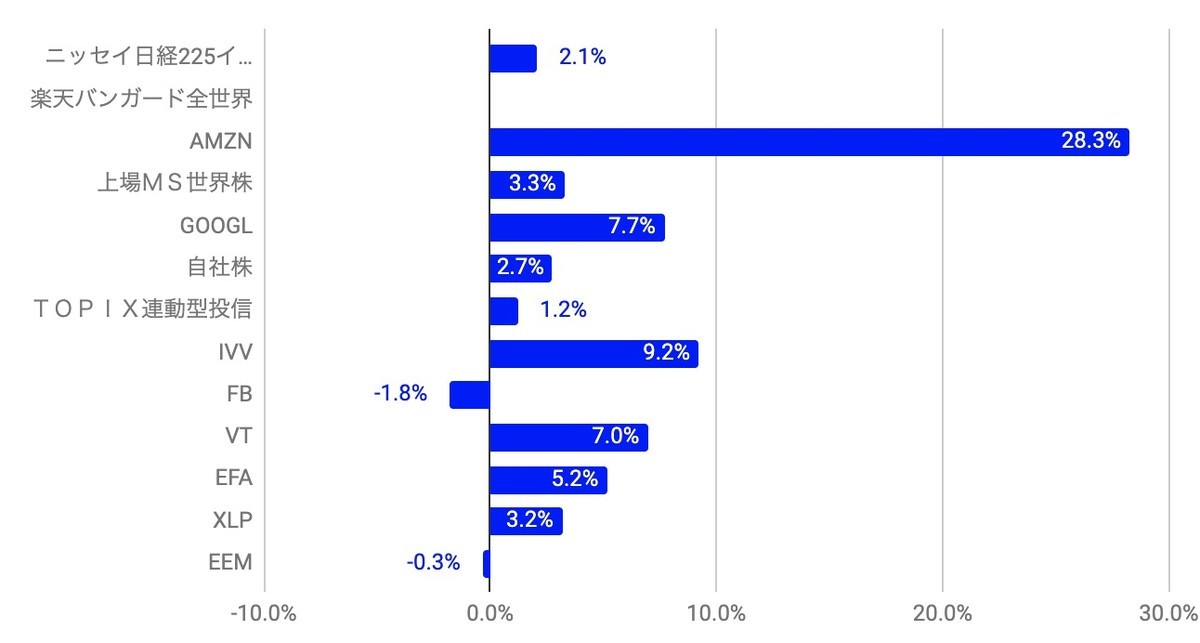

具体的に見ると、決算を経て下落したのは、僕のポートフォリオだとMeta(Facebook)と、あとは途上国ETFのEEMくらい。ほかはそこそこ上がっています。

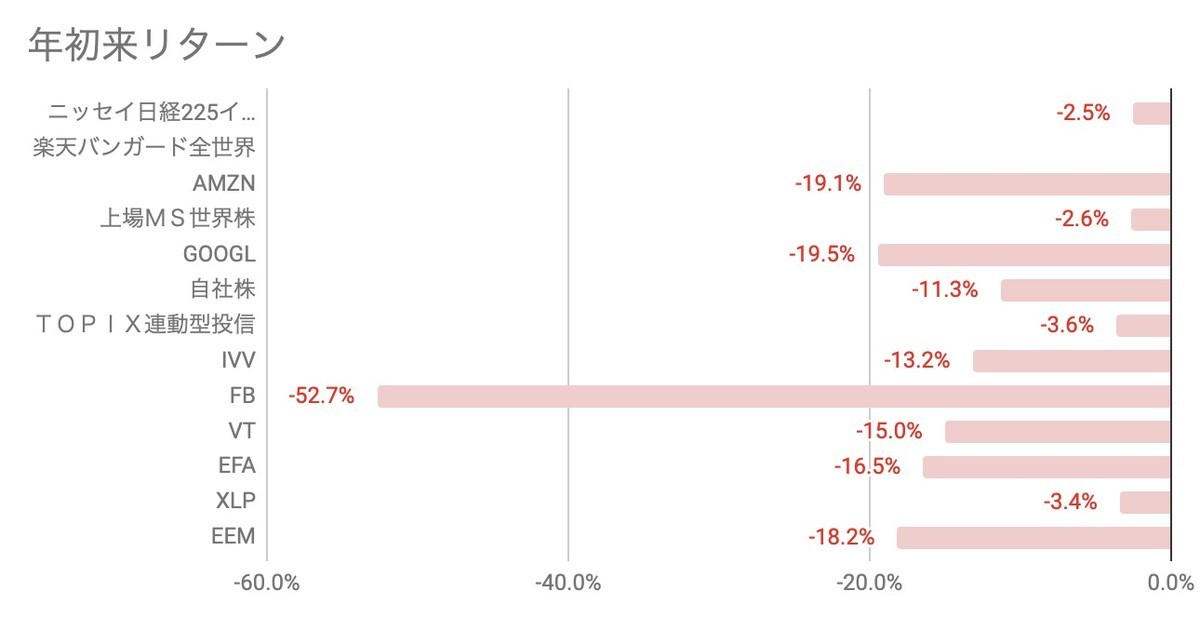

といっても、戻りは一次的なもので、年初来で見るとまだこんな感じ。

7月の売買は、クレカ積み立てがメインでした。tsumiki、楽天、SBI、マネックスに続き、auカブコムも実施。さらに楽天キャッシュ決済も追加となり、合計30万円の投資です。ポイントは、0.5%+1%+1%+1.1%+1%+1%で2800円相当です。

ちなみに8月2日末時点ですが、それぞれの積み立ての損益はこうなっています。

- tumiki +4.26%

- 楽天 +1.04%

- SBI +5.09%

- マネックス +1.9%

- auカブコム +4.62%

債券 +5.3%

債券は5.3%の増加でした。これはハイイールド債が+1.1%(円建て)、ARCCが+8.1%(ドル建て)となったため。それぞれ伸びているのに、合計すると5.3%なのは、円高に振れたせいです。

ARCCはまだ年初からは▲8.5%ですが、配当利回りは8.69%に達しており、景気変動に敏感な、株式同様の動きをする銘柄としては悪くない感じです。

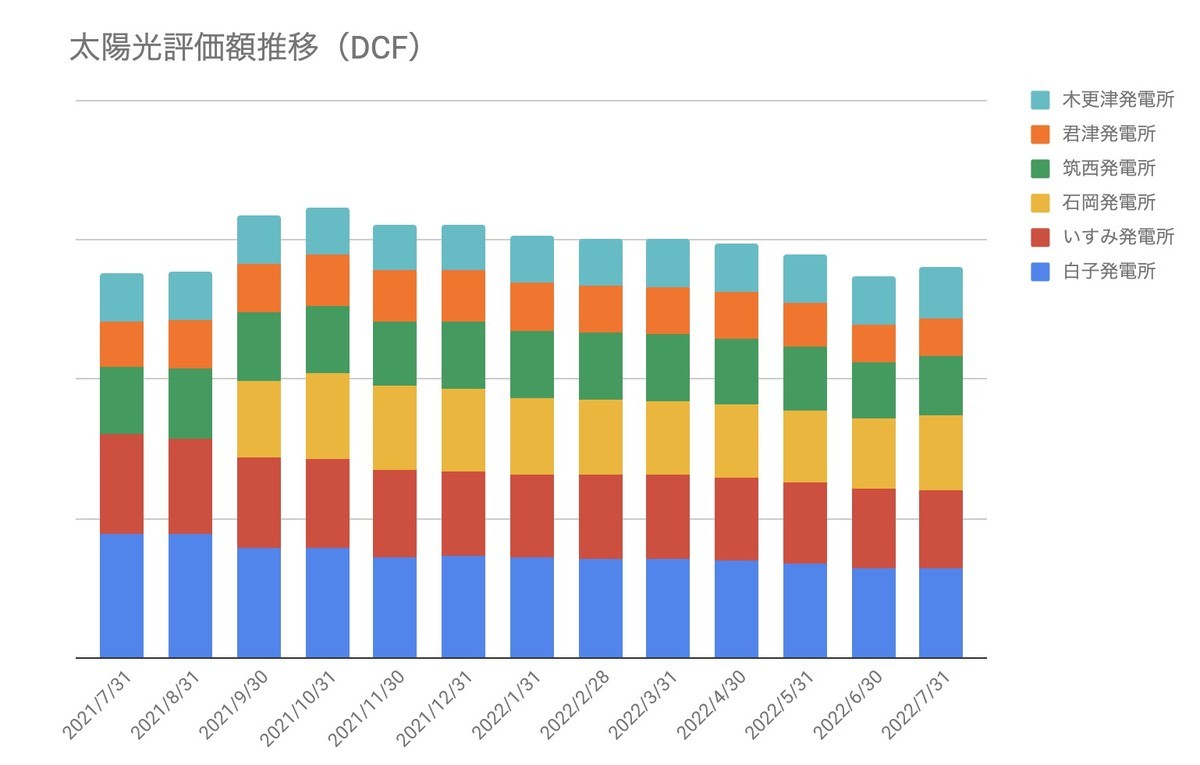

リアルアセット +1.9%

太陽光発電所6基と不動産アパート一棟からなるリアルアセットは1.9%の上昇でした。これはちょっとテクニカルな話ですが、6月の天候が梅雨がほとんどなくて発電が好調、全発電所で計画から上振れするという状況が起きたのが要因です。

これにより、主に石岡発電所と筑西発電所で、発電実績値が上方修正され、実績値に基づいて計算する将来CFも上昇。結果、DCF値が増加したという流れです。

不動産のほうは、現状またしても空室が1つ。しばらく満室状態を経験していません。なかなか厳しいものですね。

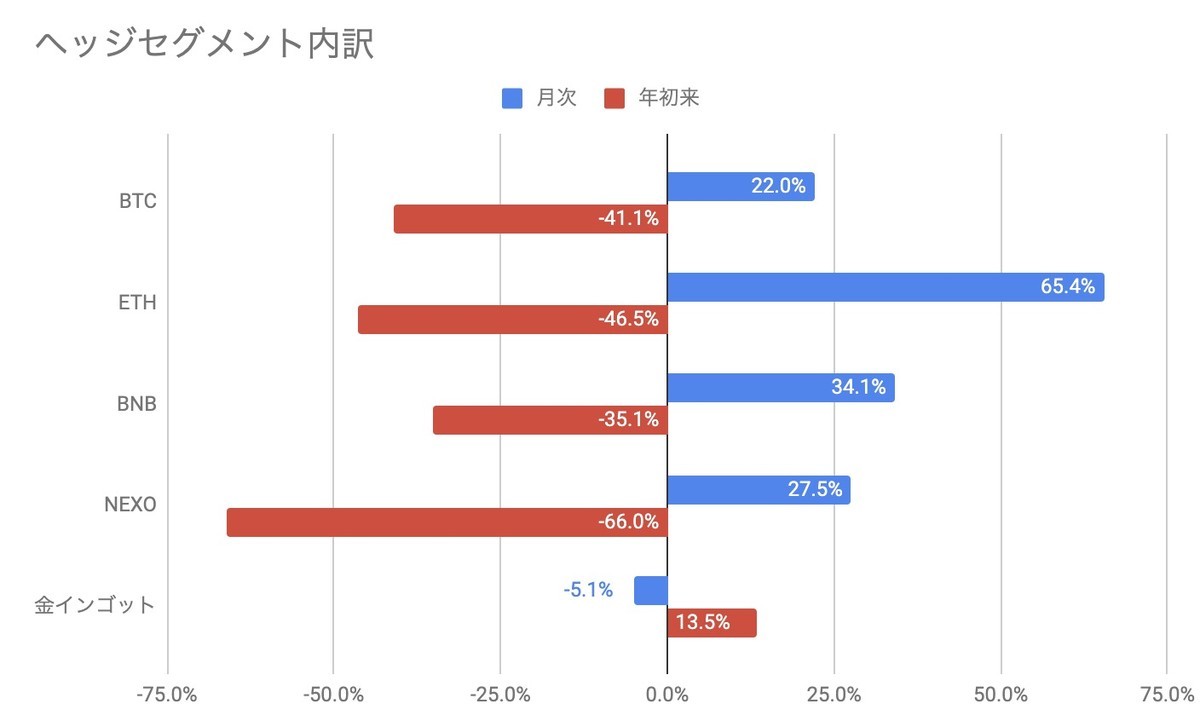

ヘッジセグメント +20.8%

6月に24.5%下落したヘッジセグメントが、今月は20.8%の上昇です。本当にボラタイルなこと、この上ありません。特に、ETHの戻りっぷりが半端ないですね。

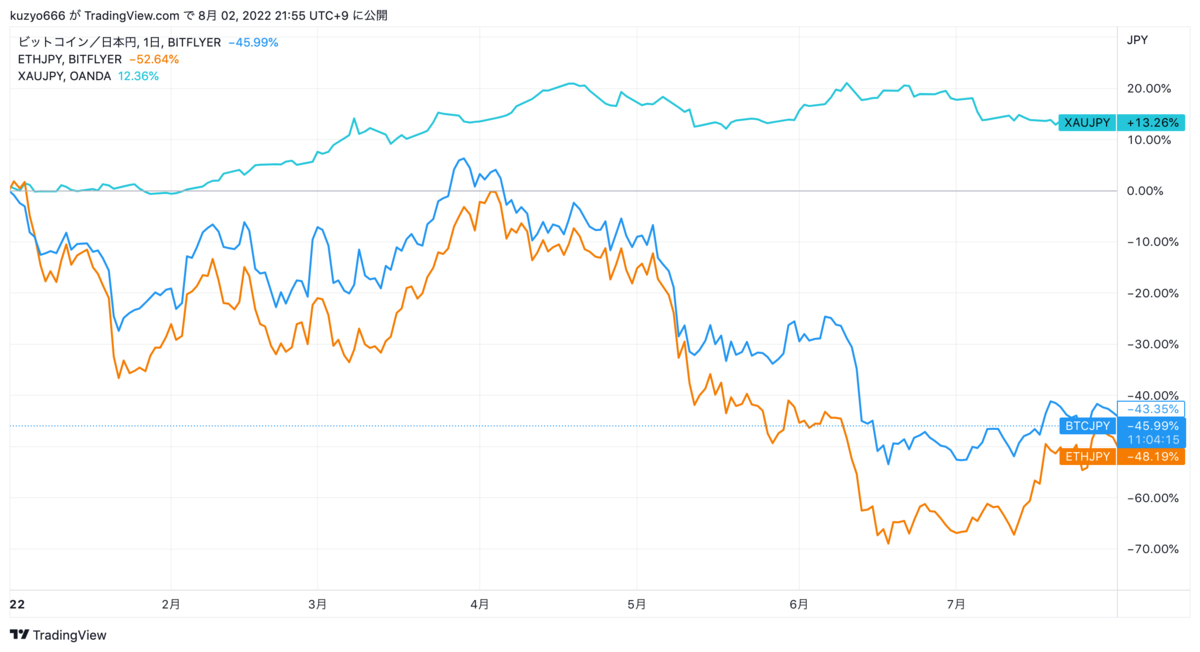

年初来のBTC、ETH、GOLDのチャートを見るとこんな感じ。4月から下がり続け「仮想通貨の冬」なんて呼ばれましたが、この1ヶ月の上昇でちょっと一息です。とはいえ、これで仮想通貨の冬が明けたなんて思うのは早計でしょうけど。

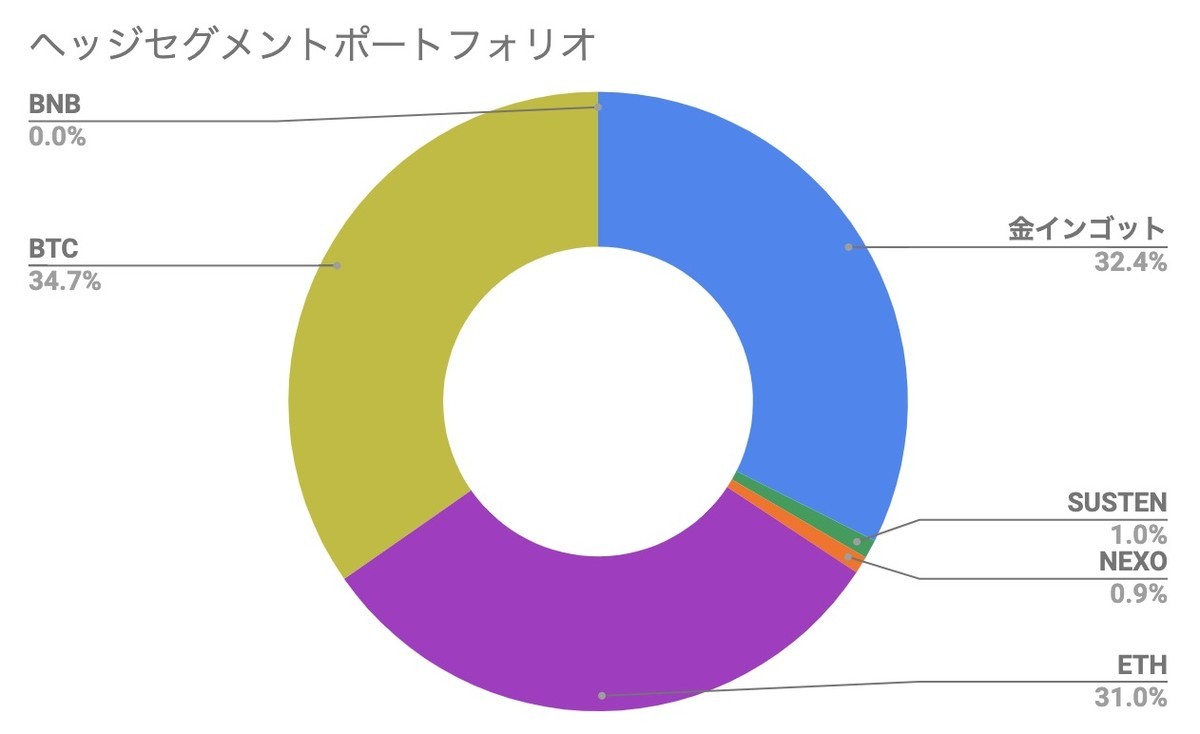

なお、先月のBNB売却を経て、現在のヘッジセグメントのポートフォリオは、金インゴット3割、ETH3割、BTC3割という、比較的心地よいものになっています。

オルタナティブ ▲6.7%

オルタナティブは短期売買ポジションと現金です。ポジション状況としては、だいたい下記のとおり。パーセンテージは、総資産に対する比率になります。

- 優待クロス 4.7%

- ドルMMF 2.4%

- ステーブルコイン 2.3%

- 現金 4.6%

ステーブルコインはBlockFiとNEXOにてレンディング中です。

セグメント全体の下落要因としては、やはり大失敗したオプションを使った為替ヘッジでしょうか。円高を警戒して20万ドル分の為替をヘッジした結果、128円から137円の円安部分が損失となり、200万円近い損失となりました。

そして、せっかく為替ヘッジしたのに、ヘッジが満期になった途端、今度は円高です。ここまでアホな動きはなかなか見ないですね。ほんと、ヘッジ額を20万ドルに抑えておいてよかったです。

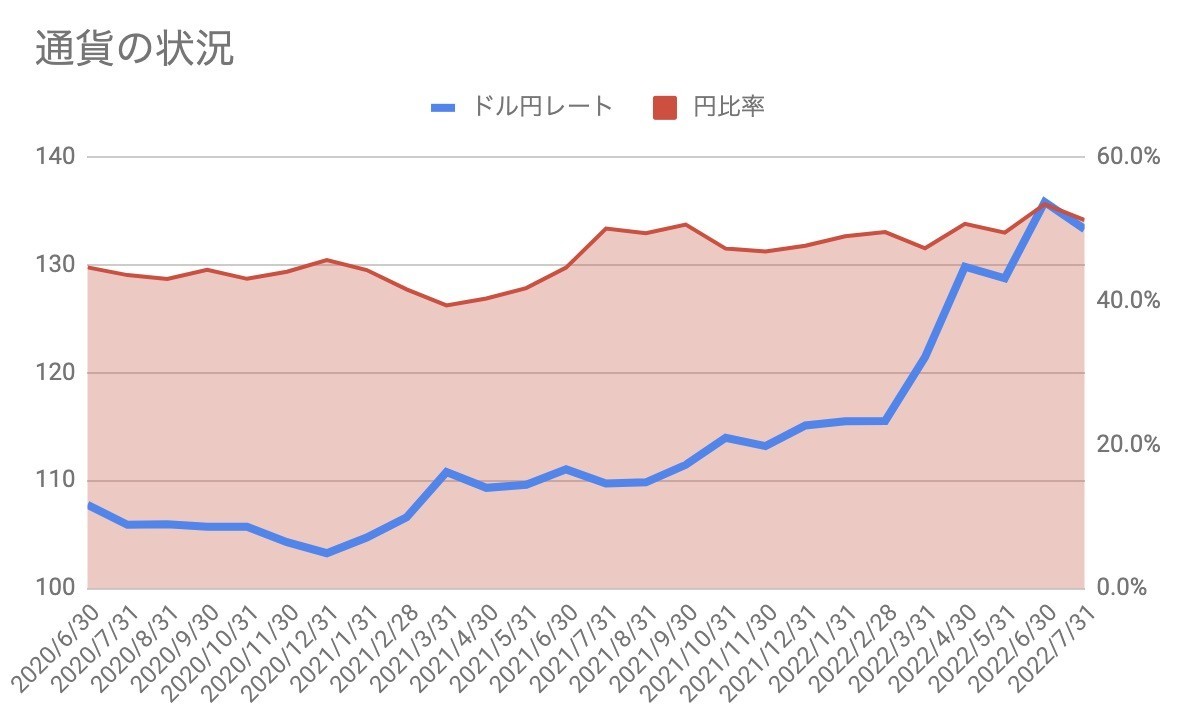

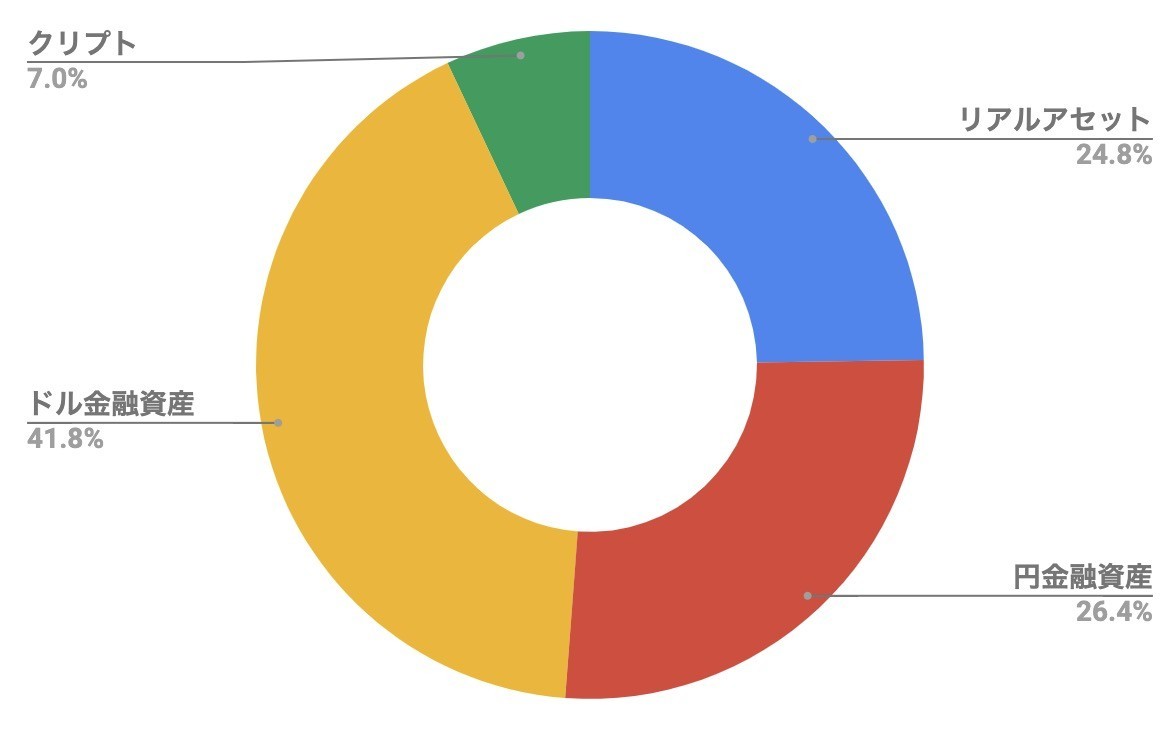

通貨の状況

為替が激しく動く現状、各通貨建てのポートフォリオ状況は下記の通りです。為替は変動しているものの、資産価格の変化もあって、円比率は51.2%。6月から2.2ポイントの減少です。ではその分ドルが増えたのかというと、そうでもなくて、仮想通貨が1.8ポイント増加しました。

ポートフォリオ全体においては、直近の円高の影響は▲0.77%。為替影響がなければ、3.9%の増加ではなく4.67%増加していたということです。ややこしいですね。

通過別のポートフォリオを見ると、まぁバランスは悪くありません。こんなものかな? という感じ。

なお、ポートフォリオ内の5セグメントの内訳は下記のようになります。目標ポートフォリオに対しては、株式をあと15ポイント売却して、債券を15ポイント購入する感じです。

なお、配当や家賃収入などのインカムゲインは下記にまとめています。配当額の増加などもあり、過去最高額となりました。

今後の方針

最後に今後の方針です。現在のような市況が不透明で荒れているときは、やれることは実は一つくらいしかありません。忘れて静観です。下手に動くとやけどをするのは、今回の為替ヘッジでも感じたとおり。いやーダメですね。

そしてもう一つ参考になるのは、こんな中、毎月積み立てている投信は、ほとんどが含み益状態になっていることです。やっぱり下落基調のときこそ、積み立て最高!です。積み立ての状況を再掲しておきましょう。

- tumiki +4.26% ひふみプラス

- 楽天 +1.04% 楽天バンガード全世界

- SBI +5.09% SBI・V・S&P500

- マネックス +1.9% eMAXIS Slim全世界

- auカブコム +4.62% eMAXIS Slim全世界

各セグメントは以下の目論見書に従って運用しています。

また計算上の注意点は下記です。

- このポートフォリオには、生活防衛資金、401k、各種貯蓄性保険、年金、家族の資産は入れていません

- 株主優待は現金化したもの以外、資産計算していません。取得コスト分だけ資産にマイナスの影響が出ています(ここは今後検討です)

- 含み益も資産として計算されているので、ここから税払いが発生する場合があります

- 法人と個人の資産を合算しています

【2022年6月の成績とポートフォリオ】

*1:株式や債券、仮想通貨など金融資産は時価評価。金は時価評価。不動産や太陽光発電所は、将来CFを元にDCF法で現在価値を算出。それらを合計しています。いわゆる簿価の総資産額や純資産額ではなく、できる限り市場価格に近い、株式と同列に比較できる資産額を目指しました。