2022年12月の投資成績をまとめたので、ここで2022年全体の成績を振り返っておきます。先程いくつかツイートしたように、けっこう年間のトータルリターンを出すのは大変なのです。

投資の年間リターンを出そうとすると、実はかなりメンドイ。

— セミリタイア九条 🌐📈☀ (@kuzyofire) 2023年1月4日

何しろ、途中に入出金がある。

だから、年末額/年初額ではリターンが計算できない。

さらに入出金を集計して調整するにも、初月に出金したのか、最終月に出金したのかで、大きくパフォーマンスは変わる。

- 年間トータルリターンは▲13.59%

- リーマンショック以来のマイナス

- 何がリターンを決定付けたのか?

- 株式は▲16.13%

- リアルアセット+0.21%

- ヘッジセグメント▲42.65%

- オルタナティブ▲18.78%

- 株式は不調だったが仮想通貨はもっと不調

年間トータルリターンは▲13.59%

さて年間のトータルリターンは13.59%のマイナスでした。日経平均の▲10.68%には劣後しますが、S&P500の▲19.7%には勝りました。もっとも、円建てのS&P500は▲8.48%なので、ひさびさにインデックスに大負けした年だといえます。

月間で見ても、プラスになったのはわずか4カ月。こりゃ厳しいですね。

ちなみに、総資産のリターンは▲15.41%だったので、2%ほど総資産は投資とは別の理由で減少しています。要するに取り崩しですね。

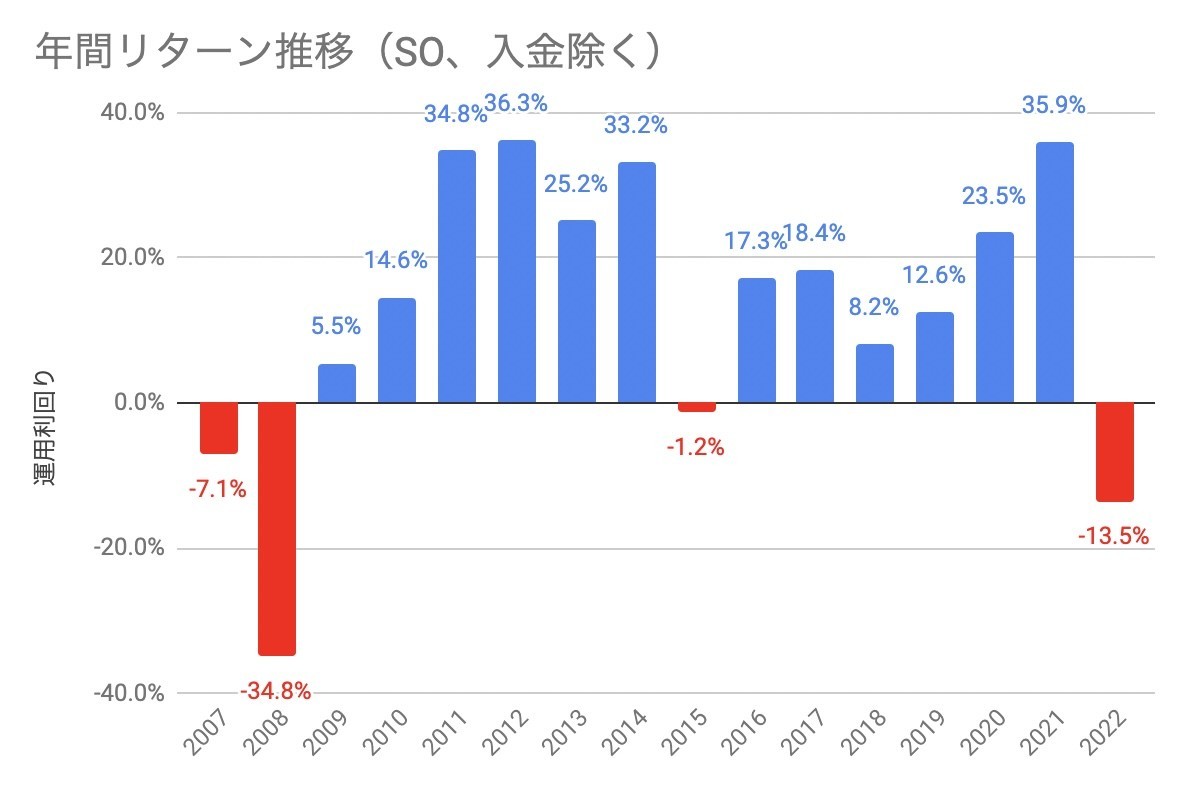

リーマンショック以来のマイナス

総資産のトータルリターンを見ると、2022年はリーマンショック以来の厳しい年となりました。リーマンショックのあった2008年は34.8%の下落に見舞われていますが、当時の資産額は雀の涙。今回の13%超の下落のほうがよっぽど痛い感じです。

まぁコロナショック後の反動で大きく資産が増加した2021年があったので、その反動という感じでしょうか。数字を記録し始めてからの資産の増加はこんな感じです。

何がリターンを決定付けたのか?

さて、ではトータルリターン▲13.59%の内訳を探ってみましょう。まず総資産のアセットアロケーションは、年末時点でこうなっています。当然、その比率が大きいほど影響が大きくなるはず。株式絡みていきます。

株式は▲16.13%

株式の年間トータルリターンは▲16.13%でした。資産全体が13.59%ですから、株式は足を引っ張りました。

ぼくの株式ポートフォリオはインデックス+GAFA+国内グロース銘柄だったので、ボラティリティもS&P500よりも大きく、NASDAQよりは小さくなる感じ。下記が年間の株価指数なので、ちょうどこの間に入った感じです。

リアルアセット+0.21%

リアルアセットは0.21%のプラスでした。かなり堅実なリターンを上げたといえるのではないでしょうか。太陽光のCFや家賃収入などもあるのに横ばい? と思われるかもしれませんが、リアルアセットの資産額評価は割引率6%でDCF評価しています。つまり6%のリターン予想に対して0.21%上振れしたといえます。

ヘッジセグメント▲42.65%

2022年のトータルリターンを押し下げた最大の戦犯は、こちらヘッジセグメントです。なんと年間でほぼ半減となる42.65%の減少でした。まぁヘッジセグメントの3分の2は仮想通貨。BitcoinやEthereumの今年の下げを見れば、さもありなんです。そんな中、金の地金はかなりがんばってくれました。

オルタナティブ▲18.78%

現金同等物、アービトラージを中心としたオルタナティブは、2022年なんと18.78%の下落に見舞われました。これは株式を上回る損失です。基本的に大きな損失が生まれないはずのこのクラスで何が起こったのか?

それは11月の▲19.01%を見れば一目瞭然。ここで年間リターンの全てを吹き飛ばして損失を出しました。そう、FTX破綻に連鎖した仮想通貨レンディングBlockFiの破綻です。

また7月に6%超の損失を出していますが、その一部はオプションによる為替ヘッジが裏目に出たものによるものです。

オルタナティブは毎月細かくプラスマイナスが出ていますが、これは優待クロスや配当クロスによって、コストが発生する月と入金がある月がずれることに起因します。本質的には小さなプラスで推移するのです。それがFTX破綻で大損害でした。

株式は不調だったが仮想通貨はもっと不調

というわけで、2022年は不調な株式相場だけでなく、リスクオフおよびFTXクラッシュによる仮想通貨ダメージが大きく出た年でした。

もっとも、リスク資産である株式はもちろん、それに輪をかけてボラティリティの大きい仮想通貨は、厳しいタイミングでは厳しい結果となるものです。半減くらいでめげていてはリスク資産への投資はできません。

こうした状況を踏まえつつ、2023年の投資戦略を考えていこうと思っています。