今の相場観として、景気後退の可能性が高く株式はまだ危険な一方で、FRB政策金利はピークをつけつつあり、ここからは利下げの可能性が大だと何度か書きました。この相場観に沿うなら、買うべきは債券です。そして、最も効率的にパフォーマンスを上げられるETFとして、今回はTMFを購入しました。

今の相場観として、景気後退の可能性が高く株式はまだ危険な一方で、FRB政策金利はピークをつけつつあり、ここからは利下げの可能性が大だと何度か書きました。この相場観に沿うなら、買うべきは債券です。そして、最も効率的にパフォーマンスを上げられるETFとして、今回はTMFを購入しました。

利下げがあるなら

債券価格と金利は表裏一体です。利上げとは債券価格下落のことですし、利下げとは債券価格が上がること意味します。というわけで、これから利下げの可能性が濃厚ということなら、買うべきは債券です。

ただし利下げと債券価格の変動の関係はちょっと複雑です。まず、デュレーションがあります。これはほぼ満期までの債券の残存期間だと思えばだいたいOK。そして、金利が1%動くと、デュレーション1年ごとに債券価格は1%動きます(だいたい)。つまりデュレーション10年なら10%動くわけです。

金利下落の効果を享受しようと思うなら、デュレーションが大きい≒満期までの残存期間が大きい債券を買うのが1つ。となると、残存20年超の米国債を集めたETFであるTLTが1つの選択肢です。そしてそのバンガード版のEDVも選択肢です。

TMFの特徴

しかし今回購入したのはTMFです。こちらは米20年債の300%のパフォーマンスに連動した成果を目指すETFで、いわゆるレバレッジETFです。仕組みとしては株式レバファンドと同じ。毎日、パフォーマンスが3倍になるように調整します。原資産としてはTLTのスワップを使っています。

コストは、TLTの経費率が0.15%なのに対し、TMFは1.00%と6倍以上です。債券のくせにかなり高コストで、実質のエクスポージャが3倍だといってもコスト負けしています。

AUM(資産運用残高)は、TLTが30.1Bドルと巨額なのに対し、952Mドルと1Bドルを割っています。とはいえ心配するような学ではないでしょう。2009年4月に組成されて運用されており、歴史があるといえるほどのETFではありませんが、著名ではあります。

TMFの直近の配当利回りは2.54%です。TLTが1.60%あるので、その3倍の4.8%と比べると半分近くに減っています。運用コストとレバレッジによる減価も影響しているのでしょう。

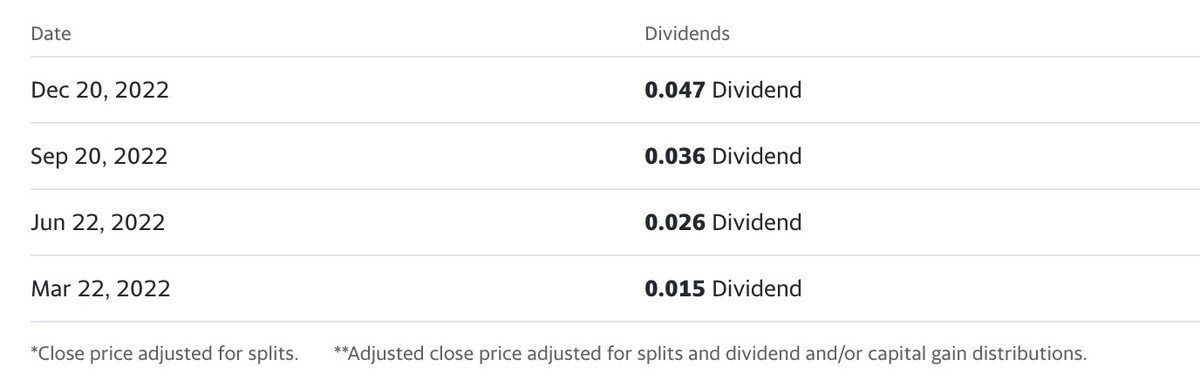

配当は、3月、6月、9月、12月。このところの金利上昇を受けて配当額は増加しています。

直近の配当0.047ドルを年間に換算すると0.188ドル。直近株価9.31ドルから利回りを出すと、2.0%となります。

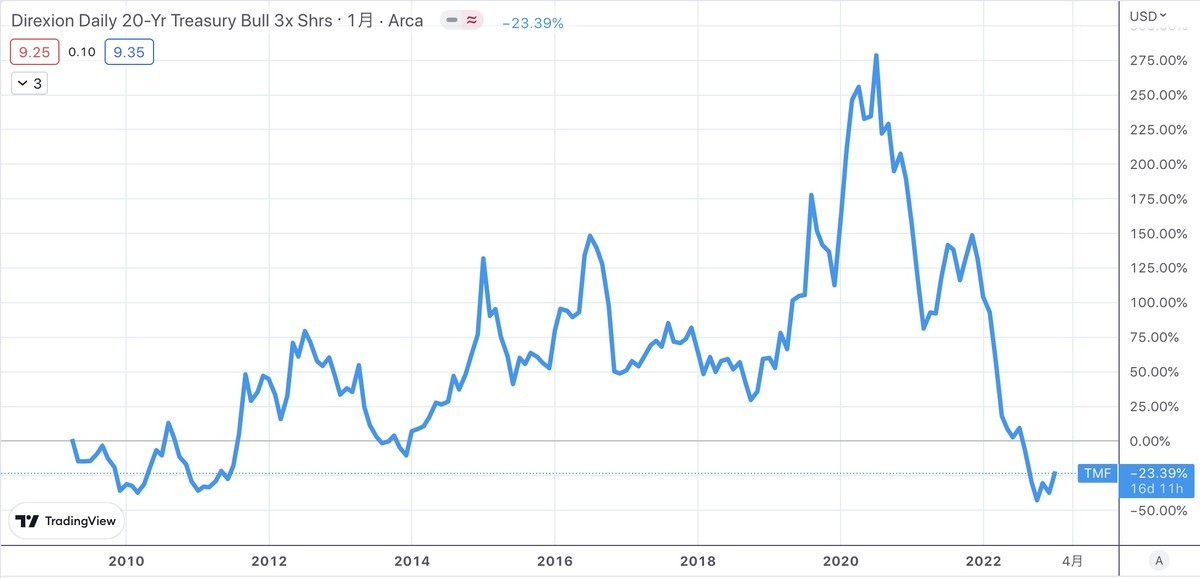

TMFのチャート

ではTMFのチャートです。約5年間で太い青線がTMFです。コロナショックで株価が急騰し、それから急降下したことが分かります。

薄い青はFEDの政策金利で軸を上下反転させています。コロナショックで一気にほぼ0%まで利下げされ、それがしばらく続いたあと、急速な利上げがなされて今日に至ります。

面白いのは、まずTMFが利上げに反応して下がり(その原資産であるオレンジのTLTも)、その後黄色線の2年もの国債が下がり、そして最後にFEDレートが下がることです。市場はFEDの先を読む形で特に長期債ほど先行して動くことが分かります。

直近6ヶ月のチャートです。22年に大きく下がったTLT/TMFは、11月に反転しています。何があったかといえば、CPIが市場予想を下回った逆CPIショックですね。ここで市場のムードは、インフレはピークを打ったと見るように変わりました。そして将来の利下げを織り込む形で反応し始めたのです。

TMF自体の水準観も見ておきましょう。このように、組成来の最低価格の水準にあります。こういったデリバティブ商品で価格の水準観をどうこういうことに意味があるのか? という話もありますが、まぁこれまでにないほど安くなっているのは事実です。

さて、TMFは非常に攻撃的な債券ETFです。そもそもボラティリティの大きい超長期債に3倍レバレッジをかけているだけあり、リスクはS&P500インデックスより大きくなっています。

そんなわけで、それほど長期で持ち続けるETFではないと思っています。感触としてはFedが実際に利下げを実行したあたりが売りどきでしょうか。その頃は株式も底を打っている可能性が高く、株式に比重をおいたほうがよいと思っています。

こうした不況時は、債券→株式→コモディティの順に上がっていくというのが教科書的な流れであり、今回はまさに教科書どおりに推移しているわけです。