ちょっと前までは見向きもされなかった債券ですが、このところの高金利で一躍注目を浴びています。これまでも何度か債券投資について書いてきましたが、今回は債券投資初心者向けに、債券投資の方法についてまとめてみます。

債券と株の違い

最初に債券と株の違いから。これは大きく分けて3つあります。

1つは基本的に「満期がある」ということ。株式はいったん買ったら満期はありません。ところが債券の場合、満期が決まっていて、その時がきたら発行額面が戻ってきます。たまに永久債といって満期がない債券もありますが、基本的には満期がある。

2つ目は「分配金の額が決まっている」ことです。株も配当という分配金がありますが、それは都度変動します。ところが債券は分配金が決まっていて、一定の額が支払われます。

3つ目は「破綻時の優先度が株より高い」こと。例えば企業が倒産すると、持っている財産から、まずは債券保有者に支払いがされ、最後に残った財産を株式保有者に分けます。破綻したときのリスクはあるものの、株よりはましということです(詳細記事)。

これを見ると、いずれにしても株式よりも安全な投資先であることが分かります。満期が短ければ、返ってくる可能性が非常に高く、安心です。株と違い、無配になることもありません。また企業だけでなく、実質破綻がないとされている米国や日本なども債券を発行していて、基本的には破綻リスクを考えなくていいことにもなっています。

債券と株の似ているところ

一方で、債券と株は似ているところもあります。一つは、分配金だけでなく値上がり益も取れるという点です。つまりインカムゲインだけでなくキャピタルゲインもあるのが債券です。

これはどういうことか。額面1万円で発行された債券は満期が来れば1万円が返ってきます。ただし満期の前のタイミングでは、非常に人気で1万2000円で取引されるということがあるのです。逆に不人気で8000円でしか買い手がいない場合もあります。

では人気というのはどういうことか。例えば、額面1万円で発行したときに年5%の利払いを約束していたとしましょう。ところが、低金利の世の中になり世間の金利は2.5%が普通になってしまいました。となると、額面1万円の債券の価値は高くなります。だって1万円を銀行に預けても2.5%の利息ですが、この債券を買えば額面の5%の金利がもらえるわけですから。

逆に、金利が上昇すると過去に発行された債券の価格は下がります。金利が高くなった銀行に預けたり、高金利下で新たに発行された債券を買ったほうが有利だからです。

このように、世の中の金利水準が変わると、債券価格も変動する。金利が下がると債券価格が上がり、金利が上がると債券価格が下がる。これが債券のキャピタルゲインになります。ただし、債券の面白いところは、もし含み損になっても、満期日まで持ち続ければ元本は返ってくるというところです。

債券の利率は何で決まるのか インフレ率

債券価格は金利変動で変化することを説明しました。では債券の分配金利率は何で決まるのでしょうか? これはインフレ率と信用リスク、そして満期までの期間で変わります。

100で買った利率5%の債券があったとき、1年後に元本が返ってきたら105になります。ところがインフレが起きているときはモノの値段が上がるので、100だったものも105になりました。すると、債券を買ったのに実質的に買えるものが変わりません。実質的に増えていないのに、債券へ投資するというリスクを負うわけにはいかないので、投資家はインフレ率以上の利率を求めます。

またインフレが起きると、中央銀行が金利を引き上げてインフレ抑制を狙います。そのため金利が上昇した分だけ、債券の利率も上がります。

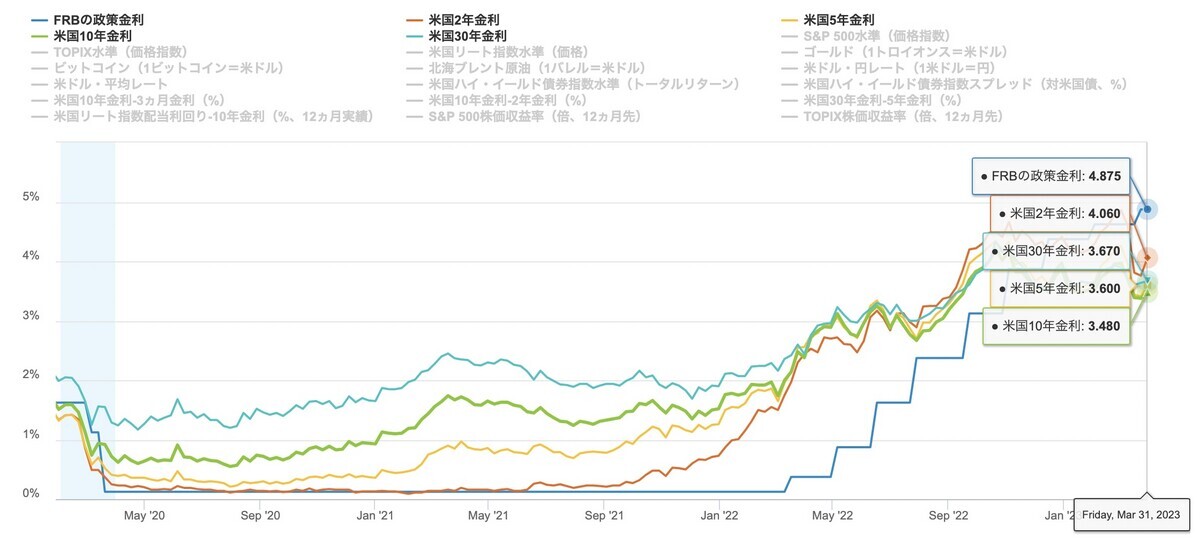

こうした理由で、期待インフレ率が上昇すると債券利率も上昇します。コロナ禍後のインフレで、債券利率は急上昇しましたが、まさにこれが起きたことです。

債券の利率は何で決まるのか 信用リスク

2つ目が信用リスクです。トヨタ発行の社債と楽天発行の社債が同じ利率だったら、誰でもトヨタのほうを買いますよね。発行する側の倒産確率はそれぞれ異なり、利払いや元本払いができなくなる=デフォルトする確率によって、利率も変わってきます。

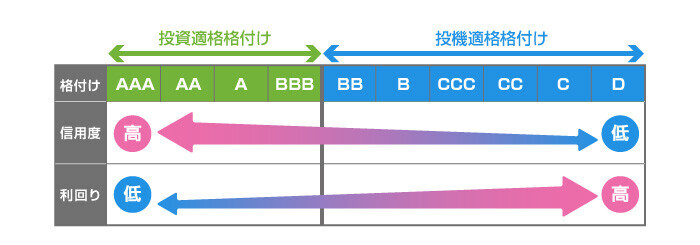

これはとても重要な指標なので、どれくらい安全な発行体なのかを格付けという形で民間企業が評価しています。このBBBとBBが境目で、BB以下の債券を「ジャンク債」と呼んだりします。

例えば多くの先進国が発行する国債はAAAですが、日本はA(またはA+)です。イタリアあたりはBBBで適格ギリギリ。ブラジルや南アフリカはBBで投機的格付けになってしまい、インフレが止まらないトルコなどはBとなっています。

企業では東京ガスや大阪ガスの円建て長期債がAA。トヨタはAで、イオンはBBB。楽天グループだとBBという投機格付けになっています。当然格付けが高いほど信用が高く、安全な一方、利率は低くなります。ジャンク債は信用力が低いので、その分高い利率を付けないと買ってもらえないというわけです。

デフォルトが基本的にないとされている先進国の国債の利率をベースに、信用力に応じて上乗せされた利率を信用スプレッドといいます。

債券の利率は何で決まるのか 満期までの期間

もう一つ、満期までの期間も利率に影響を及ぼします。一般に、短期債の利率は低く、長期債の利率は高くなります。債券を買うというのは、構造的には定期預金のようなものだし、逆に見れば住宅ローンの貸し出し(固定金利)のようなものです。期間が長くなるほど金利もアップするというのはなんとなく分かるでしょう。

別の言い方をすると、平常時の経済は徐々に拡大していて、将来インフレ率の増大と金利上昇が期待されます。将来金利が上がる見通しなら、利率はその分高くなければ、投資家は割りにあいません。例えば、今1%の金利と利率でも、5年後には3%になっている可能性が高いと見るなら、3年間金利固定の債券は1%よりも高い利率が求められるというわけです。

そのため、景気拡大期には長期債の金利のほうが高くなり、いわゆるイールドカーブはスティープ化します。逆に、景気後退が想定されるときは、直近の政策金利の引き上げと将来の金利下落が見込まれるため、イールドカーブはフラット化したり逆イールドになるわけです。

ほとんどの経済は拡大している時間のほうが長く、そのためイールドカーブはだいたい右肩上がりとなっています。つまり、満期までの期間が長いほど、金利も高いことが多いというわけです。

債券投資でチェックするところ

ここまで債券投資の基礎をみてきました。これで分かったように、債券投資で利益を出す方法はいくつかあることが分かります。

1つは分配金を受け取るです。購入時に分配金利回りは確定するので、利率5%の債券を買えば満期までずっと5%の分配金が入ってきます。さらに満期になれば元本も返ってきます。

2つ目は金利低下で債券価格上昇を狙うです。これから金利が低下すると思うなら、債券を買っておけば価格が上昇するので、中途で売却することでキャピタルゲインを得られます。

3つ目は信用スプレッドの縮小を狙うです。信用スプレッドは主に格付けで決まりますが、例えばBBB格付けの信用スプレッドが常に同じというわけではありません。経済が不安定なときにはスプレッドは拡大し、安定するにつれてスプレッドは縮小します。このとき利率が下落するので、逆に価格は上昇します。上昇したところを売却することでキャピタルゲインを得られます。

というわけで、債券投資の基礎的な考え方と、利益を得るための手法をできるだけコンパクトにまとめてみました。実際には、どんな債券(国債、社債とか)に投資するのか、どんな形式か(利付債、ストリップス債)、どんなパッケージか(生の債券かETFか、投信か)などいろいろな点があります。また、金利が低下すれば債券価格は上がるのですが、どのくらい上がるのかにはさまざまな要素(デュレーションとかコール条項とかコンベキシティとか)があります。そのあたりは、次のリンクなどをご参照ください。