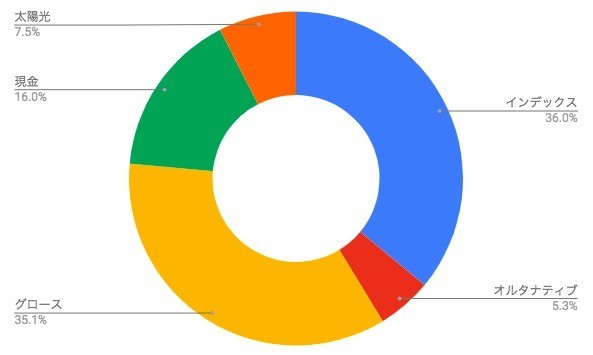

2019年から、アセットアロケーションを4つのセグメントに分けて把握していきます。インデックス、グロース、オルタナティブ、リアルアセット(太陽光)です。まずは、インデックスセグメントの運用方針をまとめておきます。

目的および基本的性格

インデックス連動商品への投資を通じ、資産の長期的な成長を目指します。アクティブ運用はインデックス運用に負けるという思想の元、世界経済の成長をポートフォリオ成長の源泉とします。優劣が生まれるポイントはアセットアロケーションです。

ベンチマークとしてFTSEグローバル・オールキャップ・インデックス(全世界対象、カバー率98%)を用い、実質の比較対象としてはバンガード・トータル・ワールド・ストック(VT)を使います。世界各国、また複数の資産クラスに分散して投資することで、効率的フロンティアを追求し、リスクを低下させながら高いリターンを狙います。

投資対象

各種指数連動の投資信託またはETFを投資対象とします。株式だけでなく、債券や不動産、金などの商品も投資対象とします。

投資は現物とし、先物および差金決済取引、信用取引は行いません。

運用方針

定期的にアセットアロケーションをチェックし、売却と購入を伴うリバランスを実施します。アロケーション比率は、本セグメントの収益性に最も影響するものであり、定期的に変更の可能性があります。

本セグメント内では基本的に現金を保有しません。ドルでの分配金は、次回投資までMMFで運用します。円およびドルについて、分配金相当額を、毎月新規投資に充てます。

運用体制

基本的に楽天証券を介して取引を行います。ただし、ドル建て取引については、他証券会社を使う可能性があります。

取引口座は、特定口座を使います。既に投資済みのNISA口座はロールオーバー運用を基本とします。

投資リスク

世界の株価変動により、資産価値が変動する可能性があります。また、基本的に為替ヘッジを行わないため、為替変動特に円の価格変動の影響を大きく受けます。

投資資産

2019年1月時点で、総資産の約36%がインデックスセグメントです。

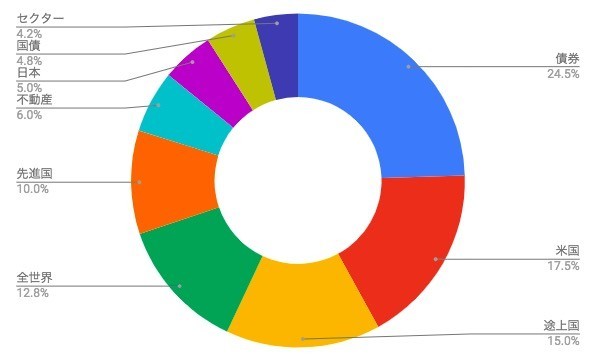

インデックスセグメント内のアセットアロケーションは下記の通りです。セクターは、セクター指数への投資となります。

それぞれの投資先内訳です。

ベンチマークであるバンガード・トータル・ワールド・ストック(VT)と、本ポートフォリオをバックテストで比較してみました。リバランスなし、配当は再投資の設定です。一部資産は同系統資産で近似しています。ドル建てです。

債券が入っている分、最大下落率は小さくなっています。逆に、最大上昇率も小さいです。またボラティリティは、VTが13.7%、本ポートフォリオは10.4%です。結果、シャープレシオは0.72とVTを上回り、悪くない成績です。

【グロースセグメントの運用方針】