投資家のバイブルであるシーゲル享受の『株式投資の未来』を読んでいます。本書は、豊富なデータを元に投資家の収益の源泉がどこにあるかを分析するのですが、その結果、世間で言われている常識とは全く異なった結論がたびたび出てくるのが魅力です。

今回はその中でも、成長する企業への投資はなぜ失敗するのか? をまとめてみます。

期待の星「IBM」と、衰退始まった石油業界の「スタンダード・オイル」ならどちらを買う?

成長著しい企業への投資、例えば本書が書かれた2005年時点でのことを考えてみましょう。1950年に投資をするなら、ハイテク企業と石油会社のどちらに投資するのがいいでしょうか。

50年にわたってハイテク企業のリーダー的な存在といえばIBMです。今でこそ成熟し成長が止まっていますが、1950年代から60年代のIBMの成長はすごいものがありました。パソコン市場のほとんどを独占していた時期もあります。

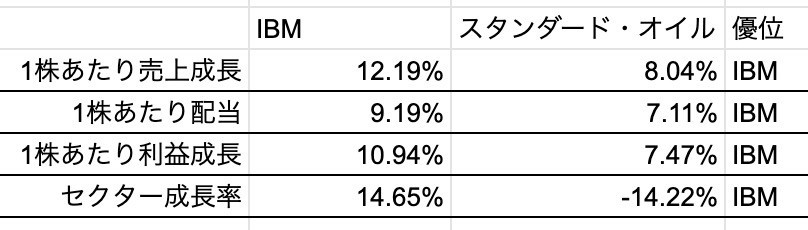

下記の表(『株式投資の未来』より)は、IBMと石油会社のスタンダード・オイルニュージャージーの成長力指標を示したものです。IBMの圧倒的な成長力が分かります。

50年分のこの成長力を、1950年の時点で魔神が教えてくれたとして、あなたならどちらの企業に投資しますか? とシーゲル教授は問いかけます。

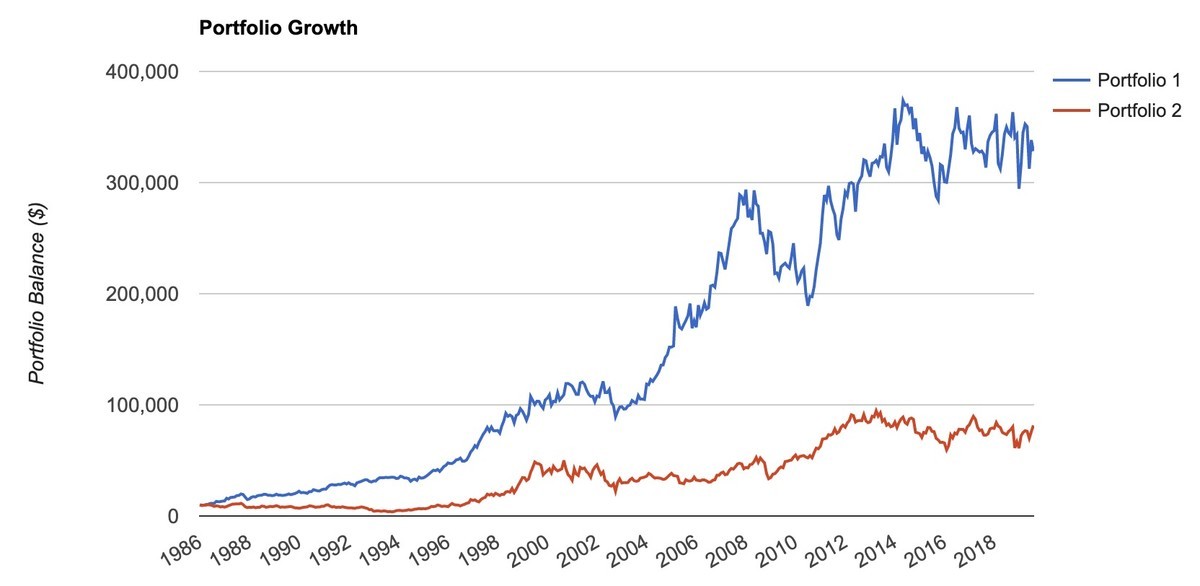

データが1962年からになってしまいますが、両社の株価の推移を示したのが下記のチャートです。

実は、赤がスタンダード・オイル(現在はエクソンモービル)、青がIBMです。IBMも20倍に値上がりしていますが、スタンダード・オイルは40倍です。これだけ成長力の違う企業を比較して、なぜIBMが大きく負けてしまうのでしょうか?

シーゲル教授はこういいます。

投資家がIBM株に払った価格は、一言でいうと、高すぎた。

1950年の時点でも、これからの世界を変革していくのはエレクトロニクスであり、そしてコンピュータであると、誰もが認識していました。その認識どおり、コンピュータの普及とその後のインターネットの普及で世界は一変します。まさに、企業がイノベーションを起こし、世界を変えるとともに大きな金を稼いだわけです。

ところが、その期待は大きく、当初から株価は高値でした。増益しているかどうか、市場が拡大しているかどうかではなく、それに対する投資家の期待が大きすぎるのか、小さいのかでリターンは決まると、シーゲル教授はいいます。

株式の長期的なリターンは増益率そのものではなく、実際の増益率と投資家の期待との格差で決まる。

株価収益率PER(Price Earnings Ratio)がそれを表しています。高い成長率を掲げ、実際にその成長率を実現したとしても、3ケタなどの高いPERを肯定できることはあまりありません。投資家の期待が何かのきっかけで剥げ落ちたとき、PERは急降下し、つまり株価暴落となるわけです。

同様のことが、石油だけでなく鉄道にもいえるといいます。

資本財セクターの中では、鉄道会社の占める比率が劇的に縮小している。当初はセクターの21%を占めていたが、いまや5%に満たない。(中略)

ところが意外にも、鉄道業界の1957年以来の運用成績は、航空業界やトラック業界だけでなく、S&P500全体すら上回っている。

リターンをさらに加速させる配当

そして、投資家のリターンを考える場合、配当を忘れるわけにはいきません。シーゲル教授はさまざまな意味で、配当は重要だと言っています。特に、高成長企業は、現在のGAFAがそうであるように*1無配のままで、業績成長を優先する場合が多々あります。

そのため、高配当企業=低成長 というイメージもありますが、もらった配当を再投資に回すことで、リターンはさらに加速します。

配当は大いに物を言う。長期的に高い運用成績を達成した銘柄は、たいていの場合、配当を再投資したことがその最大の理由となっている。高配当銘柄は「成長機会」に乏しいと説く向きもあるが、事実はその逆だ。

先程のIBMとスタンダード・オイルについて、株価の推移ではなく、配当を同じ株に再投資した場合に、リターンがどうなるのかを見てみます。こちらは1986年からのチャートになりますが、Portfolio Visualizerを使って配当再投資を行うと、当初の1万ドルがどこまで増えるかを示したものです。

青はスタンダード・オイル(XOM)、赤がIBMです。IBMはこの期間では10倍弱に増加でした。ところがスタンダード・オイルは35倍程度まで増加しています。

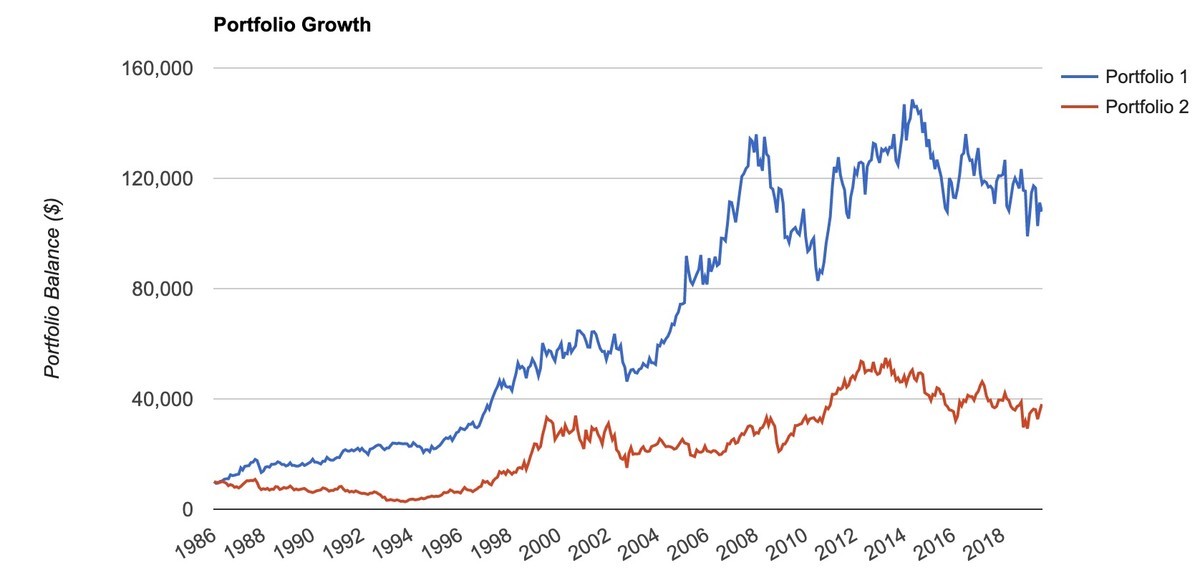

配当再投資を行わない場合のリターンは、次のようになります。グラフの形は似ていますが、絶対額は半分程度になっていることが分かります。

成長する新興企業で儲けているのは誰か?

さて、ほとんどの場合、業界を先導する成長企業への投資は儲からないということを、シーゲル教授は示しました。S&P500を構成する企業でも、企業の入れ替わりに戸惑うことなく、当初のS&P500構成企業の株をそのまま持ち続けたら、入れ替わった企業で構成されるS&P500よりも高リターンだということを、本書では提示しています。

下記の記事でも書いたように、伸びる企業を加えて、業績の悪い企業を除外することが、指数自体のパフォーマンスには決して好影響を与えるわけではないという話です。

では、こうした世界を変革する新興企業がもたらす利益は、誰のリターンになっているのでしょうか?

老舗の運用成績が常に新興を上回るなら、そもそもの話、新興企業を上場する意味はどこにあるのか?

答えは単純だ。新興企業とは、起業家とベンチャーキャピタルと投資銀行にとっては、途方もない利益の源泉となる。だが、その株を買う投資家にとっては、そうはならない。初物を掴もうと熱狂するあまり、経済成長をけん引する主役に、過大な対価を支払うからだ。

なるほど。結局のところ、最初期のリスクを取った人のところに、殆どのリターンは行ってしまうということです。IPO時点で買うのではもう遅く、指数組み入れ時点ではあまりに高くなってしまっている。これは、ある意味歴史が表していることでもあります。

『株式投資の未来』は、こんな、一般常識と言われていることをアテにしてはいけないよ、ということをいろいろと問いかけてきます。

*1:Appleは配当をかなり出していますが。