投資には、いわゆる「安く買って高く売る」タイプのボラティリティをトレードするやり方と、資産が生み出すインカムを背景にした配当や値上がりを取りに行くやりかたがあります。

ぼく自身は完全に後者のスタンスですが、VIX取引やオプション取引などはたまにやるため、トレードを全くしないわけではありません。ちょうど、Amazonでプライム会員が無料で読めるKindle本「Prime Reading」で、トレーディングについての本が出ていたので、軽く読んでみました。

プロになるためのデイトレード入門 1巻 板読みと歩み値を極めてライントレードの精度をあげる編

- 作者: サンチャゴ

- 出版社/メーカー: サンチャゴ

- 発売日: 2014/02/08

- メディア: Kindle版

- この商品を含むブログを見る

トレーディングの利益はどこから生まれるのか?

スキャルピングとは、超短期のトレード手法です。数秒から数十分という期間で売買を繰り返して利益を生みます。そして、1日の間に取引を完了させるのがデイトレードです。ポジションを翌日に持ち越さないことが基本になります。

こうした短期のトレードの利益の源泉は何でしょうか? これは他のトレーダーの損失になります。いわばゼロサム・ゲームですね。なので、他のトレーダーよりも抜きん出ないと利益は出せません。大口の機関投資家も参戦しているほか、アルゴリズムを使ったコンピュータ取引も多いため、ライバルも多く手強い領域です。

考え方は、「他のトレーダーがどう考えるか?」です。みんなが上がると思ったらみんな買うわけで、そのトレンドに乗って買い、利益が乗ったら売ります。逆に、みんなが「もう上がり過ぎ。そろそろ反転か」と思ったら、売り始めるわけで、実際に反転します。他のトレーダーの心理を読んで、その一歩先を行くという勝負になります。

通常、ポジションを取るとともにストップロス注文も入れておきます。これは想定したのと逆方向に相場が動いたときには、傷口が大きくならないように、一定のところで反対売買をしてポジションをクローズするというものですね。しかし、これが理由で相場の変動が加速する場合があります。

例えば、ドル円FXで100円でドルの買いポジションを取ったとします。ストップロス注文は、99.8円です。ところが想定に反して99.8円まで円高となりストップロスとなってしまいました。これは、99.8円でドルを売るということを意味します。相場全体でいうと、さらに売りが増加するわけで、ドルはさらに下がることになります。

信用取引で空売りした場合も、同様のことが起きます。空売りでは30%*1の保証金が必要になりますが、意に反して株価が上昇してしまった場合、証拠金が足りなくなり、証拠金を追加する(追証)か、ポジションを閉じる必要が出てきます。ポジションを閉じるということは、売っていた株を買い戻すということで、買い圧力が増すことになり、さらに株価が上昇するわけです。これを踏み上げ=ショートスクイーズといいます。

相場が大きく動いた場合、こうした仕組みでさらに動きが加速します。そして、特に大口の投資家は、ストップロスやロスカット、ショートスクイーズを狙って、敢えて大きく動かす場合があると言われています。

こんなわけで、デイトレードに近い領域では、トレーダー同士の心理戦が勝負の決め手になるわけです。

相手の心理をどう読むか、または騙すか?

本書で書かれているトレーディングの基本方針は、シンプルといえばシンプルですが、それゆえに実践が難しそうなことです。ポイントは、相手の心理をどう読むか。このときの相手は、「大口機関投資家」です。

相場を動かしているのは、機関投資家やヘッジファンドなどの大口トレーダーだ。 小口の一般投資家はたいていの場合、大口に踊らされて損ばかりしている。 それならば、 「小口トレーダーの逆に張り、 大口と同じ方向に張ればよいではないか」 ということだ。

つまり、短期の相場というのは大口が小口のトレーダーをカモにする場だという前提認識があります。その上で、大口の意図を見抜いて大口のマネをすることで利益を出す。また、複数の大口が対立したときは手を出さない。そして大口がやる気を失ったときは撤退する。こんな戦略が書かれています。

では大口の手口とはどういうものなのでしょうか? 大口には大口ならではの悩みがあります。それは大きいということです。そのため、小口トレーダーのストップ注文が入っているところを狙うというのです。

1つ言えることは、大口はたくさんストップ注文が入っている価格帯まで価格を動かす必要があるということだ。 でないと彼らの巨大なポジションを利食ったり、新たに大きなポジションを作るには不十分だからだ。 大口の戦略にはストップ狩りが必要不可欠なのだ。 地雷を除去することで報酬が得られるマインスイーパーみないなものだ。

大口の売りに買いで立ち向かっても勝てるはずもありません。逆もそうです。大口は、大口という資金量のおかげで、思った方向に相場を動かすことができるわけです。そして、その大口の動きに追随して売買する小口トレーダーがトレンドを作ります。その上で、大口は反対売買をして利食いをするわけです。

よく、テクニカル用語で「サポートライン」や「レジスタンスライン」という言葉を聞きます。こうしたテクニカルについて、効率的市場仮説の観点から「過去のデータを見ても将来の相場を当てることはできない」と話す人がいます。でも、デイトレードをしている人だってそんなことは分かっているのです。ならなぜこうしたテクニカル指標を気にするかというと、他のトレーダーが指標を気にしているからです。

こうしたラインのあたりにはストップ注文が埋まっており、これを抜けると一気に流れが加速することがあります。逆に、このラインで反転して戻ることもあります。これは、テクニカル指標自体に意味があるというより、相手が指標を気にしていると思っているから自分も気にするという循環論法的なものが理由です。

大口の手口の見抜き方

しかしだからこそ、大口は小口にどっちに行こうとしているのかを容易には分からないように隠します。うまく騙した上で、反対の方向にいくわけです。そして本書では、板読みと歩み値読みを通じて、隠された大口の意図を見抜く方法を解説しています。

例えば、大きな売り注文が入っている場合は、そこから上に上がりにくいように直感的には思います。ところが「株価は板の厚い方に動く」という格言もあるとおり、直感とは逆に動くというのです。

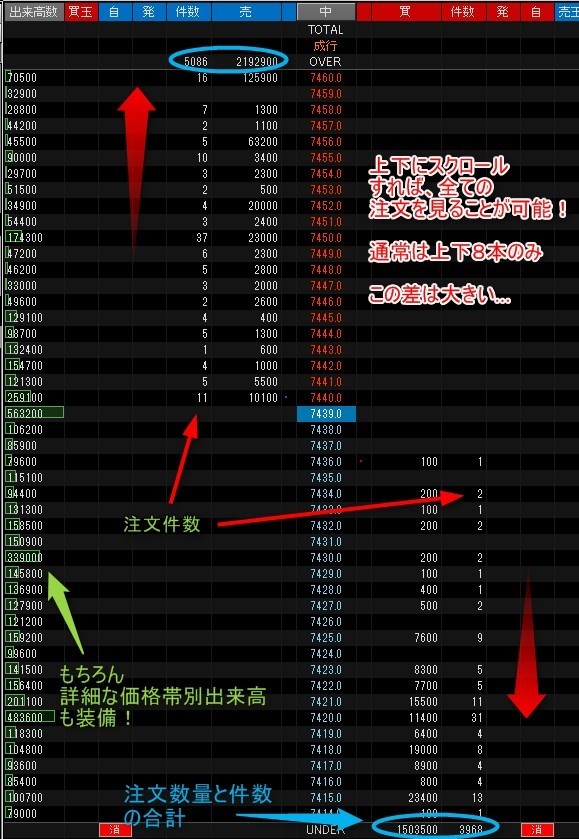

※画像は著者のWebサイト「プロになるためのデイトレード&スキャル入門」より

例えば、大口トレーダーは大量の指値売り注文を置いてそこから上には上がりにくいと見せかけて、自分自身は下値にアイスバーグ注文をおき、少しずつ買っている。こんなことをするというのです。「資金量の多い大口のトレーダーは板情報の見え方をある程度好きなようにコントロールできる」というわけです。

一方で、約定した値段の履歴である歩み値を見る方法も解説しています。例えば、「株式相場で何かが起きるとき、歩み値が騒がしくなる」などです。歩み値のスピード、そして買い方と売り方のどちらが相場を支配しているのかなどなど、まさに心理戦ですね。

安定して勝てるトレーダーは、なにかロケットサイエンスのような複雑なことをしているわけではない。 「大口が何をしようとしているのか」のストーリーを自分なりに描き、大口注文を読んで、いい感じならエントリーする。 大口が自分のシナリオと違うことをしているならエントリーしない。

なんというか、時間軸ごとに全く投資戦略は変わるのがよく分かります。短期ならばこのように相手の心理を読むという勝負、中期ならば経済や企業のファンダメンタルズを分析して、モメンタムや逆張りでポジションを取るという勝負、長期ならば複数のアセットのリスクや相関を分析して最適なポートフォリオを組むという勝負。こんな感じでしょうか。

*1:株式の場合