総理大臣候補として出馬した高市早苗元総務省の、金融増税論が話題です。誰が総理になるかはまだ混沌としており、もし高市氏が総理になってもこの通りにできるかは不明ですが、投資家にとっては戦々恐々ですね。

金融所得税制については、「逆進性」が大きい。不満は出ると思いますが、この時期には増税をさせていただきたい。

マイナンバーを活用して金融所得(配当所得と譲渡益)を名寄せして、50万円以上の金融所得の税率を現状の20%から30%に引き上げると、概ね3,000億円の税収増になります。2021年度(予算)の配当所得と譲渡益に係る財務省資料の数字を基に試算です。

金融所得の税率

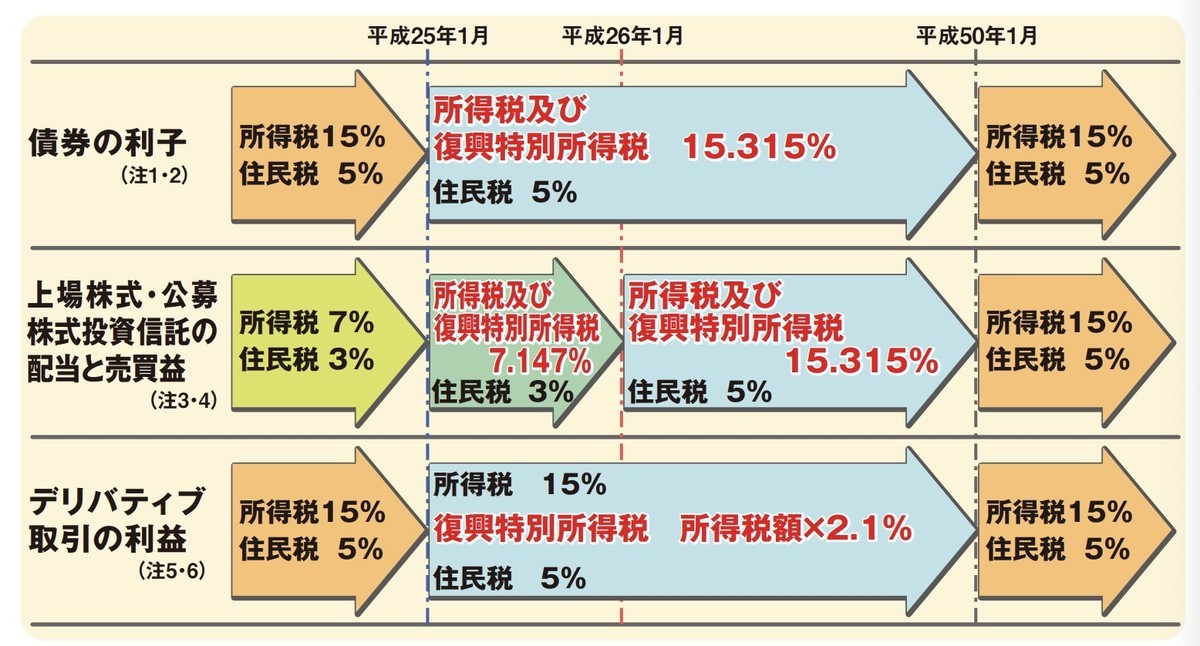

ご存じのとおり、株式などの金融所得の税率は20.315%です。これを分解すると、

- 所得税 15%

- 住民税 5%

- 復興特別所得税 所得税の2.1%→0.315%

となっています。高市氏の案のように、おそらく所得税を15%から25%に引き上げると、復興特別所得税も0.525%となり、合計は30.525%となるわけですね。これらは譲渡益、配当、デリバティブ(先物など)で、いずれも同様です。

年50万円以上で増税となると、特に資産からの収益で生きていこうと考えてきたFIRE民にとっては大打撃。収入が12.5%も減ってしまうことになります。

30%になったときの対策

金融利益に対する課税は各国でトレンドであって、もし今回高市氏が首相にならなくても、またどこかで増税論は出てくることでしょう。ではどんな対策が取れるのでしょうか。

1つは、総合課税の活用です。配当への課税については、確定申告をすることで、分離課税ではなく給与などと合算した総合課税を選択することができます。これを行うことのメリットは、「配当控除」という優遇措置が受けられることです。課税所得695万円の場合で税率は17.2%に、課税所得900万円以下でも20.2%となります。

課税所得900万円というのは、年収でいうと1300万〜1500万円くらいの人なので、まぁ多くの場合はお得。これによって配当については20%ラインを大体キープできることになります。

譲渡所得の対策は売らないこと

では配当控除が使えない譲渡所得、つまり値上がり益への対策はどうなるでしょうか。これは、「売却しない」ことに尽きます。現在、金融資産への課税は売却し利益が確定した時に初めて発生するもので、含み益には課税されません。売らなければ、税金はとられないわけです。

そのため、年間50万円の利益に収まるように売却額をコントロールしていけば、増税の影響も受けないことになります。

また、NISAやiDeCoのような運用益非課税制度を使うのも必須です。この分は譲渡益増税の影響を受けないのですから。iDeCoの場合、60歳以降の売却時には課税されますが、こちらは老齢給付金という扱いで、退職所得控除や公的年金等控除の対象です。つまり、ここで利益がたくさん出ても、金融所得には該当しないと考えられます。

株式の課税利益を減らす節税の仕方はいろいろと知られており、これらを活用するのもありですね。

デリバティブの扱いには言及がないが

今回、「金融所得(配当所得と譲渡益)を名寄せして、50万円以上の金融所得の税率を現状の20%から30%に引き上げる」とざっくりしたもので、株式譲渡益と配当だけを想定しているのか、デリバティブも含んでいるのかは定かではありません。ただし、デリバティブをうまく使えば、手元の現金を増やしながら、課税利益を減らすことも可能です。

ここでは詳細は書きませんが、例えば株式で200万円の利益を出して現金で受け取って、一方別に200万円の確定損失と200万円の含み益のポジションを作れば、確定申告時の合計は、利益ゼロと200万円の含み益という形になります。実際は、資産から200万円の現金を無税で引き出したのと同じです。

いわゆる課税の先送りです。これも金融審議会などで議論されていたりするので、どこかで抜け穴として塞がれる可能性はありますが、まぁいろいろなやり方があるものです。

法人で投資する

金融所得税率が30%まで上がると、がぜん注目されるのが法人を使った投資です。法人の実効税率は下記の構成になっていて、中小法人の場合は、実効33.58%となっています。

- 法人税 (税率 23.2%)

- 地方法人税 (税率 10.4%)

- 住民税 (税率 10.4%)

- 事業税 (税率 1.18%)

- 特別法人事業税 (税率 2.9%) →(2020/12期より 法人事業税の一部を分離し、地方法人特別税が廃止され、特別法人事業税が創設)

※内訳はいわゆる大企業の外形標準課税適用法人(実効税率30.62%の計算トリック(2020年/2021年度版) | ベンチャーインク会計事務所 | 外資・外国法人・ベンチャー専門)

33.58%って30%より高いじゃないか!と思うかもしれませんが、実はこれ年間所得が800万円以上の中小法人です。800万円以下だと法人税は23.2%ではなく15%に下がります。つまり、実効税率は23.204%。さらに所得が400万円以下なら実効税率は21.421%まで下がることになります。

さらに法人の場合、事業にかかる経費がすべて算入できるのが特徴です。例えば、自宅兼用の事務所費用とか、光熱費通信費などの按分費用、さらには社長=自分に給与を支払えば、それも経費となります。そのため、運用益はかなり圧縮されるので、税払いは相当小さくなるわけです。

もちろん、給与には別途個人への所得税もかかってくるので、その点は考慮しなくてはなりませんが、それでも単純に利益に30%課税されるよりはお得になります。

マイナンバーの是非

なお、この増税策は確定申告ベースなら法案さえ通せればすぐに実現できそうですが、「マイナンバーを活用して金融所得(配当所得と譲渡益)を名寄せして」とあるのは、特定口座への対応を目指すためでしょう。というか、特定口座だけ20%のままというわけにはいきません。

でも、特定口座は証券会社ごとに管理されています。そのため、複数の証券会社を使っている場合、それらを合算しないと50万円を超えて増税対象になるかどうかが判断できない。そのために、マイナンバーを証券口座に登録必須にしようというわけです。

現在も、銀行や証券は「マイナンバーの登録をお願いします」と案内を出してきていますが、これは登録しなくても罰則や口座凍結などはないため、出していない人がほとんどでしょう。逆に、出すと、国が個人の資産額を簡単に把握できるようになるわけです。

マイナンバーの是非はともかく、これを必須にすることには以前から根強い反対があり、そう簡単に導入できるものではありません。というわけで、「マイナンバーを活用して金融所得(配当所得と譲渡益)を名寄せして、50万円以上の金融所得の税率を現状の20%から30%に引き上げる」というのは、テクニカルには実現できるけど、1年や2年で行えるほど簡単ではないよ、と感じています。