OpenAIからサム・アルトマンが解任され、Microsoftが迎え入れるというニュースがあったタイミングで、Microsoft株を購入しました。5年に一社くらいしか個別株は買わないのに、今年はNVIDIAに続き2社目です。どんな目論見なのかをまとめておきます。

OpenAIからサム・アルトマンが解任され、Microsoftが迎え入れるというニュースがあったタイミングで、Microsoft株を購入しました。5年に一社くらいしか個別株は買わないのに、今年はNVIDIAに続き2社目です。どんな目論見なのかをまとめておきます。

時代はAIである

今はAI黎明期です。ぼくはインターネットが大きく伸びるタイミングでGoogle、Amazon、Facebookに投資し、仮想通貨が大きく伸びるタイミングでビットコインとイーサリアムに投資しました。いずれも大きな成果をもたらしてくれたのは、ご存知の通り。同じように、次のテクノロジートレンドに投資するなら、それは間違いなくAIです。

今回のAIブームにおいては、NVIDIAにすでに投資していますが、今回改めてMicrosoftの株も買ったということです。NVIDIAは投資後、ボライタイルながら順調に株価は上昇しています(円建て+25.18%、)。

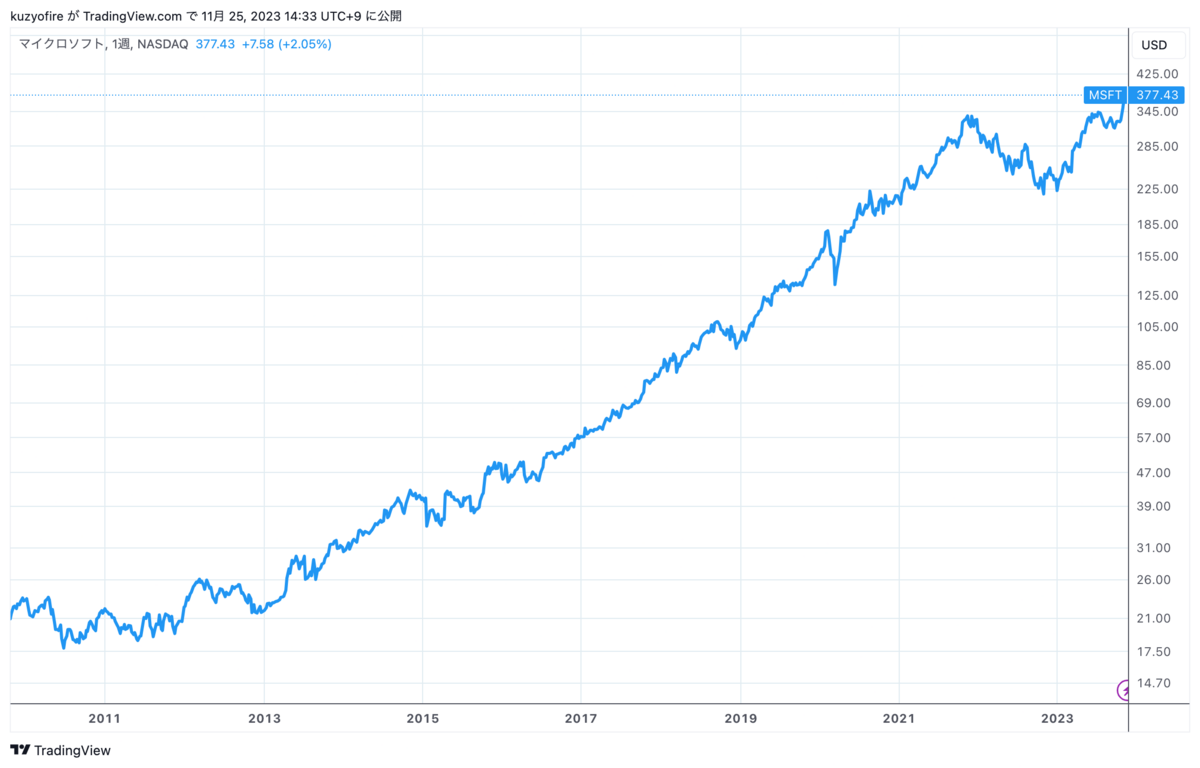

Microsoftの株価は377.43ドル。投資タイミングは、株価最高値を付けたあとの落ち込んだ時なので、どうかともちょっと思いましたが、現在のところ+2.29%です。

Microsoftのファンダメンタルズ

ぼくは投資するときにファンダメンタルズは気にしません。売上だの利益だのはすでに頭のいい人が十分に分析していて、とうの昔に株価に織り込まれているからです。業績を分析する価値があるのは、アナリストもついておらず機関投資家も投資対象としていない中小企業ですが、まさに同じ理由でぼくも中小型株は投資対象としていません。

それでも投資先企業がどんな事業を営んでいるかは知っておいて損はないはず。ではMicrosoftの事業はどうでしょうか。最新の決算プレゼンを見ると、同社の事業は大きく3つあります。

- 生産性とビジネスプロセス(Office365など)

- インテリジェントクラウド(Azure)

- パーソナルコンピューティング

ビジネスプロセスはOffice365を中心とした法人向けサブスクです。ナデラ体制になって、売り切りからサブスクに移行し、法人向けで確固たる地位を築きました。サブスクで売上好調なのはAdobeとかと同様ですね。売上高の33%を占め、対前年13%で成長しています。この事業の営業利益(OperatingIncome)は9.97B$にのぼり、利益率は53%です。

2つ目のクラウドはAzureです。クラウドインフラは全世界で30%超の成長を続けてきていて、今年に入って少し減速、20%程度の伸びになりました。Synergy Research Groupの10月26日発表資料によると、シェアトップはAmazonのAWSで約33%。2位につけるのがAzureで約23%です。

注目は、AWSのシェアがジリジリと落ちているのに対し、Azureのシェアが伸びていること。GoogleCloudのシェアも増えていますが、Azureとの差は開く傾向です。

Azureは売上高の43%を占め、11.75B$の営業利益を産んでいます。利益率は48%です。

3つ目のパーソナルコンピューティングは、Windows、Surfaceのようなデバイス、Xboxのようなゲームコンソール、そして検索(bing)や広告事業です。売上高の26%を占め、営業利益は5.17B$(利益率38%)。そしてこの事業はほとんど成長していません。

ビル・ゲイツ/バルマー時代のMicrosoftは、このパーソナルコンピューティングの会社でした。しかしナデラ体制に入り、完全にサブスクとクラウドの会社に生まれ変わったことがよく分かります。

昔は悪の帝国的なイメージも強かったMicrosoftですが、サブスク/クラウド化してからのMicrosoftのイメージはけっこうクリーンです。しかもOfficeやクラウドといった法人向けビジネスがメイン。将来有望な事業を中心に据えており、これは株価が上がるのもよく分かります。

競合比較と事業構造

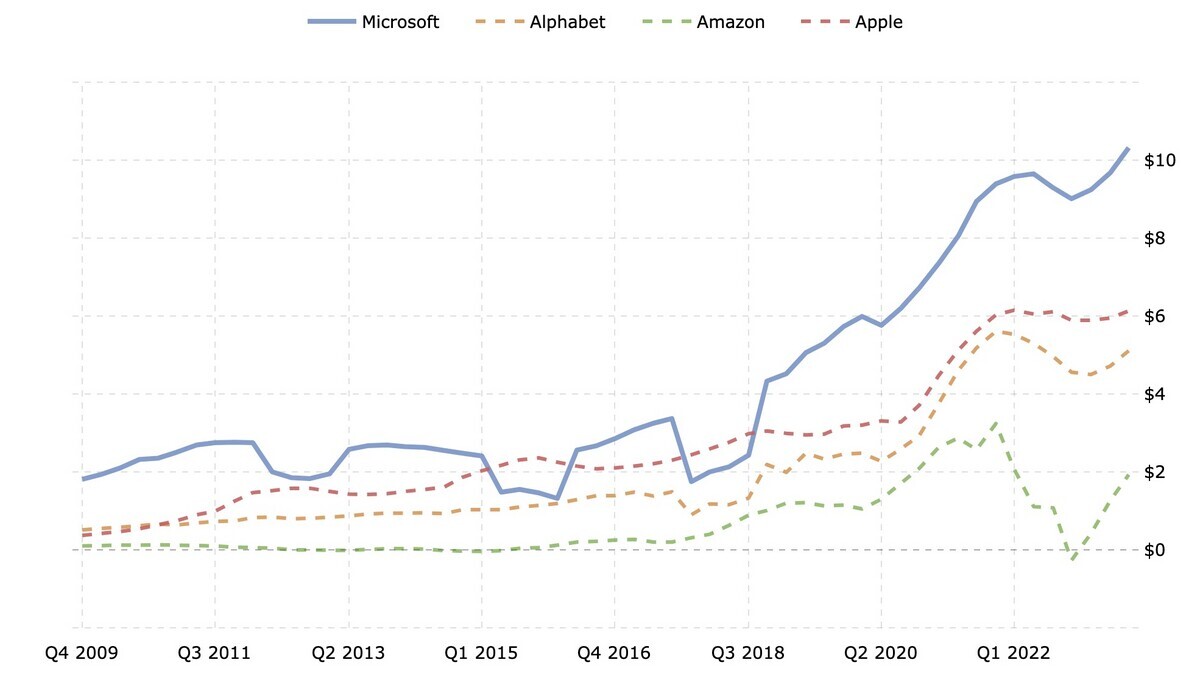

次に競合と比較して事業構造を見てみます。売上高は実はApple、Amazon、Alphabetと比較すると最も小さくなっています。もともと(2009年以前)は、最も売上が大きかったのですが、抜かれました。

では純利益はというと、増減あったものの現在はAppleに次ぐ2位。トレンドとしてはGoogleに似ていますね。四半期あたり約70B$といったところです。

続いて1株あたり利益=EPS。これは競合よりもMicrosoftの伸びが著しくなっています。株価上昇の背景ですかね。

ではEPSを反映した株価がどうか。つまりPERはどうかというと、Apple、Googleよりもちょっと割高という感じでしょうか。ちなみにAmazonはあまりにPERが高いのでここから除外しています。

最後にROEを。直近40%程度となっており、だいたいGoogleの2倍くらいで推移しています。自社株買いと借り入れを積極的に進めているAppleのROEがとんでもないことになっていることも分かります。

AI時代のMicrosoft

このようにファンダメンタルズを踏まえると、Microsoftはその利益や業績成長に見合った株価評価をされているように感じています。下記は上記の各グラフと同じ2009年からの株価推移です。ただし複利成長を踏まえて縦軸は対数になっています。

改めて、このMicrosoft。Windowsの会社だと思っていると、その内実はまったく変わりました。いまはOfficeのサブスクとAzureの会社です。OfficeではGoggleの競合ですがトップシェアでしょう。クラウドではAmazonのAWSが競合ですがそのシェアは縮まっており、最も力強く成長しています。

そしてAI時代に、それを成長ストーリーとして組み込めている会社です。まずOffice分野ではCoPilotを組み込み、AIによる生産性向上をアピールしています。

そして絶好調のAzureはAIが稼働するプラットフォームです。OpenAIのChatGPTなどはすべてAzureで稼働しています。企業がAIを導入する際は、Azure OpenAI APIを使うか、OpenAI APIを使うわけですが、いずれにしてもAzure上で動くわけです。

今回のサム解任騒ぎを巡り、MicrosoftとOpenAIのパートナーシップはたいへん強固になりました。世界最強のAI開発集団をほぼ取り込んだわけで、これでAI開発は3強、Microsoft(OpenAI)、Google、Metaに絞り込まれた感じです。

ちなみにぼくはこれまでMicrosoftには直接投資してきませんでしたが、実はS&P500指数のうち、Microsoftは7.33%を占めています。ぼくはけっこうS&P500指数連動ETFを保有しているので、これまでもけっこうMicrosoftに間接的に投資してきたことになります。今回、追加でMicrosoft株を買ったことで、実質的にはMicrosoftをオーバーウエイトしたことになるでしょう。

今後のMicrosoftの伸びに期待です。