よく「レバレッジETFは減価する」と言われます。確かにこれは事実で、日次でリバランスしてレバ倍率を調整している以上、レンジ相場では減価してしまうのです(なぜそうなるかの理屈はこちらに書きました)。

でも思いませんか? もし本当に「減価」するのなら、逆にショート(空売り)すれば儲かるのではないかと。

- 減価の意味

- インバースをショートする

- SQQQの比較対象は、TQQQ

- 実際にどのくらい減価するのか

- CFDのファンディングコスト

- ノーマルTQQQロングとインバースSQQQショートを比較する

- 数字を記録してきたことによる直感

- 結論

減価の意味

「減価」といった場合、持っているだけで価値が失われるというニュアンスを含みます。確かにレバレッジ商品と現物を比べると、持っているだけで価値が減る減価に直面するイメージがありますよね。

曰く、だから「レバレッジ商品は短期保有のみ。長期には向かない」とか「レバ倍率は低く抑えるべきだ」とか。

でも、レバレッジ商品が”持っているだけで価値が失われる”のなら、これをショートすれば”持っているだけで価値が増していく”ことにはなりませんか? これは片方だけを否定はできない論理の問題だからです。

インバースをショートする

幸い、レバレッジ商品の減価の仕組みはインバース商品でも同じことが当てはまります。ということは、通常と逆の動きをするインバース商品をショート(空売り)すれば、持っているだけで減価分がもらえることになるはずです!

以前、日経平均指数を使ってデータベースのバックテストを行い検証してみたことがあります。でも投資家としてはそんな研究で終えるのではなく、自分でリスクを取って試してみようと思い立ちました。

ではショートできるインバース商品には何があるでしょう? さて、そんな都合のいい商品はあるのか? とちょっと調べたら、ありました。NASDAQ100の3倍レバレッジのインバースETF「SQQQ」です。

プロシェアーズ・ウルトラプロ・ショートQQQは、手数料・費用控除前の日々の投資成果を、ナスダック-100インデックスの日々のパフォーマンスの逆数(-3倍)に相当するものとすることを目指します。

これをショートすれば、NASDAQインデックスを買う3倍のリターンを得られて、さらに減価分をもらえるはず! というわけでやってみました。

SQQQの比較対象は、TQQQ

まずSQQQをショートする方法としてはCFDを使うことにしました。GMOクリック証券を使います。

そしてSQQQショートの減価分がプラスになるかどうかをチェックするために、2つの比較対象を用意しました。インバースではない3倍レバレッジのTQQQです。こちらを同じくGMOクリック証券のCFDで買い建てる(ロング)のと、SBI証券で現物を購入しました。

- SQQQ(ショート) CDF今回の主役

- TQQQ(ロング) CFD

- TQQQ(ロング) 現物

いずれもだいたい500ドルくらいになるよう、ポジションを取りました。

実際にどのくらい減価するのか

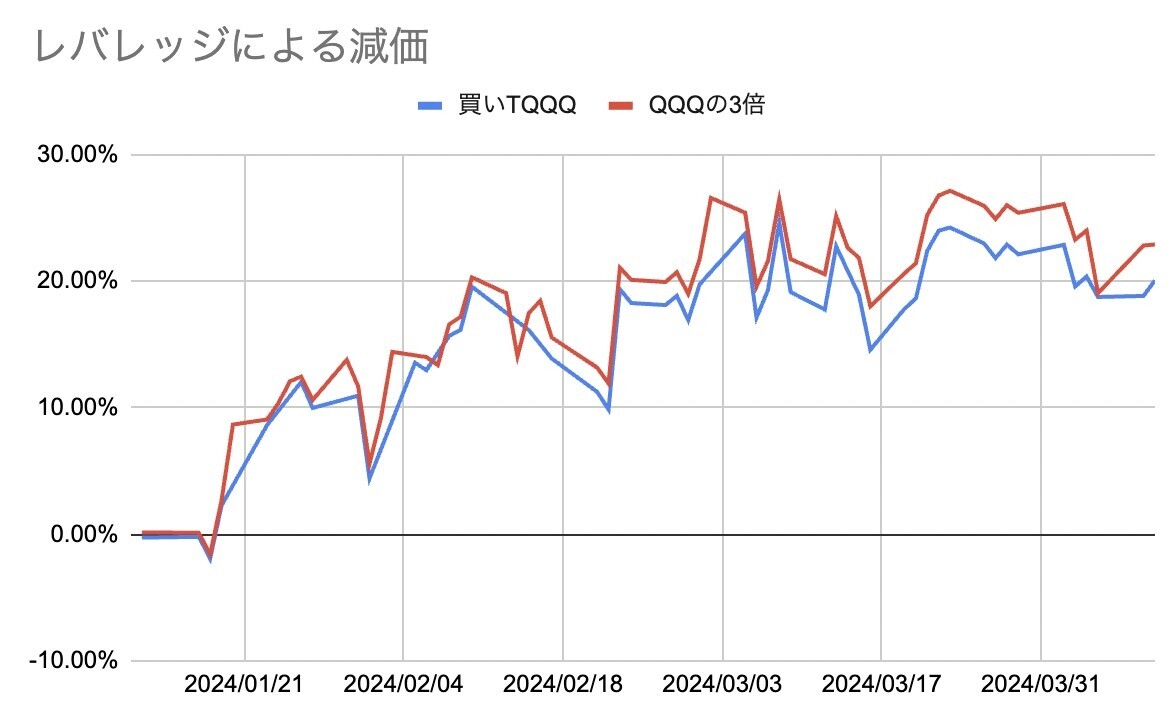

ではまず、そもそもどのくらい減価するのかを見ていきます。下記はNASDAQ100のETFであるQQQをシンプルに3倍にしたものと、それに3倍レバレッジを掛けたTQQQのリターン推移です。1月11日を基準としてリターンをプロットしています。

もし減価がなければ、QQQの3倍=TQQQとなるはずですが、両者のリターンは次第に乖離していっていることが分かります。これが減価です。差だけをプロットしたのが下記です。

ちょっと計測タイミングによるものかハズレ値もありますが、だいたいきれいに線形で差が広がっていることが分かります。3ヶ月で約3.5%ポイント程度のリターンの減少です。年間だと14%ポイントくらいでしょうか。

約3ヶ月間で、NASDAQ100(QQQ)のリターンは7.63%。これの3倍は22.9%ですが、TQQQは減価するため20.06%しかリターンがないということです。もしこのペースのまま年間上昇すると、QQQは30.5%上昇し、その3倍は91.5%。ただしTQQQは77.5%しか上がらないというイメージです。

CFDのファンディングコスト

つぎにCFDのファンディングコストもチェックしておきましょう。TQQQ現物と違いTQQQをCFDでポジションを取った場合、これは借り入れによるマージントレードになるのでファンディングコストがかかるからでです。

差を取ると下記のように期間に応じてコストが増加することが分かります。3ヶ月で約1.5%、年間だと約6%。ドルの金利が4.6%くらいあるので、証券会社のマージンも入れて、妥当なコストでしょう。CFDは実質為替ヘッジがかかっているのでヘッジコストだともいえます。

ノーマルTQQQロングとインバースSQQQショートを比較する

では今回のハイライトです。TQQQのロングとインバースであるSQQQのショートを比較してみましょう。

SQQQショートとTQQQロングは、投資対象は基本的に同じです。NASDAQが上がればプラスリターン、下落すればマイナスリターンとなります。その上で、現物とは違い、CFDにはファンディングコスト(金利)がかかるので、その分パフォーマンスが悪化するはずです。

また今回のキモとなるのが減価です。この減価はTQQQロングの場合はパフォーマンスを押し下げる方向に働き、SQQQショートの方はパフォーマンス向上方向に影響するはずです。つまりこの差が最も重要になります。

なかなか面白い結果になりました。序盤はTQQQのほうが優位でしたが、たまに逆転してSQQQショートのほうが有利になったり。これはどういうことでしょう。差を取ってみました。

傾向があるような、ないような。ではこれを減価率といっしょにプロットしてみましょう。なんとなく見えてきた感じもします。TQQQが減価していけばいくほど、それのインバースのSQQQのショートは差が増えていきます。つまり、TQQQほど減価しない、というか減価分を逆に受け取ることができているようです。

ちなみに減価率とTQQQ・SQQQの差の相関は−0.53。まぁまぁ高めの相関だといえそうです。このデータを見る限り、レバレッジ商品を保有すると減価するので、ならばそのインバース商品をショートすれば減価の影響を抑えられるといえそうです。

ただしインバース商品のショートはCFDになるので、先に見たようにこの期間で1.5%、年間6%程度のファンディングコスト(≒為替ヘッジコスト+手数料)がかかります。その分が控除されていると見ることもできそうです。

数字を記録してきたことによる直感

今回のテストは、過去データを引っ張ってきてバックテストするのではなく、自分で実際のポジションを取って、毎日騰落率を記録するという方法で行いました。これに利点は、数字の変化に対する直感が働くことです。

これは疑似パターンを誤って認識してしまうリスクもあるのですが、新しい気付きを得られることもあります。

今回確実に感じたのは、株価が下落するとSQQQショートが有利になるということです。どういうことかというと、株価が上昇した日はTQQQのほうが大きく上昇し、SQQQとの差が開きます。ところが株価が下落した日は、SQQQのほうが落ち込みが小さいのです。

なぜこうなるのかは、まだ仮説が思いつきません。ただこれまでのところ、毎回そんな傾向がありました。ちなみに前日からの騰落率とTQQQ・SQQQの差の相関は0.47と、中程度の相関が出ています。つまり数字も肌感を裏付けているということです。

結論

結論としては、インバース商品のショートは、ある程度減価を抑えられる可能性があるということです。下記は、現物TQQに対して、TQQQ CFDのロングとSQQQショートの差をプロットしたものです。

TQQQ CFDが現物に対して下落を続けているのは、CFDのファンディングコストです。ほぼ線形に差が出ているあたり、明確です。

SQQQ CFDが上下しているのはなぜでしょうか。こちらもCFDなのでファンディングコストはかかっているはず。なのにタイミングによっては現物を上回るパフォーマンスを出しているのは、減価分を受け取れているためではないかと推測しています。

そんなわけで3ヶ月にわたって行ってきた実験もこれにて終了。レバレッジETFが減価するのなら、そのインバースをショートすればいいじゃないということです。