FIRE後、資産を短期/中期/長期の3つのバケツに分けて管理する「バケツ戦略」を採っています。これは、長期で資産を増やしつつも、市況が悪化したときは短期+中期バケツの資産で10年くらいは暮らせるようにしておけば、そのうち市況も戻るでしょう、という戦略。

年を取るたびに安全資産の比率を増やしていくターゲットイヤー的なポートフォリオや、細かなルールを決めて取崩しを行う手法よりも、直感的でかつ、適切なリスクを取れる(とぼくは思っている)ところが魅力です。

ただ、現金同等物の短期バケツ、株式などリスク資産の長期バケツはいいとして、中期バケツのあり方が難しい。米国のブログなどでは、中期バケツに入れる資産として、債券/定期預金/債券型投信/保険などが候補として挙げられています。

この中期バケツについて、読者の方から質問をいただきました。

突然のメッセージ、失礼致します。

先日、中期バケツについて質問させて頂きました。ご回答頂きありがとうございました。

私事ですが、今年中または今年度中のFIREを計画しております。

資産状況は以下の通りで、悩みがあったため、中期バケツについて質問させて頂いた次第です。<資産状況>

- 米国SP500系の投資信託など: 生活費約33年分

- 米国長期債券(VGLT):同約4年分

- 現金(日本円):同約5年分

合計41~42年分の資産となりますが、無理のない範囲で質素な生活をしていることも大きな要因です。

利息の付かない現金が多すぎる、と思いつつ、市場の急変には確実に備えたい、両立が難しい、というのが悩みです。

バケツ戦略に当てはめると、米国長期債券は中期バケツ、現金は短期バケツになると思いますが、短・中期バケツのバランスが悪い状況です。

Xにてご回答頂いた内容、また、その後のツイートを拝見した中で、以下疑問・アイディアが生じてきました。もし気が向くことがありましたら、ご回答頂けますと大変ありがたく思います。

①金インゴットについて

これは現物を保有されているということでしょうか。

中期バケツの候補として金ETFを考えていたのですが、利息が付かない割に経費は掛かるので、モヤモヤしておりました。②優待クロスについて

「優待クロスは月あたり0.5~1%くらいのリターンが出る」「基本現金保有ながら、年5%くらいのリターンにはなる」とのXツイートを拝見しました。

もしかして、上記現金のいくらかを優待クロスに充てれば、リターンの確保と安全の確保、いずれも達成できる(疑似中期バケツにできる)のでは、と考えたのですが、いかが思われますでしょうか。また、仮にそうする場合、最大5年分の生活費ですので1,000~2,000万円を優待クロスに充てることになりますが、優待クロスの資金としては妥当な水準でしょうか。

改めて、中期バケツの件につきご教示頂き、ありがとうございました。また、長文失礼致しました。

この質問に答える形で考えていきましょう。

中期バケツのあり方

そもそもなぜ中期バケツが必要なのか? というところから考えていきましょう。短期バケツは2−3年分くらいの現金(=同等物)を入れておき、生活費はここから支出します。もし市況が悪化してしまっても、株式を低い値段で売却して取り崩す必要をなくすため、この短期バケツと中期バケツから、市況が回復するまで耐えるという仕組みです。

ではなぜ10年分くらいを全部短期バケツで持っているのではいけないのでしょうか?

その理由はインフレです。中期バケツでは積極的な値上がり益を取りに行く必要はありませんが、インフレに対応した増分くらいは獲得できる資産を入れる必要があります。全部短期バケツの現金では、インフレに対応できないからです。

また1−3年分くらいの短期バケツがあるので、中期バケツは多少流動性が下がってもかまいません。すぐに売れなくてもOKだけど、価格の変動はそれほどなく、インフレ分くらいのリターンは得られる商品。それが中期バケツには求められます。

九条の中期バケツ

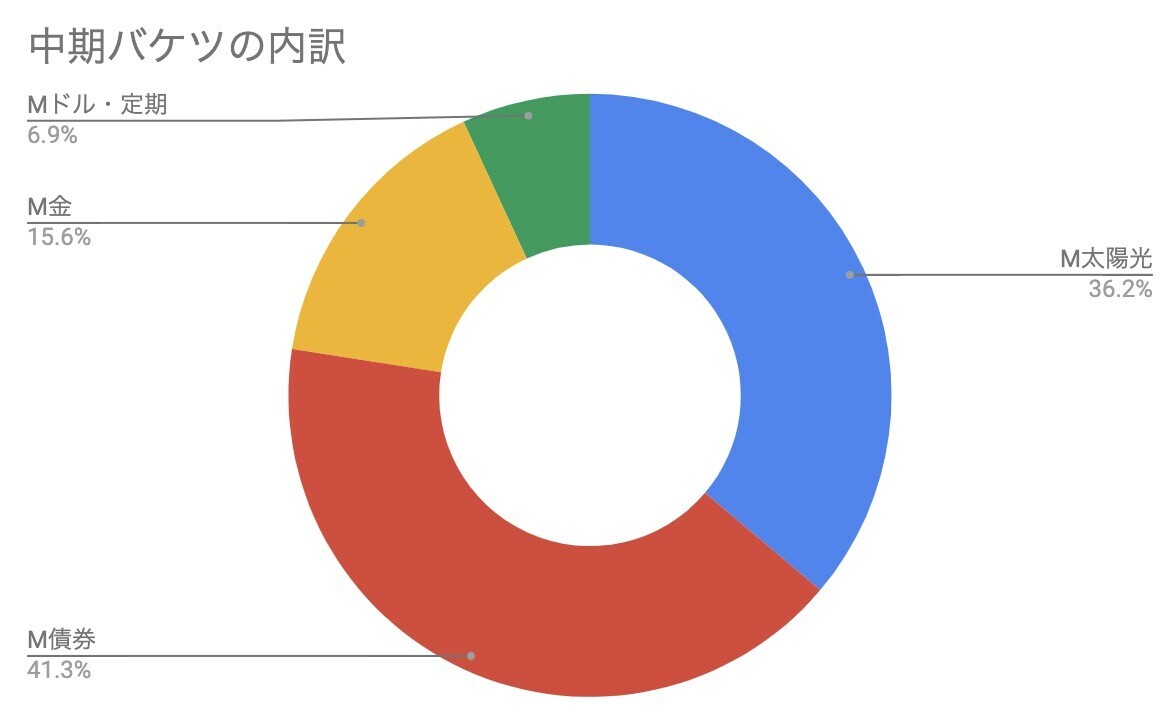

ではその観点で、九条の中期バケツを見てみましょう。太陽光が35%、債券が40%、金が15%、ドルや定期預金が10%という形です。

債券は中期バケツに最適ですね。株式ほどのリターンは望めませんが、比較的価格は安定していて、インフレを上回る利子や分配金が得られます。僕の債券ETFは超長期債であるTLTが中心で、実はボラティリティは株並に激しいのですが、中期バケツの役割は株式市況が悪化したときに耐えることなので、その意味では株式と逆相関傾向にある債券はもってこいです。

太陽光発電所は、不動産など以上に価値が安定した債券的な資産です。ケーブル盗難などの事故リスクはありますが、不動産のような空室リスクもなく、季節変動はあるものの、年間均すと安定したリターンを出してくれます。基本フルローンですが、その返済も固定金利です。そして売却によるキャピタルゲインというのものも想定されません。つまり価値が安定していて、インカムも安定しているという、たいへん債券的な資産なのです。

またドルのMMFも中期バケツに入れています。生活費に使える円とは違い、ドルで何かを買おうと思ったら一旦円転しなくてはなりません。ところが為替レートはかなりボラタイルで、必要なときに円高なんてこともしばしばです。なので短期バケツに入れるのは違うだろうと思っています。またドルMMFは現状4.6%くらいのリターンを生んでおり、これは短期米国債と同じくらいのリターンです。

そのほか個人向け国債もここです。クーポンは0.5%前後の変動金利。こちらも1年経てばノーリスクで売却が可能ですが、利回りは落ちるので、満期(10年)まで持ち切る想定です。

金を入れる理由

金は現物を保有しています。金は分配金などを生みませんが、ことインフレ対策だと考えると、実は理にかなった資産です。というのも、インフレとは通貨の価値が下がることで、現物資産側から見ると価格が上昇することを指すからです。金はまさに現物資産の代表ですね。

もっともインフレ調整後の金価格推移を見ると、株ほどではないにせよ結構な変動があって、それなりにリスキーな資産だとはいえます。なので考え方によっては長期バケツに入れるのもありだと思っています。

では金をどうやって持つのがいいでしょうか。ETFで持つと信託報酬がかかります。メジャーな金ETFであるSPDRゴールド・シェア(1326)は信託報酬0.4%。決して低コストではありません。

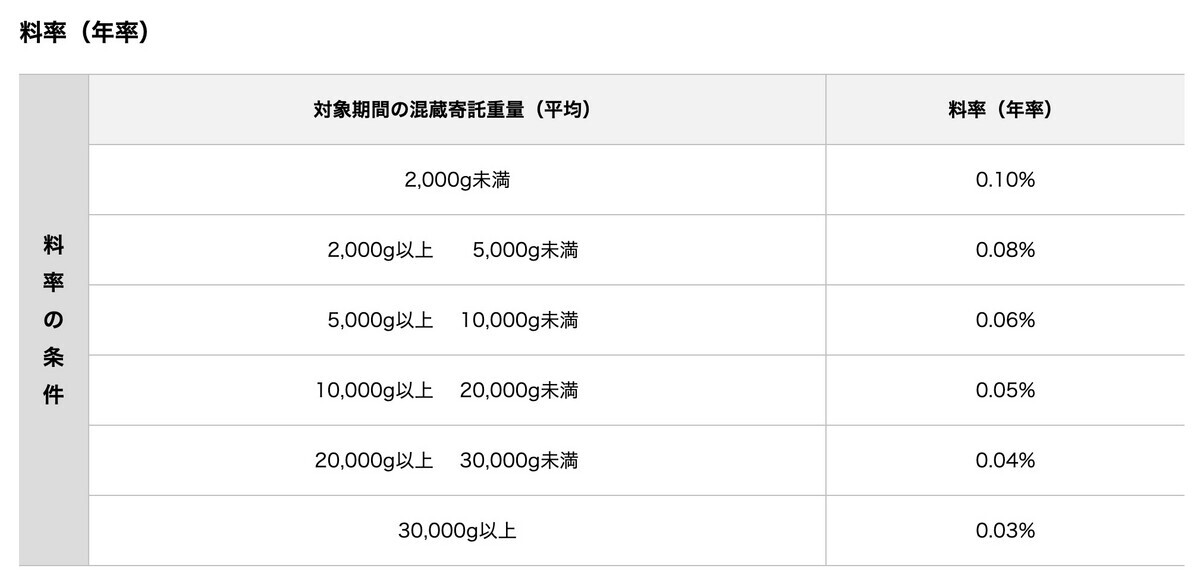

ぼくは三菱マテリアルで金を買い付け、保管を任せています。実は金には「消費寄託」と「混蔵寄託(特定保管)」の2パターンの保管方法があります。「混蔵寄託」はまさにコストを払って預かってもらう形です。1kg=約1200万円とすると年間で約6000円かかる形ですね。

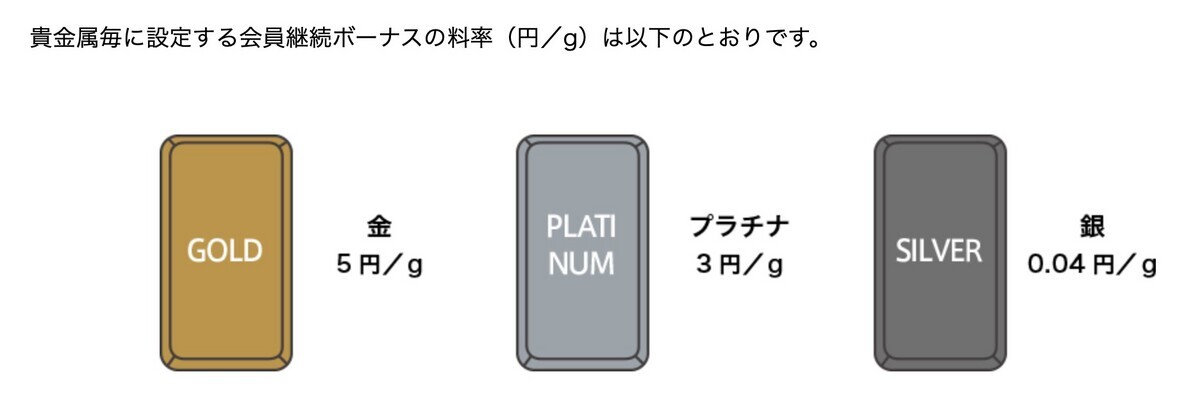

一方「消費寄託」は所有権を保管会社にいったん移し運用してもらう形です。そのため保管料はかかりません。また三菱マテリアルの場合、いずれの保管方法でも少しだけ会員継続ボーナスがもらえます。1kgだと年間5000円って感じです。

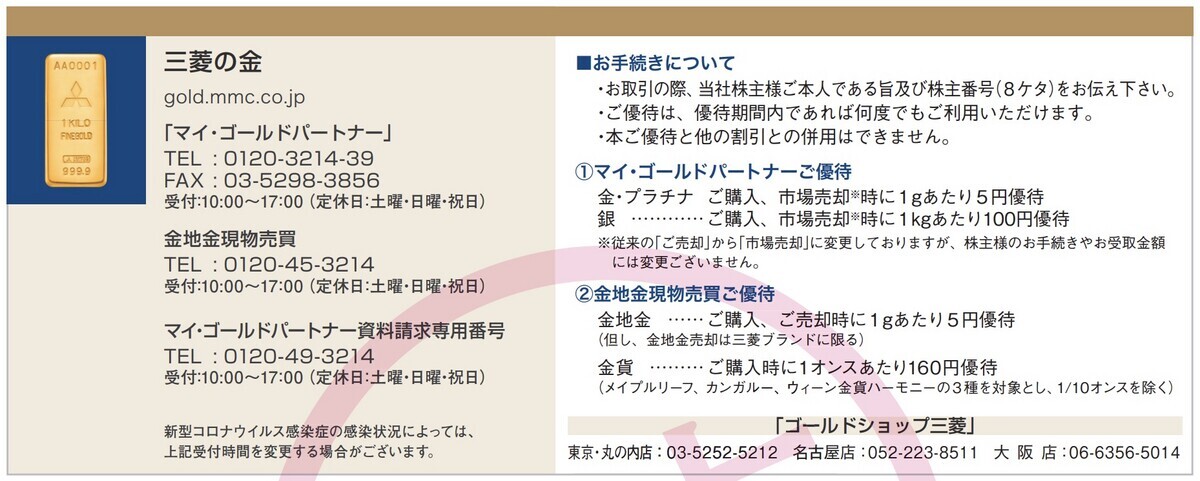

またこうした現物の売買にはスプレッドが乗ります。小売価格12854円/gに対して売却価格は12767円/g。差は87円あって、0.68%くらいのスプレッドがありますね。ただ三菱マテリアルは株主優待をしていて、購入時5円/g、売却時5円/gの優待があります。

ETFに比べてスプレッドが大きいのを嫌う場合も多いと思いますが、長期保有前提なら、信託報酬コストのほうが大きくなると思っています。

また、税制についても注意が必要です。金の現物は譲渡所得で、50万円控除枠付きかつ1/2にして総合課税です。つまり年間50万円までなら売却しても無税。これが分離課税で20.315%の税金がかかるETFとの違いです。

さて、中期バケツの話で長くなったので、優待クロスについてはまた次回に書きたいと思います。