個人の税制についてはそこそこ経験も長くなったので、いろいろと腹落ちしたのですが、法人の税制についてはまだ人に語れるほどに詳しくありません。そこで今回は、みんな知りたいはずなのに、意外とネットに載っていない、法人に実際にかかる税率について調べてみました。

個人の税制についてはそこそこ経験も長くなったので、いろいろと腹落ちしたのですが、法人の税制についてはまだ人に語れるほどに詳しくありません。そこで今回は、みんな知りたいはずなのに、意外とネットに載っていない、法人に実際にかかる税率について調べてみました。

※最初の記事で地方法人税の数字が誤っていました。修正しました

- そもそも法人にかかる税金は?

- 法人税 課税所得800万を堺に変わる

- 地方法人税は法人税を元に計算する

- 法人事業税

- 特別法人事業税

- 3号事業の特例 法人事業税+法人特別事業税

- 法人住民税 法人税割+均等割

- 結局法人の税率は何パーセントなのか?

- 実効税率の求め方

- 法人の税率は意外と低い?

そもそも法人にかかる税金は?

個人の場合、所得税+住民税(+事業税)というのが所得にかかる税金の基本なわけですが、法人にかかる税金はそれほどシンプルではありません。どんな税金がかかるのかをまとめると次のようになります。

- 法人税

- 地方法人税

- 法人事業税

- 特別法人事業税

- 法人住民税

なんでこんなに面倒なの? と思うのですが、さらにそれぞれの計算もやっかいです。一つひとつみていきます。

法人税 課税所得800万を堺に変わる

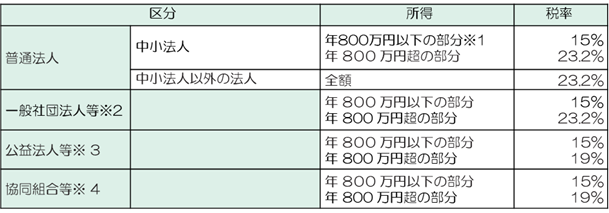

まず法人税です。法人の種類によっていろいろ変わり、例えば大企業は23.2%。しかし資本金が1億円以下の中小法人は、課税所得800万円以下については15%、800万円超の部分は23.2%と少々優遇されています。

地方法人税は法人税を元に計算する

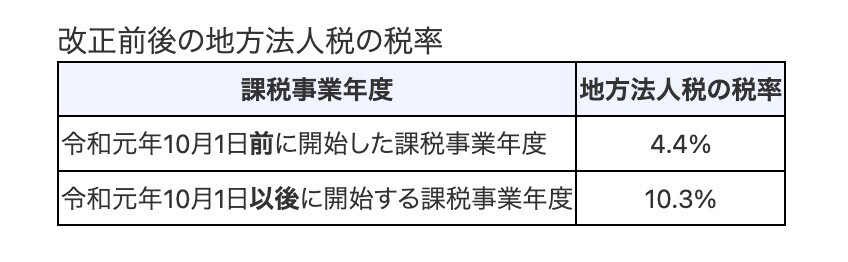

続いて地方法人税です。これ国税なのになぜ地方と名前が付いているかというと、国が集めて地方に交付されるから。ではどんな計算をするかというと、法人税に対して、10.3%の率を掛けたものが地方法人税になります。

元の課税所得に対して、法人税と地方法人税を合わせた税率は、中小法人の場合でこうなります。

- 800万円以下 16.545%

- 800万円超 25.5896%

※最初の記事で地方法人税の数字が誤っていました。修正しました

法人事業税

法人事業税は地方税です。他の税との大きな違いは翌期の損金に参入できるところです。ほかの税は残った利益から計算するわけですが、法人事業税を支払うとその分利益が減り、他の税金の計算に影響を与えます。ここがちょっとややこしいところです。

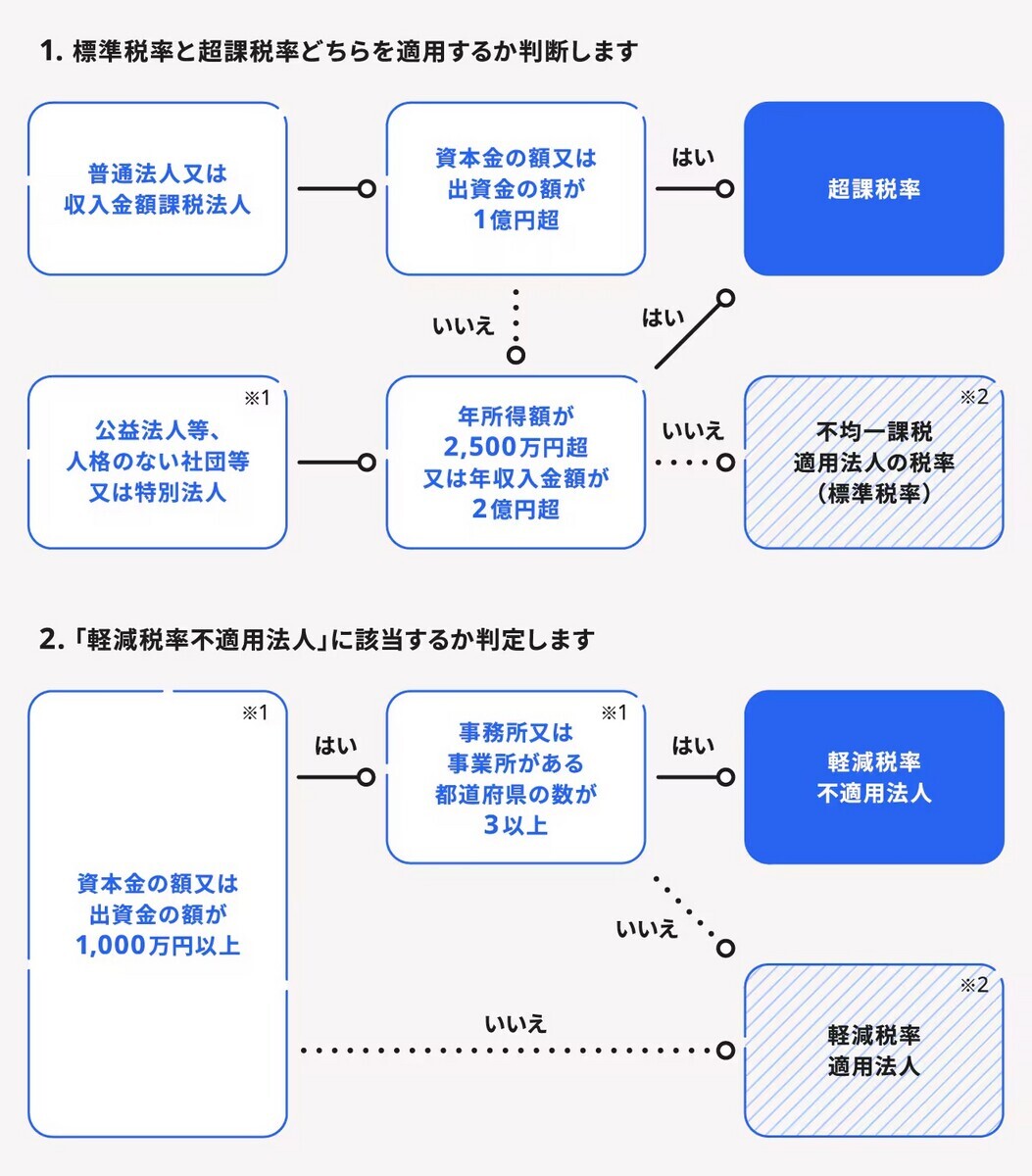

そして軽減税率適用かどうか、そして標準税率か超過税率かの4パターンがあります。基本的な判定方法は下記の通りです。

法人事業税とは? 税率や計算方法、法人税・法人住民税との違いを解説 | 経営者から担当者にまで役立つバックオフィス基礎知識 | クラウド会計ソフト freee

普通の中小企業の場合、資本金は1億円以下なので、年間所得が2500万円未満かつ年収金額が2億円未満なら標準税率になります。さらに資本金が1000万円以上で事業所が3つ以上の都道府県にあると、軽減税率不適用になります。ぼくの法人のように資本金が1000万円以下なら、有無を言わず軽減税率となる感じです。

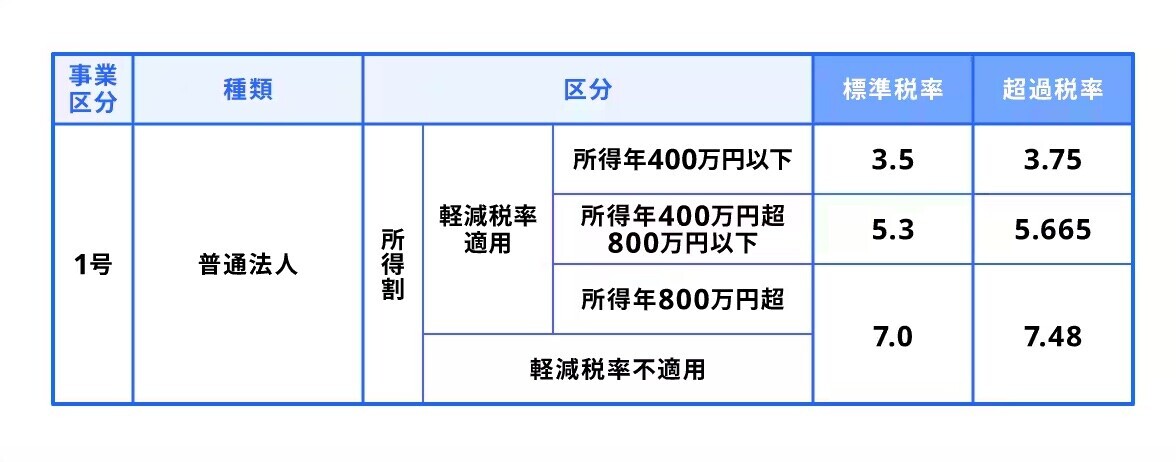

税率は次の通り。軽減税率かつ標準税率なら、次のようになります。

- 400万円以下 3.5%

- 400-800万円以下 5.3%

- 800万円超 7%

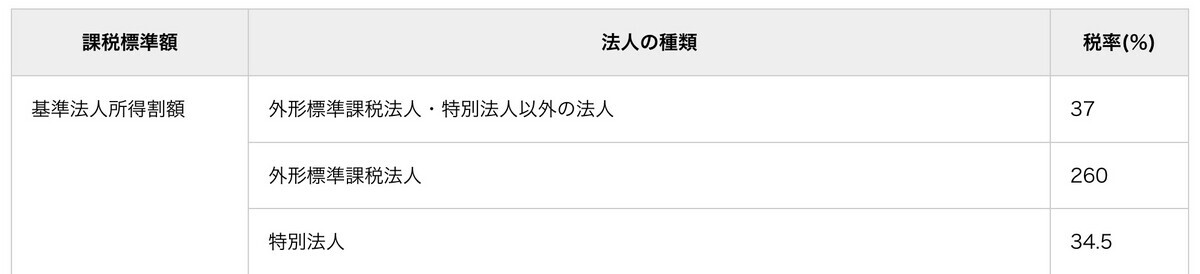

特別法人事業税

そして特別事業税は、地方法人税と同じく法人事業税に対してかかります。税率は資本金1億円以上の外形標準課税法人などを除いた中小企業の場合、基本37%。

これらは法人事業税に対してかかるので、合わせると税率は下記のような計算になります。

- 400万円以下 4.795%

- 400-800万円以下 7.261%

- 800万円超 9.59%

3号事業の特例 法人事業税+法人特別事業税

そして、上記の事業区分に1号とあるのに注目です。普通の企業はこの1号なのですが、特定の事業は2号/3号/4号となります。

- 2号 電気供給業(小売、発電、特定卸を除く)、ガス供給業、保険業

- 3号 小売・発電、特定卸 の電気供給業

- 4号 特定ガス共休業

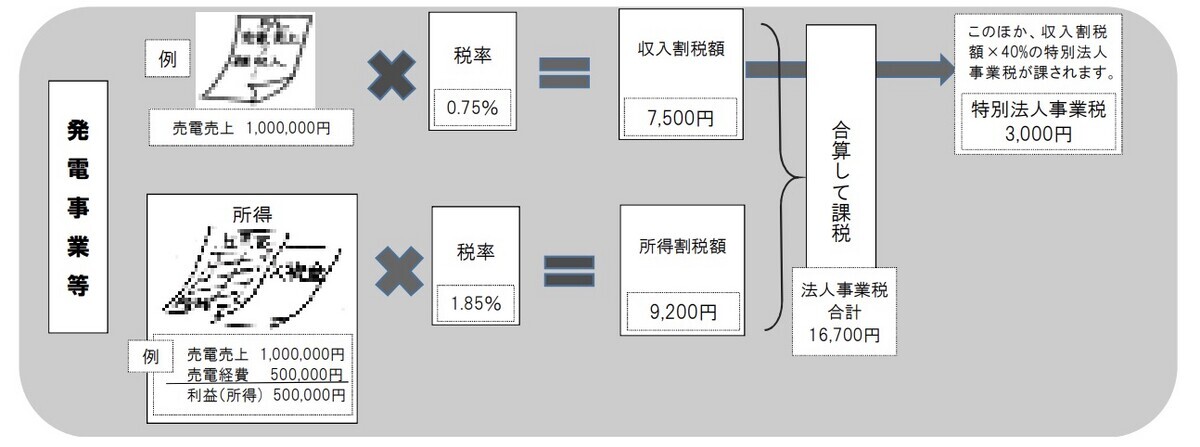

ここで小規模なマイクロ法人に関係してくるのは、FITを使った太陽光発電事業が3号に該当するということです。通常の法人事業税は、法人税などと同じく課税所得にかかるので、赤字であれば払う必要はありません。ところが3号の場合、収入金額と所得の療法に税金がかかります。

https://www.pref.oita.jp/uploaded/attachment/2098699.pdf

なんて面倒なんでしょう! そしてこのように税金の計算が異なるので、太陽光事業とそのほかの事業の両方を行っている場合は、売上と所得を太陽光とそれ以外で分ける区分経理が必要になります。

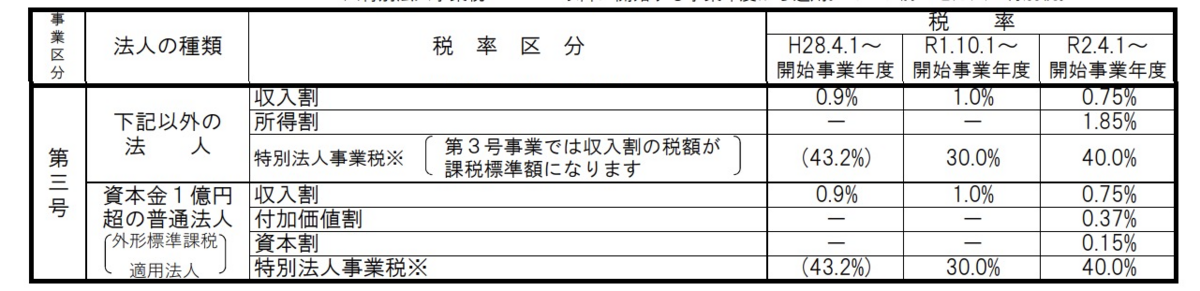

そして3号の税率はこちら。資本金は1億円超ではないので、

- 収入割 0.75%

- 所得割 1.85%

- 特別法人事業税 40%(収入割に対して)

というわけで、下記の税金がかかることになります。

- 太陽光事業の収入に対して0.75% × 140%=1.05%

- 太陽光事業の所得に対して1.85%

一般の1号企業は所得に対して下記のような税率でしたから、これと比べるとどうでしょう。

- 400万円以下 4.795%

- 400-800万円以下 7.261%

- 800万円超 9.59%

400−800万円の7.261%を例に取ると、所得にかかる税率の差は5.411%ポイント。太陽光事業は、その代わり収入に対しても1.05%かかるのを考えると、例えば利益率20%なら所得に5.25%かかるのと同じです。そして利益率が高くなるほど太陽光発電の税率のほうが有利になります。

逆算すると利益率が19.4%の場合が両者の税率が一致する点。これより利益率が上がれば収入にかかる太陽光が有利、これより下がれば所得に対する事業のほうが有利ということになります。

法人住民税 法人税割+均等割

法人住民税は率で決まる法人税割と、従業員数や資本金で決まる均等割の2種類があります。

まず法人税割は、法人税額の7%です。法人税は、法人税率で決まってそこに地方法人税を加えました。そこにさらに法人住民税が入るので、つまり計算はこうなります。

- 800万円以下 15% × (1 + 10.3+7%)= 17.595%

- 800万円超 23.2% × (1 + 10.3+7%) = 27.214%

※最初の記事で地方法人税の数字が誤っていました。修正しました

均等割は従業員数や資本金で決まります。式は下記のとおりで、東京23区は道府県民税と市町村民税の代わりに名称が異なりますが税率の計算はいっしょです。

こちらもマイクロ法人の場合、資本金は1000万円以下だし従業員も50人以下なので、年間7万円となります。

結局法人の税率は何パーセントなのか?

さて、複数あってややこしいのですが、まとめておきます。

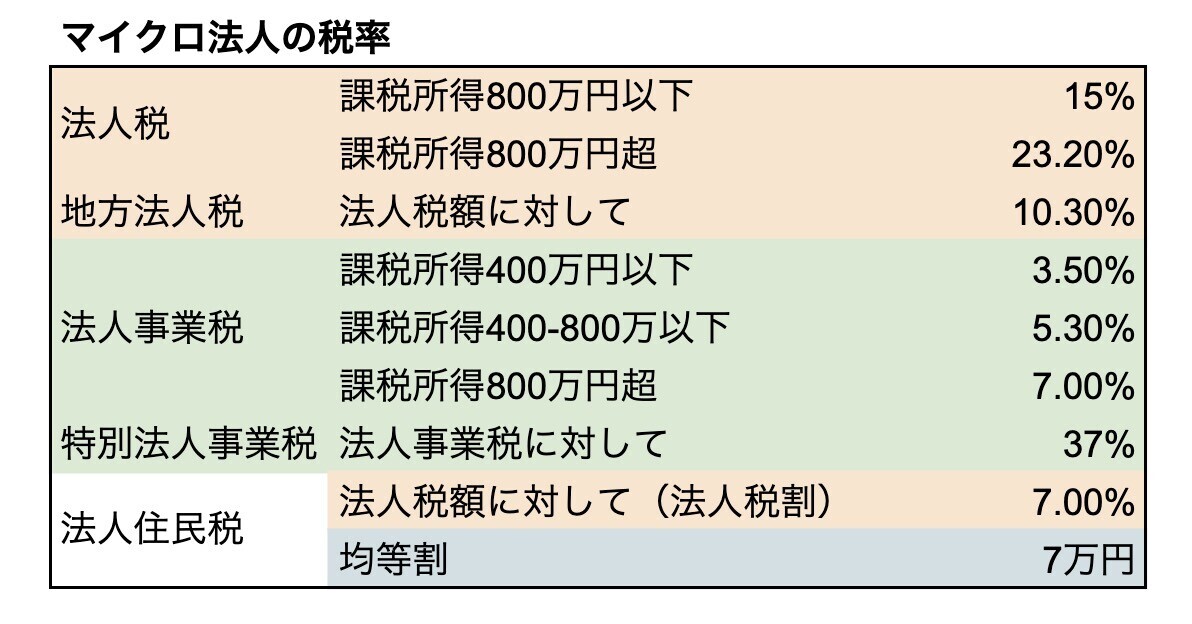

色を付けたのは、法人税グループと法人事業税グループ。それぞれのグループは、その税額にさらに率を掛けて計算するからです。ではグループごとに率をまとめていましょう。その上で、課税所得別に税率を出してみます。

※最初の記事で計算が誤っていました。修正しました

はい。これがマイクロ法人(主に資本金が1000万円以下で、従業員が50人以下、年間収入2億円未満)の基本の税率になります。太陽光発電事業の場合は先のように3号にあたり、法人事業税の計算が変わってきますが、利益率が19.4%以上なら太陽光のほうが有利になります。

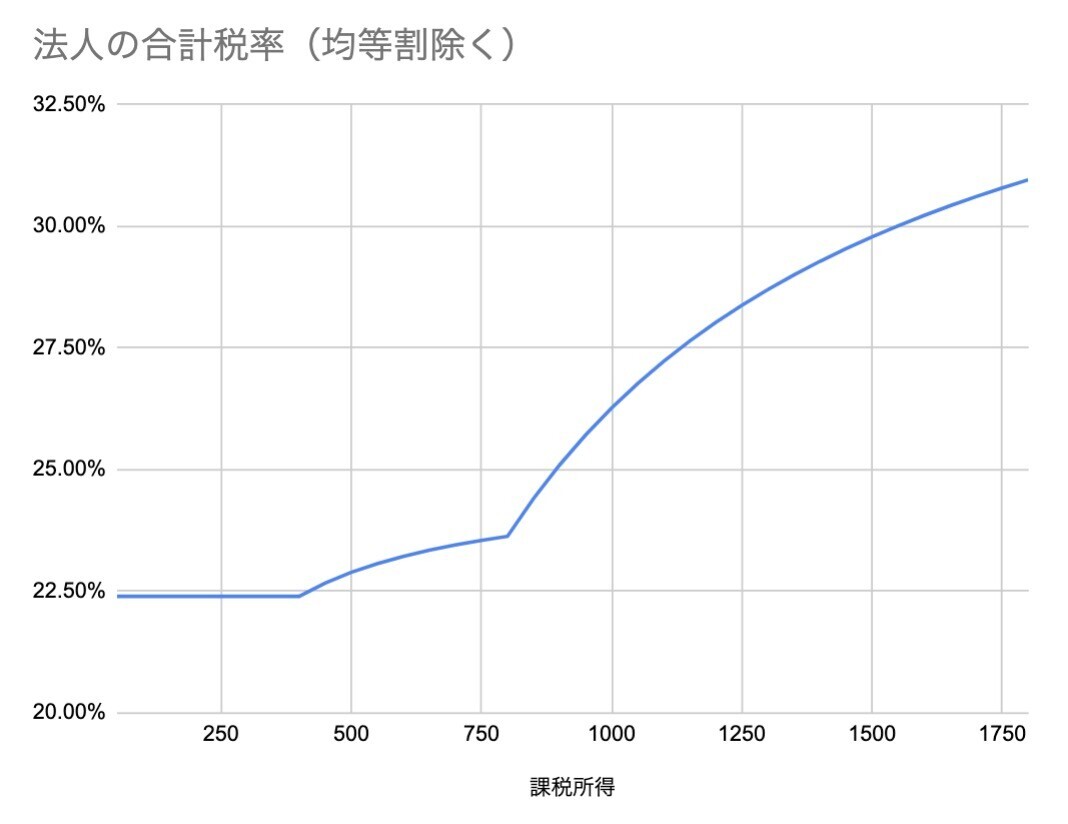

これが「マイクロ法人の税率はだいたい25%だと思っておけばいい」といわれる所以です。「所得800万を超えると税率が36%にも達するじゃないか!」と思うかもしれませんが、これはあくまで800万円を超えた部分の税率です。徐々に36.8%に近づいていくもののなだらかな上がり方で、課税所得1000万円でも26.2%程度となっていて、30%を超えるのは1550万円あたりからです。

実効税率の求め方

さてここまでまとめてきましたが、これではまだ終わりになりません。というのは法人事業税は損金になるからです。つまり法人事業税を払った分は、翌期の課税所得を押し下げ、他の税率に影響を与えます。これを計算にいれたものを実効税率といいます。

毎年の課税所得が同じだとすれば、翌期の所得は法人事業税と特別法人事業税の分だけ小さくなります。つまり先の表面税率を(1+法人事業税+特別法人事業税)で割れば、実効税率が出ることになります。

はい。最終的な実効税率はこのようになります。

- 課税所得400万円以下 21.366%

- 課税所得400-800万以下 23.173%

- 課税所得800万円超 33.583%

※最初の記事で計算が誤っていました。修正しました

法人の税率は意外と低い?

このように、法人にかかる税金は法人税だけでなく、けっこういろいろ複雑です。でもまとめると、21%くらいからのスタートで、課税所得が1000万円を超えても26%くらい。30%を超えるのは1500万円超くらいのイメージです。

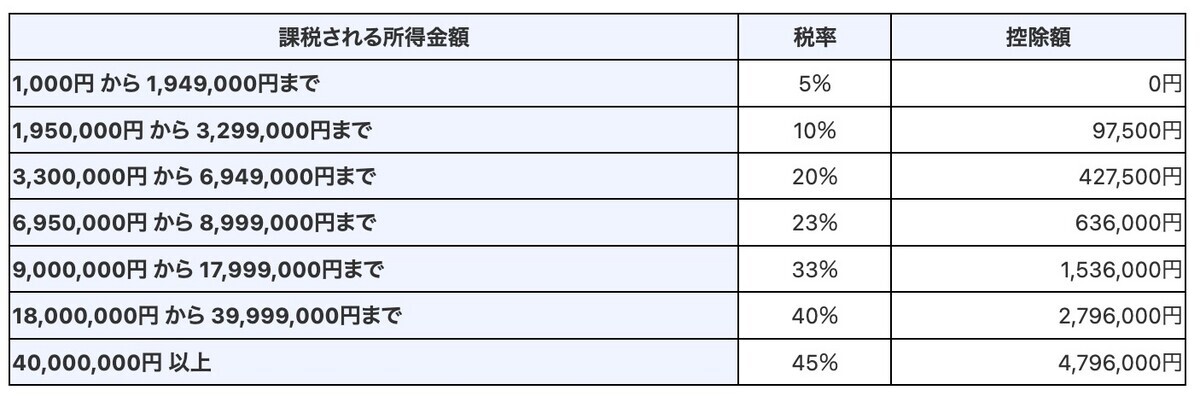

これを累進課税である個人の所得税と比べてみましょう。ここに10%の住民税が乗るので、195万を超えれば20%と法人と同じレベルの税率になり、330万円を超えると30%になり、法人を上回る税率になることが分かります。

まぁ個人の場合は基礎控除、給与所得控除、青色申告特別控除などいろいろな所得控除があるので課税所得は圧縮されます。一方で、法人の場合は個人事業よりも経費の自由度が高いという利点もあります。ここはどちらもメリット・デメリットがあるところです。

また法人のほうが税率がお得だからといっても、そのお金を自由に使うには、結局配当やら給与やらの形で個人にお金を移さなくてはならず、そのときに再度個人側で税金が発生します。ここはどうやって個人に移転するかを考えておかないと、却って損になるかもしれません。

とはいえ、法人の税金は規模が小さければかなり低率。特に800万円強くらいに課税所得を抑えておけば、かなりお得ではないかと思っています。