ストックオプションをもらった場合、気になるのはその行使タイミングです。いつどんなリスクを取っていて、行使タイミングで何が変わってくるのでしょうか。考えてみました。

- ベンチャー企業で重要なストックオプション

- 1:いずれお金が必要なときまでそのまま持っておく

- 2:さっさと権利行使して株式にしておく

- 3:さっさと権利行使してすぐに売却する

- どうやって売却するのか

- 移管を絡めた売却のベストプラクティス

ベンチャー企業で重要なストックオプション

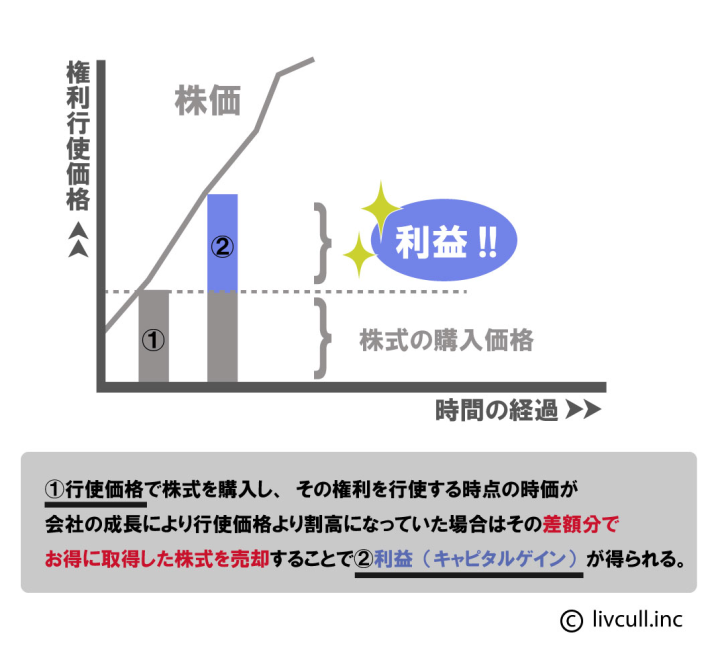

ベンチャー企業には、従業員の業績に対するインセンティブを高めるためにストックオプションを発行しているところが多数あります。発行条件はいろいろですが、ストックオプションとは基本的にはコールオプションで、将来株価が上がったときに安い価格で株が買える権利になります。

(【ベンチャー企業法務】SO(ストックオプション)の活用法~優秀な人材確保~|GVA法律事務所 鈴木 景|経営者のための法知識|SUPER CEO)

例えば、株価500円の企業が、行使価格500円のストックオプションを従業員に配ったとしましょう。2年経って株価が1000円になり、行使条件が満たされていれば、従業員はその株を500円で買うことができます。すぐに得れば500円の利益が得られるというわけです。

ではストックオプションが行使可能になったら、いつどうしたらいいのでしょうか?

1:いずれお金が必要なときまでそのまま持っておく

まず選択肢の1つとなるのが、いずれお金が必要なときまで、ストックオプションをそのまま持っておくという方法です。持っておくだけならコストはかかりませんし、今よりももっと株価が上がっていれば、得られる利益も大きくなります。

がしかし。実はこの方法は、「既にコールオプションを保有している状態」だという認識がないということでもあります。コールオプション自体が金融商品であり、それを持っているということは、本質的には株を所有しているのと変わりありません。

行使価格500円で現在の株価が1000円なら、本質的価値を持つITMオプションになります。けっこうITMなので、つまりデルタは1に近く、このオプションの価値は株価に連動して上がったり下がったりします。株式なら1000円の価値ですが、このオプションの場合、そこから行使価格500円を引いた500円の価値のものを保有しているのと同じだということです。

株を持っている認識はなくても、ストックオプションが行使可能になった時点で、株価に連動する資産を保有しているということです。そして自社株式の値動き変動リスクを負っていることになります。

しかも、株価が値上がりした場合、得られる利益は現物の株を持っているのと同じです。1000円の株価が2000円になれば、差し引き1000円含み益が増えるのは同じだということです。

ところが、株価が値下がりすると、500円を下回った段階で無価値になってしまいます。現物の株であれば株価1000円が500円になっても、まだ500円分の価値がありますが、ストックオプションの場合、行使価格を下回るので無価値になるわけです。つまりこれはレバレッジを掛けたポジションだということもできます。

2:さっさと権利行使して株式にしておく

ならば、さっさと権利行使して株式に転換してしまうのはどうでしょうか。この場合、株価1000円の価値を持つ株式に変わるので、取っている株価変動リスクは変わりません。

問題は、行使のために500円を払い込む必要があるということ。つまり別途資金が必要になることです。さらに、株式に転換したあとで株価が500円を下回ると、含み損が発生してしまいます。ストックオプションのままなら無価値になるだけだったのに、払い込みをしたせいで損失が発生してしまうのです。

同じだけの株式のリスクを取るなら、現金を使わずに保有できたほうがいいに決まっています。借り入れで現金を用意するなら調達コストがかかりますし、手持ちの現金を使うなら他に投資できたことへの機会損失が発生するからです。

ただし現物株式の利点もあります。1つは配当が受け取れること。配当水準がどれくらいかは会社によって違いますが、ストックオプションのままでは配当を受け取れません。もう1つは、貸株に出して追加のリターンを得られることです。ストックオプションを出すようなベンチャー企業は、規模が小さいことが多く、値動きは荒いため、貸株の利率も高めになる傾向にあります。

例えば、保有株式を担保にしておカネが借りられる野村Webローンなら、金利1.5%で資金を調達できます。貸株料と年間配当の合計が1.5%を上回るなら、借りてでも権利行使して現物株で保有した方がお得という計算になります。ただし、株価が500円を下回った場合の追加リスクは割り引かないといけません。

3:さっさと権利行使してすぐに売却する

というわけで、3つ目の選択肢は、さっさと権利行使して現物株に換えたら、すぐに売却してしまうというものです。

この方法の最大の利点は、株式の値動きリスクを最小限にできることです。また資金調達コストや機会損失も最低限にできます。もちろん、ストックオプションを持っているということは自社の状況に関してそれなりのインサイダーなわけですから、業績の見通しを考えてまだ株価が上がるということなら、ストックオプションのまま保有する1番目の選択肢はもちろんあります。

とはいえ、インサイダーで自社の業績見通しが読めていても、株価は読めないのが株式市場です。残念ながら、自社株の売買についてはさまざまな制限を設けているのが普通なので、よいタイミングで売り抜けるということもできないでしょう。

いろいろ書きながら考えてみましたが、多くの場合、この3番目のさっさと売却が良い選択肢のように感じます。

どうやって売却するのか

では、ストックオプションから得た自社株をどのように売却するのがベストでしょうか。まず、ストックオプションを転換した株式は、会社が指定した証券会社の口座に入ることが多いということです。それはほとんどの場合、上場時の幹事証券になるでしょう。つまり、野村だとか大和だとかみずほだとか、大手対面証券である可能性が高いということです。

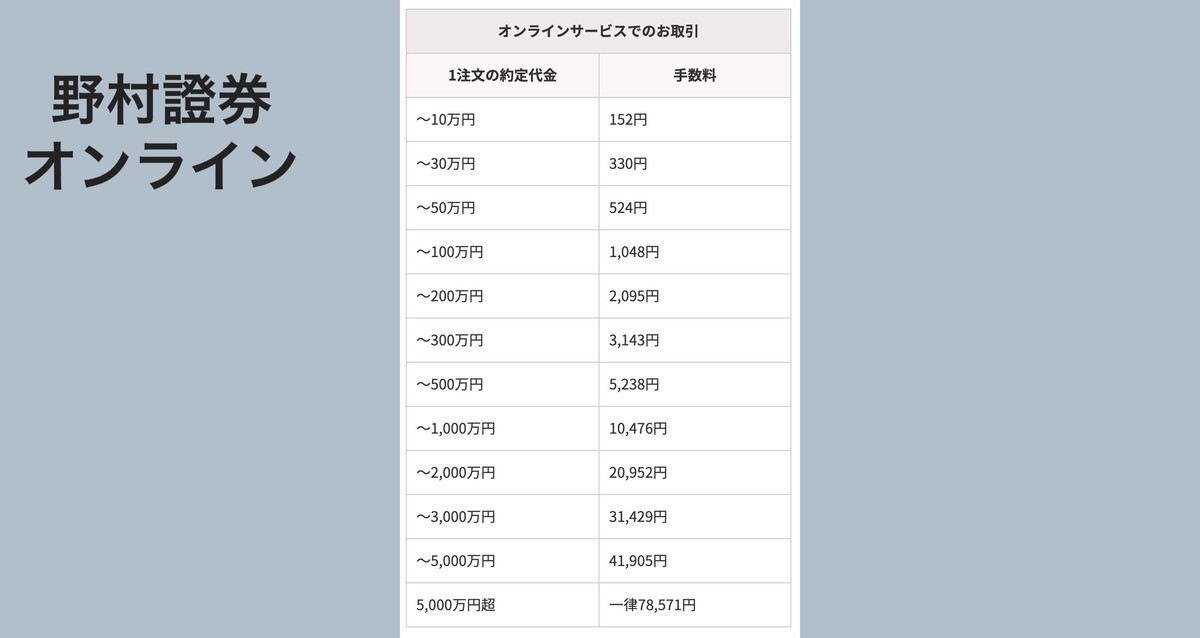

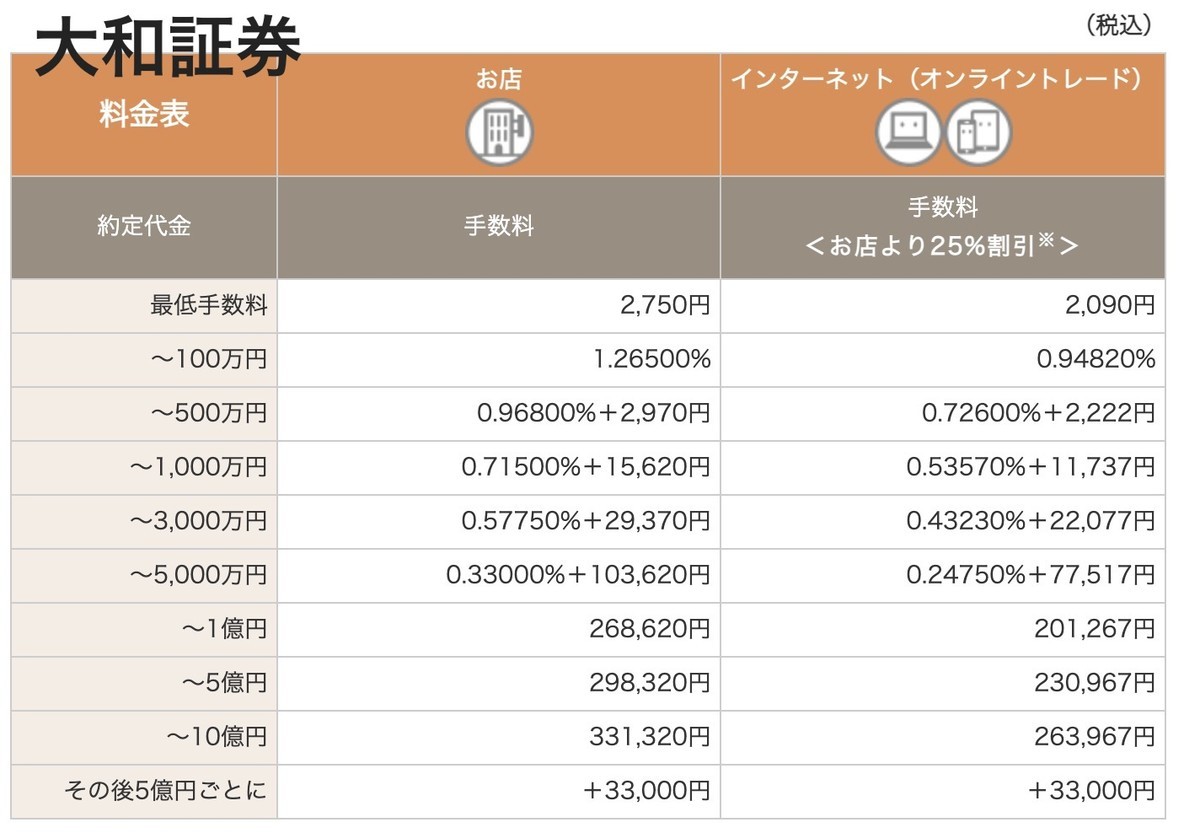

問題は、こうした証券会社のほとんどはぼったくりレベルの売買手数料を課していることです。

例えば1000万円規模の自社株を売却すると、野村で2万円、大和で6万5000円、みずほで2万4000円もの手数料がかかるわけです。これが、オンライン証券だと劇的に安くなります。マネックスは3万3000円と論外ですが、GMO、SBI、楽天なら1000円程度で売れるわけです。さらに、スマートプラスのSTREAMなら手数料は金額にかかわらず完全無料です。

となると、次に考えるのは株式移管です。幹事証券の手数料の高い口座から、ネット証券への移管を行い、ネット証券で売却するということです。

ところがここで再びハードルが。というのは、大手対面証券は株式移管による出庫に大きな手数料を取るのです。

- 野村 20単元以上、1万1000円

- 大和 11単元以上、6600円

- みずほ 10単元以上、6600円

しかしこの移管手数料を支払っても、売買手数料が安くなる効果のほうが大きい。そんなわけで、ストックオプション行使→株式移管→ネット証券で売却という流れを踏むわけですが、実はもう一つの裏技があります。

日興証券と松井証券は、上記移管にかかった手数料を負担してくれるのです。つまり、移管先を日興や松井にすれば、移管手数料もかからず、大手対面よりも安い手数料で売却できるわけです。日興証券は通常の売買手数料はそれほど安くない(1000万円クラスで9900円)ですが、もし信用で取り扱いのある銘柄なら信用売りして現渡という手が使えますね。

ただし、ストックオプション行使→松井に移管→ネット証券に移管→売却 という経路は使えません。松井の手数料負担は「1年間は他社に移管しない」という制約があるからです。

移管を絡めた売却のベストプラクティス

というわけで、ベストプラクティスの候補です。

- 松井証券に移管して、手数料無料範囲の1日50万円以内で徐々に売却する

- STREAMに移管して移管手数料を払い、売却する(手数料無料)

- 楽天証券に移管して移管手数料を払い、売却する

1はコストを完全にゼロにできますが、毎日50万円以内の売却を行う必要があるのがネックです。これはけっこう大変だし、売却完了まで株価変動リスクを負うことになります。ただし、売却タイミングをずらせることのメリットもあります。思わぬ安値で売ってしまうことを避けられるのと、流動性が低い小型株においては、一気に大量の売り注文を入れると相場を動かしてしまうリスクが高まるからです。

2は移管手数料は払うことになりますが、売買手数料無料というのが魅力です。ただし、相場を動かしてしまうリスクははらみますね。

3の魅力は、株式にもよりますが貸株金利が多少高いこと。そして1日100万円まで手数料無料なので、松井の倍のペースで売却が可能になります。また、もし一気に売却するなら、MARKET SPEED IIのアイスバーグ注文やスナイパー注文を使い、大量の株式を指値でうまく売却できるメリットがあります。