仮想通貨大暴落で阿鼻叫喚です。ビットコインは日本円にして300万円を割り、イーサリアムは16万円まで下落しました。イーサリアムの下落は5日間で30%を超える激しいもの。ではその背景には何があったのでしょうか?

株価が下がれば仮想通貨も下がる

10日の夜に発表された米CPIは、前年同月比8.6%上昇。前の月に比べても1%上昇し、記録的な伸びになりました。いまのマーケットで何が起こっているかといえば、コロナとウクライナ侵攻による供給不足→8%以上の厳しいインフレ→インフレ抑え込みのために利上げ継続→債券価格は下落、株価も下落。という、こういう流れです。

だから、インフレ率=CPIが上がると、一気に株価が下がる。そんな状況になっています。今回は供給不足によるインフレ、原材料高によるインフレなので、果たして利上げで効果があるのか? と思ったのですが、要するに需要を抑えればインフレは収まるだろうという考え方。つまり、景気を少し冷やそうというのが利上げの目的のようです。実際、住宅ローン金利の上昇によって住宅購入は減少しているみたいで、こういうことかと。

昔はデジタルゴールドなんて言われて、株価と逆に価格が動くことを期待されていた仮想通貨ですが、2021年の上昇は明らかにコロナ禍でばら撒かれた給付金の投資先として選ばれた結果でした。つまり、株式と同じリスクマネーの行き先として仮想通貨が選ばれたということです。

株価が上がるというのは、世の中のムードがイケイケドンドン。つまり同じく仮想通貨も上昇する。一方で、株式に対して懸念が生じれば、同様に仮想通貨も売られる。これが直近のトレンドです。

Celsiusの取引停止

ただし、13日から起きた暴落は、株価との連れ下がりだけではありません。CelciusというDeFiプラットフォームで、13日に取引停止が起こりました。これでイーサリアムは大暴落。連れてほかの仮想通貨も下落したのです。

このメカニズムがなかなか面白い。まず、イーサリアムは「The Merge」という大アップデートを控えています。これは、これまでのPoWからPoSに移行するもので、ビットコイン同様に大量に電力を消費していたマイニングをなくし、「たくさんETHを所有している人が取引を承認する」という仕組み。素晴らしい解決策の1つなのですが、問題もあります。

PoSではETHの所有量に応じて報酬が得られます。これは約4.81%のリターンとされていますが、課題もあります。PoSにステーキングしたETHはロックされて、一定期間アクセスできなくなるのです。

これを解決する仕組みとしてstETHというトークンがあります。これはDeFiのLido FinanceでイーサリアムのPoSにステーキングするプールです。預けると、代わりにstETHが受け取れます。ETHを1預けるとstETHが1もらえ、つまり1対1で裏付けられていて債券トークンという位置付けです。

利回りは4.0%になりますが、stETHはDEXなどで売却することもできるため、流動性を確保しつつステーキングリターンも得られるとあって人気です。

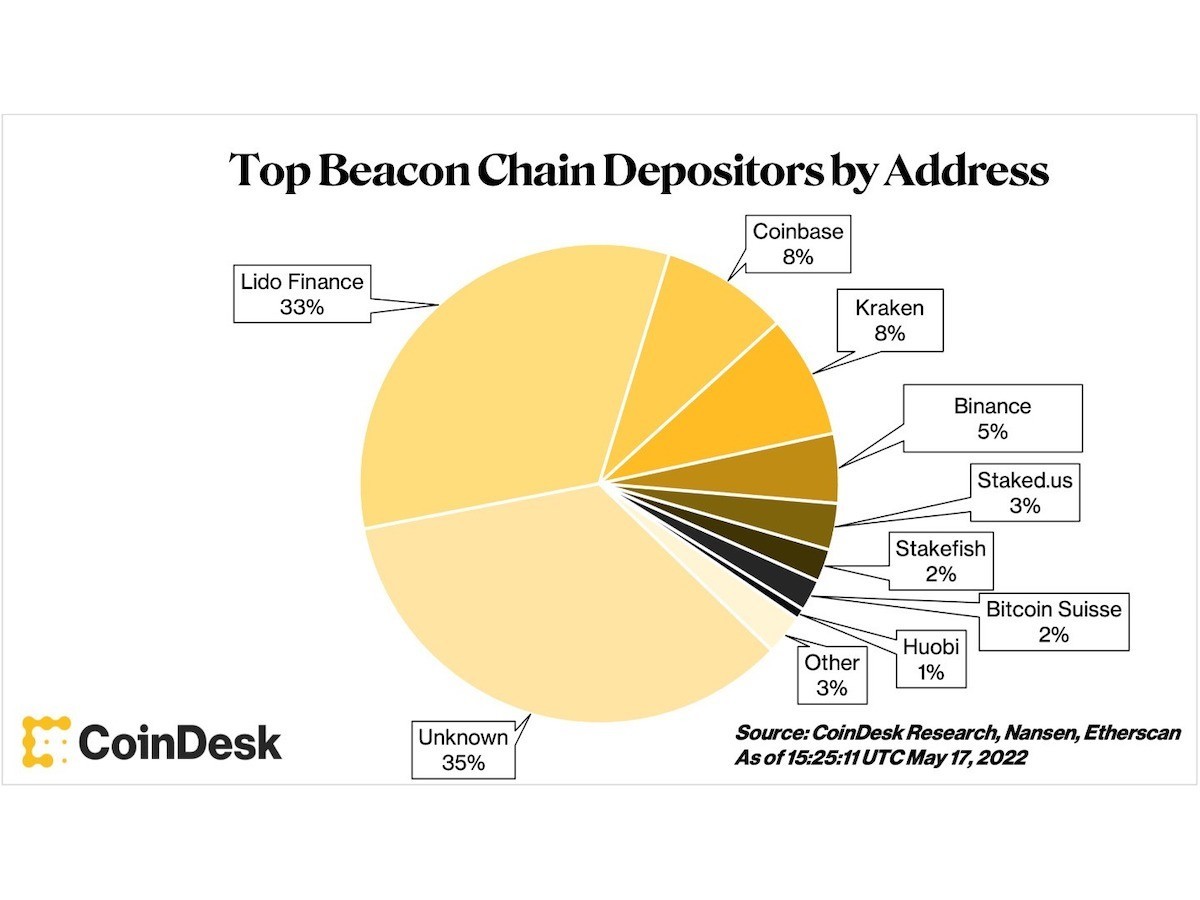

直近では、イーサリアム2.0のステーキングのうち33%をLidoが占めていると言われています

ところが、UST/LUNA崩壊後、stETH/ETHの価格が乖離し始めました。実はステーキングしてロックされたイーサリアムは、The Mergeが実現したあとのアップグレードが実行されて初めて、ステークしたETHを報酬ともに引き出せるようになります。その時期は、現時点で2023年上半期。もし、The Mergeにトラブルが生じて延期したりすると、ETHを償還できる時期が延びることになります。このリスクが乖離の原因といわれています。

もっとも、UST/LUNAのような壊滅リスクはありません。stETHは債券トークンであり、裏側にはETHが存在しているからです。

それでも、stETH/ETHの乖離が生じると問題が起こります。それは、DeFiの多くでstETHが担保に使われているということです。DeFiの利用法の1つとして、持っているコインを担保に入れて新たなコインを借り入れるという、レバレッジの仕組みがあります。この例でいえばstETHを担保にETHを借りて、それをステークしてstETHを取得し、それを担保に入れてETHを借りて……と繰り返せば、掛け目の分だけレバレッジが掛けられることになります。

stETH/ETHがペッグしている限り、これは安全な賭けです。借り入れ金利よりもステーキング金利のほうが高ければ、ノーリスクで差額のリターンを得ることができるからです。

ところが、担保には精算リスクがあります。担保の価格が一定よりも下がったら、強制的に精算、つまり強制売却されるというものです。1stETHで0.7ETH借りているとして、1stETHの価値が0.85ETHまで下落したら、担保が精算されます。貸し出し側はstETHを強制売却して、貸し出した0.7ETHの代わりにするわけです。

これが起きると、強制売却でstETHはさらに下落。担保精算の連鎖が起こり、乖離はさらに広がるわけです。

レンディングのCelsiusなどではstETHで大規模なポジションが保有されており、この精算の連鎖が起きると、DeFi市場全体に精算リスクが波及するおそれがありました。このため、Celsiusは取引の一時停止を行ったわけです。

その結果、イーサリアムは大暴落しているわけですから、いやはや、DeFi市場というのも怖いものです。いわばデリバティブのレバレッジが連鎖して、各所に波及している感じですね。