昨今金融詐欺が多発していて、お年寄りやお金持ち狙いではなく、若い学生に借金をさせて投資させ、そのままとんずらという詐欺が増加しているようです。学生でも100万円くらいは借金ができるので、それを奪おうと。成人年齢が18歳に下がり、親の了承なしで借金できるわけで、制度変更を逆手に取った詐欺だともいえます。

昨今金融詐欺が多発していて、お年寄りやお金持ち狙いではなく、若い学生に借金をさせて投資させ、そのままとんずらという詐欺が増加しているようです。学生でも100万円くらいは借金ができるので、それを奪おうと。成人年齢が18歳に下がり、親の了承なしで借金できるわけで、制度変更を逆手に取った詐欺だともいえます。

ときに、こうした金融詐欺を暴露するYoutuberが人気を博しています。下記のKENZO【新宿109】は、仮想通貨を使った詐欺集団のセミナーに潜入して、参加者に警鐘を鳴らすというコンテンツです。

まさにマネーリテラシーというのはこういうことを言います。こうしたコンテンツが、多少エンタメ気味に誇張されていても、世に存在して受け止められていることはいいものですね。

すごい面白い内容なのですが、一つ気になったことがありました。これが詐欺であることの証明として「金融庁に登録ありますか?」と聞いていることです。一般には、

- 金融庁に登録がある=ちゃんとした会社のちゃんとした商品

- 金融庁に登録がない=いかがわしい会社のいかがわしい商品

とも思われていますね。でもこれは半分正解、半分間違いだという話です。つまり、まともな金融商品でも金融庁に登録がないものもあり、金融庁登録だけを判断材料にするのは危険だともいえます。

伝統的な金融商品は金融庁の免許・許可・登録がある

まず伝統的な金融商品の取り扱いは、金融庁の免許・許可・登録が基本的に必要になっています。免許・許可・登録は、登録は書類を出せばOK、許可は提出した書類の内容に不備がなければOK、免許はしっかり審査した上でOKという感じで、一番ゆるいのが登録、一番厳しいのが免許となります。

じゃあどんな免許・許可・登録があるかというと、金融庁のWebページに一覧があって、下記のような種類に分かれて名前がリストアップされています。

- 預金取扱等金融機関(いわゆる銀行)

- 銀行等代理業者(銀行の出先営業業者)

- 外国銀行代理銀行

- 電子決済等代行業者等(いわゆる電代業、銀行APIで口座情報取ってきて家計簿アプリをやるとか)

- 金融サービス仲介業者等(銀行だけでなく保険とかも扱える営業者)

- 金融商品取引業者等(金融商品取引法で決まった商品を扱うのに必要。証券会社、投資信託委託会社(アセマネ、投信運用会社)、投資顧問会社、金融先物取引業者など)

- 保険会社等(そのまま保険会社)

- 信託会社等(◯◯信託)

- 金融会社(貸金業、前払式支払手段(=電子マネー)発行者、資金移動業者、暗号資産交換業者など)

- 無尽業者

- 清算・振替機関等

- 監査法人等

この中で、普通の投資家が関係しそうなのは下記あたりでしょうか。

- 銀行

- 証券会社

- 投資顧問会社

- 金融先物取引業者

- 保険業者

- 前払式支払手段発行者

- 資金移動業者

- 貸金業

- 暗号資産交換業者

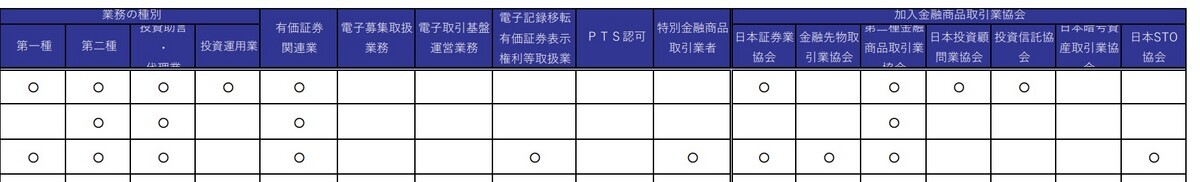

少し分かりにくいものに注釈を入れると、金融商品取引業者等の中には、複数のライセンスがあって、どれを取っているかが細かく記載されています。

こ、細かくて見えないので、SBI証券のところをアップしてみます。一番下の行です。すると、金商法一種と二種、それから投資助言・代理業は取得していますが、投資運用業は取っていません。また「電子記録移転有価証券表示権利等取扱業業者」となっていますが、この電子記録移転有価証券表示権利等というのはセキュリティトークン(ST)のことです。

とまぁ、一言に証券会社といっても、どんな商品を取り扱えるかはこのように細かく決まっており、それぞれに登録がされています。

投資顧問会社

よく金融庁登録の有無が問題になるのが、投資顧問会社でしょうか。これは、「投資一任業務」と「投資助言業務」に分かれます。

投資一任業務は、預かった資産を株などで運用する業務で、運用方法はお任せになります。身近なところでは、ロボアドがこの「投資一任」を使っており、そのお陰でユーザー一人ひとり異なった運用が可能になっています。これに必要なのは「投資運用業」の登録です。例えばウェルスナビを見ると、第一種と投資助言・代理業、そして投資運用業に◯が付いていることが分かります。

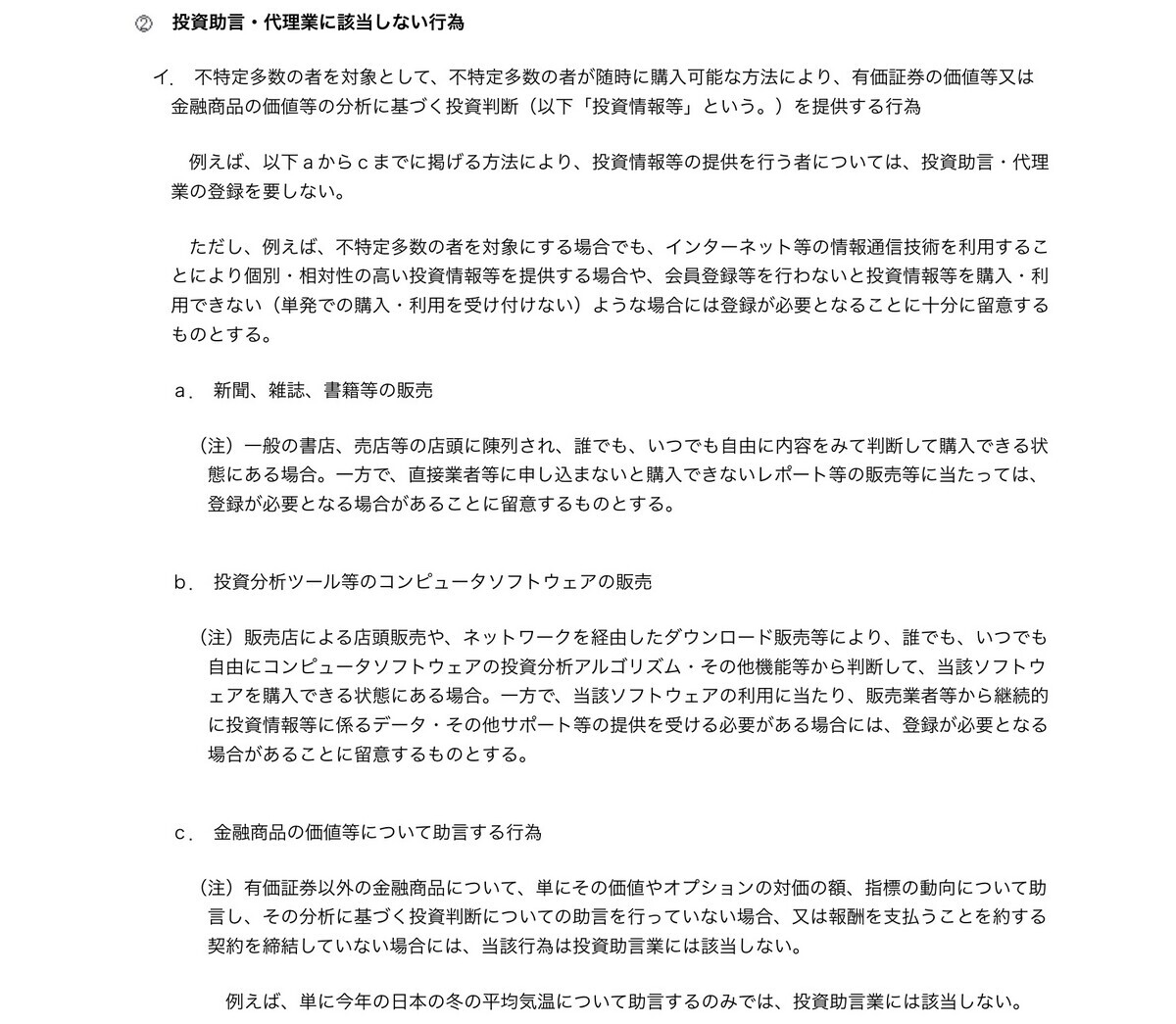

投資助言業は、チャート分析やファンダメンタルズ分析により、株式やデリバティブ商品の売買に対して助言する業務です。これを行うには投資助言・代理業が必要です。ただし注意点としては「有償性が要件」となっていて、つまり助言に対してお金を貰わなければ問題ありません。無料メルマガや無料ブログは該当しないということです。

さらに下記の条件もあります。金融商品取引業者等向けの総合的な監督指針:金融庁

まず「不特定多数の者が誰でもいつでも自由に内容をみて判断して購入できる状態にある」場合は投資助言にあたりません。つまり、書店で販売されているマネー誌やダウンロード販売されているコンテンツについても、会員登録などが不要で、誰でもその情報を入手できる場合は、投資助言業に該当しないとされています。

ただし「個別・相対性の高い投資情報を登録する場合」はNG。つまり相手に合わせて個別にカスタマイズした情報を提供するには、投資助言業が必要ということですね。さらに、「単発での購入・利用を受け付けていない」のもNGです。つまり、登録が必要なサービスを使っての投資情報の有料販売は投資助言業が必要ということです。

じゃあブログに広告が貼ってあったら有償なのか? とか、noteの有料コンテンツは登録が必要と考えるのか? とか、こまかなケースでは弁護士によっても見解が違うようで、裁判にならない限り判断は難しそうです。ただ、無料ブログで誰でも見られる場所に、お勧め銘柄などを書くのは、いろんな意味で問題ないと考えていいと思います。

前払式支払手段発行者&資金移動業者

この2つは何かというと、プリペイドカードや電子マネー、コード決済事業者が持つライセンスです。例えば、Suicaは前払式支払手段であり、PayPayは資金移動業者が運営しています。

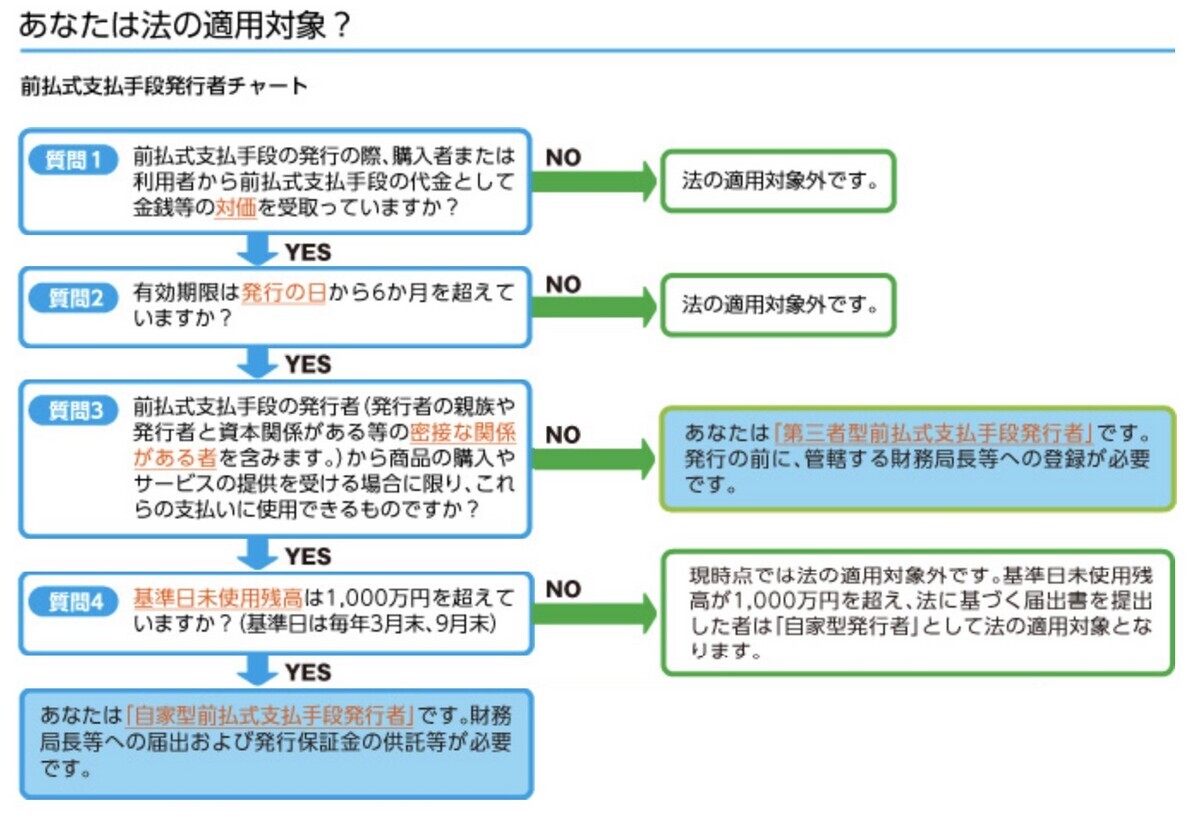

ポイントは、前払式支払手段は一定の規模、期間を超えると登録が必要になり、かつ保証金の供託が必要になることです。

前払式支払手段は、例えばクリーニングの回数券とかもそうなのですが、有効期限が6ヶ月以上で、販売した残高が1000万円を超える場合は、消費者保護のために登録が必要で、場合によっては供託も必要になります。

裏を返すと、電子マネー的なサービスをやっていても、有効期限が6ヶ月未満なら登録は不要だということです。ただ、最近流行りのブロックチェーンを使ったトークンやNFTなどは、この前払式支払手段にあたる可能性があるので、登録が必要な場合もありそうです。

資金移動業は、もともとは預かった資金を海外などに送金する代行事業者のライセンスでしたが、資金を送るためにはそのお金を預かる必要があり、店舗での支払い=決済というのは要するに資金移動(法律用語でいえば為替)ですから、PayPayのような決済事業者はこの資金移動業のライセンスを使ってサービスを提供しています。

似たようなライセンスが2つあるのは、前払式支払手段の概念が「回数券の販売」から出発していて、資金移動業は「お金の送金」から出発しているという違いにあるでしょう。そのため、前払式支払手段は基本的に現金に戻すことができませんが、資金移動業のお金は現金に戻せなくてはなりません。

PayPayでいえば、PayPayマネーライトは前払式支払手段であり銀行口座に出金できませんが、PayPayマネーは資金移動業マネーであり口座出金が可能です。その裏にある法律はこういうものになっています。

金融庁に登録のない決済

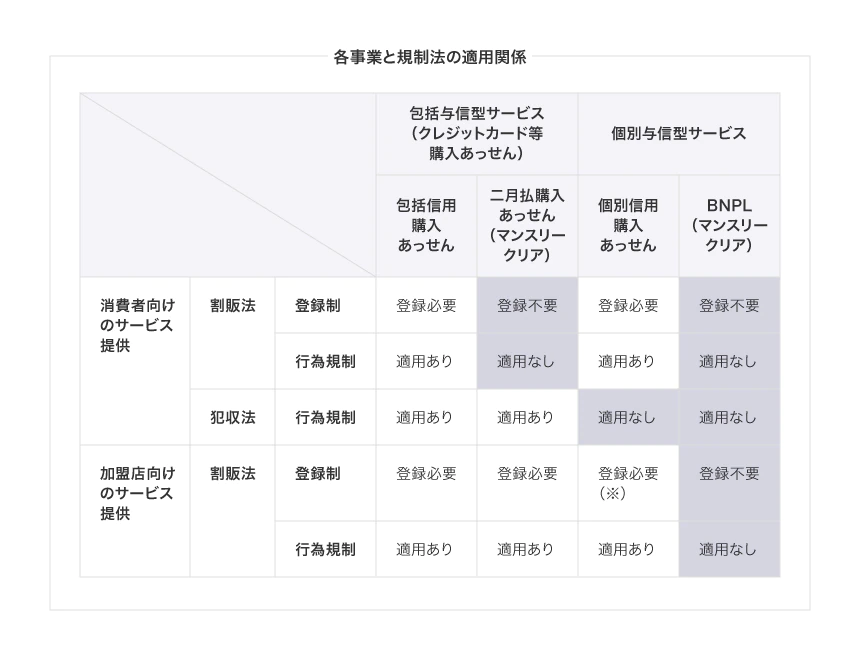

電子マネーの決済とコード決済では法律が違うように、一口に決済といっても法律が違うと監督省庁も違います。例えば、クレジットカードは決済の重要な手段ですが、実は金融庁登録はありません。正確にいうと、クレジットカードの機能により法と登録が異なっています。

- ショッピング:1回払い(マンスリークリア) 登録不要

- ショッピング:2ヵ月を超える2回払いや、分割払い・リボルビング払い・ボーナス一括払い 割賦販売法の規制対象

- キャッシング:貸金業法 要登録

マンスリークリアではない分割払いやリボルビング払いなどは、経済産業省が管轄する割賦販売法で規制されています。そして、割賦販売法では、次の3種類があります。

- 割賦販売:商品ごとに店頭で分割後払いするもの

- 信用購入あっせん:クレジットカード会社が間に入って分割払いするもの

- ローン提携販売:いわゆるローン販売

そして「信用購入あっせん」業については、登録制となっていて、経済産業省に業者一覧が掲載されています。要するにクレジットカード会社一覧ですね。

ただし抜け道もあって、「2ヵ月を超える2回払いや、分割払い・リボルビング払い・ボーナス一括払い」に当たらなければ登録は不要です。例えば、1回払いしか提供していないカード会社や、BNPL事業者(後払い)は登録せずに業務を行えます。BNPLでは分割支払いが2ヶ月を超えないように、「初日/1ヶ月後/2ヶ月後」の3回払いなどと設定している場合がありますが、これは法規制にひっかからないようにするためです。

BNPL(後払い決済)とは?弁護士が割賦販売法・その他法規制との関係を解説 - BUSINESS LAWYERS

暗号資産交換業者

先の詐欺動画でも取り上げられていましたが、仮想通貨は非常に法が複雑なものの1つです。まず、端的にいうとNFTは、現状どんな官庁への登録も免許も不要で取り扱えます。2021年あたり、NFTのマーケットプレイスが雨後の筍のように乱立しましたが、それは規制対応が不要という面が大きかったと思います。

逆にいえば、規制がないからNFTには怪しさもつきまとっていて、まともなものからヤバそうなものまで、千差万別なのがNFTです。つまり、NFTについては「金融庁の登録はあるのか?」と突っ込んでも、「いやそもそも登録不要なんだけど?」というのが正しい返し方で、さらにいうならNFTのビジネスで登録できる何かも存在しません。

逆にNFT事業者が、例えば前払式支払手段の登録をしていても、それはNFTに関してなんら安心できることを意味しませんので、単に「金融庁の登録」だけ言っても逆に騙される可能性さえあります。

さて、暗号資産交換業者ですが、下記の4つのいずれかを行うものとして定義されます。

- 暗号資産の売買又はその媒介や取次ぎ、代理を業とすること

- 暗号資産の交換又はその媒介や取次ぎ、代理を業とすること

- (1)(2)の事業に関して、利用者の金銭を管理すること

- 他人のために暗号資産を管理すること

となると、抜け道もあって、例えば仮想通貨のすべてが暗号資産ではありません。暗号資産とは資金決済法で次のように定義されています。

- 不特定の者に対して、代金の支払い等に使用でき、かつ、法定通貨(日本円や米国ドル等)と相互に交換できる

- 電子的に記録され、移転できる

- 法定通貨または法定通貨建ての資産(プリペイドカード等)ではない

これを見ると、NFTは(2)ではありますが(1)ではありません。そのためブロックチェーン上に記録されるトークンですが、暗号資産ではないのです。そのためNFTを取り扱っても暗号資産交換業者の登録はいらず、つまり金融庁に登録は不要となります。

またステーブルコインも暗号資産ではありません。(3)の要件があるからです。そのため、宙ぶらりんだったステーブルコインについては、昨年改正資金決済法で新たに定義されました。

ついでに、暗号資産についてはレンディングも規制されていません。先の暗号資産交換業者の定義のいずれにも当てはまらないからです*1。また、貸金業法では金銭の貸付に限定されているので、金銭ではない暗号資産は貸金業法の規制も受けません。まぁこの辺はまさにグレーゾーンで、米国では仮想通貨レンディングサービスへ規制の動きがでてきていますし、日本でもそのうち整理はされそうです。

また暗号資産交換業者については、国内で営業する場合に限り登録が必要になります。つまり、海外の仮想通貨取引所が日本人を相手に商売していても、それは取り締まれないのです。金融庁は海外の取引所に対して圧力をかけて、日本人の利用を止めさせようとしていますが、つまりは圧力を掛けたり取引をするしかなくて、法的には合法だということです。

というわけで、金融商品詐欺の手口には、海外取引所を使ったNFT的なトークンを販売するパターンがけっこうあります。ただし、このスキーム自体は現状の法律では合法で、別に金融庁への登録がなくても行えることには注意が必要です。例えばSTPNなどは、NFTシューズを購入して遊べる海外のサービスですが、そこにはさしたる規制はないのです。そして違法というわけでもありません。

というわけで、一番最初の話に戻りますが、

- 金融庁に登録がある=ちゃんとした会社のちゃんとした商品

- 金融庁に登録がない=いかがわしい会社のいかがわしい商品

というのは、半分正解で半分間違い。つまり、まともな金融商品でも金融庁に登録がないものもあり、金融庁登録だけを判断材料にするのは危険なわけです。

*1:レンディングが「他人のために暗号資産を管理すること」に当たる可能性があるので、そこは注意深く設計が必要だとされています。