気づいていなかったのですがソニー銀行がちょっと面白いキャンペーンをやっています。ドルと円の組み合わせ定期預金で、円の金利として10.1%を付けるというものです。しかも期間は6ヶ月。仕組みと攻略法を考えてみました。

ソニー銀行の円定期10.1%キャンペーン

「セット定期特別金利」という名称のこのキャンペーン、概要は下記の通りです。

- 申し込み期間 6月1日から8月31日

- 最低申し込み額 セット25:40万円、セット50/75:20万円

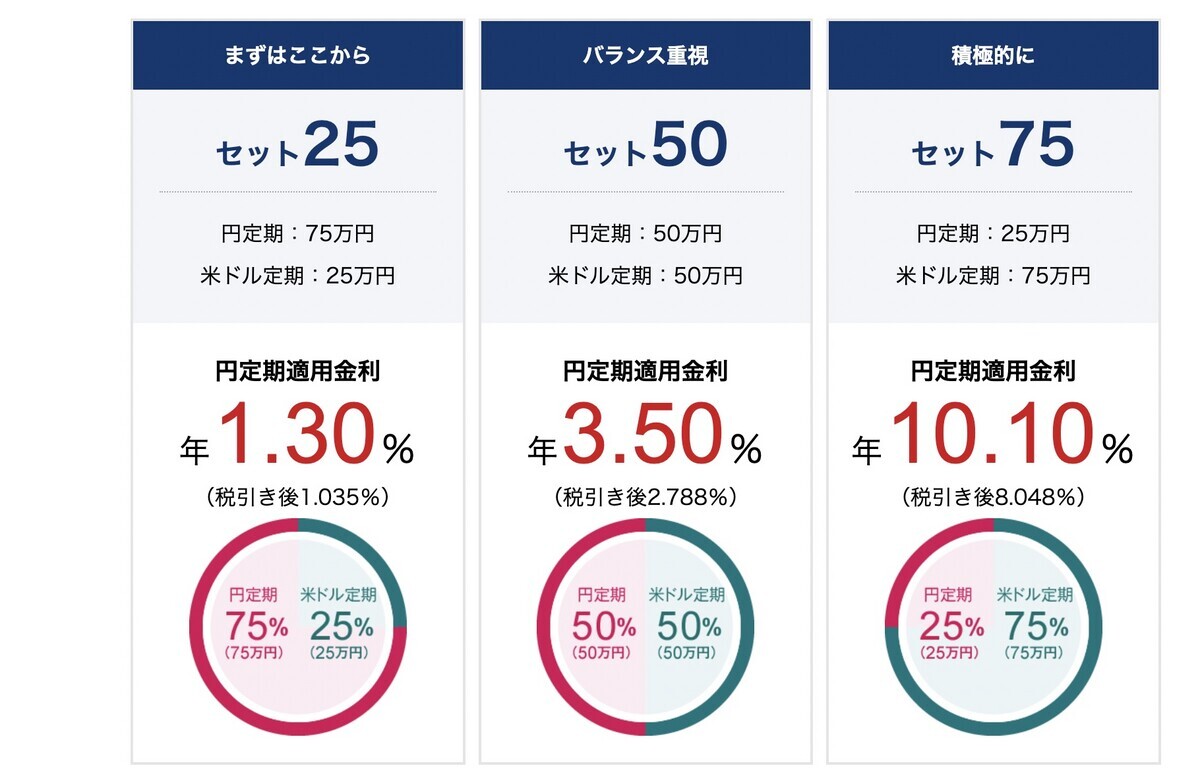

- 金利

- セット25: 円定期金利1.3%

- セット50: 円定期金利3.5%

- セット75: 円定期金利10.1%

このセット25とかセット75が何を意味するかというと、円定期と同時に米ドルの定期預金も組む必要があるということ。セット25ならば、円定期75%に対しドル定期25%を組む必要があります。

つまり、円定期で10.1%という驚愕の高金利を享受するには、その3倍の額のドル定期を組む必要があります。ちなみに現在のドル定期6ヶ月の金利は5%。というわけで、例えば100万円をセット75で組んだ場合、下記のようになるわけです。

- 25万円 → 10.1% →税引き後利息 10,142円

- 75万円相当ドル → 5% →税引き後利息 103.83ドル

セット定期の合計利回りを考える

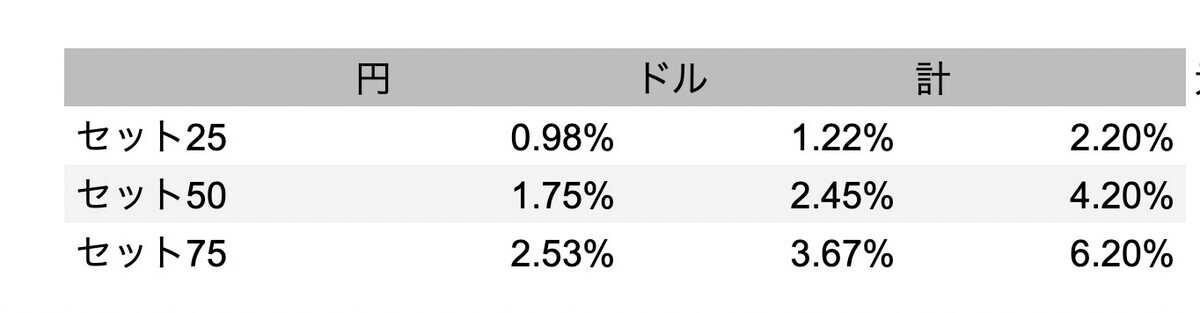

つまり、このセット定期は円定期とドル定期のセットで利回りを考える必要があります。円とドルで加重平均するわけです。ドル定期は現在金利5%。またドルについては購入して売却することになるので為替手数料がかかります。

ソニー銀行の場合、ドルの手数料は15銭(スタンダード)。さらに口座開設の翌々月末までは購入手数料無料です。つまり往復15銭でいけるわけで、これを145円のレート想定で率を計算すると、為替コストは0.1034%となります。

これを含んで合計利回りを計算すると次のようになります。「円定期10.1%!」といっても投下資金の25%でしかないので、実際の利回りはけっこう少なくなります。ドルの金利5%と加重平均して、合計で6.2%(税引き前)。でもまぁ悪くないですね。

為替リスクはどれくらい?

ただこのセット定期には大きな落とし穴があります。そう、為替リスクです。特にセット75は、投下資金の75%が為替リスクにさらされます。現状ドル円は145円前後ですが、急落のリスクも含んでいます。しかも6ヶ月先となればますます危険ですね。

ではどれだけ為替が下落したら利益を吹き飛ばすかを計算しておきます。

- セット25 12.76円下落 132.24円

- セット50 12.18円下落 132.82円

- セット75 11.98円下落 133.02円

約12円……これだけ為替が円だけに振れると、セット定期の利益をすべて吹き飛ばすわけです。これを十分なバッファがあるとみるか、リスクが高いと見るか。ちなみにちょうど6ヶ月前の為替は、約15円円高の130円前後でした。

為替リスクをヘッジする

ではこの為替リスクをヘッジする方法を考えてみましょう。一番簡単なのはソニー銀行で為替予約を行うことです。これによって為替リスクをゼロにすることができるはずです。

ただし、口座を持っていないと現在の為替予約のレートが確認できないようで、試算できませんでした。為替先物価格に連動し、先物は金利差に連動するので、現状の金利差5%の半分(半年)くらいのスプレッドがあるのではないかと想像します。そこにソニー銀行の為替予約コストが乗る感じですね。

もう一つの為替リスクのヘッジ方法は、ドル定期と同額をFXでショートする方法です。現状、FXダイレクトプラスの場合でドルショートのスワップは1万ドルあたり▲195円です。つまり年間で71,175円(スワップが変わらないと仮定して)、1万ドル=1,450,000円あたりのコストは4.9%くらいだと計算できます。なおFX利用ではスプレッドが発生しますが、0.2銭なので1万ドルでも20円、ほぼ誤差のレベルです。

さて、ドル定期の金利は5%でした。FXで為替リスクをヘッジすると4.9%のコストがかかります。ほぼ理論通り、ヘッジは二国間の金利差分だけかかるので、今回はドル定期の金利を打ち消すレベルだということが分かります。

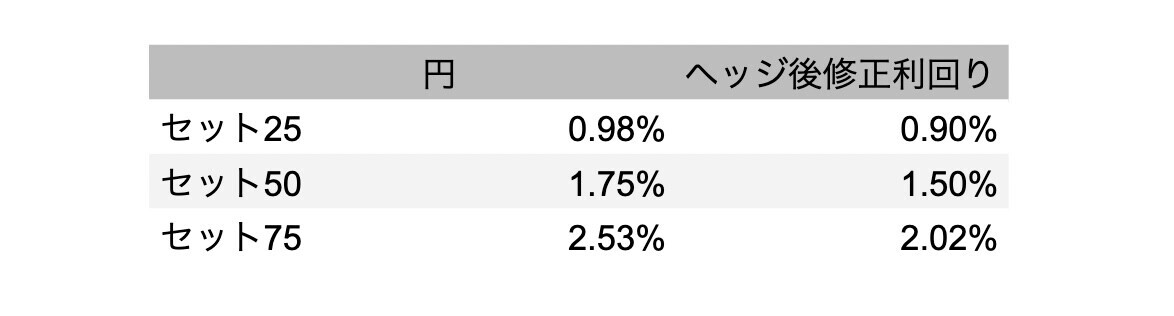

ではヘッジを入れた場合の利回りを計算してみましょう。ヘッジによってドル定期の金利が相殺される前提で計算します。もう一つ、FXには証拠金が必要なので、3倍のレバレッジとなるように1/3の証拠金を積んだ前提で計算します。分母が増えるので、その分利回りが低下する計算です*1。

セット75の場合で、FXによる為替ヘッジを行ったあとの利回りが2.02%。これを高いと見るか低いと見るか。一応、6ヶ月の間に米国の利上げがあったり、円の利下げ(これはない)があったりして金利差がさらに広がると、固定のドル預金金利に対してヘッジコストが膨らむので、そのリスクはあります。それ以外はあまりリスクがないポジションかな?

税金に注意

最後に、このポジションについては税金に注意です。次の3つの税制が絡む形になり、互いに相殺できないからです。

- 定期預金金利 利子所得20.315%(かならずプラス)

- ドル定期 為替差損 雑所得 総合課税

- FX 申告分離課税 20.315%

ドル定期とFXは、かならずどちらが利益が出て、他方が損失が出ます。ところが相殺はできないため、利益に対しては税金がかかります。ほかに雑所得や申告分離課税のポジションがないと、確実に税金分は損しますので、そこだけは注意です。

*1:もっと証拠金の量を減らせば利回りは向上します。その代わり急激な変動によるロスカットリスクが高まります。