これまで、ふるさと納税の上限金額は、住民税の所得割額に応じて増えること、そして所得割額は「総所得金額等」によって決まるので、株や配当の利益も確定申告をすれば上限枠増加に貢献することを見てきました。

今回は、ついにでは株や配当の利益が10万円増えると、いったいふるさと納税の上限金額がいくら増えるのかをチェックしていきます。

ロジックの再確認

詳細なロジックはこちらの第1回と第2回を参照いただくとして、ふるさと納税の上限金額が決まるまでの流れとロジックは次のようになります。

- 総合所得や分離所得によって総所得金額等が決まる

- 総所得金額等によって所得割額が決まる

- 所得割額の20%がふるさと納税控除額のうち住民税(特例分)の上限になる

- その式は、住民税所得割額×20% ÷(90%−所得税率)+2000円

というわけで、ふるさと納税の上限金額に影響するパラメータは次の2つ。株や配当の利益で、これがどうなるかが分かればいいわけです。

- 住民税の所得割額

- 所得税率

分離課税の住民税率は5%

このとき給与や雑所得などの総合課税は、累進課税となっていて課税所得が増えると税率もアップするため計算が面倒になっていました。またふるさと納税の上限枠にも累進性が出てしまいました。

ところが分離課税の所得税率には累進性がありません。株の譲渡益も配当も先物取引(FXとか先物とかオプションとか)も、全部15%。さらに不動産も、短期で30%、長期で15%です*1。つまり、気にする必要があるのは所得割額だけになります。

そして住民税の所得割額は一律5%。つまり、株で100万円利益を出したら所得割額が5万円増えることになります。そうしたら前回も掲載したこちらの表に当てはめれば、ふるさと納税の上限額=Xの増加額が決まります。

端的にいえば、年収500万円≒課税所得246万円の場合所得税率は10%。この人が株で100万円の利益を出したら、住民税の所得割額が5万円増えるので、その25.065%になる1万2532万円だけ、ふるさと納税の上限額が増える計算です。

実際の増加表 株の譲渡益

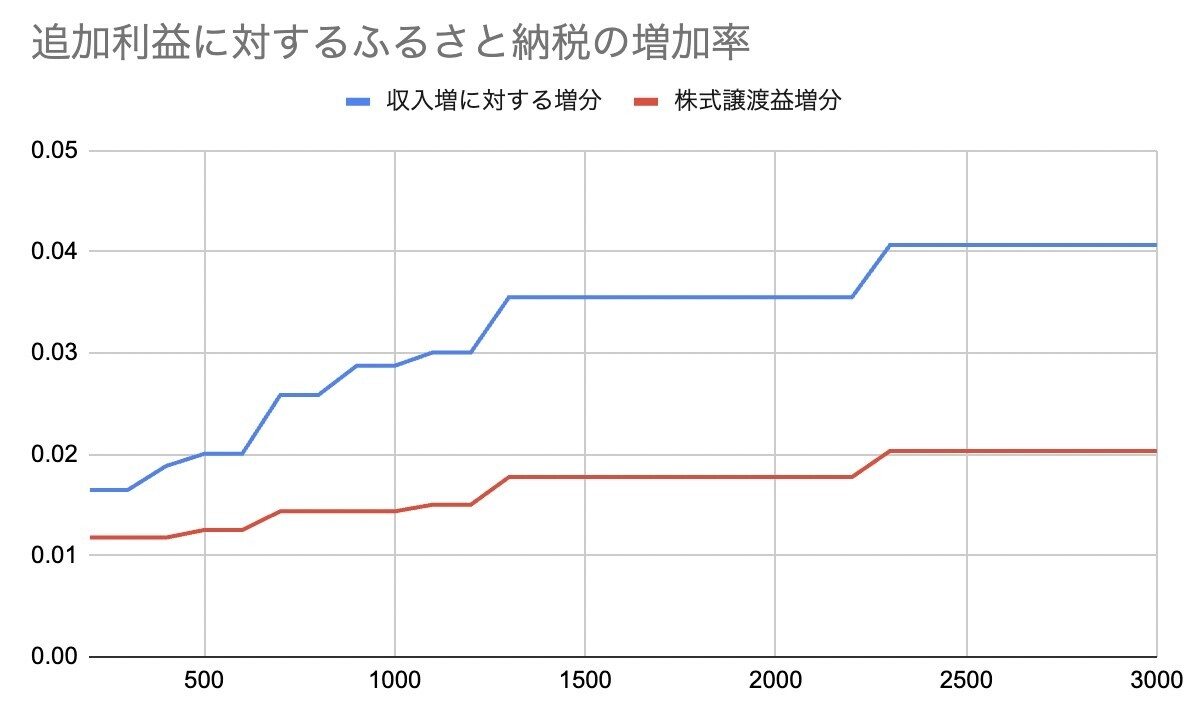

実際に株の利益でどのくらいふるさと納税の上限額が増えるのか、表にしてみました。

給与収入増による増分とはパーセンテージが違います。これは給与収入増による住民税は、累進性のある給与所得控除により額面によって所得割の増加が変わります(住民税課税所得分増分参照)。一方、株式については一律5%で、影響があるのが上限係数だけ。そのため、このように違いが出るのです。

このように、株式譲渡益のふるさと納税上限額押し上げ効果は、利益額の1.18%〜2.03%程度。何によって率が変わるかというと総合課税の所得税率で決まる感じです。

収入が増えるときのほうが、ふるさと納税の上限増加が大きいですが、これは給与所得控除があるとはいえ、住民税率が基本10%で、株式の倍になっているからです。

配当の利益ではふるさと納税の上限金額はどうなるか?

では続いて配当の利益の影響です。株式の譲渡益も配当益も分離課税なので確定申告をしなければそもそも上限に影響しません。そして配当益については、3つの方法があります。

- 申告不要(特定口座):源泉徴収 ふるさと納税には影響なし

- 総合課税:住民税10%(配当控除あり)

- 申告分離課税:住民税5%

ここで「申告不要」はそもそもふるさと納税の上限に影響しないので関係ありません。申告分離課税を選択した場合、住民税は5%なので先の株式譲渡益と同じ計算になるでしょう。

問題は総合課税の場合です。総合課税では住民税は10%が基本ですが、課税所得が1000万円以下ならば、住民税が2.8%ポイント控除されます。つまり、10%ではなく7.2%になるということです。

そして配当などの所得には給与所得控除が入ってこないので、住民税の均等割はそのまま7.2%ということになるでしょう。という前提で作成した表が下記です。

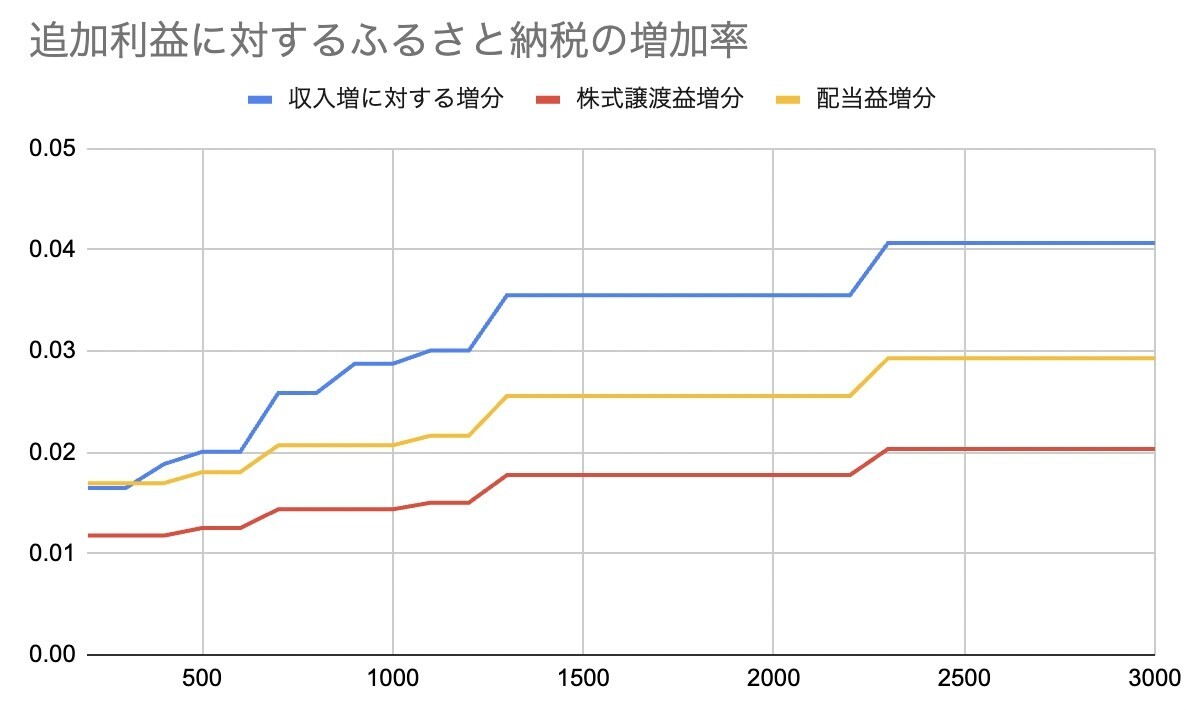

ざっくり配当利益の1.7%〜2.9%だけふるさと納税の上限が増える計算です。配当利益が100万円あって総合課税で確定申告し配当控除を受けたら、1万7000円〜2万9000円、ふるさと納税の上限がアップします。幅は給与所得の所得税率によります。

グラフにするとこんな感じ。増加率は給与増が最も影響が大きく、譲渡益が最も小さい。そして配当はその間という感じです。これは給与の所得税率が10%で、株式が5%、配当控除を受けた配当が7.2%だという点に依存しています。

配当部分については不安も残るが……

さて、ふるさと納税の上限金額がどう決まるかについて、根源から遡って仕組みを解き明かしてきました。なんというか、驚くほど複雑な制度だということが分かりました。世間によるあるコンテンツでも、X=住民税所得割額×20% ÷(90%−所得税率)+2000円 までは紹介していても、重要な住民税所得割額の決定ルールについてはぼかしていることがほとんどです。

今回は、そこにできるだけ踏み込んでみました。とはいえ、住民税所得割額はいろいろな所得控除後のものとなるため、家族構成や保険料控除などで数字が変わります。ふるさと納税ポータルサイトのシミュレータも使って、計算式がもたらす結果が合致するかはチェックしましたが、完全ではありませんので、その点はご注意を。

特に配当を確定申告して配当控除した場合については、理屈的にはこうなるだろうという数字をまとめましたが、本当に正しいかは確信が持てません。所得税ならば国税庁の確定申告アプリで試算ができるのですが、住民税はそういうこともできませんし……。もし詳しい方で、これは違うよ、というのがありましたら、ぜひご指摘いただけるとうれしいです。

*1:復興税が2.1%乗るので、正確には15.315%と30.63%になります。