年末も近づいてきて、そろそろ株式の税金についても意識しておかなくてはなりません。特定口座ならば、株式の税金は源泉徴収されていますが、条件によっては確定申告をすることでかなり取り返せるからです。

ただ、どんなときに確定申告をしたほうがいいのか、確定申告をするなら申告分離課税と総合課税のどちらがいいかはけっこう難しい問題です。今日はこれをまとめます。詳細は後述しますが、今回作ったフローチャートがこちらです。

確定申告の3つの選択肢

株式の税制には、大きく3つの選択肢があります。確定申告をしないか、申告分離課税で確定申告するか、総合課税で確定申告するかです。

No.1331 上場株式等の配当等に係る申告分離課税制度|国税庁

そしてその中で、パターンによって有利不利が分かれてきます。それぞれ見ていきます。

確定申告なしの場合の2パターン

確定申告なしはシンプルなようでいて、実は2パターンあります。それは特定口座の場合と一般口座/特定口座の源泉徴収なしの場合です。特定口座(源泉徴収あり)は、売買で利益が出れば20.315%の税金を源泉徴収され、完了します。これが最もシンプルです。

ところが特定口座(源泉徴収なし)と一般口座の場合は、少し景色が変わります。源泉徴収がないだけでなく、下記の場合は確定申告も不要なのです。つまり税金(この場合所得税)を払う必要がありません。

- 給与所得あり:株の譲渡益が20万円以下の場合

- 給与所得なし:株の譲渡益が基礎控除(48万円)より少ない場合

これは小規模な個人の投資家の多くが当てはまるかもしれません。特に未成年口座の運用を親が代行している場合、これに収まってしまう場合がけっこうあります。案外税金を払わないで住む場合が多いのです。

ただこの制度は税金を払わないでいいのではなく、確定申告が不要という仕組みなので、別の理由で確定申告をする場合は、株の譲渡益についても申告して税払いが必要になります。例えば給与が2000万円以上だとか、年金が400万円以上だとか、ワンストップでないふるさと納税をするとか、医療費控除をするとか、住宅ローン控除をするとかの場合です。

また株の譲渡益以外の、例えばFXとか仮想通貨とかで利益があった場合は、それも合算して20万円を超えたら確定申告が必要になりますので、そこも注意でしょうか。そして、確定申告不要なのは所得税についてで、住民税は別です。(1)の20万円以下でも住民税は収めなくてはいけません。また(2)の基礎控除は、所得税と住民税で額が違い、住民税は43万円です。43〜48万円の間の場合は注意が必要です。

この確定申告不要はけっこういい選択肢に見えますが、配当については有無を言わささずに源泉徴収されます。これもなんとかできるのが、確定申告です。

確定申告のメリット2つ

株式についての確定申告の手法には2つありますが、共通するメリットが2つあります。一つは、複数の証券口座の損益を合算できるということ。A証券で利益が出て、B証券で損失があり、合算するとプラスマイナスゼロでも、確定申告しないとA証券で税金を払わなければなりません。

2つ目は損失繰越です。全証券会社の合算でもマイナスだった場合、その損失を翌年に繰り越して、翌年の利益と相殺できます。

またデメリットとして、確定申告するとその利益が国民年金/国民健康保険の保険料に影響する点はあります。ただこちら、給与所得者の厚生年金/協会けんぽ(組合健保)には影響ありません。

また健康保険や年金の扶養判定にも影響するので、株式の利益を多大に確定申告すると扶養を外れてしまうリスクがあります。幸い株式の確定申告では、確定申告する証券会社を選ぶことができる(A証券は確定申告し、B証券はしないということが可能)ので、相殺しきれない譲渡益が出ているなら、その証券会社は確定申告に含めないことがポイントです。

確定申告は申告分離課税か総合課税のどちらを選ぶ?

では今日の本題です。株式の利益について、申告分離課税と総合課税はどちらを選んだらいいでしょうか。申告分離課税と総合課税は証券会社ごとに選択はできず、その年ごとにどちらかを選ばなければいけません。

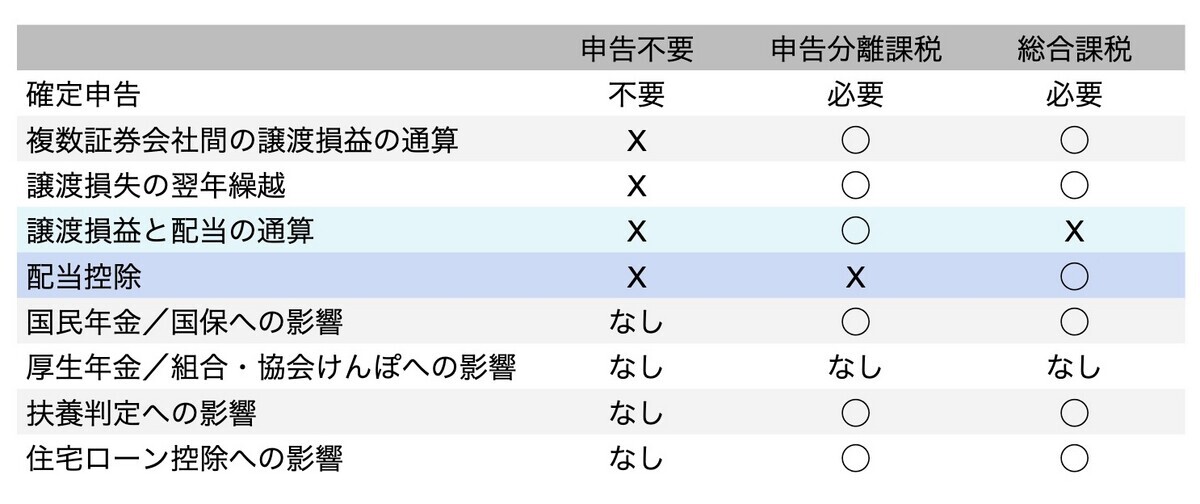

ざっくり表にしたのが下記です。

見て分かるように、この2つの違いは基本的に配当の扱いです。譲渡損益と配当の通算というのは、売買損を配当益と相殺できるということです。100万円の配当があって売買で100万円損していたら、相殺してゼロなので、100万円の配当にかかっていた20万3150円の源泉税が確定申告で戻ってくることになります。これは「申告分離課税」でないとできません。

逆に「総合課税」を選択すると、配当だけが総合課税の計算になり、20.315%の源泉分離課税ではなく、累進課税で計算をやり直すことになります。累進課税になると損するイメージがありますが、実は配当控除といって、配当分の所得税と住民税の税率を減らす仕組みがあります。そして累進課税では所得が小さいほど税率も低いので、合せ技で20.315%よりも低税率にできるというわけです。

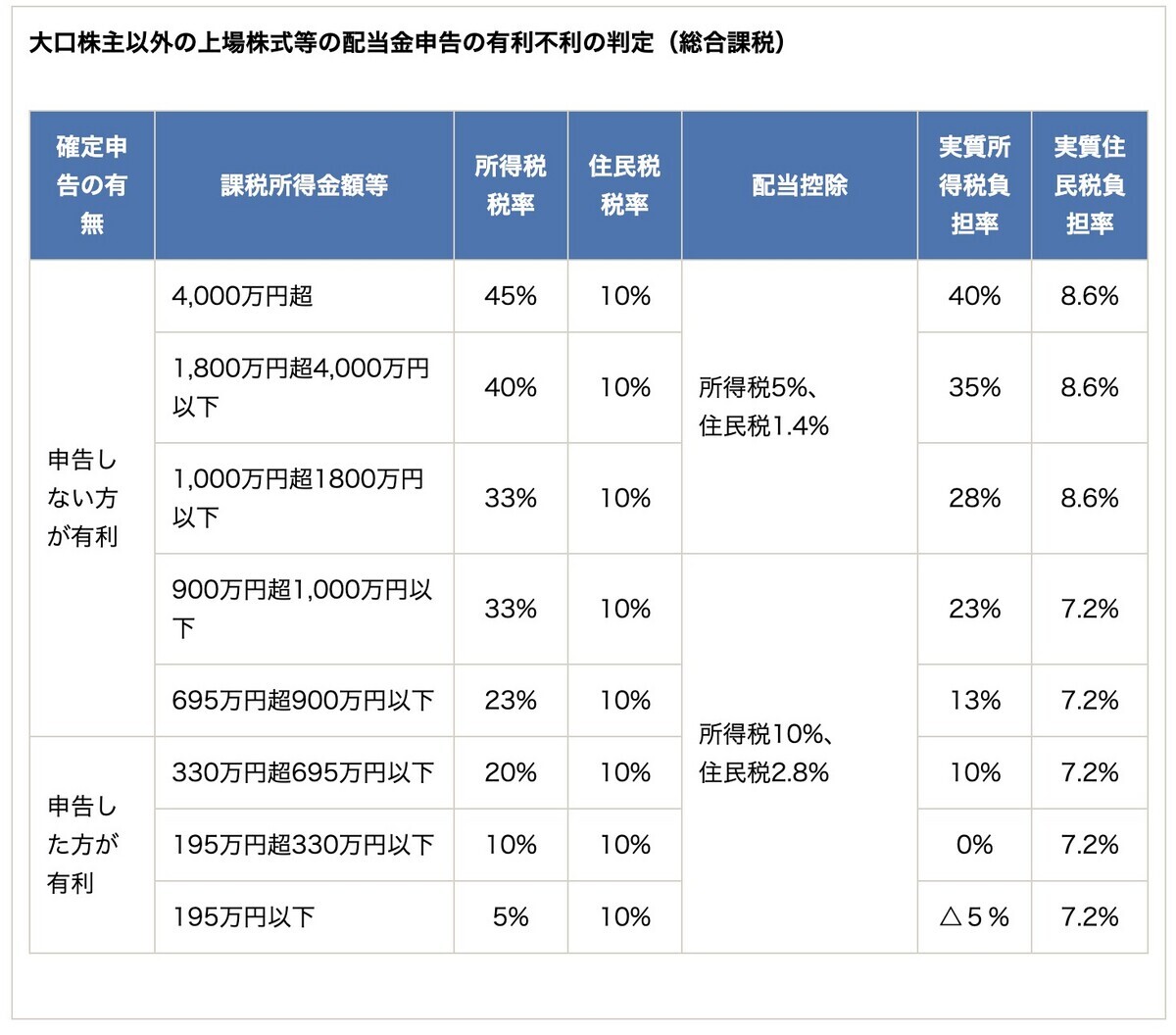

具体的には下記のように、所得695万円(配当額含む)以下の場合、所得税と住民税の合計税率が20.315%を下回り、有利になります*1。

配当控除とは|計算方法は?有利不利の判定は?|freee税理士検索

ちなみに課税所得695万円というのは、単身者でも額面年収1100万円にあたります。配偶者控除ありの配偶者と大学生の子供2人を扶養していれば、年収1300万円でも課税所得は695万円に収まります(金融庁実効税率表)。

フローチャート

さて条件が複雑なので、これをまとめてフローチャートにしてみました。

総合課税と申告分離課税を分ける大きなポイントは、合算後の譲渡損益がプラスかどうかです。申告分離課税を選択するメリットは、配当のプラスを譲渡損益のマイナスで消し込めること。つまり、譲渡損益がプラスなら基本的には総合課税を選べばいいことになります。

問題は、譲渡損益がマイナスで配当額もあること。この場合、下記の2つを検討する必要が出てきます。

- 配当のプラスを譲渡損失で消し込むか

- 配当は配当控除を使い税率を抑え、譲渡損失は翌年に繰り越すか

もし譲渡損益が安定しないのなら、長期で見ると(2)のほうがメリットが大きい場合が多いでしょう。配当の税率は抑えられ、譲渡損失は翌年の譲渡利益で相殺できるからです。ただし、(1)なら当年の税払いが減るのに、(2)だと当年の税金額が増えることになります。つまり(1)を選択すれば(多少の税率増の代わりに)税払いの先送りができるわけです。

このようにちょっと複雑な株の利益の確定申告ですが、フローチャートを見つつ、最適な手法を考えるとよいかと思います。

未成年口座の裏技

なお、この表を見てよくよく考えましたが、未成年口座は源泉徴収なしの特定口座がベストな感じですね。給与所得がないので基礎控除48万円をそのまま株の利益に充てられます。そして48万円を超えたら確定申告して配当控除、超えなければ申告不要で無税です。ただ大学生以上だと扶養を外れないように注意が必要なのと、健康保険の扶養を外れないように来年からはそうしようと思います。

*1:なおこれまでは住民税申告不要制度といって、配当控除を使いながら住民税については源泉分離課税を使い、住民税を5%にすることが可能でしたが、令和5年分=2023年分からはこれができなくなりました。