毎月恒例の投資成績コーナーです。2023年最後の月となる12月は、さらに資産額が増加して過去最高額を更新しました。

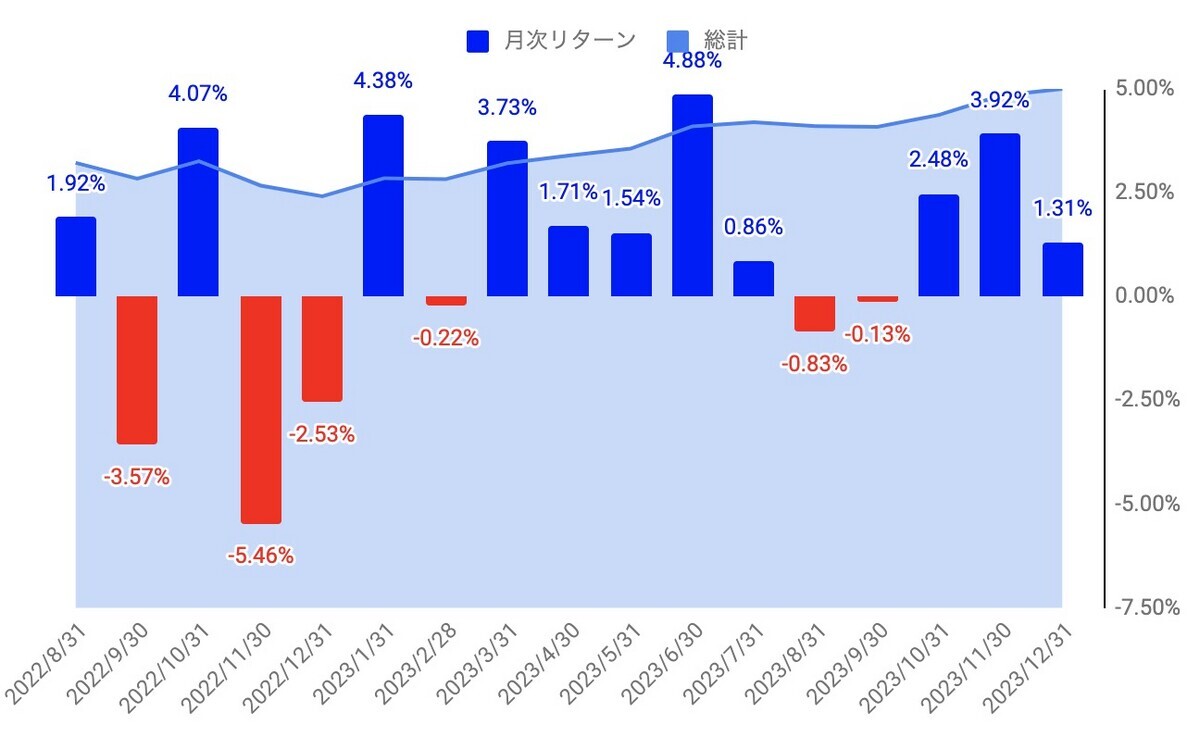

資産全体は+1.31%

資産全体は1.31%増加しました。年初来だと26.1%の増加。12ヶ月中、マイナスだったのは3ヶ月だけと、たいへん好調な年でした。

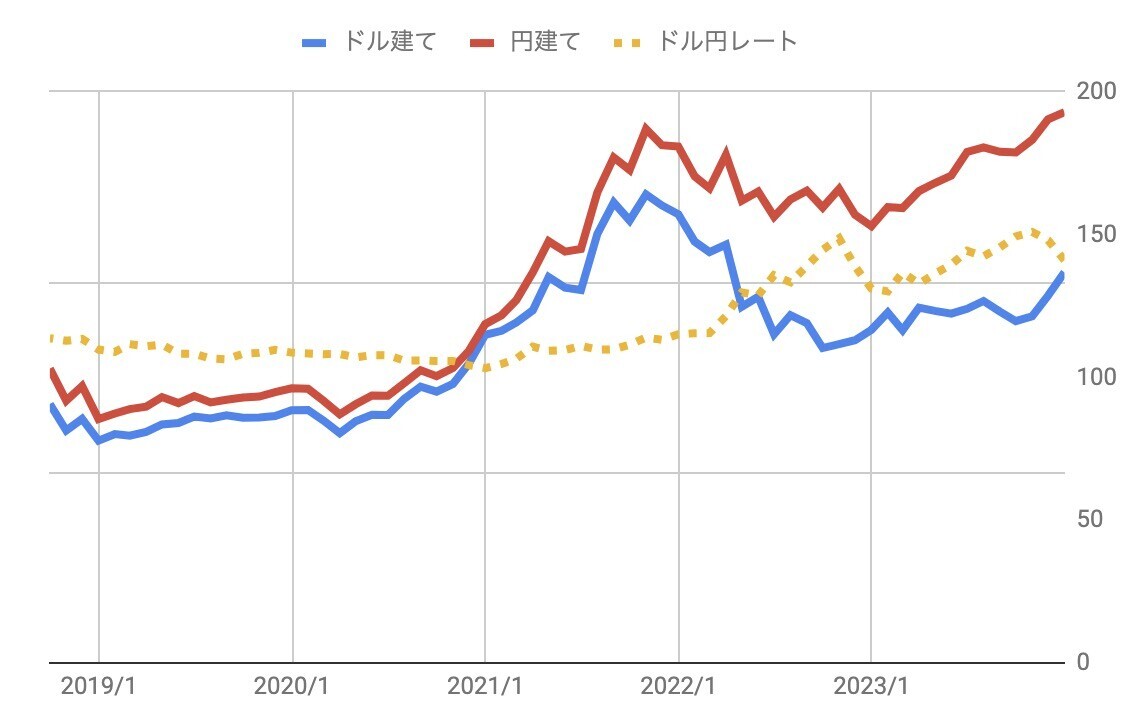

為替も絡めてみておきます。米利下げ期待と日銀利上げ観測からドル円は急降下し141円まで円高が進みました。一方で、米利下げ期待からリスク資産は好調に推移し、結果、円建ての資産額はATHとなりました。

月次資産推移のチャートがこちら。セミリタイアしてから2年ほどは資産が横ばいでしたが、その後上昇し、6年間で2倍以上になっています。

通貨別のアセットアロケーションがこちら。クリプトが11%を超えてちょっと比率が大きいですね。12月はほんの少しBTCを売りましたが、税制的にも半減期などを見ても売却タイミングが難しいところです。

ポートフォリオ全体はこちら。

セグメント別リターン

それではセグメント別リターンを見ていきましょう。ほとんどの資産は横ばいでしたが、大きく伸びたのが仮想通貨を擁するヘッジセグメントです。

年間の各セグメントの推移はこちら。売買も含んでいるので、パフォーマンスではなく比率の変化を表しています。リアルアセットは見事に横ばい。現金が債券に徐々に替わり、株式とヘッジ(クリプト)は上昇を続けました。

株式セグメント ▲0.15%

株式はわずかに減少しました。この1ヶ月はほとんど動きがありませんでした。その中でもMeta、NVIDIA、Google、Amazonのグロース銘柄は年末も上昇。ただし為替が円高に振れたことでほとんど相殺されました。円高効果は▲4.73%です。

年初来で見ると、やはりグロースがたいへん強い年でした。半年しか保有していないNVIDIAが30%を超えるリターンを上げるなど、AIとハイテクの年だったといえるでしょう。

株式のポートフォリオはこちら。インデックスとハイテクAI銘柄で構成されたポートフォリオです。

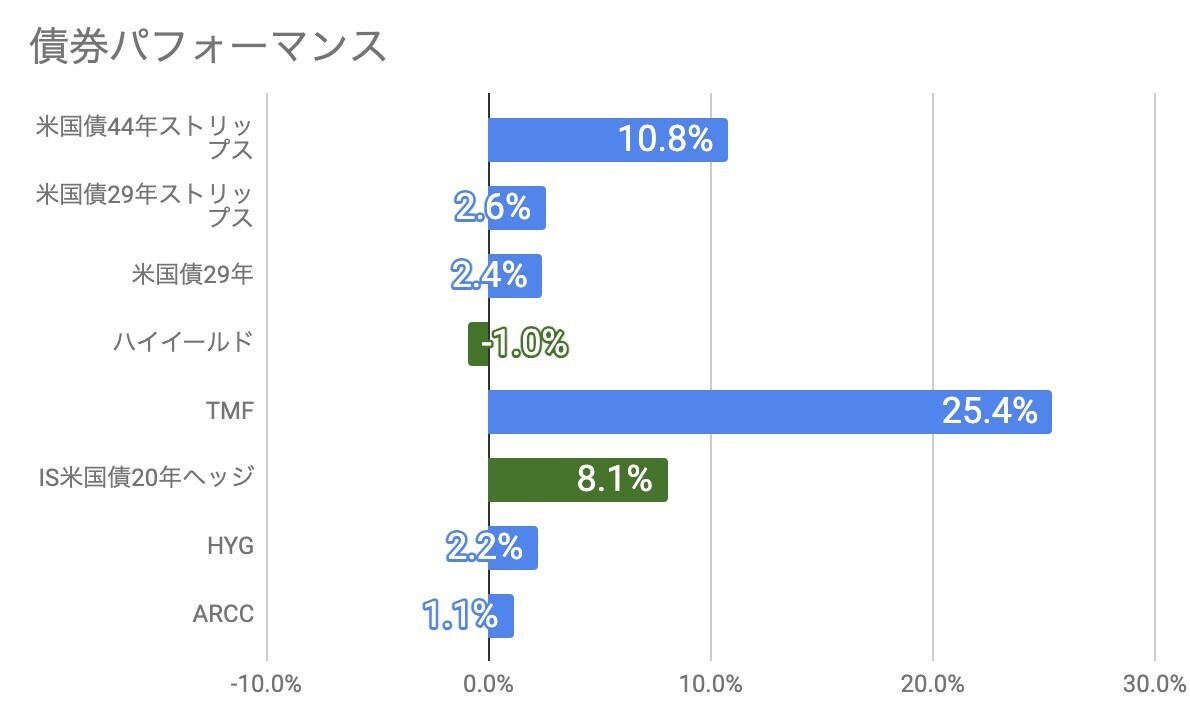

債券セグメント +0.54%

債券は久々にプラスとなりました。下記、ドル建て(青い棒)の月次パフォーマンスを見ると、軒並みプラスを出しています。また円建て(緑棒)も為替ヘッジが付いていることで、大きなプラスです。

ただし円高に振れた為替の効果、▲4.73%を加味すると、ほぼ相殺されてしまったというのが債券のパフォーマンスでした。

ポートフォリオの中身はこの通り。

リアルセグメント +0.18%

リアルセグメントは引き続き横ばいです。

ヘッジセグメント +5.36%

金と仮想通貨からなるヘッジセグメントは引き続き上昇です。金はわずかに下落しましたが、クリプトは7〜8%も上昇しました。年間ではBTCが2.7倍、ETHが2倍になっています。

その結果、年初は1:1:1だったポートフォリオは、仮想通貨が75%以上を占めるようになりました。ただし12月30日に、保有BTCの4%ほどを売却しました。こちらはリバランスの気持ちがほんの少し、多くは税金対策です。

今後の方針

2023年に完全FIREしたので、2024年は本格的に取崩しのステージに入ります。それを見据えて、ポートフォリオの管理方法も見直す考えです。具体的には、1日に書いたように「バケツ戦略」を採用し、これまでの5セグメントからチェック方法を変えていきます。

また、下記のように注意書きを入れていましたが、この枠組みも変えようと思っています。もはや資産形成期にはぼくはなく、資産取崩し期だからです。恐れるのは資産が足りなくなることではなく、資産が余ることだと感じるようになってきました。そのため、老後向け資産も含めて全体を把握することが必要だと思っています。

- このポートフォリオには、生活防衛資金、企業型DC、各種貯蓄性保険、年金、家族の資産は入れていません

- 株主優待は現金化したもの以外、資産計算していません。取得コスト分だけ資産にマイナスの影響が出ています(ここは今後検討です)

- 含み益も資産として計算されているので、ここから税払いが発生する場合があります

- 法人と個人の資産を合算しています

【先月、2023年11月の成績とポートフォリオ】