毎月恒例の投資成績コーナーです。集計してみたところ、FIREして取崩しで生活を始めているにもかかわらず、総資産は過去最高を更新してATHとなりました。

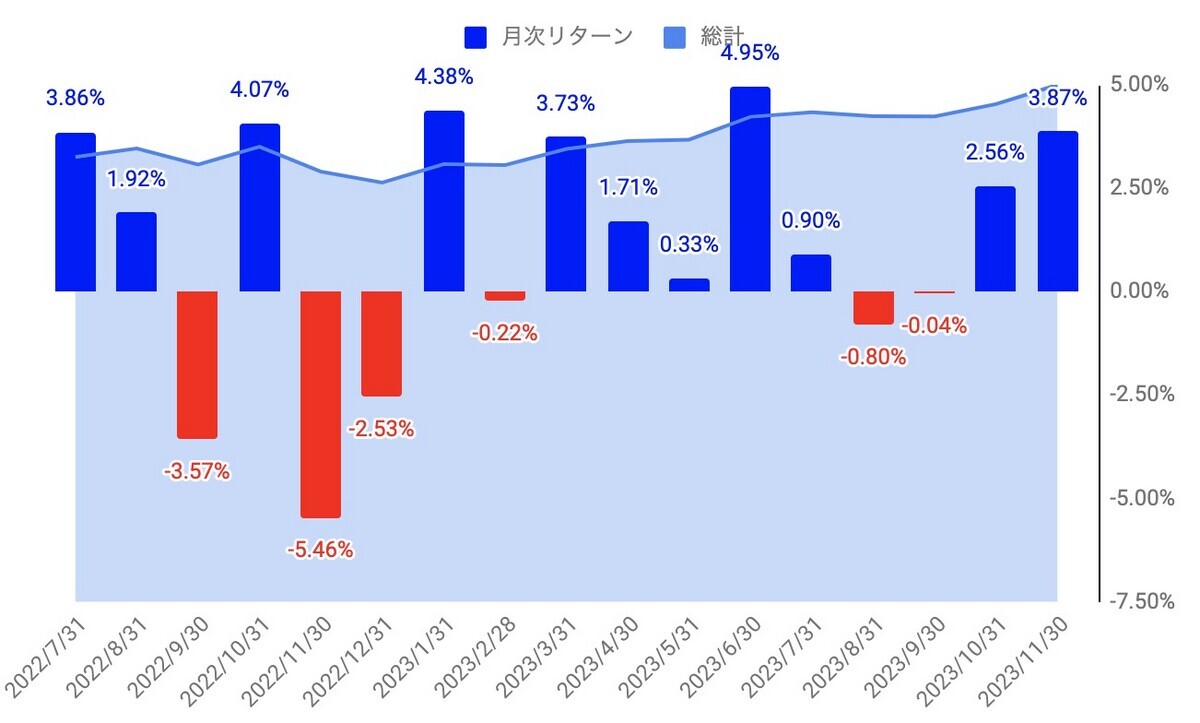

資産全体は+3.8%

前回、資産額が過去最高額となったのは2021年10月のこと。この頃もクリプトが盛況で、資産の12%超をBTCとETHが占め、クリプトが伸びたことがATHにつながりました。

当時の記事を見ると、けっこう現在に酷似しています。株式が順調に伸びて年初来+31%、債券も金利が低下を続け+29%、そしてクリプト高です。まぁ金はそこまででもないですけど。

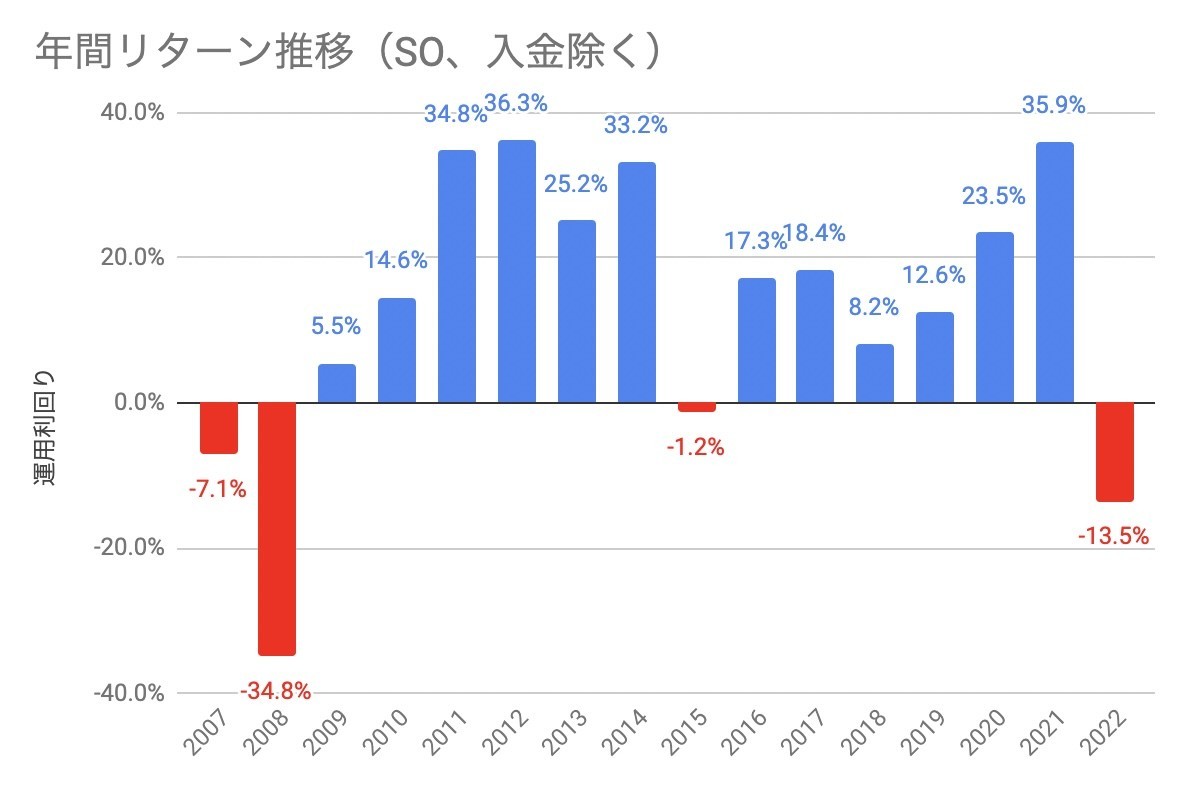

ちなみに年初来では+23.31%。まだ12月を残していますが、過去のリターンと比較するとけっこういい年になりそうです。なお入金どころか取崩しをしながらこの成績なので、入出金を補正した年間リターンでは3%ほど上ブレる感じがします。

総資産の月次推移がこちら。

ただATHだといっても、円建てだということには注意が必要です。ぼくの資産は41%がドルとなっていて、ドル建てではこの1年ほとんど伸びていないからです。つまり為替レートが円高に振れたら、一気に資産が減少することになります。

ドル円は150円から少々円高に振れました。記録した為替レートは148.02円です。2%ほど円高が進んだことで、総資産には0.8%ほど押し下げ効果が働きました。

金融資産の上昇により、相対的にリアルアセットの比率が下がりました。またクリプト比率が11%まで上昇しています。来年からは個人所得が大きく下がるので、クリプトの益出しをしていきたいところです。

現在のポートフォリオは次の通り。

セグメント別リターン

ではセグメント別リターンを見ていきます。今月はすべてのセグメントがプラスとなりました。特に、クリプト+29%金のヘッジ、株式が6%超の伸びとなったほか、久々債券が増加しました。

比率を見ると次のようになっています。当初25%程度あった現金比率は徐々に減少して、ついに10%を切りました。まぁバフェット流にいうなら、そろそろ現金に替えなくてはいけないのでしょうが、このところは債券を買ったり株を買ったり、逆の行動をしています。ちょっとよろしくありません。

11月の売買は各証券会社でのインデックス投信クレカ積み立てです。楽天証券(キャッシュ/カード)、SBI証券、マネックス証券、カブコム証券、tsumiki証券、CONNECT証券、PayPay証券の合計40万円。tsumiki証券以外はeMAXIS Slim全世界を買い付けています。

そのほか、eMAXIS Slim全世界を追加で買い付けました。またAI企業としての立ち位置が確実になったと踏んでMicrosoftを購入しています。そして、金利が0.6%に上昇した個人向け国債10年変動第164回も購入しました。けっこういろいろと買った月ですね。

株式セグメント +6.69%

好調の株式セグメントは6.69%のプラスです。FRBの利上げが止まったという観測から11月に入って大幅高となっています。特に、ハイテクグロースが伸びたことでNASDAQが高いですね。

- NASDAQ +4.73%

- S&P500 +3.87%

- ACWI +3.74%

- 日経 +2.14%

僕の株式ポートフォリオは全世界株4割弱、ハイテクグロース個別株2割、残りが各国インデックスなわけですが、どれもいい感じに伸びています。

月次リターンを見ると、NVIDIAがけっこう戻しました。中国向けAI半導体設計完了のニュースが発端かな。

株式ポートフォリオは下記の通り。

債券セグメント +4.15%

ずっと苦しんできた債券にもやっと春がやってきたかもしれません。11月に入ってから金利は大きく下落し、含み損ばかりだった債券ポートフォリオの価格が増加に転じました。

このように債券のパフォーマンスでプラスのグラフを書くのは久しぶりです。青はドル建て、緑は円建ての月次損益です。ドル建てについては為替が2%ほど円高に振れているので、円建てパフォーマンスは2%ほど低くなっています。

とんでもなく価格が下がっていた3倍レバ超長期債であるTMFが、一気に29%も上昇しました。やっとかよ……という感じではあります。

ちなみに、債券ポートフォリオの現状の含み損益をみておきます。多くが含み益に転換し、含み損のままなのは、TLTとTMF、そして44年ものストリップス債だけです。TLTはこれまで配当ももらっているので、トータルではプラスかと思われます。

- ARCC +57.7%

- HYG +8.12%

- 個人向け国債164 ー

- IS米国債7-10年 +0.41%

- TLT ▲2.0%

- IS米国債20年ヘッジ +3.61%

- クラファン ー

- 米国債29年 +3.0%

- 米国債29年ストリップス +5.1%

- 米国債44年ストリップス ▲5.4%

- ハイイールド投信 +188.4%

- TMF ▲33.95%

リアルアセット +0.67%

リアルアセットの資産価値は、DCF法による資産価値+当月生まれたキャッシュの合計で計算しています。今月もわずかに増加していますが、ほぼ誤差です。

リアルアセットを構成する太陽光と不動産の評価額推移です。いずれも割引率6%として計算しています。

ヘッジセグメント +6.78%

ヘッジセグメントは今月も大きく増加して+6.78%となりました。ビットコインは引き続き上昇して579万円に到達(12/3時点)、イーサリアムも31万8000円まで上がってきました。

年初来からのチャートを見ると、10月から上げ幅が拡大していることが分かります。

クリプトと同じチャートに載せると止まっているかのように見える金ですが、実は年初来+28.4%。下記のチャートを見ても分かるように上げは速く、日本円で過去最高を更新し1万615円(税込み)に到達しています。

さらにちょうど12月2日には金が1ozあたり2089.7ドルと史上最高値を更新しました。

クリプトの伸長で、ヘッジセグメントは金25%、クリプト75%と少々バランスが悪くなっています。タイミングを見てBTC/ETHともに一部売却を考えています。

今後の方針

年末まではまだ1ヶ月ありますが、振り返ってみると、ことごとく相場観を外した1年でした。当初は、株価は厳しさが続くだろうと考え、FRBは早期の利下げに動かざるを得ないと踏んでいたのです。しかし、実際は経済は好調、インフレは収まらず、利上げが続きました。

結果として、債券こそ損失が積み重なりましたが、ナンピン買いを続けたおかげもあって、ここからやっと上昇が期待できる水準になってきました。また自分の相場感をあまり信じていないことが功を奏し、株式ポジションも減らすどころか増やしたおかげで、株高の恩恵も受けられました。

そして先月書いたように、改めて目標リスク比率を決めてアセットアロケーションと取崩し戦略を決め、それに基づいてリバランスをしなくてはなりません。キモは新NISAになると思いますので、12月こそはそこを考えていきたいと思います。

- このポートフォリオには、生活防衛資金、企業型DC、各種貯蓄性保険、年金、家族の資産は入れていません

- 株主優待は現金化したもの以外、資産計算していません。取得コスト分だけ資産にマイナスの影響が出ています(ここは今後検討です)

- 含み益も資産として計算されているので、ここから税払いが発生する場合があります

- 法人と個人の資産を合算しています

【先月、2023年10月の成績とポートフォリオ】