新年あけましておめでとうございます。年初最初の記事は何にするかと迷った結果、やっぱり今年の抱負的な、この1年の運用方針をまとめておくことにしました。結論だけでなく、考え方のプロセスも記しておくことで、あとから振り返っても何を考えていたのかが分かるようにしておきたいと思います。

運用方針を決定付けるベースは何か

資産運用とか投資というのはお金を増やすために行うわけですが、あくまで「増えるかもしれない」ところがミソです。つまり減るかもしれません。減るかもしれないけど、期待値的には増える可能性のほうが高いものに投資する。これが合理的な運用です。

その上で何を考えるかというと、どのくらいのリスクを取るかです。ポートフォリオ理論は、リスクと期待リターンは比例していて、高いリターンを得たければ高いリスクも受け入れる必要があるとしています*1。つまり、どのくらいのリターンを得たいか=どのくらいのリスクを受け入れるかが、最初の出発点であるべきです。

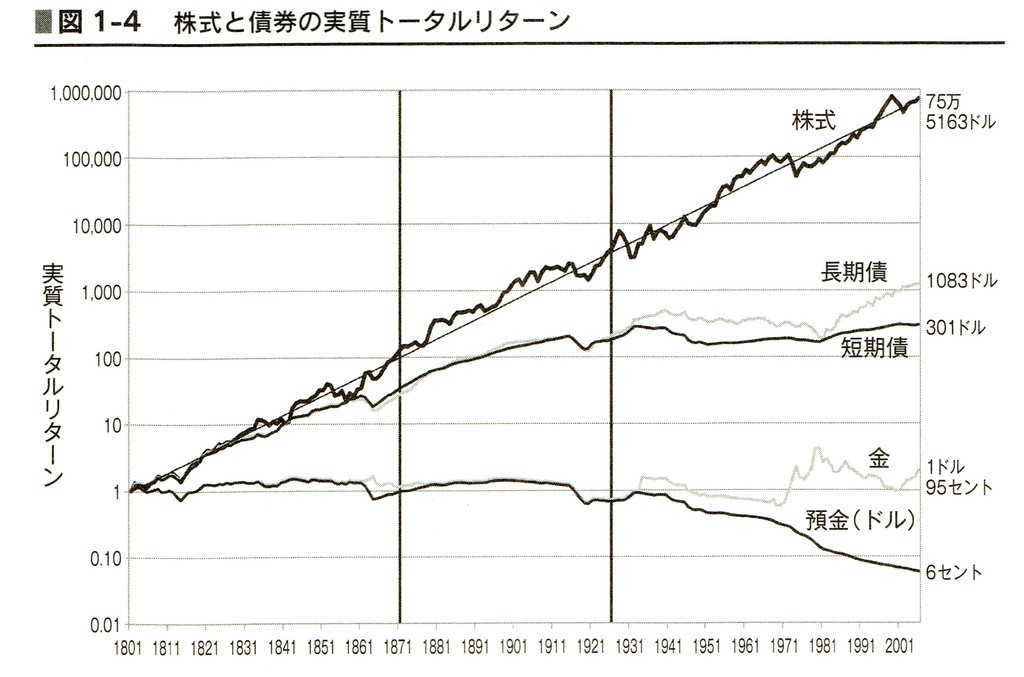

リスクはボラティリティ、つまりブレ幅の大きさですから、短期の暴落を許容でき、長期運用するなら高いリスクと高いリターンを選択するのが最も合理的です。だって一時的に資産が減ったって、長期的にリターンが収束するなら高いリターンを得たほうが得ですものね。これが有名なシーゲル教授のグラフが意味する内容です。

ところが、ここには落とし穴もあります。10〜30年くらいの長期で見れば、株式は常に最も高いパフォーマンスを出してきました。長期運用すれば、常に株式投資家は報われてきたわけです。そのため若年層から退職までの資産形成期においては、株式100%で運用するのが最適解。これは世に常識としても浸透してきました。

しかし逆にいえば、10〜30年未満の短期運用の場合、全く株式がふるわない可能性もあります。え? 退職後だって死ぬまでには30年も40年もあるよ? 株式100%でいいんじゃない? もし資産からの取崩しがなければ、これはその通り。でも、資産を取崩して生活する場合、ボラティリティの大きさが悪影響を及ぼす場合があるのです。

退職直後にリーマン・ショック級の暴落が来て、5年くらい株価が戻らなかったとしましょう。それでも退職しているので資産を取り崩さざるを得ません。毎年4%相当額だけ取り崩すという、いわゆる4%ルールを使った場合でも、暴落で資産額が半分になってしまったらその年は8%を取り崩すことになります。つまり資産の減る速度が倍になるということです。

暴落の後には好調な相場が来ます。いつ来るかは分かりませんが、過去は常に来ていました。暴落と好相場がセットになっているから、株式の平均リターンは一定に保たれているのです。しかし、やっと良い相場が来ても、資産額は想定よりも大きく減っています。これでは死ぬまで資産が持たないかもしれません。

高いリターンと悪いリターンが、どういう順番で来るかによって、運用結果が大きく変わるという意味で、これを「シーケンス・リスク」と呼びます。資産形成期でもシーケンスリスクの影響はあって、積み立て初期に暴落が来て、資産が拡大してから高リターンが続くほうが全体としてのパフォーマンスは良くなります。ぼくの実際の資産もそういう動きでした。

シーケンス・リスクがあるとはいえ資産形成期はまだ大丈夫です。給与からの補填もあれば、想定通りに資産が形成できなくても働き続けるという選択肢があるからです。ところが資産取り崩し期はそうはいきません。下手な形でシーケンスリスクが来ると、老後の生活設計が完全に破綻します。そのため、取崩し期においては、リスクに敏感にならなくてはいけませんし、それはつまり低リターンに甘んじる必要があるということです。

アフターFIREのアセットアロケーション

ぼくは2018年の平成の終わりとともにセミリタイアし、昨年2023年に完全FIREしました。セミリタイアによって新規積み立てはストップし、多少の取崩しが始まりました。そして完全FIRE後は、基本的に資産の取崩しで生活しています。

つまりここからはリスクに敏感になり、相場が悪化したときにそれをどうやり過ごすかを考える必要があるということです。

ではどのようなやり方を取るか。最もオーソドックスなのは、株式の比率を一定に抑え、残りを短期国債(または現金)とする方法です。トービンの分離定理によると、リスクとリターンをコントロールしたければ、株式と現金(短期国債)の比率を調整するだけでOKです*2。例えば株式フルインベストに比べ、リスクとリターンを半分にしたければ、株式半分/短期国債半分のポートフォリオにすればOKというわけです。

これは分かりやすさでは一番でしょう。また実際にリタイア後の人のポートフォリオは、意識せずにこんなふうになっていることが多いと思います。例えば日本では長らくインフレがなかったので、短期国債ではなく銀行預金。そして株式5割、預金5割でポートフォリオを組むといった感じです。

ただじゃあどれくらいの預金割合にすればいいのか? というと、意外にロジカルに決めるのが難しい。よく6:4とか5:5なんて言われますが、なぜその数字? と聞かれると「なんとなく」ということが多いのではないでしょうか。米国で多い、年齢に応じて債券比率を上げていくターゲットイヤーファンドについても、同様です。

よく「自分のリスク許容度に応じて」なんていいますが、それを正確に測るのは至難の技。というより、正確に測るのは不可能でしょう。なので、どうにもいい加減さが漂うのです。

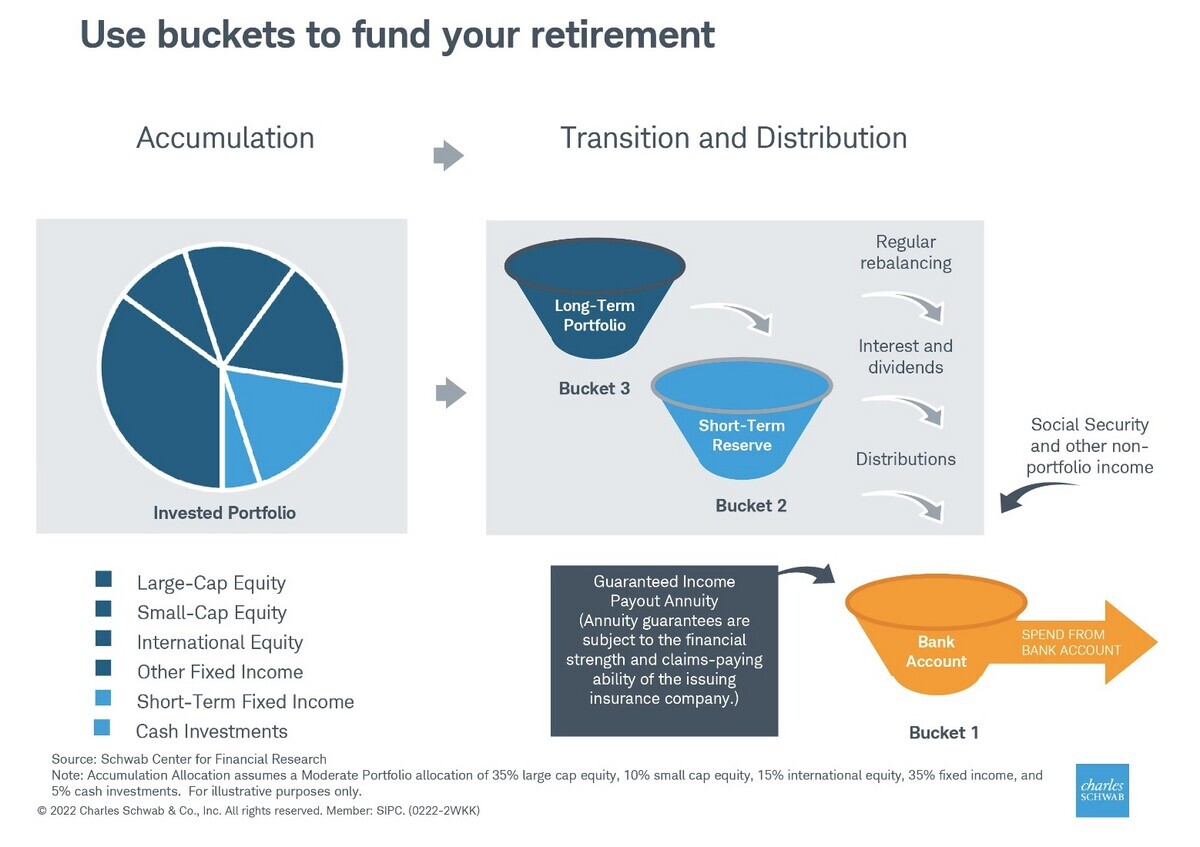

それでは、ということで2つ目の方法は、もう少しストラテジックです。それは以前紹介した「バケツ戦略」。資産を短期・中期・長期の3つのバケツに分けて、それぞれ異なるポートフォリオで運用するというものです。

このバケツ戦略は、少なくとも年間生活費の10倍以上の資産がないと機能しません。

ただしFIREした人のように、年間生活費の20倍以上の資産を持っているなら、バケツ戦略は面白い。それぞれのバケツの量を守ることでリスクを抑えながら、投資についてもいろいろトライできるからです。

バケツ戦略を元にしたアセットアロケーション

ぼくの場合、現在生活費の約30倍の資産を保有しています。その前提でバケツ戦略のポートフォリオを考えてみると、

- 短期バケツ:生活費2年分の現金

- 中期バケツ:生活費7年分の債券(インフレ対応)

- 長期バケツ:残りの資産

という組み合わせになります。これによってもし株式市場が悪化しても、9年間は短期・中期のバケツから生活費を出すことで、株式資産を取り崩すことなく耐えられるというわけです。資産があれば、これはシンプルで面白いですよね!

比率で表すとこうなります。

- 短期バケツ:7%の現金

- 中期バケツ:24%の債券

- 長期バケツ:69%のリスク資産

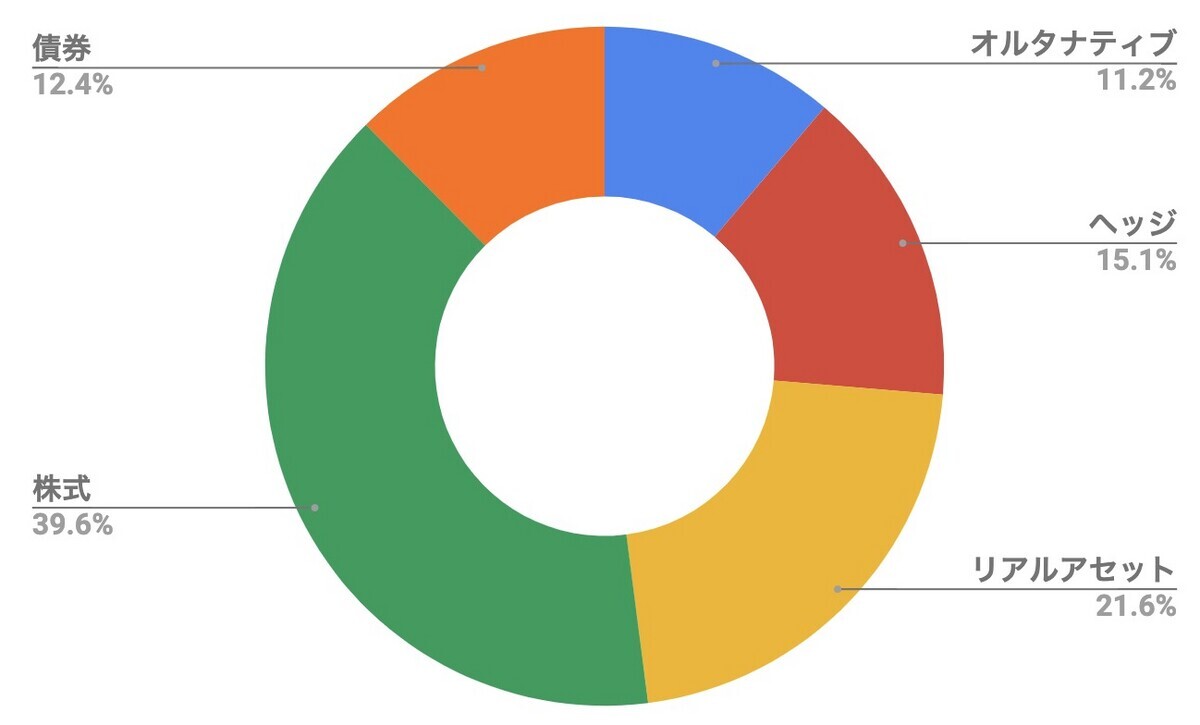

一方で、現在のぼくの資産の比率はこうなっています。オルタナティブは現金、ヘッジは金と仮想通貨です。

これを再構成して、それぞれのバケツに次のように資産を組み込んでみましょう。

- 短期バケツ:現金 (11%)

- 中期バケツ:債券(12%)、金(3.5%)→15.5%

- 長期バケツ:株式(40%)、仮想通貨(12%)、不動産(12%)、太陽光(10%)

なんかいい感じです。中期バケツの容量が少し足りないので8.5%ポイントほど、株式と仮想通貨を売却して作る必要があります。下記のような感じをゴールとしてはどうでしょう?

- 短期バケツ:10%:現金

- 中期バケツ:24%:債券(20.5%)、金(3.5%)

- 長期バケツ:66%:株式(38%)、仮想通貨(6%)、不動産(12%)、太陽光(10%)

金や不動産、太陽光などは、中期にいれるべきか長期に入れるべきか悩むところですが、方向性としてはいい感じ。完全FIRE後の2024年は、バケツ戦略をメインでポートフォリオを考えてみたいと思います。