前回、2023年の経済見通し、相場観をまとめました。今日はこれに基づいて、具体的にどのような投資・運用をするか方針を考えてみます。

全体方針

ぼくの資産運用方針は、資産を2倍3倍にすることを目指すというようなものではなく、FIRE済みらしく年率4%くらいの安定的なリターンを得ていくというものです。

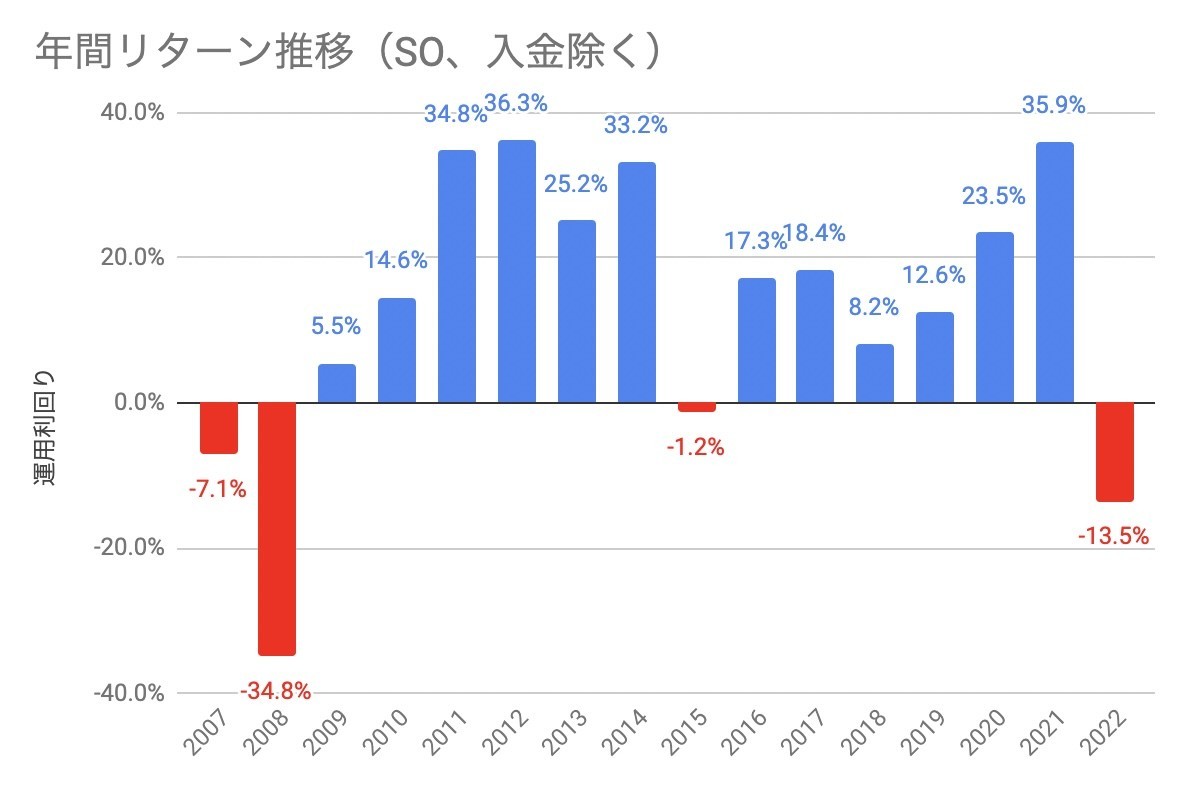

しかし直近17年ほどのリターンを確認すると年平均11.16%のリターンを出しており、正直リスクを取りすぎでした。資産形成期ならともかく、もう少しリターンを抑えて、ボラティリティを低く、安定した運用をしたいというのが今のステージです。

では、現在のセグメントごとの比率がどうなっているかというと、下記の通り。22年の計画のとおり、だいぶ株式を売って、現金(オルタナティブ)に変えてきました。

21年末から22年末への変化は下記のようになっています。

- オルタナティブ +12.6%ポイント

- ヘッジ ▲6.2%ポイント

- リアルアセット +3.1%ポイント

- 株式 ▲12.4%ポイント

- 債券 +2.9%ポイント

ヘッジが減ったのは仮想通貨の暴落が理由で、株式が減ったのは下落&売却が理由。そして、2023年はというと、もっとリスクを減らしていきたいと考えています。

債券セグメントの戦略

まず比率を上げたいのが債券です。米国債であっても4%近いリターンが見込める現在、さらにFRBは23年内、遅くても24年には利下げに踏み切ると見ていて、それは債券価格の上昇を意味します。いまは良い債券の仕込み時です。

安全に振るなら総合債券であるAGGとかBNDですが、利下げのキャピタルゲインを積極的に狙いにいくならやはりデュレーションが長い債券が狙い目。となると、20年超の米国債を集めたETFのTLTとか、それに為替ヘッジをかけた【2621】などが面白そうです。

リーマンショック後からのTLTの長期チャートを見ると、コロナショックで上昇したTLTは22年に入っての利上げで暴落しています(青線)。ここが利上げのピークなら、価格は反転していく流れです。

オレンジはその円建てです。ドル建てで急落したTLTですが、同時に急速な円安となったため、円建てではさほど下落しませんでした。今後、米国で利下げが行われる局面では、急激な円高に振れるリスクがあるため、敢えて為替ヘッジをかけた【2621】も選択肢だと思っています。

また、すでにハイイールド債のHYGを購入していますが、それの買い増し、または為替ヘッジ版である【1497】も狙い目です。炭鉱のカナリアとも呼ばれるハイイールド債は、株式指数より先行して下落して、先行して上昇します。現在のスプレッドはけっこうな大きさになっており、そろそろ良い買い場が来ていると思っています。

もう一つ考えているのは、不特法クラウドファンディング、STO、社債です。円建ての場合、それほど高い利回りは期待できませんが、それでも4%前後は狙えるはず。そして基本的に確定利回りなので、今の時代には悪くない。

株式セグメントの戦略

株式は、買うものと売却するものに分かれます。まず、株式セグメントの中で、Google、Amazon、Metaが12.9%の比率を占めています。ある意味、落ちるところまで落ちた銘柄でもあり、23年はここから上昇に転じる可能性もあります。もしそうなった場合、増加分は売却し、それぞれ4%程度の保有にとどめたいと思っています。

残りの株式は基本的にインデックスです。こちらについては、各証券会社のクレカ積立を黙々と継続します。楽天(キャッシュ)、SBI、マネックス、カブコムの4社で5万円ずつなので合計う20万円。年間240万円ほどは追加投資していきます。楽天(クレカ)とtsumikiについては、投資先があまり筋が良いものにならないので、折を見て売却していきます。

それから一般NISAでは2019年投資分が満期を迎えます。2024年からは新NISAスタートなので、これはロールオーバーできません。そのため売却することになります。幸い、当時100万円で買い付けたものが1回のロールオーバーを経て、166万7000円+受け取り配当10万8900円という状況です。10年間の投資としては7%にちょっと欠ける感じでしょうか。でもまぁ成功の部類です。

ヘッジセグメントの戦略

ヘッジについてはこのまま特にポジションを変えないでいきたいと思っています。そもそも、仮想通貨については売却こそ随時していますが、最後に購入したのは2017年です*1。この5年間、仮想通貨は基本的に価値を増し続けて、適宜売却してきた感じです。23年も、追加購入は考えていません。

唯一、状況を見ながら行うのはレンディングです。22年はFTX破綻のあおりでBlockFiがチャプター11となり、ひどい目にあったのですが、それでもこの分野は面白いと思っているからです。

また金地金5%+仮想通貨5%くらいが心地よい水準だと思っているので、仮想通貨が値上がりしたらリバランス的に少し売却も考えます。ただしそこは、雑所得の経費がどれだけ作れたか次第です。

リアルアセットの戦略

太陽光発電所と不動産からなるリアルアセットは、新規投資フェーズは過ぎ、安定稼働フェーズです。太陽光については、特に何もすることがなく、安定してキャッシュを生んでくれています。

不動産についてはいろいろ考える必要があります。というのも、借入先がちょっと特殊で、長期プライムレート連動だからです。日銀のYCC緩和に伴い10年債金利が上昇傾向にあります。長期プライムレートも上昇しており、返済金利がガンガン上がっています。この春にも上昇が見込まれており、返済額を圧迫します。

通常の不動産ローンでは短期プライムレート≒政策金利連動なので、そこまで金利は上がっていないはず。となると、融資が厳しくなる前に、売却という選択肢もあるかもしれません。ただし購入してまだ2年なので、CF的には購入時手数料をカバーしきれておらず、微妙なところです。

まだギリギリサラリーマンの与信が使える状況なので、もう一棟くらい、不動産を購入したいという思いもあります。1億円前後の物件でしょうか。都内の不動産価格はぜんぜん下がっておらず、高止まりしているのが悩ましいところです。

オルタナティブの戦略

現金同等物のオルタナティブは、難しい舵取りです。23年も株式は不調が続くという相場観に立てば、キャッシュを持っておくことは重要です。確実な利下げが見えるまでキャッシュを保有し、そこから投資に回せるからです。

一方で、低くないインフレが続いている現状、ドルは持っているだけで価値が減っていくともいえます。さらに円高に振れると、為替でも損失が出ます。いまけっこう難しいのがドルの取り扱いです。

22年に比べると、インカムゲインが出る資産の比率が増加したため、年間で2.6%くらいのCFがあります。つまり2.5%ずつくらいオルタナティブセグメントの比率が増加していく感じ。一応、クレカ積立で年間240万買い付けていますが、まぁ雀の涙なので、ほかにも買付を考える必要があります。

実は20%程度のキャッシュ比率というのは意外と心地よいもので、運用機会を損失しているという思いもありつつ、優待クロス、配当クロスなどでそこそこのリターンを稼げるのです。市場が不透明な状況では無理に投資に回さなくても、年間6%くらいのリターンは出せるわけで、これで良いじゃないか? と思ったり。

結局のところ

結局、買いたいものは下記のとおりでした。

- TLT/【2621】、またはそのレバレッジ

- HYG/【1497】

- クラファン(不特法)/STO/社債

- クレカ積立でインデックス

- 不動産一棟

一方で売ろうかというものは下記の通りです。

- GAFA株(上昇したら)

- 仮想通貨(上昇したら)

- 不動産(金利上昇に耐えられなくなったら)

- 現金(総資産比率20%までは)

*1:キャンペーン目当ての短期売買はあります