資産から生まれる現金(CF)を集計するインカムゲインCFのコーナーです。今回は2023年最後の12月をまとめますが、試験的に「中期バケツ」の効果についても触れておきたいと思います。

12月のCF状況

12月のインカムゲインCF=資産から生まれる現金収入は、そこそこの額となりました。太陽光も不動産も債券からの分配金も冴えない中、配当が大きく入ってきた形です。

12月の配当は下記の通り。

- 新興国インデックスETF EEM (直近配当利回り2.63%)

- 米国除く先進国インデックスETF EFA (直近配当利回り2.97%)

- S&P500 ETF IVV (直近配当利回り1.45%)

- 全世界ETF VT (直近配当利回り3.09%)

- 生活必需品ETF XLP (直近配当利回り2.95%)

EEMとEFAは6月と12月の半期分配なので、この月は配当額が跳ね上がるというわけです。

分配金は恒例の下記のとおり。いずれも毎月分配金が出ます。

- HYG (ハイイールド債) (直近配当利回り5.85%)

- TLT (米20年超長期債)(直近配当利回り3.97%)

2023年の年間インカムCF

2023年の年間インカムソースを見ると、太陽光4割、不動産3割、配当1.5割、分配金1.3割と、なかなか悪くはないバランスになってきました。

利回りはどうかというと、直近12月末の資産額に対して、年間累計で2.36%です。無配当のグロース銘柄や無分配投信をそこそこ持っていることを考えると、まぁ悪くないインカムゲイン利回りだといえます。

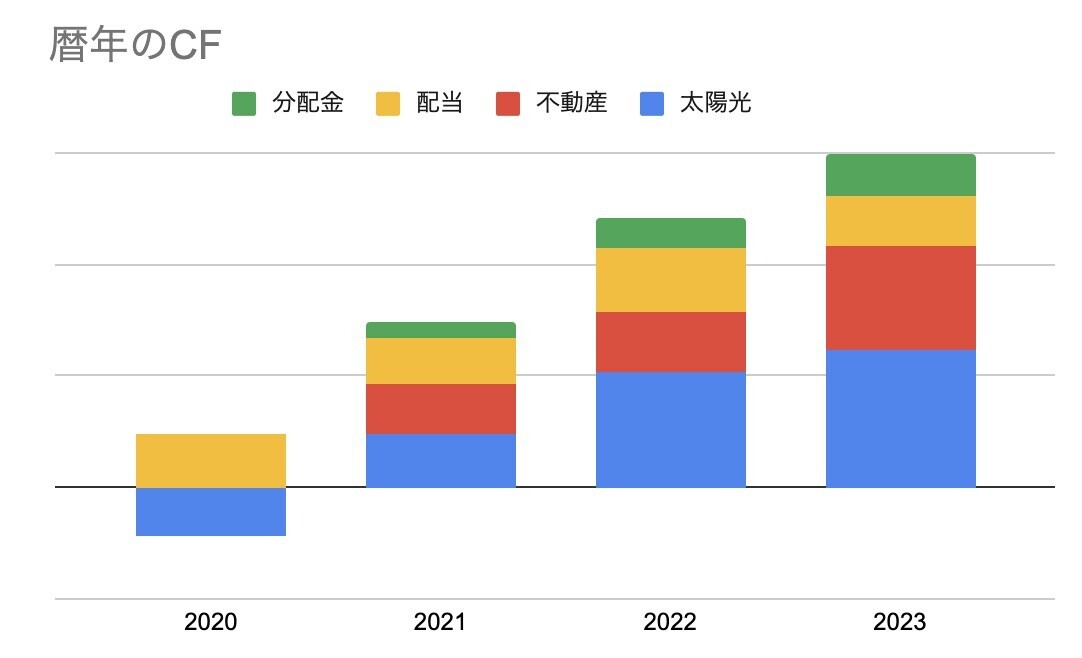

2023年のインカムゲインCFを、昨年、一昨年と比べると、如実に成長したことが分かります。実に23%の増加となりました。晴天が続き太陽光も昨年からプラス、満室継続で不動産もプラス、債券の買い増しで分配金も増加しました。唯一、配当だけが少々減少しています。

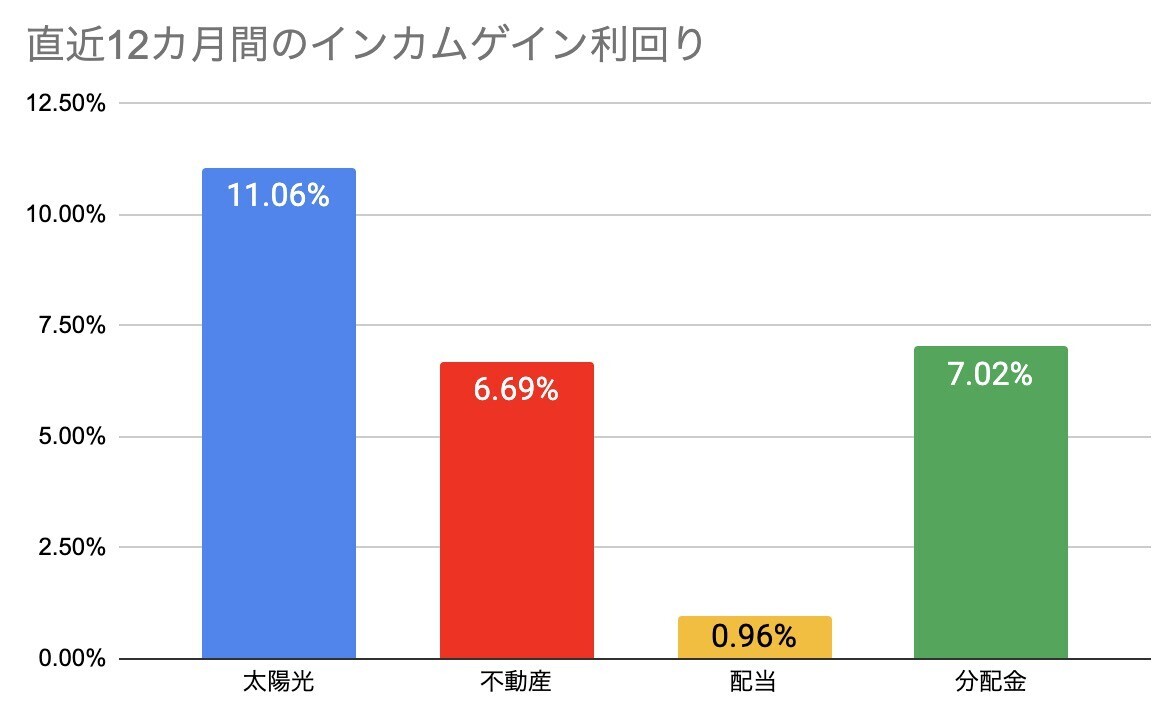

それぞれのインカムソースの利回りも見ておきましょう。僕らしい……というか、けっこう攻めた利回りなのが分かります。インカムゲインCFを時価評価資産額で割った利回りです。時価評価資産額は、太陽光が割引率6%のDCFで、不動産は10年後買値売却前提で割引率6%のDCF評価です。

これを見ると、借り入れも考慮して、太陽光がほぼ表面利回りと同等、不動産も表面利回りと同等な結果を出しています。運営コストを借り入れによるレバレッジが相殺している感じでしょうか。分配金はもっと低利回りになるイメージがありましたが、ハイイールド債などアグレッシブなものを僕が好む点が高利回りに貢献しています。株からの配当は、無配当銘柄や無分配投信もあるので、こんなものかな。

中期バケツの効果

2024年から、バケツ戦略で資産管理を行っています。これは、資産を長期/中期/短期の3つのバケツに分け、生活費は短期から出して、長期および中期から生まれたCFで短期バケツを補充します。

12月はどうかというと、生活費をインカムCFで97%カバーできました。その上で、副業などの収入(ブログとかフリーランスとしての収入とか)が多少あったので、短期バケツが溢れることになりました。

現在、総資産の内訳は次のようになっています。ターゲットから比べると、中期バケツがちょっと足りていない形です。

- 短期バケツ 生活費3年分(ターゲット3年分)

- 中期バケツ 生活費6.3年分(ターゲット7年分)

- 長期バケツ 生活費21年分(ー)

これに対して、最高の運営成果だったということです。

- 短期バケツ 流入超過で長期バケツへ

- 中期バケツ

- 長期バケツ 含み益成長+CF再投資

1月末の資産棚卸しで、各バケツの中身を確認し、必要に応じて売却や購入などの調整をしていきたいと思っています。