ぼくは今、マイクロ法人2社を持っています。法人を保有するというと、大層なことのように思うかもしれませんが、非常に使い勝手のいい”箱”であることを実感しています。マイクロ法人を持つことのメリットを挙げてみましょう。

- 社会保険料をセーブできる

- 経費にできる幅が広い

- 仮想通貨などの税率を抑えられる

- 損益通算でき、損失を10年間繰り越せる

- 相続が簡単で税が安くなる

- 家族に資産移転ができる

- 所得を分散できる

- 株主優待の名義が増える

- 業種によっては源泉所得税を取られない

- 個人と法人間で取引できる

- デメリットはコスト面

社会保険料をセーブできる

FIRE済みの人にとって、マイクロ法人を持つ利点の筆頭に上がるのが社会保険料でしょう。通常は国民年金+国民健康保険に入ると思いますが、これらは家族を扶養に入れられないのと、もし(株でも副業でも)収益をあげてしまうと保険料がどんどん上がってしまいます。

ところがマイクロ法人から最低限の給与を出して、厚生年金+協会けんぽの形で社会保険に入れば、大きく社会保険料を節約できます。第2の税として社会保険料が注目される昨今、これはマイクロ法人の大きなメリットです。

経費にできる幅が広い

FIREしても、ぼくのようにブログを書いていたり、講演をしたり、副業として収入を得る機会はいろいろあります。これらの収入は、雑所得または事業所得としてカウントするのですが、法人の収入として計上するとメリットがあります。それは幅広い支出を経費として計上できることです。

いろいろな税理士によると、経費計上の幅は雑所得<個人事業所得<法人の順に広くなります。例えば、視察旅行などについて雑所得ではまず認められないし、個人事業でも業務との関連性が高くないとダメですが、法人ならば相対的に緩さが増してきます。副業でそこそこの額を稼がなければ関係ないともいえますが、これもマイクロ法人のメリットです。

仮想通貨などの税率を抑えられる

仮想通貨取引は個人で行う場合は雑所得となります。雑所得は給与などと合算して計算する総合課税の累進課税。住民税10%と合わせて、最大で55%まで税率が上がります。さらに損失は株式などと通算できないし、繰り越すこともできません。

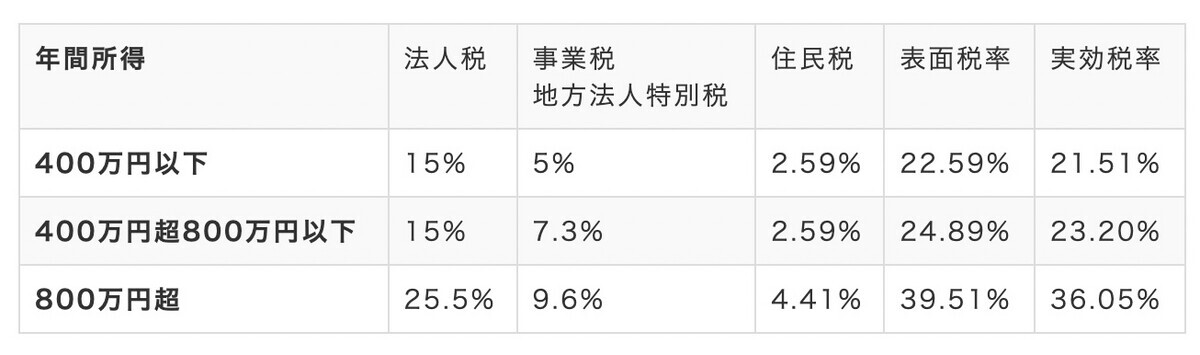

ところがマイクロ法人で仮想通貨を取引すれば、税率は3種類しかありません。資本金1億円以下の中小企業にあたるため、所得800万円以下なら24.89%(総合課税だと800万円で33%)、800万円超でも36.05%になるのです。

税金は実効税率で考えましょう~決算と申告時における節税 - 税金Lab税理士法人

損益通算でき、損失を10年間繰り越せる

不動産や太陽光などはもちろん、株式などについても、損失を10年間繰り越せるのがマイクロ法人のメリットです。これらは個人の場合、3年間しか繰り越せません。

また個人の場合は、株式の損失は株式の利益としか相殺できませんが、法人の場合、すべての利益をすべての損失で相殺できます。株式とFX、CFD、先物、仮想通貨などを損益通算できるので、せっかくの損失を無駄にせずに使えるというわけです。

相続が簡単で税が安くなる

DIE WITH ZEROを目指すFIRE者の場合、子孫に財産を遺すことはあまり考えていません。でも、想定よりも早く死んでしまうリスクはあって、その場合、相続が発生してしまいます。株式と預金、みたいなシンプルなものならいいのですが、不動産とかが入ってくるとこれはけっこう厄介です。

このとき法人でこれらの資産を保有していれば、法人の株式だけを相続すればOKということになります。法人株式の評価方法はいろいろあるので、うまく評価額を下げられれば相続税も安くなります。また不動産を譲渡する場合は不動産取得税がかかりますが、不動産を保有する法人の株式の譲渡であれば、取得税はかかりません。

家族に資産移転ができる

相続税を考えるなら、早めに家族に資産を移転したほうがいいでしょう。特に贈与税がかからない年間110万円以内の暦年贈与はよく使われる手法です。でも家族を法人の非常勤役員にして、役員報酬という形で資産を移転すれば110万円を超える金額を簡単に移転できます。

役員報酬には所得税+住民税がかかってしまいますが、最低55万円の給与所得控除がありますし、iDeCoに入ったり小規模企業共済に入ったりすればさらに控除額は増やせます。

所得を分散できる

個人と法人と2つの箱があれば、所得をそれぞれの箱に分散できます。分散する最も大きなメリットは消費税でしょう。課税所得1000万円以内ならば消費税を収める義務のない免税事業者になれるからです。

個人と法人の2つがあれば、合計2000万円まで稼いでも免税でいられます。ぼくの場合2社あるので、合計3000万円までは免税事業者というわけです。ただ恣意的に受け取る箱を調整はできないので、計画的な利用が重要です。

株主優待の名義が増える

株主優待を取得している人なら、名義が1つ増えることの効果はよく分かると思います。マイクロ法人を作って株式取引を行えば、完全に合法に名義を1つ増やすことができます。

ぼくの場合2社あるので、名義が2社分増えている状態です。その分だけ、株主優待をゆりに取得できるわけです。

業種によっては源泉所得税を取られない

雑所得や個人事業の場合、業務の内容によっては源泉所得税が徴収されてしまいます。源泉徴収は所得税の前払いなので、確定申告をすれば調整されて損得はありませんが、法人として受け取れば源泉徴収なしで受け取れます。

源泉徴収がなければ、その分の資金を有効活用できることになります。いわば税の先送りの一つです。

個人と法人間で取引できる

法人を持っていると、個人と法人の間で取引ができます。たとえばぼくの場合だと、個人で所有しているクルマを法人に貸し出しています。これは個人の雑所得になりますが、同時にクルマの減価償却を取れる形になります。

法人で美術品(一定条件あり)を購入し、個人に売却すれば売却損を作ることもできます。法人と個人で不動産を売買し、ローンを組み直すとともに減価償却を取り直すというテクニックもあります。

デメリットはコスト面

このようにいろいろなメリットがあるマイクロ法人ですが、デメリットは主にコストです。といっても、ざっくり下記くらいなので、節税メリットを考慮すると法人を作ったほうが前前いいんじゃないか?という感じです。

- 設立費用 登録免許税6万円+委託費用5000円程度

- 運営コスト

- 住民税均等割 約7万円

- 税理士顧問料 5000〜1万円/月くらい

- 確定申告税理士費用 5〜20万円くらい