毎月恒例の投資成績コーナーは、2024年から「バケツ戦略」の視点で資産状況をチェックしています。まずこの記事で総資産の変化とバケツの状況を見て、その後「生活費がどうだったか」「資産からのインカム」「資産の運用リターン」をチェックしていく流れです。

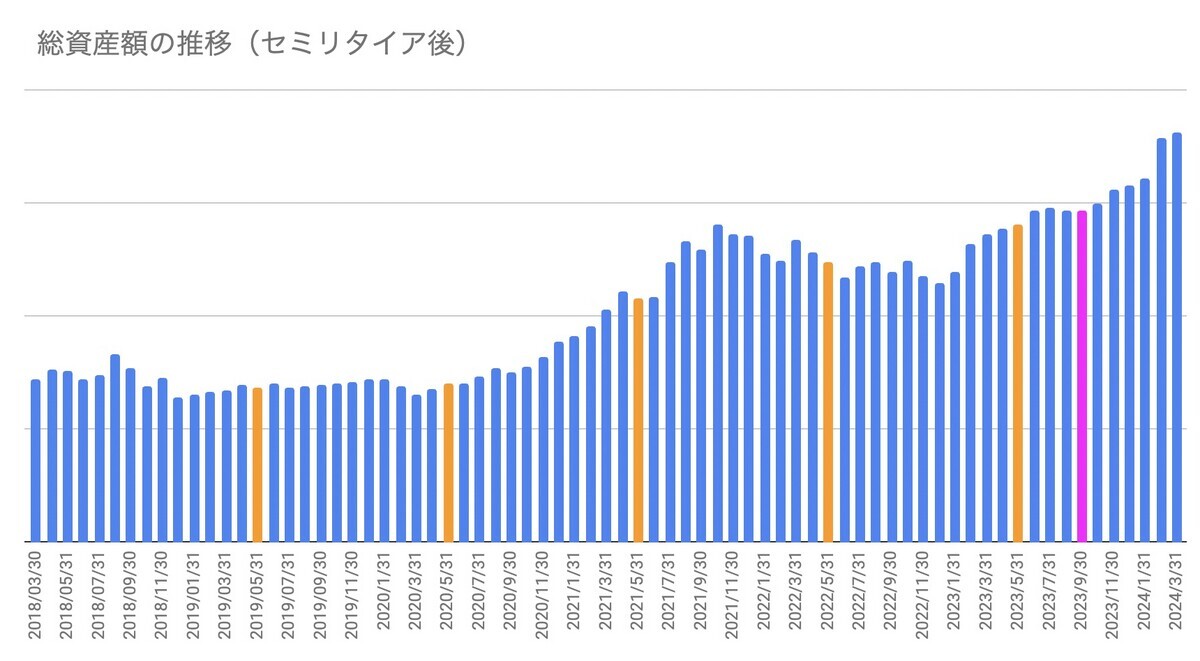

1月、2月と総資産はATHを更新してきましたが、3月はというとさらに増加し、前月から+1.3%、年初来は+14.6%の増加となりました。生活費単位だと、1ヶ月で0.5年分の生活費相当が増えたことになります。

総資産は+4.87%

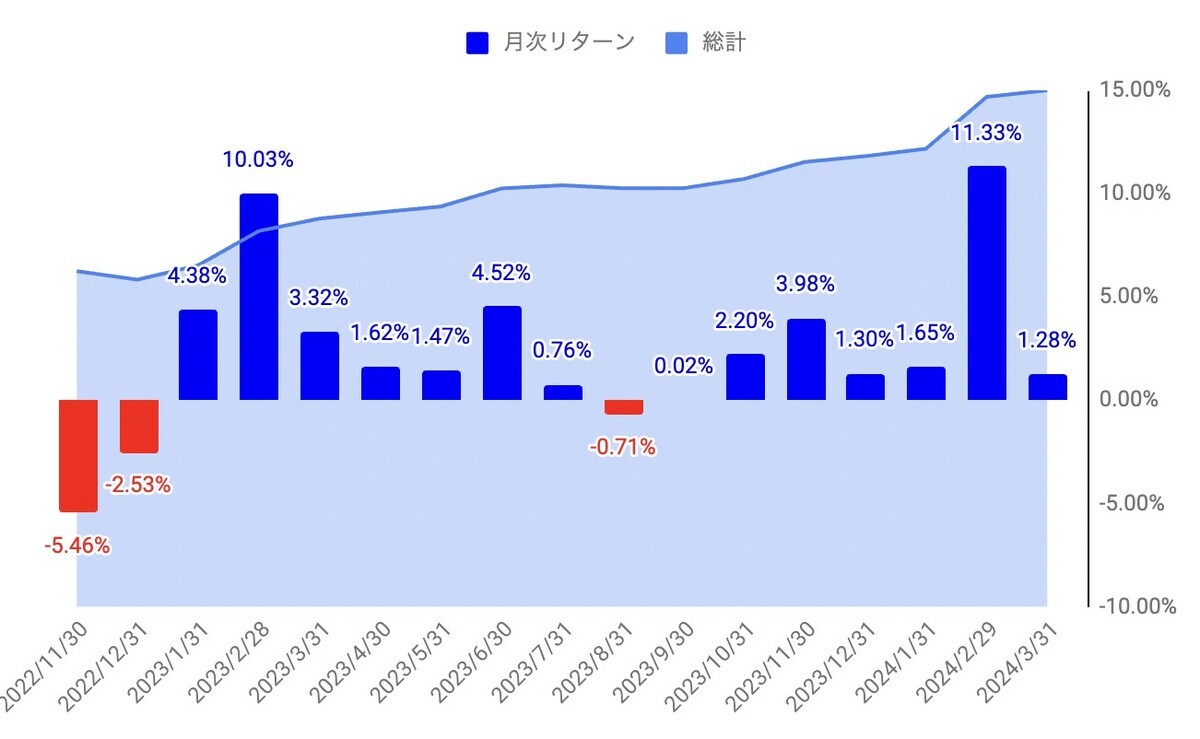

3月は総資産が1.28%増加しました。振り返ると相当長い期間、ずっとプラスリターンが続いています。直近1年では33%増加しており好調継続です。

下記はセミリタイアしてからの資産推移です。完全FIRE(ピンク色)後の伸びもすごいですね。

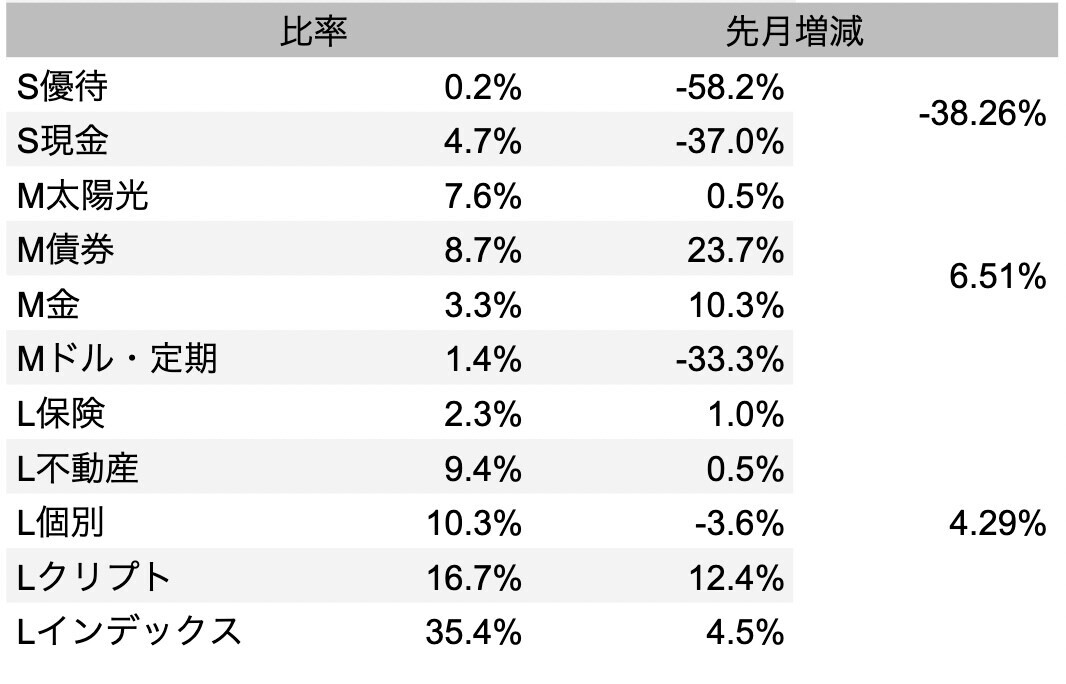

各バケツの状況

では管理単位であるバケツの中身を見ていきます。バケツ戦略というのは、FIRE後にリスク資産比率を落とすのではなく、生活費のバッファを一定量用意する戦略です。もし市況が悪化しリスク資産が暴落しても、株価回復までの期間を現金中心の「短期バケツ」債券中心の「中期バケツ」で食い凌いで、株式を安いタイミングで売らないようにコントロールします。

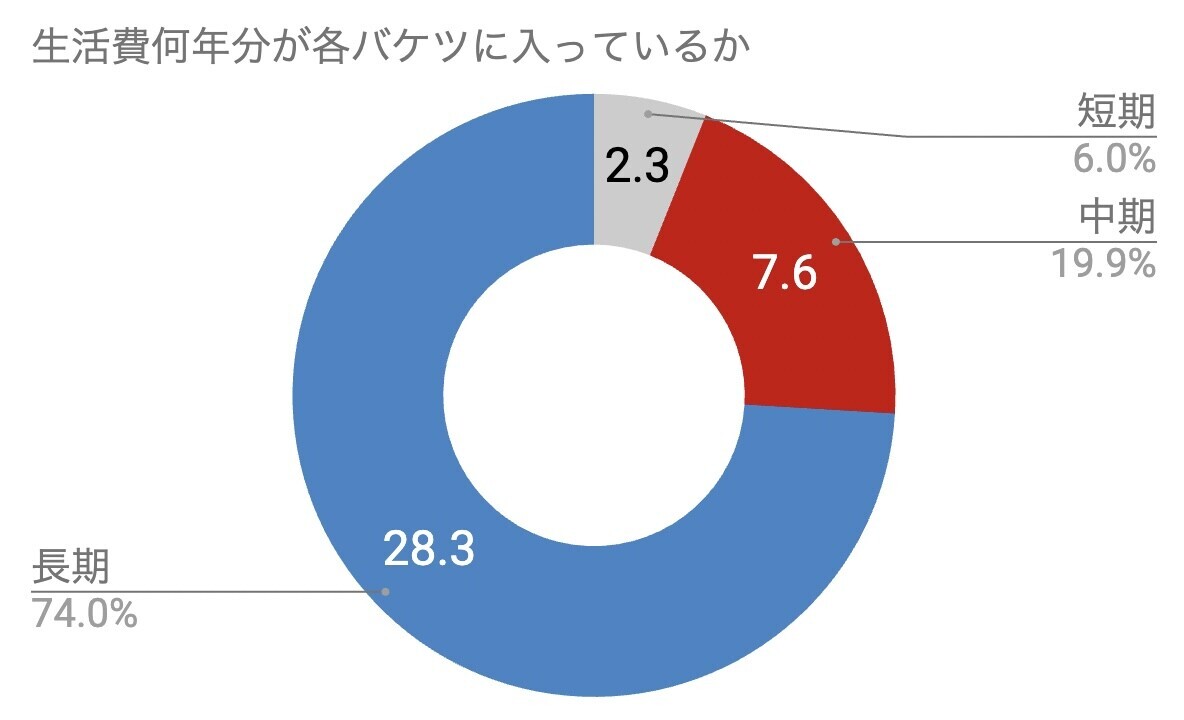

現在、どのバケツに生活費何年分が入っているのかを示したのが下記のチャートです。現金同等物が入った短期バケツに2.3年分、債券中心の景気に左右されない中期バケツには7.6年分、そして長期運用前提のリスク資産が入った長期バケツには28.3年分が入っています。

目標としては、短期バケツ3年+中期バケツ7年の合計10年分あれば、もし株価が暴落してしばらく戻らなくても、その間(=10年)を食いつなげるので安心といったところ。現在は短期+中期で9.9年分が溜まっているので、ちょうどいい塩梅でしょうか。

先月から比べると、短期バケツが減少して中期と長期が増加です。これは株式(Meta)を売却して債券ETF(TLT)を購入したことが影響しています。

バケツの中身

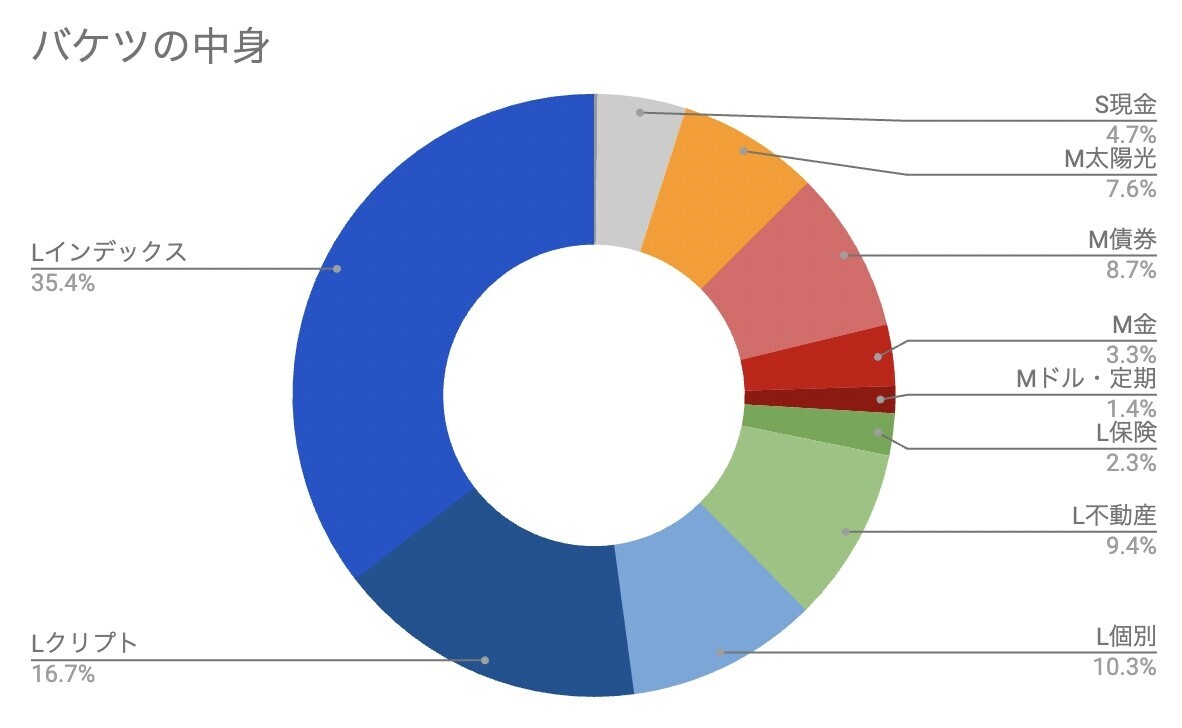

ブレイクダウンして各バケツの中身も見ておきます。短期バケツは現金と優待クロス用資金、中期バケツは太陽光/債券/ゴールド/米ドル/定期預金をカウントしています。長期バケツは、それ以外の保険/不動産/個別株/クリプト/インデックス株式で構成されています。

全体で最も大きなポーションを占めるのはインデックスで、前月から4.5%(1ポイント)増加しました。次がクリプトで12.4%(1.7ポイント)増加です。

過去最高値を更新中の金地金も比率が増加していますね。またクリプトの増加には、破綻したBlockFiの債権の一部が戻ってきたことも影響しています。Metaの一部売却で、個別株比率は0.5ポイント減少しています。

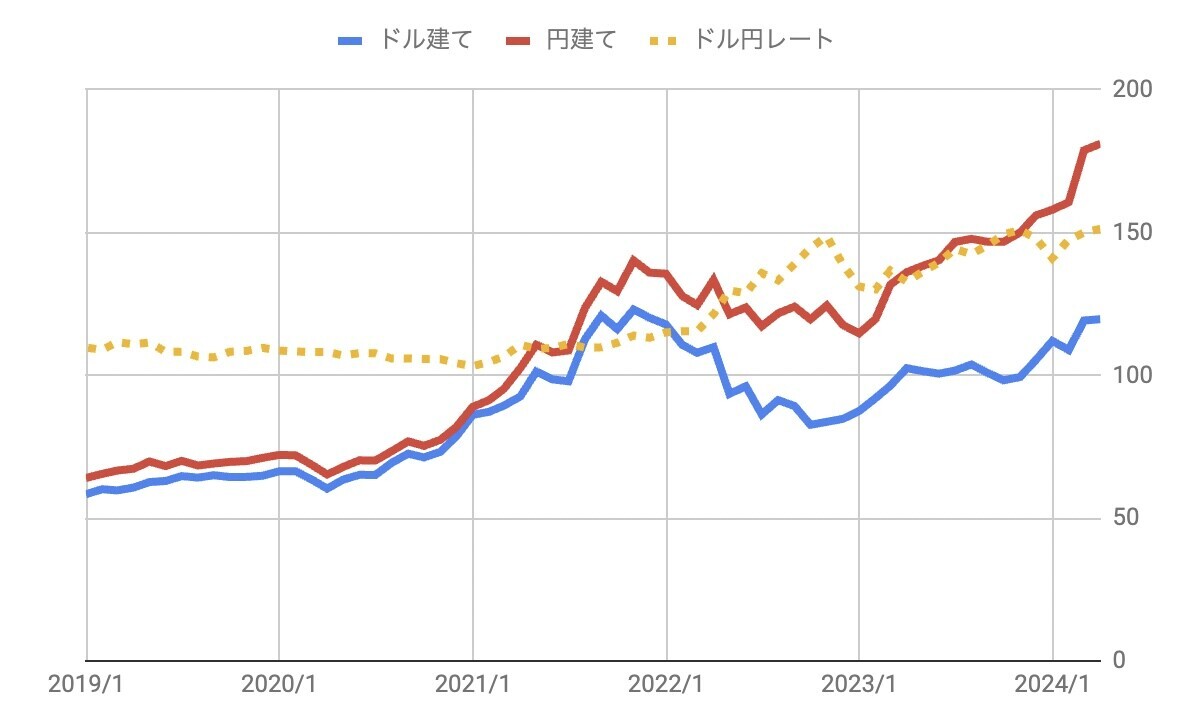

ドル円レート151.34

ドル円はさらに円安が進み、34年ぶりの円安水準だということです。これがATHを牽引した面もあります。ドル建てで見た場合は、ATHにあと一歩です。

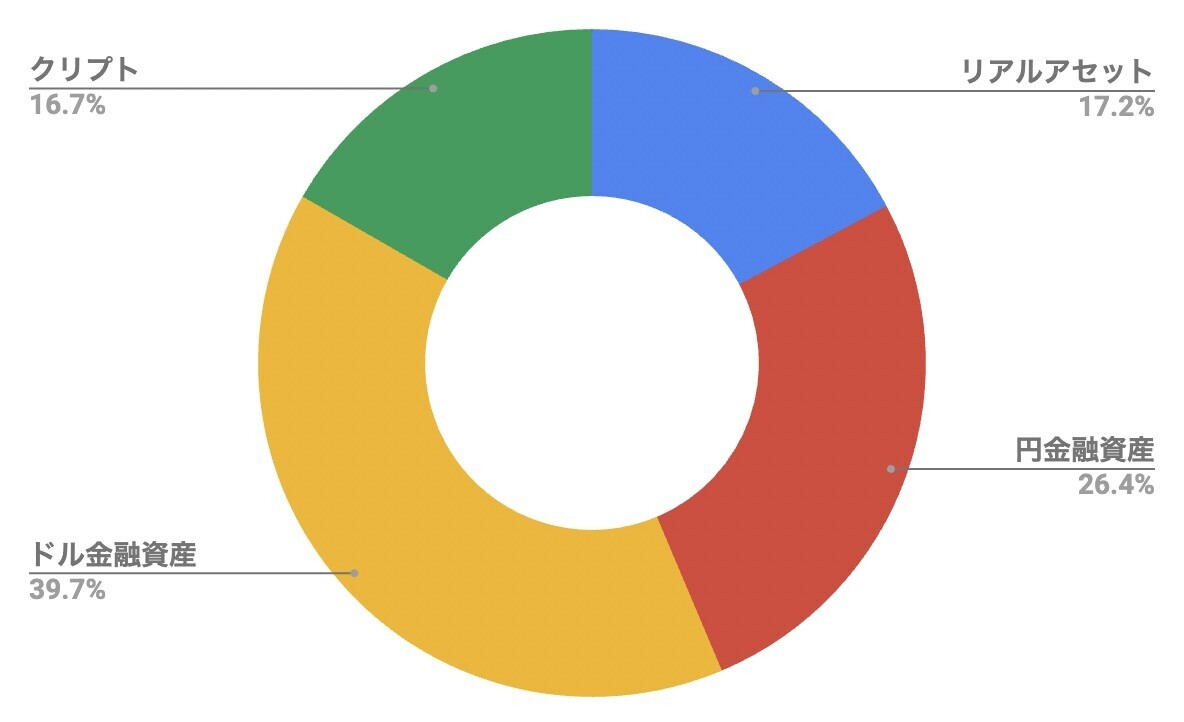

通貨別アセットアロケーション

通貨別のアセットアロケーションは下記のようになりました。15%→16.7%とクリプトの伸びが大きいです。

これからリバランス的に行わなければいけないのは、

- クリプトの一部を売却、特にBlockFi返還分

- ドル(MMF)をそろそろ円転

でしょうか。

こちらがバケツ戦略における総資産の状況でした。