毎月恒例の投資成績コーナーですが、2024年からは装いを変えて「バケツ戦略」の視点から、資産の状況をチェックしています。1月は総資産がATHとなり、順調な滑り出しを見せました。で、2月はというと単月で11%増と、ちょっと恐ろしいほどの増加を見せています。

総資産は+11.3%

2月は総資産が11.3%増加しました。ただ、よくよくデータを見ると現金額がけっこう増大していて「売却もしていないのになんだろう?」と。よくよくデータを見ると、12月末と2月末で現金額がほとんど変わっておらず、どうやら1月に現金の一部を見落とした可能性があります。

というわけで、一ヶ月で11%増加はちょっと言い過ぎで、実際は「年初から13%増」というのが正しい評価。それにしても、今年のスタートは好調です。まぁ昨年も1月、2月で14%増えているので、似てはいますが。

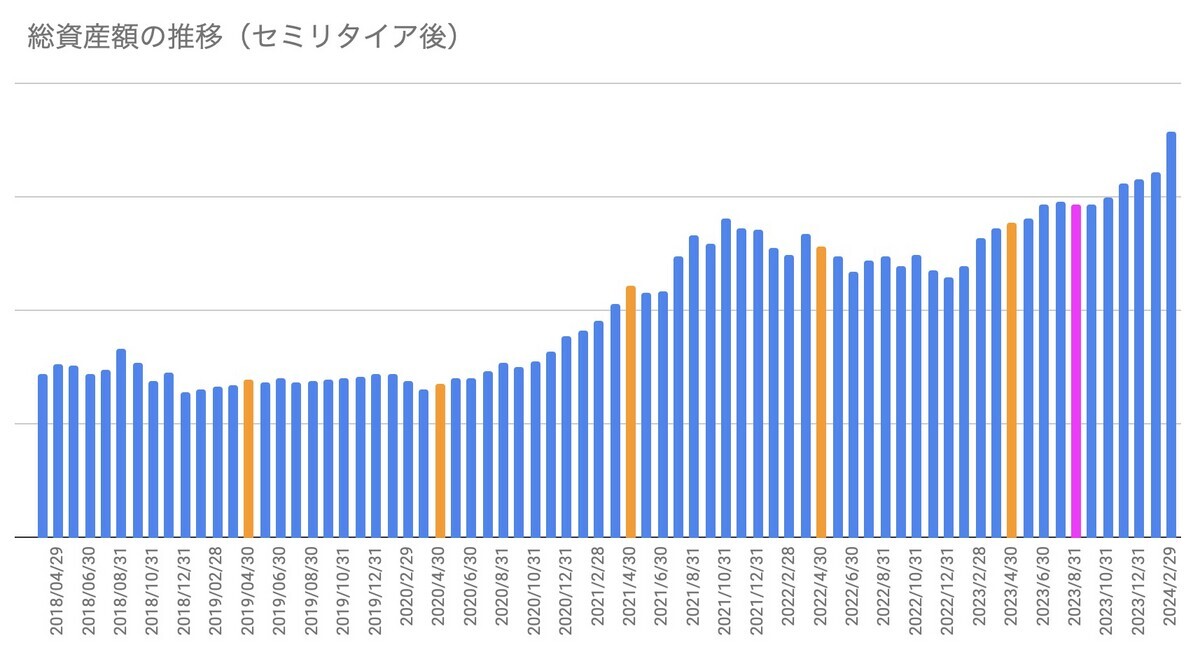

セミリタイアして入金がゼロ(どっちかというと取り崩し)になってからの資産推移です。常に増えていたわけではありませんが、減ってもいない。完全に退職しFIRE状態になった昨年夏以降も資産は増え続けています。

各バケツの状況

ではそれぞれのバケツの中身を見ていきましょう。バケツ戦略というのは、FIRE後にリスク資産比率を落とすのではなく、生活費のバッファを一定量用意する戦略です。もし市況が悪化しリスク資産が暴落しても、株価回復までの期間を現金中心の「短期バケツ」債券中心の「中期バケツ」で食い凌いで、株式を安いタイミングで売らないようにします。

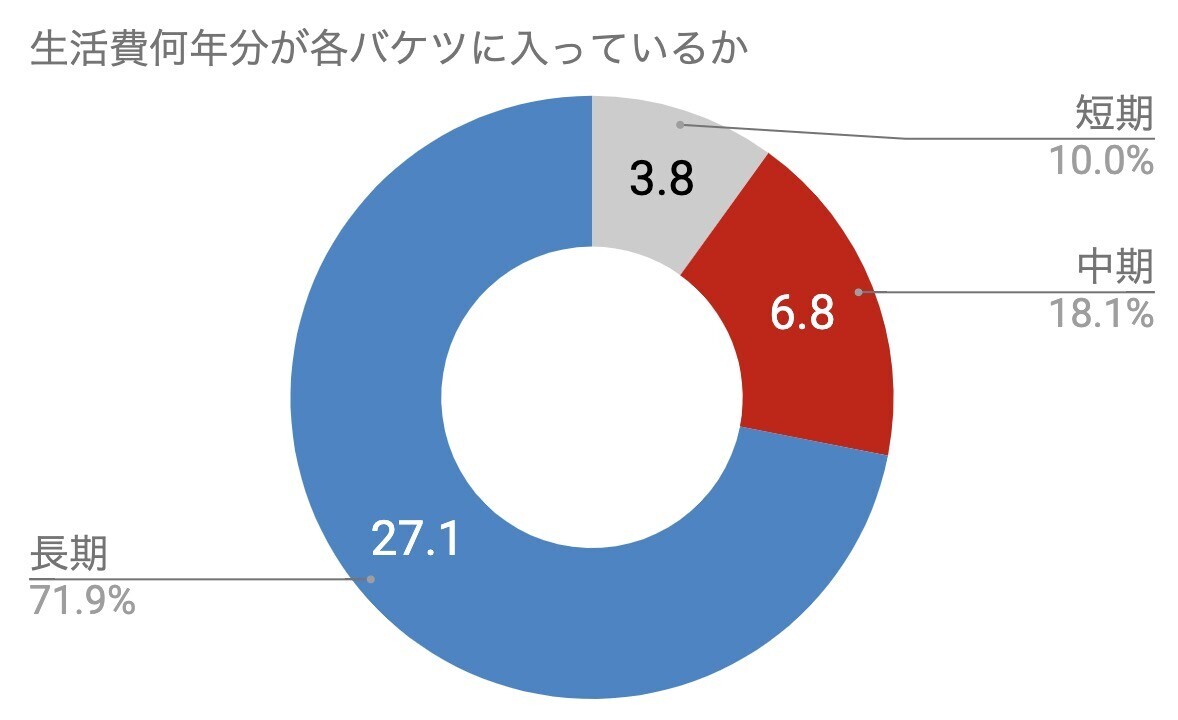

現在、どのバケツに生活費何年分が入っているかを示したのが下記のチャートです。現金同等の短期バケツには3.8年分、債券中心の中期バケツには6.8年分、株式中心の長期バケツには27.1年分入っています。

短期バケツには常に3年分を確保して、中期バケツが実質的なバッファになります。その意味では、今回はいずれも大きく増加しました。短期+中期で10年分の生活費を確保したいところですが、それを上回っています。少し長期バケツ=リスク資産を買ってもいい状況です。

なお、先月に対して増減の数字が微妙に合わないのは、生活費の額もアップデートかけているから。FIRE後の月間生活費の平均を12倍したものを、年間生活費として計算しています。

バケツの中身

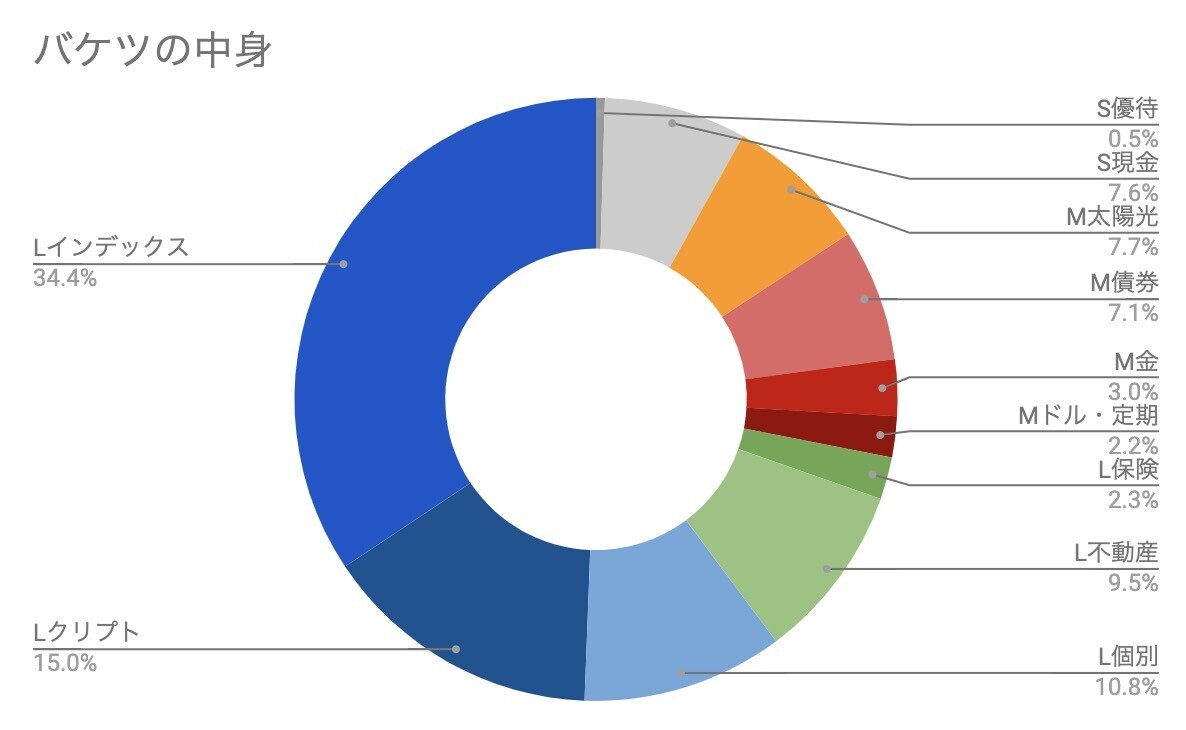

ブレイクダウンして各バケツの中身も見ておきます。短期バケツは現金と優待クロス用資金、中期バケツは太陽光/債券/ゴールド/米ドル/定期預金をカウントしています。長期バケツは、それ以外の保険/不動産/個別株/クリプト/インデックス株式で構成されています。

全体で最も大きのは株式インデックス。ただ今月のクリプト急騰で、それに続くのがクリプトになってしまいました。今もって変わらず強気なのですが、これだけの比率になるとちょっとリバランスもしたいという気持ちが湧いています。

それぞれの増減は下記の通り。現金と優待クロス銘柄はダイナミックに入繰りするので合計で見るのが正しいです。なのに26.8%も増加しているのは、最初に書いたように1月に現金の一部を見落としていたのでしょう。

今回特筆すべきはやっぱりクリプトで、なんと1ヶ月で52%も上昇しました。これは個別株の11%、インデックスの6%という素晴らしい成績が霞むほどの強さです。

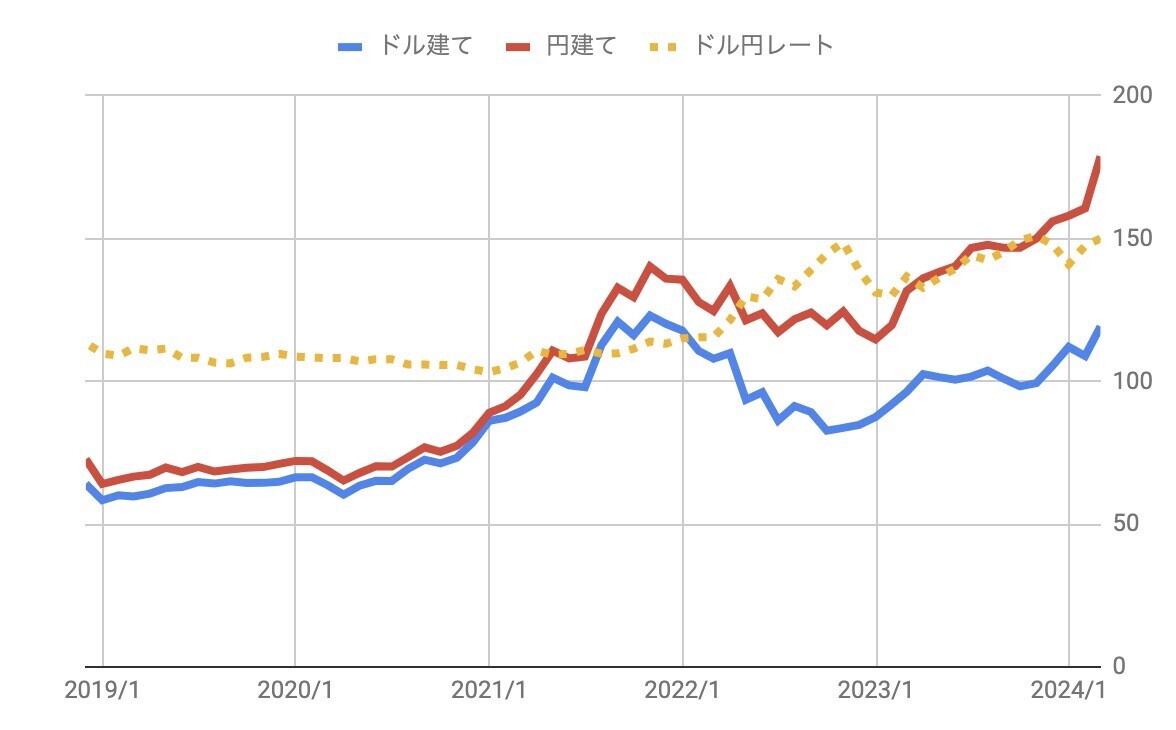

ドル円レート=150円

ドル円は150円で計算しています。米国の利下げは遠のいた雰囲気で、日銀の利上げするぞするぞ詐欺も不透明となっており、結局150円近辺で推移しています。今回、ドル建てでももう少しでATHというところまで上昇しました。

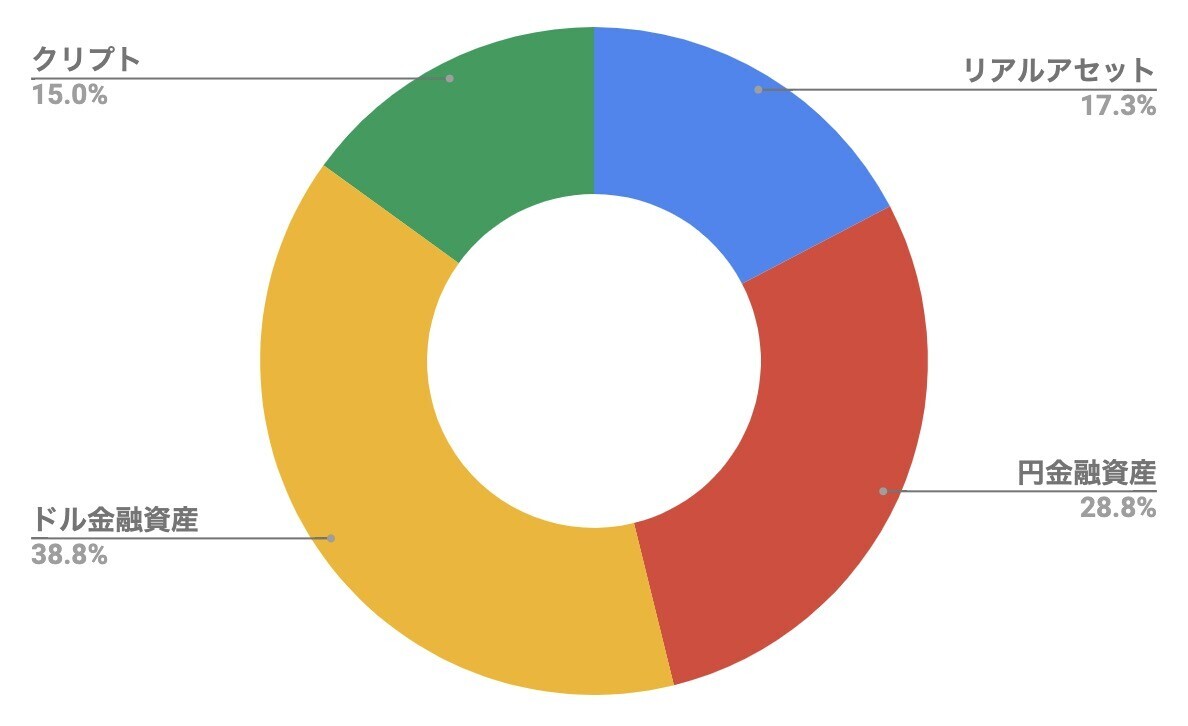

通貨別アセットアロケーション

通貨別のアセットアロケーションはこうなりました。先月との大きな違いは、もちろんクリプトが10.9%→15%と大きく増加したこと。春の半減期に向けてまだまだイケイケだとは思っているのですが、どこかで少しは売らなくてはいけないなぁ……と思案しています。

というわけで、バケツ戦略における総資産の状況でした。このあとの資産絡みのレポートは次のようなものを予定しています。

- 2月の資産増減

- 2月の生活費

- 2月の資産からの現金収入

- 2月の資産からのリターン