「金融所得で社会保険料増大へ」。昨日はこのニュースが株クラを揺るがしました。具体的には、医療・介護保険の保険料の算定に、金融所得を反映させる検討を、自民党のプロジェクトチームが始めたという報道です。

これに対して「社会保険料による増税だ」「NISAに実質課税」などの意見も飛び交っていますが、実際のところどうなのでしょう。議論している「医療・介護保険における金融所得の勘案に関するプロジェクトチーム(PT)」は資料などをまだ公開していませんので、報道情報を元に何がどう変わるのか、何が問題なのかを考えてみます。

※財務省資料に基づいて少し更新

毎日新聞の報道が丁寧だった

いくつかの報道をみたところ、丁寧に書かれていたのは毎日新聞です。そこからは、下記のことが読み取れます。

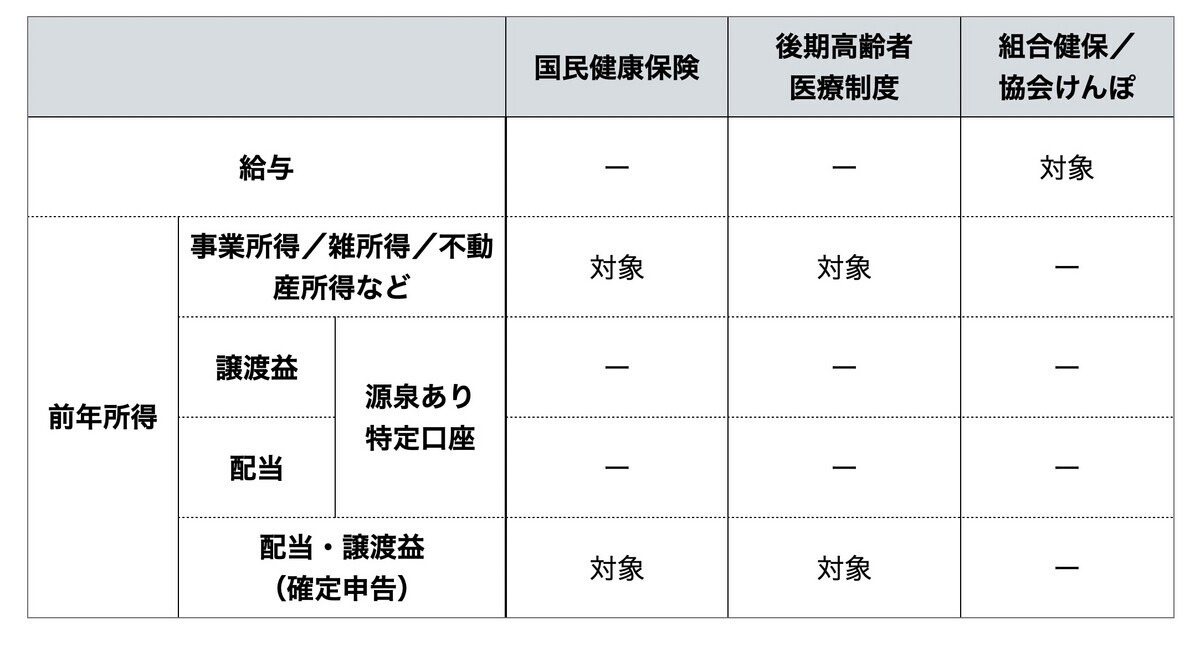

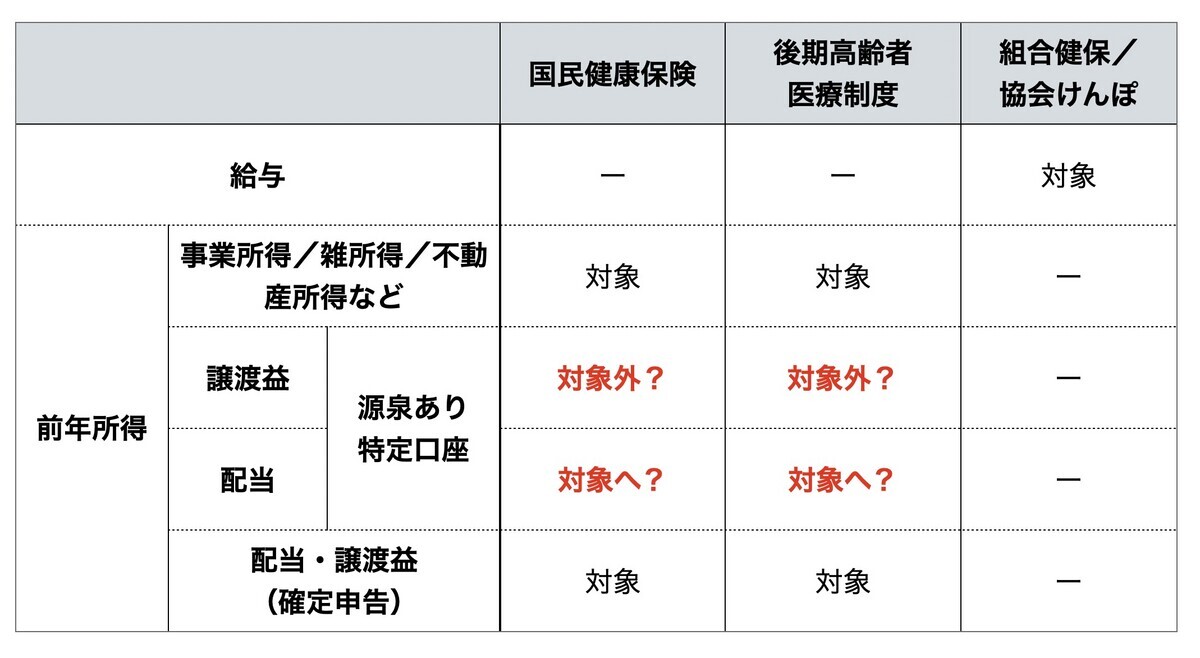

- 対象は国民健康保険と後期高齢者医療制度、被用者保険(組合健保や協会けんぽ)は対象外

- 株式配当が保険料計算に反映されていないのは不公平

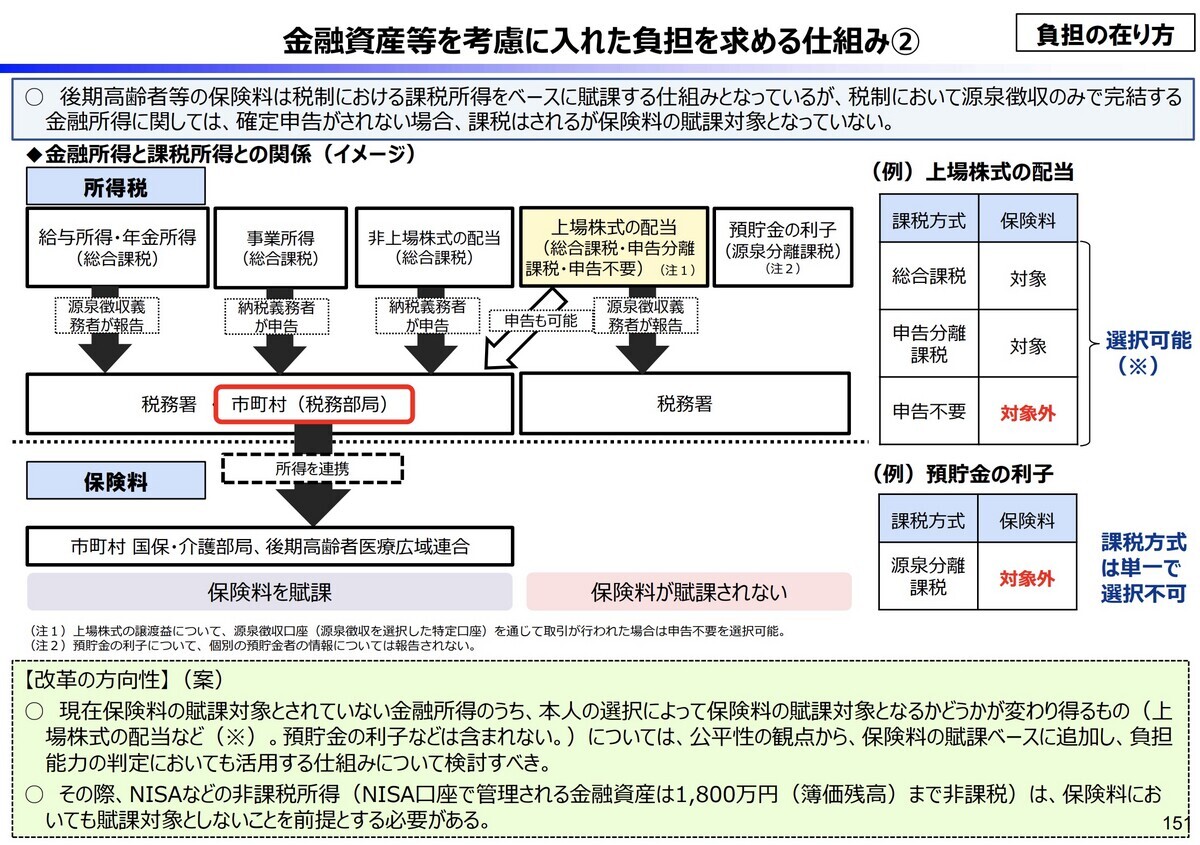

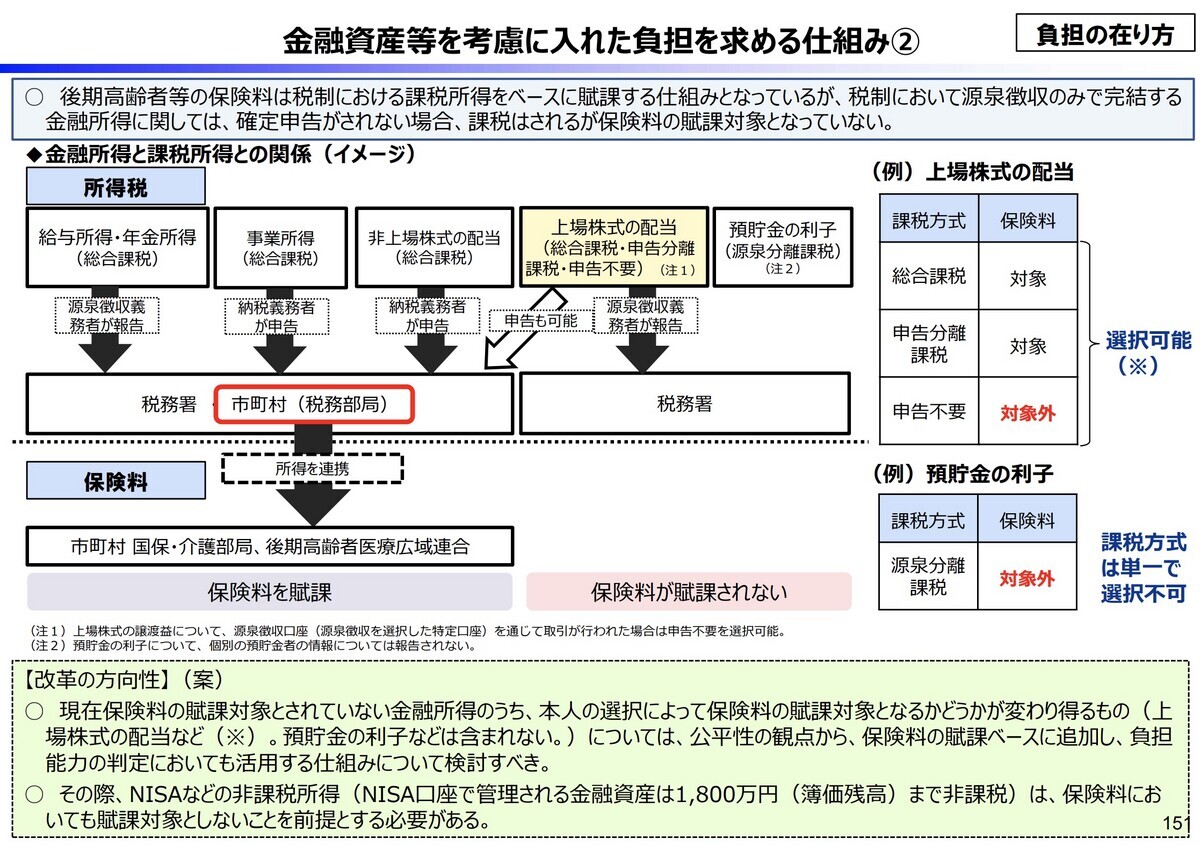

もう一つ、2023年11月に財務省が公開した資料「社会保障」では、下記のように「金融資産等を考慮に入れた負担を求める仕組み」も記載されています。今回の議論は、これをベースに行われるとみていいでしょう。

さて、これらが何を意味しているか、もう少し紐解いてみましょう。

3種類の健康保険と計算の方法

今回の社会保険料増議論を理解するには、そもそも健康保険料がどう決まっているかを把握する必要があります。日本の健康保険には大きく3種類あります。

- サラリーマンや公務員が入る被用者保険(組合健保/協会けんぽ/共済組合)

- 自営業者が入る国民健康保険

- 75歳以上が入る後期高齢者医療制度

そして保険料の計算は、それぞれ異なります。

ポイントは、組合健保や協会けんぽなどの被用者保険は給与額で保険料が決まるということ。ここでは、株式売買益とか配当益とかは一切関係がありません。サラリーマンである限り、いくら株で稼いでも、健康保険料が上がったりしないのです。

今回の議論においても、被用者向け健康保険については対象外。報道でも次のように書かれています。

サラリーマンらが加入する被用者保険については、保険料を給与所得に基づき算出し、労使折半で負担しているため、「簡単には手を出せない」(自民党厚労族議員)との声もある。

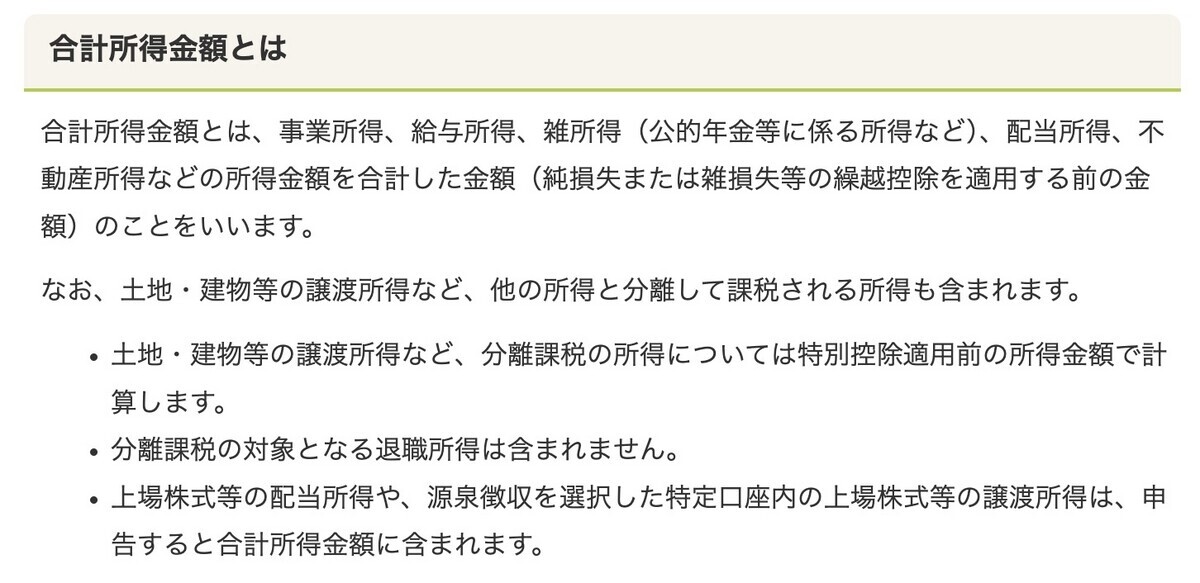

では何が議論の対象かというと、国民健康保険と後期高齢者医療制度です。この2つは、前年所得によって保険料が決まる仕組みになっています。前年所得というのは、要するに昨年得たいろいろな所得の合算です。自営業の報酬とか年金とかだけでなく、不動産所得とかも全部対象になります。

ところが、税制には源泉分離課税というものがあって、これは「分けて計算して納税して、ほかはとは合算しませんよ」というもの。代表例が、株式の特定口座です。源泉あり特定口座で売買している限り、売却益も配当も20.315%の税金が源泉徴収されて終わり。保険料算出のもとになる前年所得には合算されていませんでした。

ただし、配当控除とかを受けたくて確定申告を行った場合は、前年所得に合算されます。これはもうあるべき論じゃなく、単に補足しやすいかどうかで決まっているという感じですね。

合計所得金額、総所得金額、総所得金額等の違い/さつま町公式ホームページ

何がどう不公平なのか

報道では今回の議論について「不公平だとの指摘が出ている」とあります。では何がどう不公平なのか。

そう、株式で利益を上げたり配当をもらった場合、確定申告をした場合としない場合で計算が違うのが不公平だというのです。まあ詭弁ですね。だって特定口座にすれば確定申告するかどうかは任意なので。不公平がどうとかいうのは言い訳で、社会保険料を少しでも多く取りたいという狙いが透けすぎです。

下記の図でいう「申告も可能」「源泉徴収義務者が報告」と2つに矢印が分かれている部分です。これは情報の行き先が異なるため、保険料の計算対象になるかどうかが変わるということが書かれています。

どこがどう変わる? 実質配当控除潰し?

ではどこの計算がどう変わるのでしょうか。報道を元に推測すると次のようになります。源泉あり特定口座において、これまで計算対象外だった配当所得について、前年所得に合算することを想定していると。そう読み取れます。

一方で、譲渡益についてはどの報道でも記載がなく、議論の前提としても合算対象外のようです。下記の図でも、譲渡益については曖昧な書き方です。

まず譲渡益は好きなタイミングで発生させられるので、課税の繰り延べが容易なことと、毎年安定して発生する利益ではなく、ゼロだったりすごい額になったりするので、それを保険料計算に盛り込むと、毎年の保険料が上がったり下がったりしてしまいます。所得税はともかく、それは保険料の考え方にそぐわない。そう見ているようにぼくは思いますが、どうでしょう?

また譲渡益について確定申告をする理由は、損益通算と損失の繰越なので、これを対象にしても大した額にならないのは目に見えているため、不公平かどうかという点ではあまり差がないだろうとも思います。

一方、配当については確定申告すると税率が下がる配当控除という仕組みがあり、所得の少ない高齢者などはこの仕組みを使うことで社会保険料が増額することなく税金が戻ってきていました。この配当控除の穴をつくというのが今回の改正の狙いのように感じます。

誰がどう影響を受けるのか

では、この制度変更があったとして影響を受けるのはどんな人でしょうか。

まず給与をもらっている人には全く影響がありません。金融所得に関係なく、社会保険料は給与額で決まるからです。ただ報道のコメントを見ると「ほんとは増税したいけど制度が複雑で手を出せない」感満載なので、いずれはここも対象になるかも。ただ現時点では対象外です。

というわけで対象は、自営業者や後期高齢者(75歳以上)。そして特定口座で売買をしている人が対象です。その配当金について、社会保険料の計算に入ってくるという感じです。ちなみに一般口座についてはそもそも確定申告必須なので最初から計算対象になっています。

誰に対する増税かというと、自営業・フリーランス・引退した高齢者・FIER者ということになるでしょう。

NISAについては、対象になるともならないともありません。仕組み上は、金融機関が情報を持っているのでそれを提出させれば集計は可能でしょうが、無税なので国税庁ルートは取れません。別途どこかで集計してそれを市区町村(国保などは市区町村扱い)に分けるとなるととんでもなく事務作業が大変になりそうで、これはちょっと無理じゃないでしょうか。

ちなみにベースとなった財務省資料には「NISAは改革の対象外」、つまり保険料の計算には使わないと明記されています。

対策方法は?

ではどんな対策が取れるでしょうか。まずいちばん簡単なのは、配当がもらえる株式やETF、分配あり投信をやめて、無分配投信に切り替えることです。無分配投信は受け取った配当を内部的に再投資するので、分配や配当金がありません。配当分は実質、売却時に譲渡益として受け取ることになります。

投資対象を切り替えないなら、配当控除をしてしまうのも手です。特定口座であっても社会保険料計算対象になるのなら、自ら確定申告を行えば、配当控除分だけ税金が安くなります(所得が1200万円以下とかなら)。

もっと根本的な話としては、自分で法人を作ってそこから給与をもらう被用者に変身すれば、今回の制度変更は全く影響がありません。もっともこういう人が増えると、そのうちここにもメスが入るでしょうからいたちごっこではありますが。

アクロバティックな方法としては、配偶者の扶養に入って第3号被保険者になるという方法もあります。これは一切保険料を払うことなく社会保険の恩恵が受けられるというチートのようなポジションです。3号には年収条件があって130万円未満となっていますが、ここに特定口座の譲渡益や配当が含まれるかというと微妙です。組合健保によっては明確に「含む」としているところもありますが、調べるには自己申告に頼らざるを得ず、たぶん把握できてないだろうなと思うから。「専業主婦だけど投資で儲けています」という人は、正確には3号を外れる可能性が高いのですが、多分3号のままでいる人が多いんじゃないでしょうか。