時間分散を活用するなら、若いうちはレバレッジを掛けて株式に200%投資しよう――。こんな一見過激なことを提案する本がありました。「ライフサイクル投資術」です。しかし、読み進めると、とても理にかなっているように思います。その方法とは。

- ライフサイクル投資のコンセプト

- リスクあたりのリターンを高めるのは分散

- 時間分散を有効活用するには、毎年の運用額が一定である必要がある

- そもそも年を取ったら株比率は減らすのでは?

- 将来お金が得られるなら、それを先に投資してもいいのでは?

- 人は思ったより多くの資産を持っている

- よくある指摘と反論

ライフサイクル投資のコンセプト

なぜ、若いうちはレバレッジを掛けて、フルインベストどころか200%を株に投資するのが良いというのでしょう。考え方は次のようになります。

- 現代金融理論によると、リスクあたりリターンを高める方法は分散である

- 銘柄分散だけでなく、時間分散も有用

- 人は毎年積み立てを行い、資産を増やすから、年齢によって運用額に差が出る

- 時間分散を有効にするには、毎年の株式運用額を一定額にすべき

- 若いうちはレバレッジを使って株式運用額を増やし、年を取ったら減らす

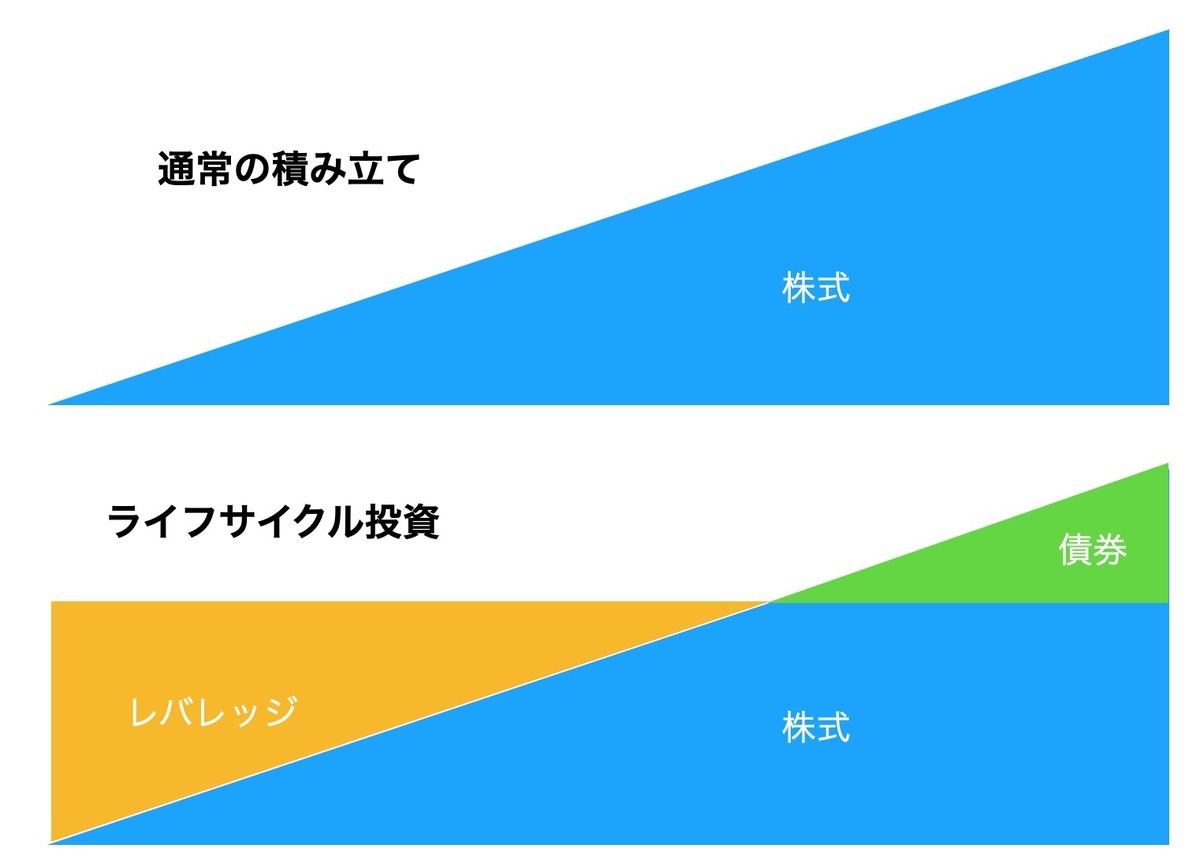

図にするとこんなイメージになります。まず普通に積み立てて、それをすべて株式に投資していく場合、年を取るにつれて運用額が増加していく形になります。

これに対して、ライフサイクル投資では、若いうちは株式に2倍のレバレッジをかけて投資します。代わりに、年を取ったあとは株式の代わりに債券などの安全資産を持ちます。

この意味をそれぞれ見ていきます。

リスクあたりのリターンを高めるのは分散

まず前提として2つの事柄があります。一般的な現代金融理論では、「投資のタイミングは図れない」「リターンはリスクに比例する」としており、これが前提です。その上で、「分散を行うとリターンはそのままでリスクを減らせる」というのが、フリーランチと呼ばれる偉大な発見でした。

この分散、通常は銘柄を分散させます。複数の値動きが相関しない銘柄を組み合わせることで、全体の平均リターンを落とすことなく、リスクは減らせるわけです。なぜ減るのか、下記の記事で書きましたが、それぞれの銘柄が相関しない、つまり独立していることがキモです。

実は、同様のことが時間分散にも言えます。ここで注意なのは、一度に投資せず、年を分けて投資するのは単なる積み立て投資であり、時間分散ではないということです。こちらも下記の記事に書いたとおり、毎年のリターンは独立しており、相関がないことから、時間ごとの分散が成り立ちます。

投資で分散を使える軸は2つしかない。資産の分散、そして時間の分散だ。

時間の分散投資のメリットは資産の分散投資のメリットよりさらに大きい。理由は単純で、年ごとのリターン間の相関は、銘柄ごとのリターン間の相関よりも小さいから。

時間分散を有効活用するには、毎年の運用額が一定である必要がある

ここまでを前提として、通常の積み立て投資を見てみましょう。

若いうちの投資額と、年を取ってからの投資額が全く違うことが分かります。これではうまく分散ができていませんね。リスクにさらす額=エクスポージャーが、年によって全く違います。

これは直感的にも分かります。若いうちは、大きな上昇相場があっても資産は大して増えません。2倍になっても2単位です。ところが、年を取ってから暴落に合うと、たった20%の減少で1単位が減ってしまうことが分かります。普通の積み立ては、将来に好調相場が来ないと、大きなリスクを背負ってしまうのです。

これを解決するにはどうしたらいいか。その答えがライフサイクル投資です。つまり、若いうちは、投資にレバレッジを掛けて200%を投資し、できるだけ毎年の投資額を一定にするというのです。概念を図にすると、下記のようになります。うまくレバレッジを使えば、確かに毎年の投資エクスポージャを一定にできるわけです。

そもそも年を取ったら株比率は減らすのでは?

実は、昔から似たようなことは言われてきました。若いうちは株式メインで投資し、年を取るに従って株式の比率を落とし、例えば株4:債券6などにもっていくというものです。こうすることで、資産額の違いを吸収し、年ごとのエクスポージャを一定に近づけることができます。

下記は、よく言われる「110−年齢 の比率だけ株を持つ」という作戦を取った場合です。これは本書で「誕生日戦略」と呼ばれており、このルールに従って株式への配分を変更する「ターゲットイヤーファンド」というものが、米国では人気です。

確かにこれを見ると、株式への投資量の増え方がなだらかになり、ある程度時間分散の効果を得られるように見えます。では、なぜこの考え方ではダメなのでしょうか?

将来お金が得られるなら、それを先に投資してもいいのでは?

これは純粋な金融資産だけを見た場合は、ある程度理にかなっているかもしれません。ところが、例えば「資産運用で老後資産を築く」という観点で見ると、大きな視点が抜けています。

まず、現代ポートフォリオ理論的には、最適な資産配分の考え方として、「トービンの分離定理」がいわれています。これは、

- リスク資産のポートフォリオは全員同じ

- 人によって違うのは、リスク許容度

- リスク許容度は、安全資産(現金、国債)の比率で調整する

というものです。具体的にはリスク資産は市場平均で持つのが最適で、リスク許容度に応じて現金や国債の比率を調整すればいいとなります。いわゆる、効率的フロンティアに対する接線ポートフォリオ(平均分散MV)です。

ここで、リスク許容度的に50:50の人がいたとします。リスク資産≒株式50、現金50を快適に感じる人ですね。この人は現在、緊急時の貯金を除いて、100万円を現金で、100万円を株に投資しています。

ところが、来年、遺産やらボーナスやらで100万円確実に入ってくることが分かりました。この人はどうするべきでしょうか? 来年になったら現金が200万円、株式100万円になるので、50万円追加投資して、現金150万円・株式150万円に調整するでしょう。でも、もし確実に入ってくるなら、いま手持ちから50万円追加投資してもいいのでは?

そんな未来の収入をアテにして投資するなんて、イカれてる。そう思う人は、きっと住宅ローンなんて組んでいないと思います。住宅ローンというのは、将来の35年に渡る収入をアテにして、5倍以上のレバレッジを掛けて不動産に集中投資するというものなのですから。

先立つものもないのに投資なんて、というわけだ。でもそりゃぜんぜん間違ってる。家を買うって話になると、みんな四六時中、先立つものもないのに投資してるでしょ。

同じことが、株式などの資産運用にも言えるのでは? これが筆者の根本的な発想です。

人は思ったより多くの資産を持っている

では将来確実に入ってくるであろう収入って一体何なのでしょう。筆者は大きく2つを挙げています。

- 給料

- 年金

筆者は、働いている人は、このように長期(定年退職まで)に渡って継続的に収入をもたらすことから、「債券のようなもの」だといいます。いわゆる人的資本ってやつです。

だから、自分の資産を貯蓄+運用している株式だけだと考えるのは間違っていて、それに加えて、定期的に収入を生み出してくれる「人的資本」を持っていると考えるべきだとうわけです。この「人的資本」は、若いうちは大きくて(40年後まで定期的に収入をもたらしてくれる)、定年が近づくと小さくなる(もう収入を得られなくなる)ことになります。

ざっくりとした人的資本の計算法として、筆者は次のように書いています。

あなたが働き出して1年か2年なら、自分の年間所得の平均を取って、それを30倍すれば、将来の所得を手堅めに見積もったことになる。

つまり、年収400万円なら、その人の人的資本は1億2000万円もあるわけです。すごいですね!

その後は年金がもらえるので、やはり行きている限り収入をもたらす債券的な存在だともいえます。これらをイメージ図にするとこんな感じです。

一見、給料から貯蓄していくことで資産が貯まっていくように思えますが、それは実は、「人的資本」を「金融資産」に変換していくのが人生だということです。給与から多くを貯蓄=金融資産に回していけば、早く金融資産は貯まります。また、仕事を頑張って人的資本を伸ばすようにすれば、人生後半になっても人的資本の減り方は少なくなるでしょう。また、そうすると年金も大きくなります。

何が言いたいかというと、若い人は一見資産が少ないように見えて、実は「人的資本」という形で大きな資産を持っているということです。そして、人的資本は債券のようなものなので、実質的には資産のほとんどが安全資産である債券へ投資されていて、株式へ投資されている比率(エクスポージャ比率)はたいへん小さくなっています。

ならば、若いうちはレバレッジをかけて、もっと株式エクスポージャを高め、年を取ったらエクスポージャを低くするのが、理にかなっているはず。これが筆者の主張です。

よくある指摘と反論

これは一見突飛に見えるわけで、いろいろな反論が思いつきます。レバレッジをかけるなんて危険なんじゃないか? 実際のところレバレッジをかけてリターンが上がるのは当たり前で、その分リスクも高まっているからだ、などなど。

筆者は、これらに対し、豊富なデータを紹介しながら反論していきます。米国株式のデータだけでなく、日本、英国の市場データを使ったバックテストも紹介しますし、モンテカルロ法によるシミュレーションの結果も見せます。その詳細は本書をお読みいただくとして、いずれにしても、レバレッジをかけるライフサイクル投資の圧勝となります。

インデックス投資家で、ポートフォリオ理論に興味があれば、時間分散を最大限に活かそうという、このライフサイクル投資術のロジックはすんなり入ってくるでしょう。

この本は、安く買って高く売って儲けましょうって本じゃない。分散投資で儲けましょうって本。

ただし、1点だけ、筆者も認める難点があります。それは若くレバレッジを掛けている段階で大暴落に会った場合の「心」です。リーマンショック、コロナショックのような暴落で30〜40%株価が下落した場合、2倍のレバレッジを掛けているとその倍の損失を受けます。つまり、資産の6割から8割が吹き飛ぶだけです。

筆者は、そうした暴落で資産が減ったのが若いうちで良かったと考えるべきだと指摘します。確かに、若くて資産が100万円、200万円のうちならば、その8割が吹き飛んでも80万〜160万円の損失です。その後の積立で十分に取り返せます。一方で、引退間際にこうした暴落に遭遇すると、資産が2000万、4000万円となっていますので、レバレッジどころか株式比率が6割でも、480万円、1000万円近い損失になるわけです。どちらが痛手なのかは、合理的に考えれば分かります。

若い投資家は株式市場にほとんど投資していないから、そのときの資産に対するパーセントで測ると大きな損でも、最終的な老後資金に対する割合では痛恨の一撃にはならない。

しかし、このレバレッジを使った投資法で若くして大損害を被ったら、果たしてその後も同じようにレバレッジをかけた投資を続けられるか? もし心が折れて続けられないようなら、その人はライフサイクル投資を行わないほうがいいと言っています。

いかに理論的には合理的でも、心がそれに耐えられるか。これがライフサイクル投資術の最大の難点であり、課題なんだろうと思います。