法人が2社あって、1社は法人カードとしてオリコEX GOLDを作ったのですが、もう1社は未作成です。今後、パワコン電気代の支払いなど法人に紐付いた支払いが発生してくるので、新たに法人クレジットカードを探していたのですが、1つ、いいものを見つけました。

実は年会費が無料となる、三井住友ビジネスカード for Ownersです。

3種類の三井住友法人カード

三井住友カードには法人向けの普通のカードが3種類あります。大企業向けの「コーポレートカード」、中小企業向けの「ビジネスカード」、そして個人の与信で申し込めるのが「ビジネスカード for Owners」です。

それぞれデザインは旧来のパルテノン神殿。それぞれにクラシックとゴールド、プラチナ(コーポレートはなし)が存在します。

for Ownersの最大のポイントは、申込みにあたり登記簿謄本や決算書が不要なことです。つまり、代表者の個人与信で申し込みができ、引き落とし口座だけ法人口座に設定できます。申し込みが簡単なだけでなく、法人の財務がまだ安定していない場合や副業として法人を持っている場合に便利なカードだといえます。

一方でカード利用枠やキャッシング利用枠は、個人が持っている別の三井住友カードと合算になります。クラシックで最大150万円、ゴールドが300万、プラチナが500万円と本格的に事業経費の精算に使うには少々厳しい限度額ですが、ぼくのような用途なら十分です。

年会費は1375円だが……

for Ownersの年会費はクラシックで1375円(税込)。ゴールドは1万1000円、プラチナは5万5000円です。このうち、クラシックとゴールドは、ネットからの入会で初年度年会費が無料になります。

2年めから1375円……というと、他の最近増えてきた法人カードと大差ないなと思っていたら、詳細ページに小さく注意書きがありました。

なんと、「マイ・ペイすリボ」を申し込むと、クラシックカードは翌年以降も無料、ゴールドは半額だとあります。「マイ・ペイすリボ」とは、要はリボ払い。手数料は年利15%という、まぁ絶対使っちゃダメの機能です。

ただし、月間の支払い額は5000円以上、1万円単位で変更できます。そしてこの15%金利は、1回の支払いで支払いきれず、翌月以降にリボとして回された部分に発生します。つまり、1回の支払い額を超高額、たとえば50万円とかに設定しておけば、基本的に1回払いと変わらずに利用できることになります。

追記:よくよく見ると、「(前年度のリボ払い手数料のお支払いが条件となります。)]

と!これは最小限のリボ金利を払う方法を考えなくてはなりません。ご指摘いただき、ありがとうございました。ということで、リボ金利支払いを行う方法を検討しました。

そして、これでクラシックカードはずっと年会費無料で利用できるわけです。

ポイント還元率は微妙

年会費は無料とはいえ、カードのスペックとしては微妙です。ポイント還元率は、200円ごとに1ポイントの0.5%が基本。そこに、店舗やサービスによってポイントが増加します。

ポイントUPモールはAmazonや楽天が対象で2倍。ココイコ!は、エントリーした店舗でポイントが増加しますが、ビックカメラや紀伊國屋書店などでポイント2倍(つまり1%)。ちょっと微妙な還元率です。

対象店舗ではいつでも5倍は、コンビニ3社とマクドナルドが対象。5倍ということは2.5%還元ということで、常時3%のVisa LINE Payカードがある今は、こちらも微妙な還元率です。

「あなたが選ぶ3つのお店でポイント2倍」は、スーパーやドラッグストア、カフェなどから選んだ3店舗のポイントが増えるというもの。ただしこちらも2倍なので、やっぱりちょっと微妙です。

得られるポイントはVポイントという、2020年6月1日に始まったSMBCグループの共通ポイントです。有効期限はカードランクによって違っていて、

- プラチナ 獲得から4年

- ゴールド 獲得から3年

- その他 獲得から2年

カードによって差別化したいという気持ちはわらからなくはないのですが、複雑化するよりもシンプルにしたほうが認知度も理解度も上昇するというのが昨今の流れでしょう。脱線しますが、これがうまいのがソフトバンク。各社複雑化していた携帯電話料金プランの中で、基本料金943円の「ホワイトプラン」を打ち出し、分かりやすさと同キャリア内音声通話無料によってヒットを飛ばしました。その後、他キャリア同様にプランは複雑化していくわけですが、当初の認知度獲得という意味では大成功だったといえるでしょう。

同じようにPayPayも、当初のシンプルな使い勝手と、複雑な制約のない「100億円あげちゃう」キャンペーンは見事でした。「○○は対象外」といったルールを敢えて設けず、高額商品に人々が殺到したことは各所でニュースに。多くの人にとって「とにかく使えば20%還元」というのは分かりやすく、後に不正なポイント獲得などが問題にはなったものの、このタイミングでペイの盟主に名乗りを上げました。

脱線しましたが、ポイント還元については複雑だがとりわけお得ではありません。とはいえ、法人カードは0.5%が相場、1%還元ならいいほうなので、2倍、3倍、5倍のポイントというのは悪くありません。ただ、コンビニやスーパーなど、対象がどうしても個人用途に振られていて、法人カードとしてはメリットは疑問です。

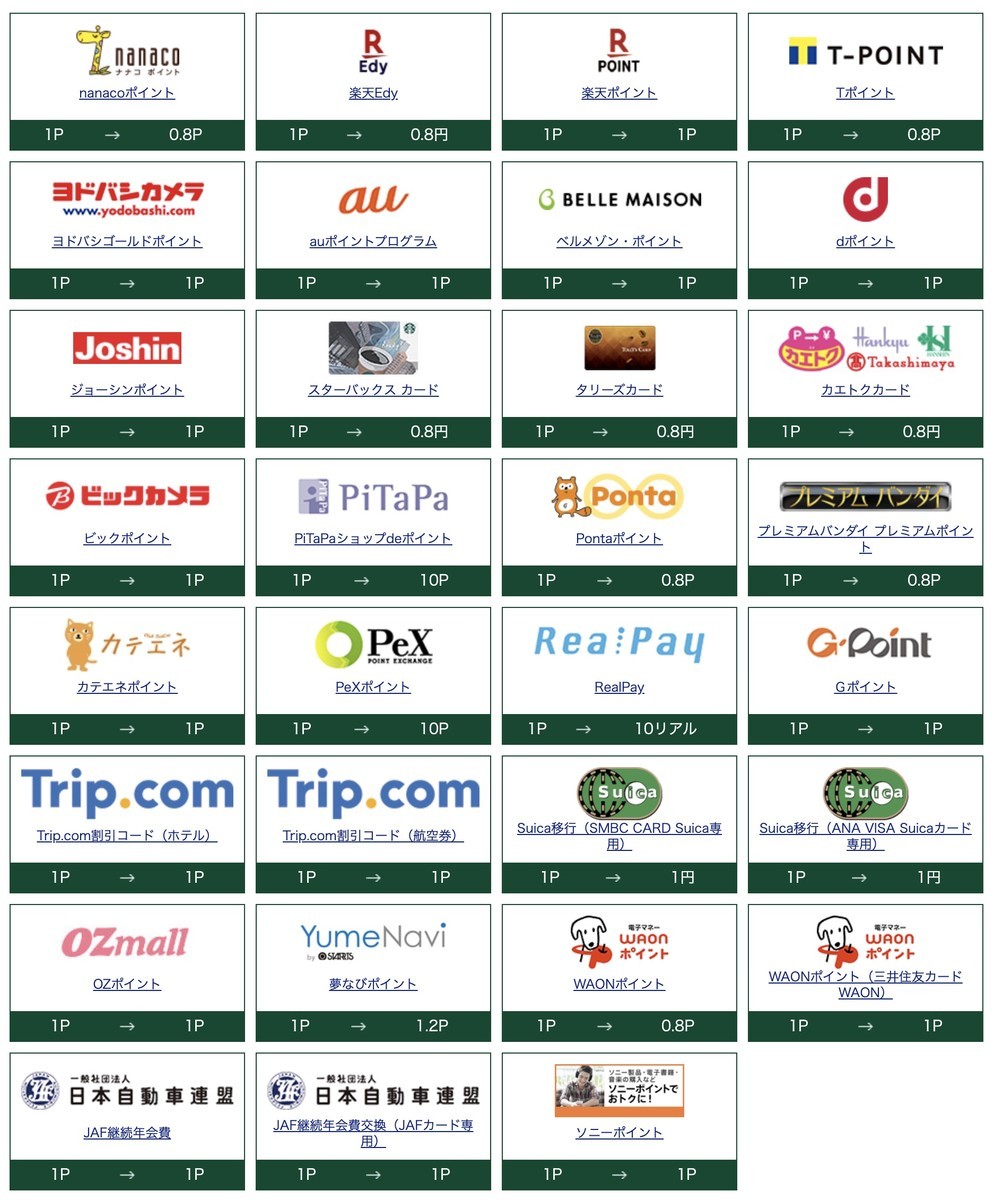

ポイントは、iDのバリューに等価交換、キャッシュバックは1P=0.6円、他ポイントへはよくて等価交換。

マイルの場合、やはりANAカードのランクによって1ポイント=0.6〜3マイルと異なります。

一般法人カードのビジネスカードとの違い

では、法人与信となる一般の法人カード「三井住友ビジネスカード」との違いはどうでしょう。実は、ビジネスカードには付いていないキャッシング枠が、for Ownersには付いています。年利15%のキャッシングリボ枠で、上限は50万円と冴えませんが、個人与信で、個人カードとの合算のためにできることでしょう。

ポイントは景品交換のほかに、キャッシュバックやチャージ、マイルへの交換が可能ですが、こちらもfor Ownersだけ。海外旅行保険は利用付帯となっており、正直保険機能もいまいちです。

ブランド力はあるが最大のポイントは年会費

では結論です。一般のカードとしてみた場合、ポイント還元率は中の上。保険など付帯サービスではとりわけ目立ったメリットはありません。ただし、法人カードとして見た場合は、年会費が無料で、かつまともにポイントが貯まることは大きなメリットです。三井住友カードといえばそこそこブランド力もあるわけで、少なくともアヤシイカードではありませんしね。

下記のNTT Bizカードのように、1%還元をうたいながら、実際に還元を受けるには相当な使い方が必要なカードもある中、還元の仕組みは複雑ながらもそれなりに使えるものだといえそうです。

しかも現在9月30日までのキャンペーンとして、入会で2000円、5万円利用で1万3000円のギフトカードをプレゼント(クラシックカードの場合)するようです。

というわけで、2社目のカードとして、こちらに申し込んでみました。ちなみにポイントサイトからの大きなポイント還元は見当たりませんでしたが、大手アフィリエイト業者のセルフバックは対象あり。調べてみると、けっこうお得だと思います。