3月も資産は増加しました。前回のバケツ全体のチェックに続き、どの資産がどれだけのリターンを出したのか見ていきます。

現在バケツ戦略に基づいて資産管理を行っています。3月の資産状況についての分析は下記のとおりです。

- 3月の資産増減(バケツ状況)

- 3月の生活費

- 3月の資産からの現金収入

- 3月の資産からのリターン ※本記事

リスク資産の月間リターンは+6.1%

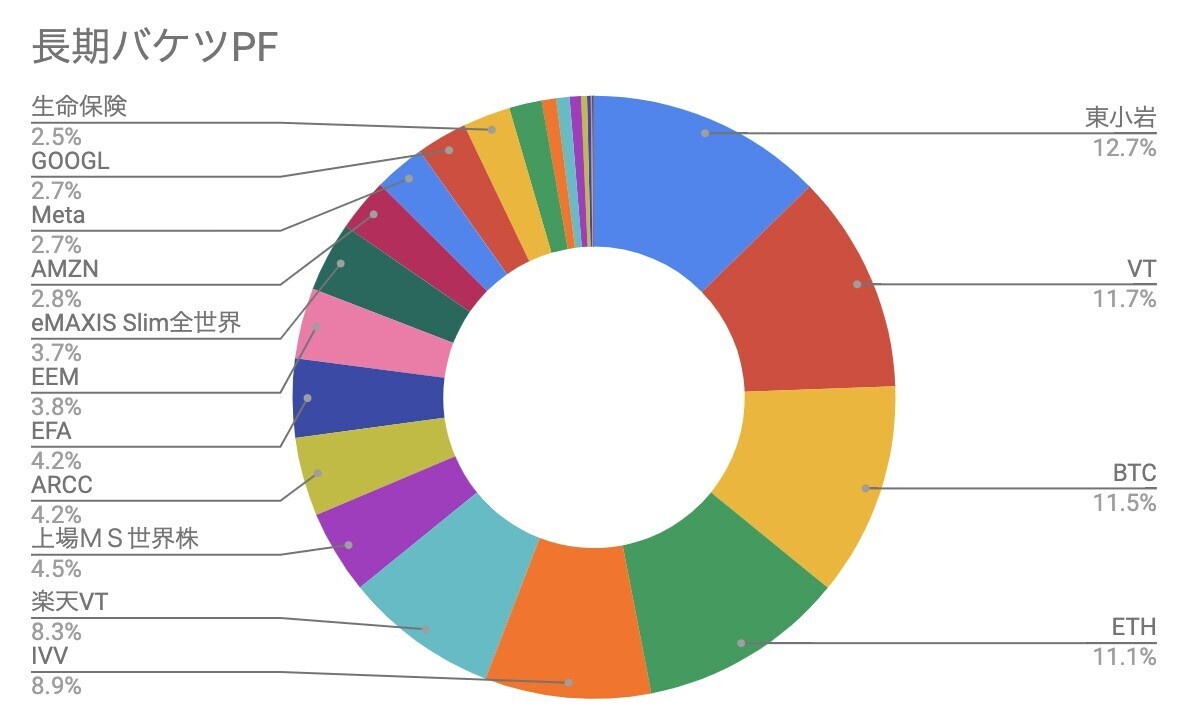

バケツ戦略の中でリスクの高い長期運用資産を取り扱うのが「長期バケツ」。短期と中期のバケツがリスクを抑えて10年分の生活費を確保するのに対し、リスクを取って資産を増加させるためのバケツです。現在、生活費28年分の資産が入っています。

この長期バケツの月間リターンは6.1%(税引前・配当除く)となりました。かなりの好調が継続しています。資産の内容は次の通り。比率の大きい順に、不動産、インデックス、クリプト、クリプト、インデックス……となっています。

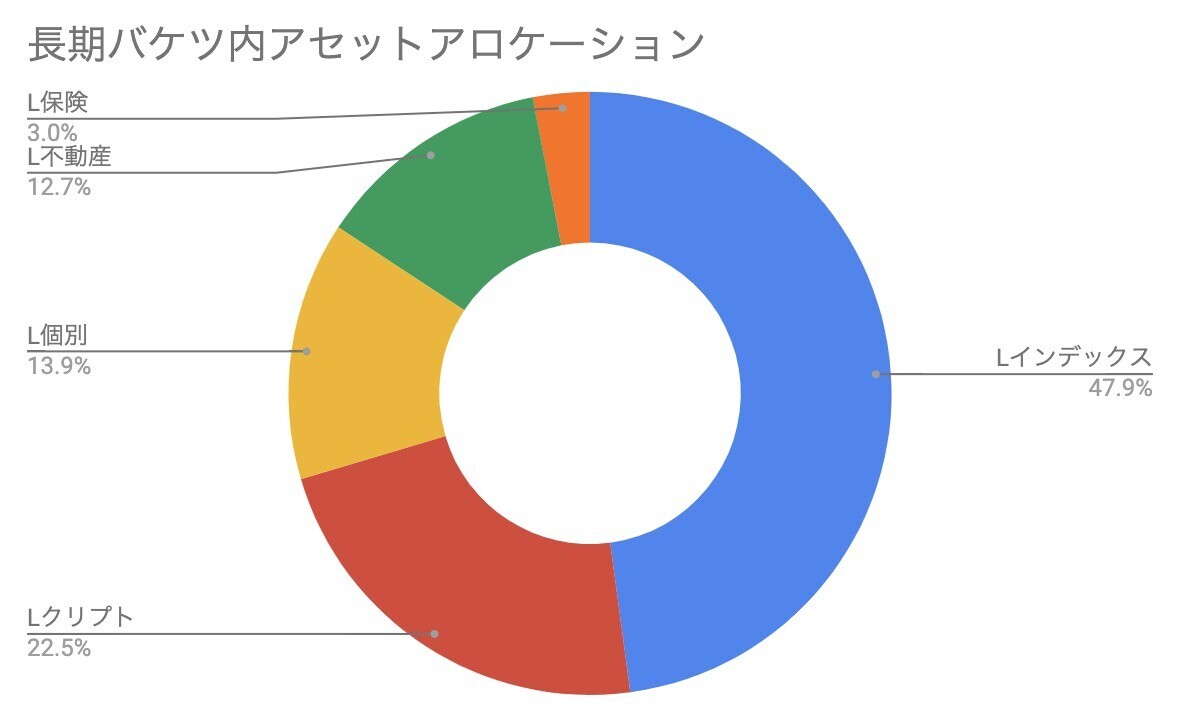

もう少しジャンルごとにまとめると、こうなります。2月からクリプトが2ポイント増加し、個別株が1%減少しました。

クリプトとNVIDIAが強い Metaを売却

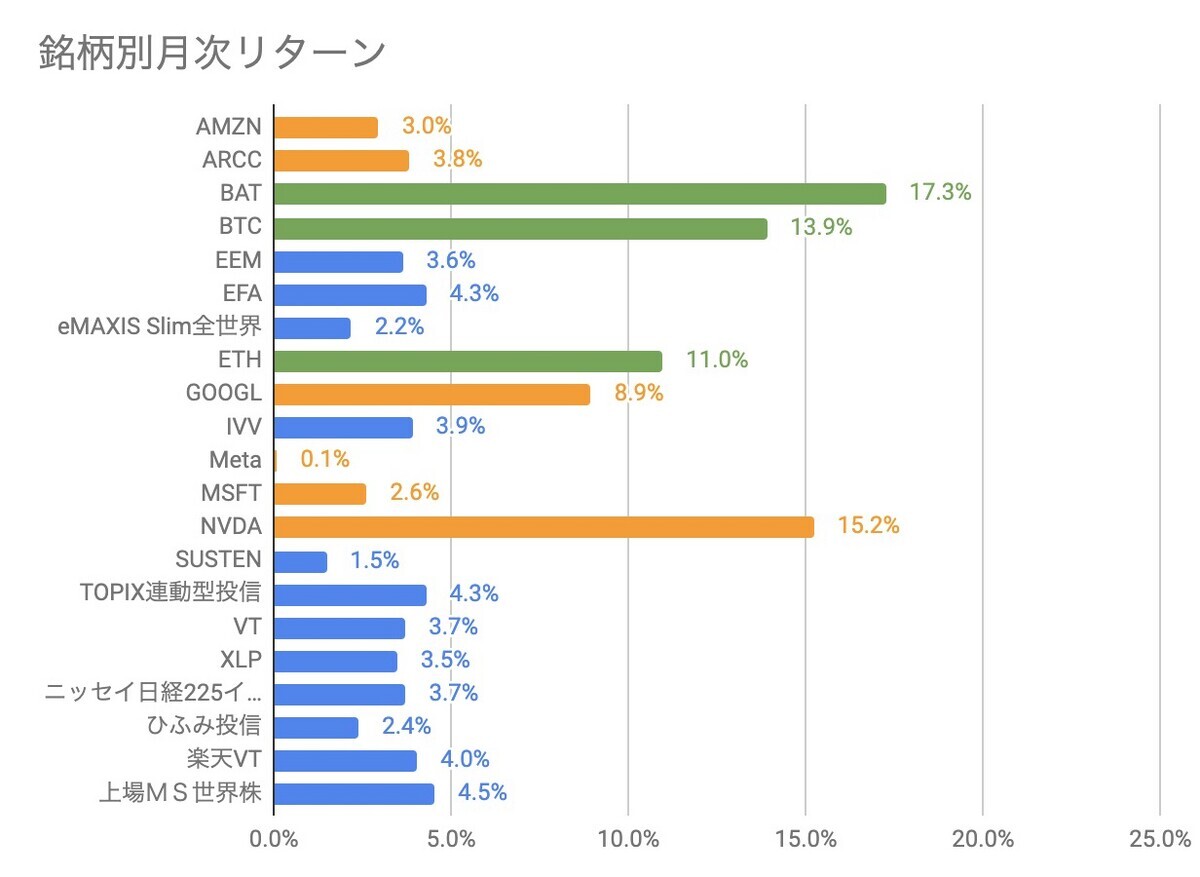

銘柄別に見ると、クリプトであるBitcoin(BTC)とEthereum(ETH)が引き続き大きな伸びです。またNVIDIAも絶好調で15%も増加しました。

ちなみにMetaについては、3分の1ほどを売却しました。これはMetaの株価上昇で、個別株としてはかなりのポーションになったため、リバランス目的での売却です。

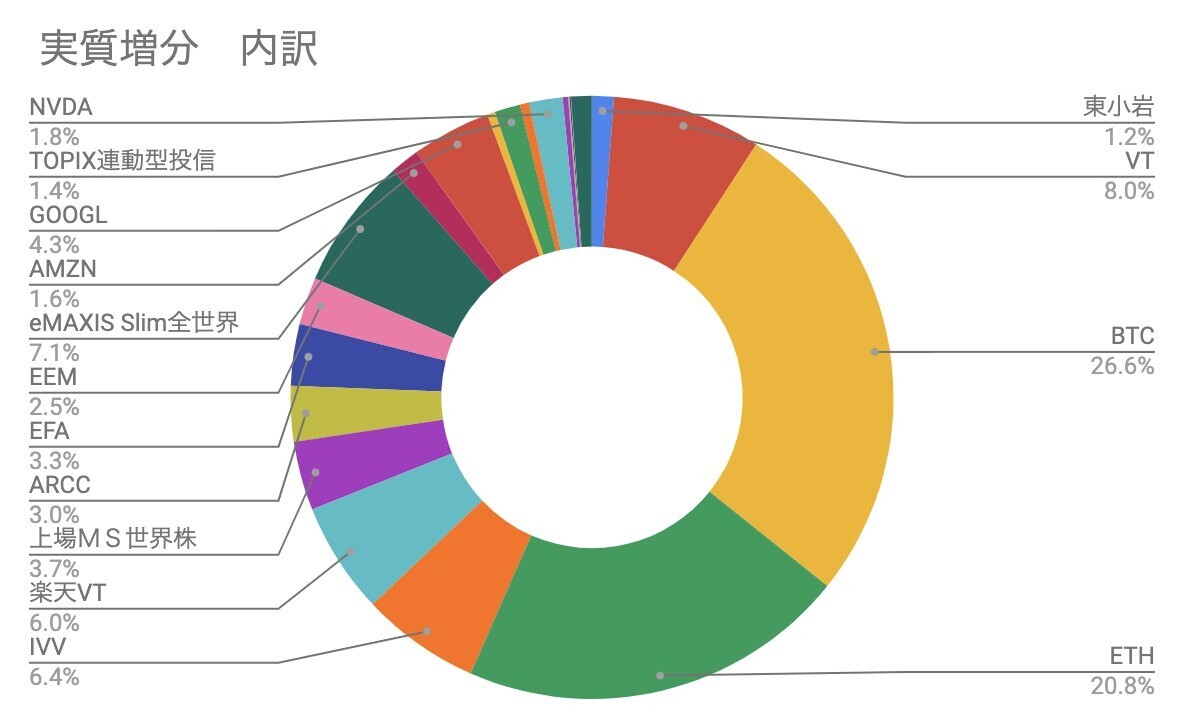

3月の資産増加の絶対額を銘柄別に見ると、下記のようになります。Bitcoin(BTC)とEthereum(ETH)は引き続き資産増加を牽引。インデックスも結構大きくなりました。

3月の売買と今後

3月はクレカ積立のほか、先に書いたようにMetaを売却し、併せてTLTを買い増しました。

クレカ積立は各社10万円への引き上げが完了し、各社の設定も終わりました。いつから実際に10万円で積立られるかはタイムラグがありますが、合計70万円を毎月積み立てる形です。この原資を確保すべく、本当は何かを売らなくてはいけないのですが、実はほとんど売れていません。そのため、実質的にどんどんリスク資産比率が上昇しているという嫌いはあります。

- 楽天証券 15万円(オルカン)

- SBI証券 10万円(オルカン)

- カブコム 10万円(オルカン)

- マネックス10万円(オルカン)

- tsumiki 10万円(ひふみ)

- コネクト 10万円(オルカン)

- PayPay 5万円(オルカン)※引き上げしない

Metaは3/21に488.5ドルで一部売却しました。直近527ドルまで上昇しているので、タイミング的には早かったわけですが、リバランスなのでそういうものです。

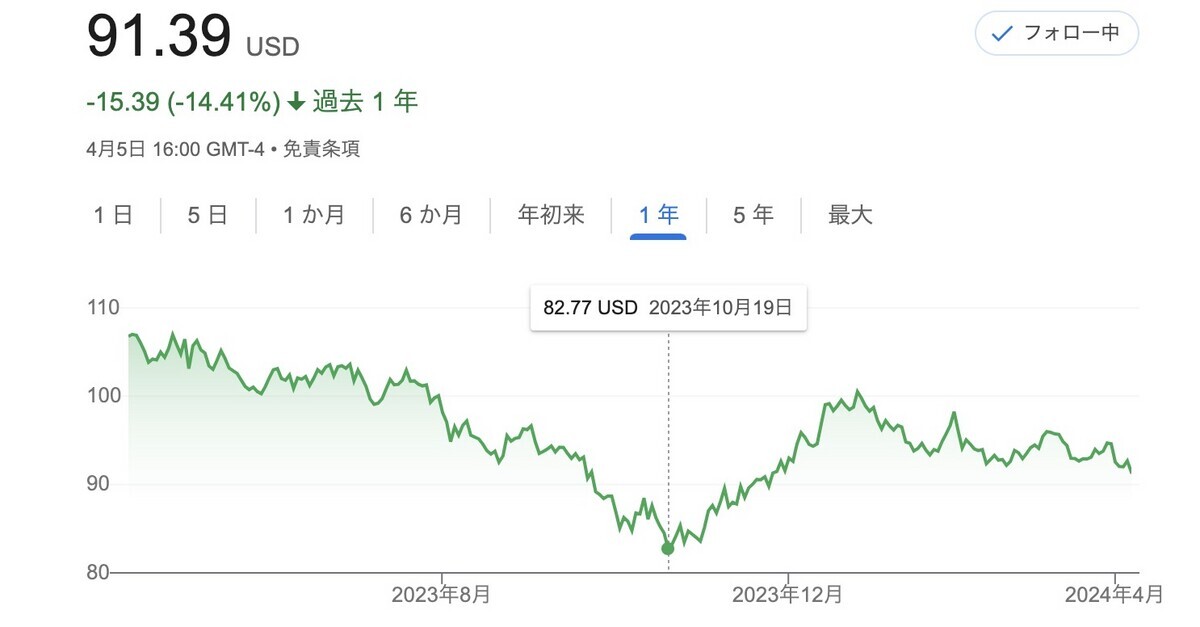

代わりに……というわけではないのですが、米超長期債ETFであるTLTを買い増ししました。一時、値上がりトレンド(利下げ)にあった米国債ですが、2024年に入ってからは軟調で利下げの織り込みはどんどんとおのき、価格が落ちています。

ちなみに「なんでEDVじゃなくてTLTなのか?」という質問を頂きましたが、確かに僕の意図ではよりデュレーションの長いEDVのほうが適していますね。つい長くTLTを触ってきたので、こっちを買ってしまいました。

また、4月に入ってからになりますが、BlockFi破綻から回収できたETHの一部を売却しました。クリプトも本当に強気で、今月にBitcoin半減期を控える中、上がる未来しか見えないのですが、これもリバランス。税金がかからなければ、もっと売るんですけどね。