先日、米超長期債ETFである「TLT」を買い増しました。ドルMMFから買ったので、アセットアロケーション的には、短期債券から超長期債券に転換した形。つまり金利低下に向けてリスクオンです。

先日、米超長期債ETFである「TLT」を買い増しました。ドルMMFから買ったので、アセットアロケーション的には、短期債券から超長期債券に転換した形。つまり金利低下に向けてリスクオンです。

あまり積極的な投資ではないけれど

今回TLTを購入したのは、あまり積極的な投資というわけではありません。もともとドルMMF=極短期の債券から、TLT=30年超の米国債へと乗り換えたわけで、アセットクラス的には似たようなもの。株を新たに買うとかよりは穏やかですが、ちょっとだけリスクオンです。

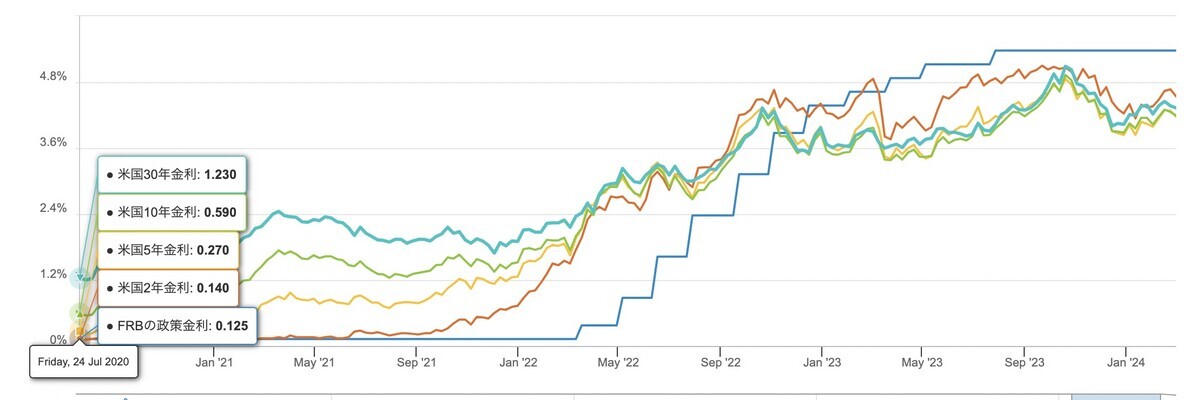

このポジションを取ったのは、ここからの利上げの可能性は限定的だと考えたから。下記はコロナ後の米金利推移です。2022年に入って、ゼロ金利を解除、急ピッチで政策金利は上昇し、5.375%まで上がっています。

この間に長短金利に起きたことは、全体的な金利上昇と短期債が長期債利回りを上回る、いわゆる逆イールドでした。

23年春、23年末と、その後何度か金利は低下する兆しを見せましたが、すぐに元通りになっています。つまりこのあたりで債券を買った投資家は、だいたい含み損を抱えたままだということです。

利下げタイミングを探るFRBと市場

この1年ほど、FRBと市場はずっと利下げタイミングを探っています。インフレ率が低下すれば、利下げが行われるというのが基本。なぜならインフレ率よりも高すぎる金利はブレーキがかかり続けることを意味するので、そのままにしておくとFRBが目指す2%を超えてインフレ率が下がってしまうからです。

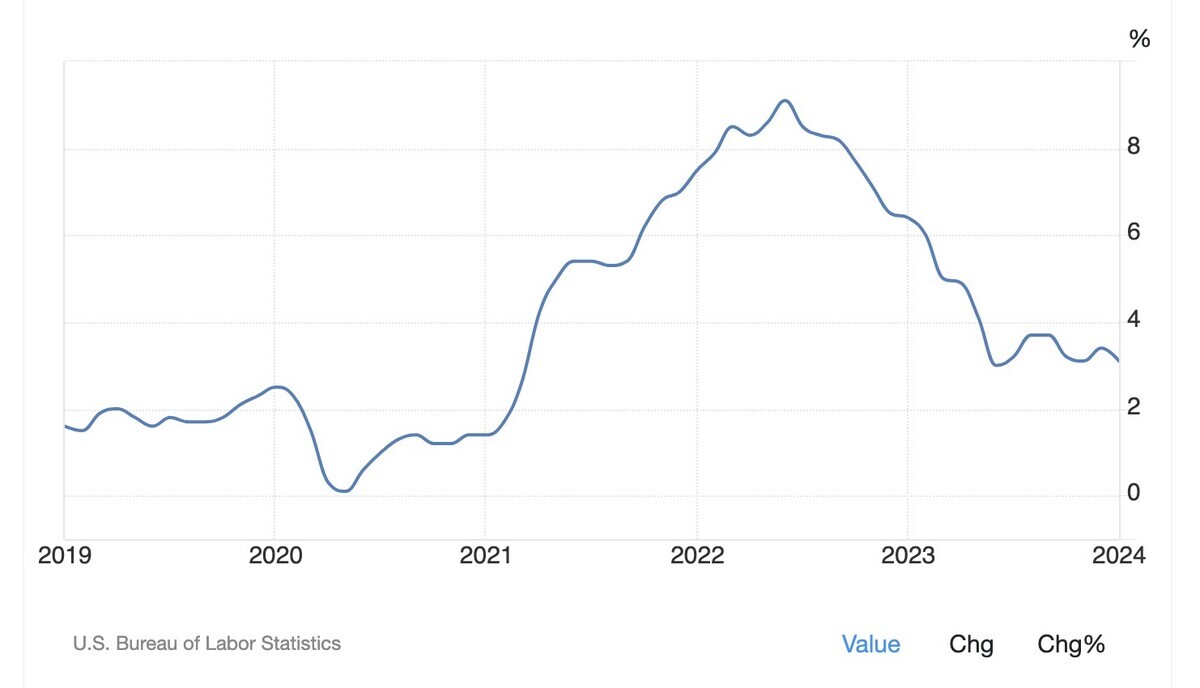

ただ、インフレ率がどこまでいったらブレーキを緩める=利下げするかはけっこう難しい。実際、インフレ率は22年6月の9.1%をピークにかなり下がりました。23年7月からは、3%台を継続しています。それでもFRBは23年の夏に追加の利上げを行い、市場の利下げムードに水を差しました。

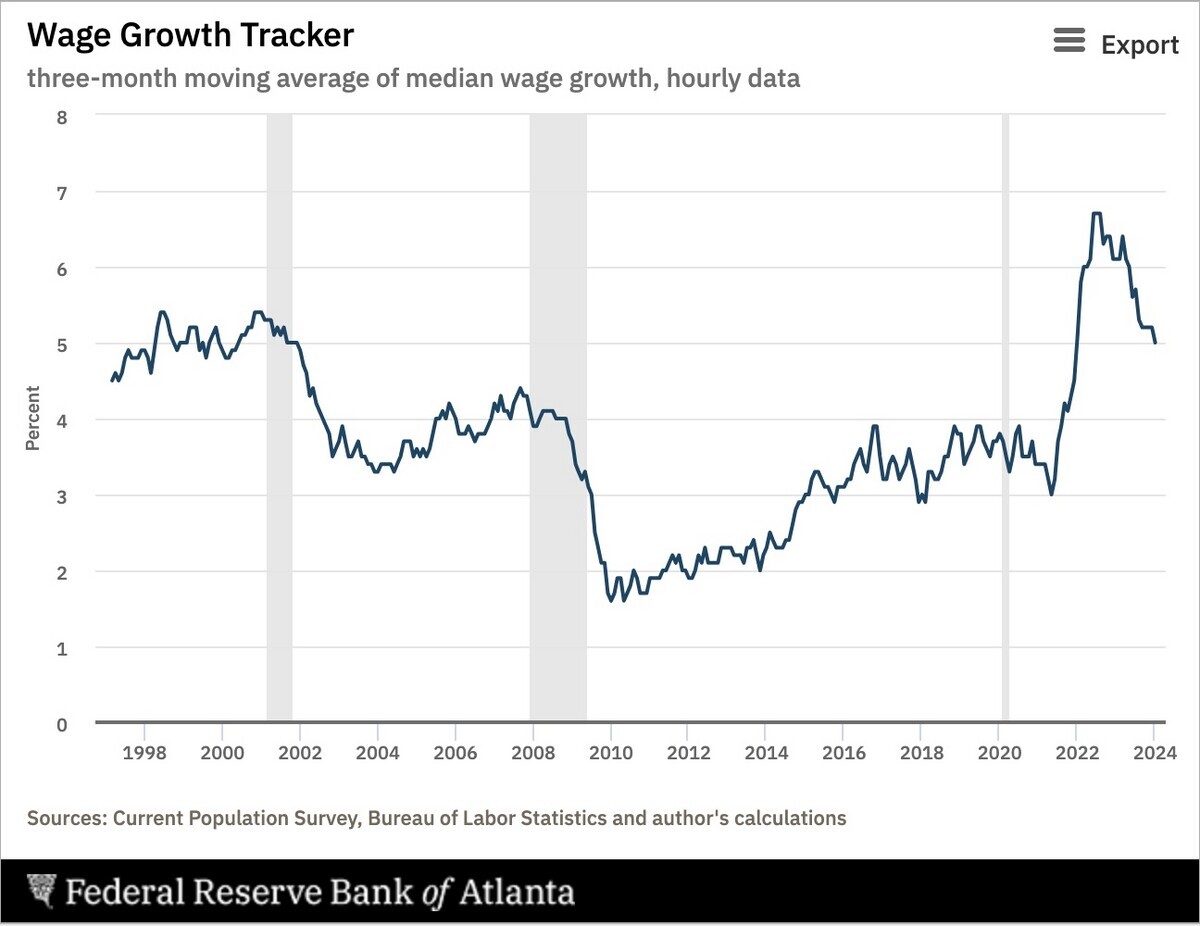

そのため、インフレ率の先行指標である雇用統計などが注目されるわけです。ちょっと注目は賃金上昇率でしょうか。

原油などモノの価格を出発点とするインフレは一過性です。モノの値段はずっと上がり続けるわけではないからです。ところが、景気加熱→人手不足から賃金上昇が始まると、これは継続的なインフレになる可能性があります。

インフレ下にあって賃金上昇率は上昇、一時は6%を超えていました。賃金が上がるからモノの値段も上がるのか、モノの値段が上がるから賃金も上がるのか、そこの因果はなんともいえません。でも賃金が落ち着かなければ、インフレも収まらない。

その賃金上昇率は急低下し、1月の統計では5%まで下落しました。もしこれが継続的に落ちてくるなら、インフレも収まるだろうというのが、一つの見え方です。

Wage Growth Tracker - Federal Reserve Bank of Atlanta

完全に利下げを織り込む金利先物

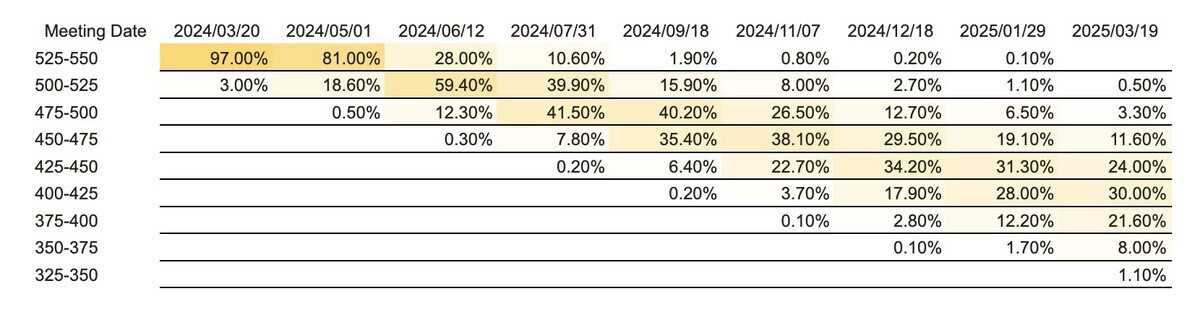

インフレ率でみても、賃金上昇率で見ても、トレンドはインフレの収束を差しています。というわけで、市場も今後の利下げを織り込んでいます。下記はFF金利先物が織り込む将来の金利予測です。

大勢は6月から利下げがはじまり、24年末には4.25〜4.75%あたりまでの利下げが予想されています。

まぁだいたいFF金利先物は先行して利下げを織り込む事が多くて、23年も何度もその通りになると思って痛い目に会いました。それでも、これから進む方向は利下げというほかないでしょう。

よりヘッジ的な債券

正直、今年は米大統領選挙の年でもあり、バイデンもトランプも強力に経済を回す方向の政策で動いています。先日は、バイデンが珍しくFRBに「利下げせい!」という感じの発言をしたことがニュースになっていました。

このような中では最も期待値が高いのは株式への投資です。なので、合理的に考えるなら、もっと株式ポジションを増やすべきなのでしょう。ただぼくの場合、現在も毎月45万円分のオルカンをクレカで積立購入しており、一方で株式は売却していません。つまりリスク資産の比率がガンガン上がっているのです。

ぼくの場合、すでに資産は守りのステージに入りつつあり、暴落をもろに受けるリスクを被るくらいなら、リターンが多少減っても下落リスクが小さいほうが重要です。となると、株が暴落したときに最も上昇する債券がヘッジになる。さらにどうせ利上げはほぼあり得なくて、24年は利下げの年なんだから、放っておいても債券は上がる。そして利上げに賭けるならより金利感応度の高い長期債のほうがいい……というわけで、TLTの購入となったわけです。

ちなみにTLTだけでなく、それと同じくらいのボリュームで、為替ヘッジ付きの円建てTLTである【2621】を保有しています。こちらはヘッジコストが乗っている分、債券からの利息をほとんど受け取れず、まさに金利低下だけに賭けた商品になっているので、ある意味TLTよりも攻撃的だといえるかもしれません。

なお、ぼくはTMFも少し持っていますが、この2年間はまさに金利がレンジ相場に入っており、ご存知のとおりレバレッジ商品はレンジ相場で減価します。最悪な状況だったわけです。いまだに30%も含み損。まぁ24年に本当に利下げが始まれば、TMFもプラスに転じてくれることでしょう。