商品では一般的で、指数でも日経225などでは先物がよく売買されています。さて、先物の価格はどうやって決まると思いますか? なんとなく先物が高いと将来価格が上りそうとか、先物が安いと価格が下がりそうというイメージを持ってしまいます。

でも、実は先物の価格は「将来の予測された価格」とは別の要因で動くのです。野口悠紀雄先生の本から、先物価格の決まり方についてまとめておきます。

ビジネスに活かすファイナンス理論入門 ここまでは知っておきたい基本

- 作者: 野口悠紀雄

- 出版社/メーカー: ダイヤモンド社

- 発売日: 2004/02/27

- メディア: 単行本

- クリック: 1回

- この商品を含むブログ (3件) を見る

先物価格は現物より利子分だけ高くなる

もしある資産について、下記のようになっていたとします。

- 先物 1万2000円

- 現物 1万円

- 金利 10%

このとき、1万円を借りて現物を買い、同時に先物を1万2000円で売ります。1年後、先物の返済として持っている現物を渡し、1万2000円を得ます。そこから借りた1万円の利子1000円を払うと、1000円の利益が得られます。

こういうノーリスクの裁定取引(アービトラージ)が可能なのは、先物価格が高すぎたということです。フリーランチは投資の世界では存在せず、先物価格は1万1000円になることになります。

逆に先物価格が1万円だったら、現物を1万円で空売りし、同時に先物を買っておきます。1万円の現金には1000円の利子がつき、1年後には同額の1万円で買い戻して返却すれば、1000円の利益が得られます。

こうした理由で、先物価格は現物よりも利子分だけ高くなるわけです。

先物価格は、現物リスクの分だけ安くなる

一方で、将来の価格として想定される価格よりも、先物価格は安くなります。それは、リスク回避のコストのためです。

現物は、価格が上下するリスクを負っています。一方で、先物は将来の価格を確定するものですから、リスクがありません。実需でいうと、生産者は将来の価格を確定させたいから先物を売るし、購入予定者は将来の価格を確定させたいから先物を買うわけです。

このとき、売り圧力が強ければ先物価格は下落するし、買い圧力が高ければ上昇します。ところが、生産者にとって価格の確定は非常に重要ですが、買い手側は値段が上り過ぎたら別のものを買うという選択肢もあります。つまり、基本的に売り圧力のほうが強くなるというわけです。

そのため、将来の想定価格よりも、先物価格は安くなる傾向が出てきます。

コンタンゴとバックワーデーション

上記の2つの要素で決まる先物価格ですが、現物から近い限月、遠い限月と限月が先になるに従って価格が高くなっている状態をコンタンゴといいます。逆に、先になるほど価格が低くなる状態がバックワーデーションです。

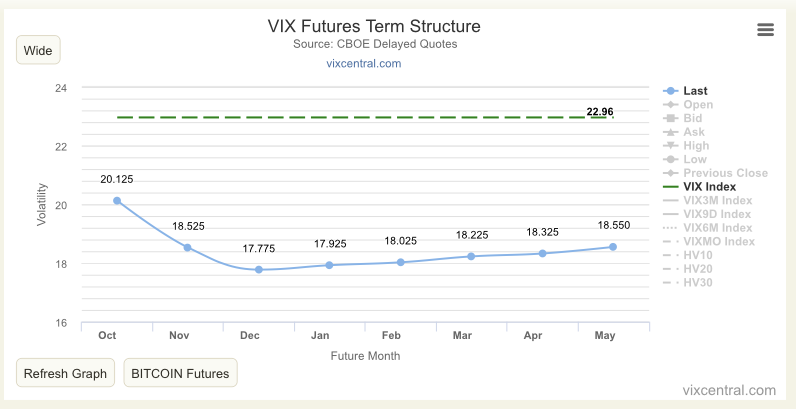

おなじみのVIXでいうと、緑線が現物、青線が先物のカーブです。このように現物よりも先物価格が低い状態がバックワーデーションです。

逆に、下記のように現物価格よりも先物が高い状態がコンタンゴです。

原油のような商品の場合、基本的に将来の先物価格が高くなります。つまりコンタンゴが普通です。理由は、保管コストがかかるからです。将来の原油は、原油価格に保管コストを足した価格になるというわけですね。

VIXの場合は、将来のS&P500価格が荒れると予想されたときに先物価格が下落し、バックワーデーションになります。リスク回避のマインドが増加して、売りが優勢の状態ですね。逆に通常はコンタンゴです。

イールドカーブはなぜ右上がりになるのか

金利を期間ごとにプロットしたグラフをイールドカーブといいます。

イールドカーブとは? ~米国債の逆イールドは景気後退の兆候なのはなぜか~ - Good Investor

イールドカーブがフラット化したり逆イールドになることは、景気後退のサインとよく言われます。では、そもそもなぜイールドカーブは順イールド(コンタンゴ)になるのでしょうか。

長期で借りる人には、金利上昇リスクを負いたくないので、できるだけ金利を固定しておきたいというニーズがあります。住宅ローンでいう固定金利です。これは金利の先物を買うということです。つまり、「買い」ニーズのほうが「売り」ニーズよりも強いため、金利先物が高くなるわけです。

この需給ギャップが、将来になるほど金利が高くなるイールドカーブの原因です。

ところが、将来の金利低下をマーケットが予測したとすると、そもそもの長期金利の水準が低下します。さらに、将来金利が下がっていくと考える中で、固定金利を選ぶ人は減ります。つまり需給的にも将来の金利の下げ圧力がかかります。

これがフラット化や逆イールドの原因です。

売りと買いの需給ギャップで価格が変化するというのはイメージどおりだと思いますが、それがリスク回避傾向によるものだと捉えると、先物価格には保険料(ヘッジコスト)が織り込まれて変化するということが分かって面白いですね。

また金利水準によって先物価格が変化するというのも、金利がいかに資産価格に影響を与えるかということが分かって興味深いものです。

【あんまり先物の記事は書いていませんでした】