Bitcoinに次ぐ時価総額第2位の仮想通貨である、Ethereumの価格上昇が凄まじいことになっています。日本円で、ここ1年の上昇率は+1124%、1カ月間でも44%の上昇です。この上昇の背景の1つとして言われているのが「ガンマ・スクイーズ」。これはいったい何でしょうか?

ETHの凄まじい価格上昇

bitFlyerのこちらのチャートを見ると、ETHの暴騰ぶりが分かります。1年前の価格はわずか1万4431円。それが現在は17万6570円です。

この間のEthereumに何があったのかといえば、2つ。1つは、夏頃から盛り上がったDeFiサービスです。現在、Ethereumのトランザクションの99%が何らかのDeFiに関連するとされており、まさにワールドコンピューター構想が現実の形となってきています。

一方で、これはネットワーク手数料(ガス代)の高騰にもつながっています。これを抑え、パフォーマンスを改善するための次世代EthereumといわれるのがEthereum 2.0。こちらも11月に稼働しました(正確には2.0のメインネットとなるビーコンチェーン)。

こうした出来事とは別に、売買の結果として価格が上昇した要因があります。それがガンマ・スクイーズです。

「スクイーズ」とは?

スクイーズ(squeeze)は、「圧迫」といった意味で、投資用語としては「ショートスクイーズ」が有名です。これは、ショート、つまり空売りしている人たちが、株価の上昇にともなって損失が膨らみ、ショートカバー(買い戻し)のために株を買うことで起こる現象です。「売り」の人たちが買わざるを得なくなるため、さらなる株価上昇を引き起こします。日本語では「踏み上げ」とも言われます。

ここには、意図せぬショートカバー、つまり強制ロスカットなども含まれます。そのため、ショートポジションが多い銘柄で、株価が急上昇すると、ロスカットが連発して買い戻しが起こり、さらに大きく上がっていくわけです。

ガンマのおさらい

ではガンマスクイーズとはなんでしょうか。その前にガンマのおさらいです。オプションの価格は、原資産の価格によって変動します。原資産の価格が上昇すればコールオプションの価格も上昇し、プットオプションの価格は下落します。

通常の株の場合、株価が100上昇すれば、その価格も100上昇。つまり変化率は1ですね。オプションの場合、行使価格が購入時の株価と同じ(ATM)の場合、変化率は0.5になります。つまり、ATMの場合、株価が上昇しても、オプション価格は上昇分の半分しか上がりません。この変化率がデルタでした。

ところが、デルタはさまざまな要因で変化します。このデルタの変化率がガンマです。ざっくりいって、ガンマはオプションの購入者(ロング)に有利に働きます。株価1000のときに、行使価格1500のコール(OTM)を買ったとしましょう。株価が1000を超えて、1100、1200と上がっていくと、ガンマが上昇していきます。

ガンマが上昇するということは、デルタがどんどん上がっていくということです。つまり、オプションの価格上昇には加速が付きます。価格が下落していくときは反対です。ガンマが小さくなっていき、オプションの価格上昇にはブレーキがかかります。そのため、原資産価格の変化に対するオプション価格の変化は、直線ではなく傾きを持ったものになります。

このように、株価が上昇しても下落してもオプションの買い手には有利に働くのがガンマです。逆にいうと、オプションの売り手にとってはとかく不利になるのがガンマです。

オプションの売りが積み上がると?

では今度はある資産でオプションの売りが積み上がった場合を考えてみます。まぁコール売りですね。一定の価格で買う権利を売っているので、売り手からすると、売った段階でプレミアムをもらい、株価が一定の価格を超えなければ権利が失効してプレミアムが利益となる構図です。

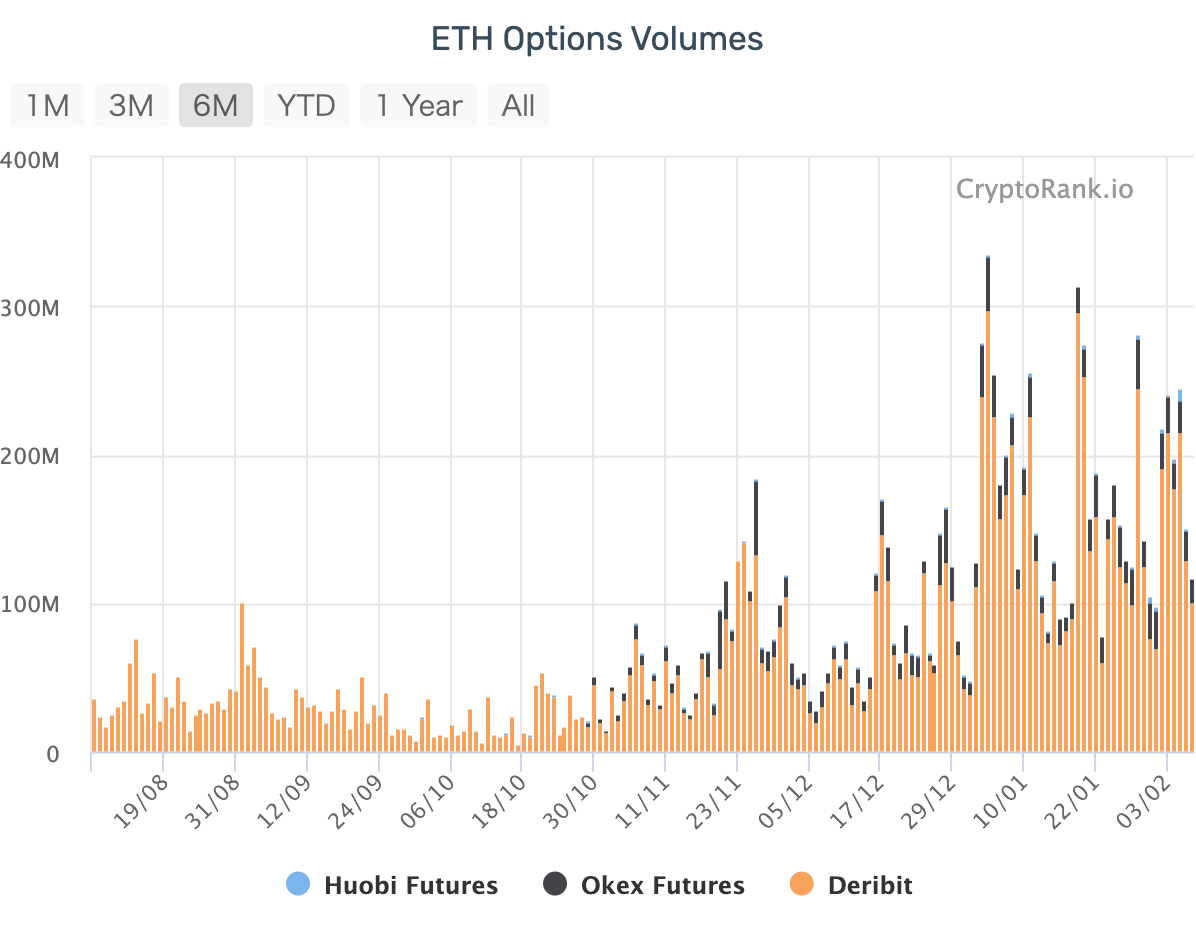

そんな中、Ethereumのオプションの状況はどうだったのでしょうか。8月からの6カ月間を見ると、年末から取引ボリュームが急激に増大しています。

未失効のオプションの建玉も急増です。現時点で過去最高レベルに積み上がり25億ドル相当に達しています。

コールに対するプットの比率であるプット・コールレシオ(PCレシオ)の直近2周間の動きを見ると、2月2日にかけて徐々に下落し、そこから急上昇しています。一般に、PCレシオが上昇すると弱気な投資家が増加(プットのほうが多い)、下落すると強気な投資家が増加(コールのほうが多い)といわれます。

また、相場の高値圏ではPCレシオは低くなる傾向があり、また相場の底ではPCレシオが急上昇する傾向があります。

ガンマ・スクイーズ

さて、ガンマ・スクイーズです。Ethereumでは、現在価格のかなり上の価格を行使価格としたファーOTMのコールがかなり売られていたようです。コールショートなので、行使価格まで価格が上昇しなければ、プレミアムだけ受け取って利益ですが、Ethereumは急速に価格が上昇しました。

するとどうなるか。価格が上昇するとコールの価格は上昇します。ショートしている場合、買い戻しコストが高まるということで、要は損失拡大です。さらにATMに近づくにつれてガンマは上昇します。つまり、コール価格は加速度的に増加していくということです。

このガンマの効果によって、コールをショートしていた投資家は危機的な状況になります。オプションのショートは、もらえるはプレミアムだけですが、もしITMになったら支払いの方は青天井だからです。

当然まともな投資家は、コールを買い戻すか、Ethereumの現物を買って、カバードコールポジションにします。現物を買えば価格上昇のリスクを完全にヘッジできるからです。

※コール売り単体だと、価格が上昇して行使価格を超えたら損失は青天井。しかし現物を買って組み合わせ、カバードコールポジションにすれば、損失を抑えることができます

しかし、コールを買い戻したり、現物を買うとどうなるか。それによってさらに価格が上昇し、ガンマが上昇、デルタはさらに大きくなり、損失が膨らんでいくのです。すると、さらにコールの買い戻しや現物の購入が必要になります。このループがガンマ・スクイーズと呼ばれます。

同じようなことは、ソフトバンクGがハイテク株のコールを大量に購入して大儲けしたときにも起こったと言われています。ソフトバンクGがコールを買った相手はウォール街のディーラーです。当然、コールを売ったディーラーは、そのポジションをカバーします。具体的には現物を買うわけです。するとそれによって、さらに価格が上昇していく。このループによって、2020年秋のハイテク株上昇が演出されたといわれています。

ガンマ・スクイーズのあとには何が起こるでしょうか。コールショート+現物のポジションを持っている人たちは、コールの満期が来たときに現物も精算します。つまり、同額の売りが出てくることになり、市場は逆に売り圧力にさらされます。急騰のあとの暴落は、このようなメカニズムで起こるわけです。