ここから更に円安はないだろう、と踏んで、ドルのカバードコールをやってみました。うまくいっても利益はわずかですが、久々にオプションを取引したくなったためです。

カバードコールとは

カバードコール(CCW:CoveredCallWriting)とは、現物とコールオプションのショートを組み合わせたものです。コールオプションは、満期時に特定の価格で買える権利。それを売るということは、満期時にその価格以上になっていたら、その価格で売らなくてはいけません。

ポジション構築時のドル円は106.27。ショートしたのは行使価格107.05の9月18日満期です。つまり、9月18日時点でドル円が107.05円を超えて、例えば107.5円になっていたら、ぼくは107.05円でドルを売らなくてはいけません。0.45円の損失が発生するというわけです。

一方で、現物も持っています。現物はドルが上昇すればその分円建ての価値が増します。コールオプションと同額のドルポジションを持っていれば、107.05円を超えてドルが上昇しても、コールの損失を現物の上昇額がそのままカバーしてくれることになります。

図解するとこうなります。青線が現物、赤線がコールショート。組み合わせたカバードコールは黄色です。107.05の線で折れ曲がりますが、これはつまり107.05を超えると損益がフラットになるということです。ただし事前にプレミアムを受け取っているので、本当の損益分岐点は107.29円になります。

逆に、ドルが下落(円高)になると、損失が膨らみます。ただしこれは現物の価値が下がるためです。逆に、コールを売ることで、オプションのプレミアムを受け取ることができます。そのため、単にドルが下落したのに比べ、プレミアム分だけ損失が減ることになります。

まとめると、次のようになります。

- 107.29円を超えてドルが上昇すると、本来得られるはずの現物の為替益をロス

- 107.05〜107.28 プレミアムの一部が利益

- 107.05に達しない場合、プレミアム分だけ利益

ドルカバードコールのポジション

3月3日の午後に、サクソバンク証券でポジションを建てたときの詳細です(実際に建てたポジションとはボリュームは違います)。この例では10万ドルです。

それぞれ見ていきましょう。この15日間のポジションを取るのに必要な証拠金は42万5078円です。一方、得られる利益(プレミアム)は2万4100円になります。単純利回りは5.67%です。期間は2週間なので年利に直すと+137%の利益ということになります。

損益分岐点は107.29とありますが、これは仮に107.05を超えて上昇しても、受け取っているプレミアムがあるので、実際に損失が発生するのは107.29円以上に上昇した場合ということです。

デルタは、ドル円の上昇に対してオプションのプレミアムが上昇する割合を指します。30209ドルとありますが、つまり0.30209。ここでは10万ドルのポジションなので、ドル円が1ドル上がるとプレミアムが30209ドル上昇することを指します。今回はショートしているので、プレミアムが30209ドル減少、つまり損失が生まれます。通常のオプション取引では、このプレミアムの増減がそのまま利益や損失になるのですが、今回は基本的に満期まで持ち切る作戦なのであまり気にしません。

それよりもデルタは満期日に行使価格に達する確率がどれくらいあるかも表しています。今回は0.30209、つまり約30%です。賭けとしては勝率が高いですが、これはドル上昇による無限大の利益(現物による)を諦めて、最大でもプレミアムだけの利益に限定していることの裏返しです。

セータは1日あたりのプレミアムの減少量を表します。コールショートは売った段階でプレミアムを受け取れるものの、買い戻すための価格は大きく、差し引き当初の損益はマイナスです。それが日を追うごとにセータ分だけ買い戻しのためのプレミアムが減少し、利益になっていきます。そして満期日にはプレミアムがゼロとなり、想定通りの満額を手にできることになります。ここでは1688円とあるように、毎日1688円が入ってくるイメージです。

サクソバンクの手数料を最適化する

さてサクソバンクは国内で為替のバニラオプションを売買できる唯一の業者ですが、一方でオンリーワンなだけあって高い手数料でも知られます。為替オプションでは売買に伴う手数料は取られませんが、ロングとショートの価格(プレミアム)の差=スプレッドが実質的な手数料です。

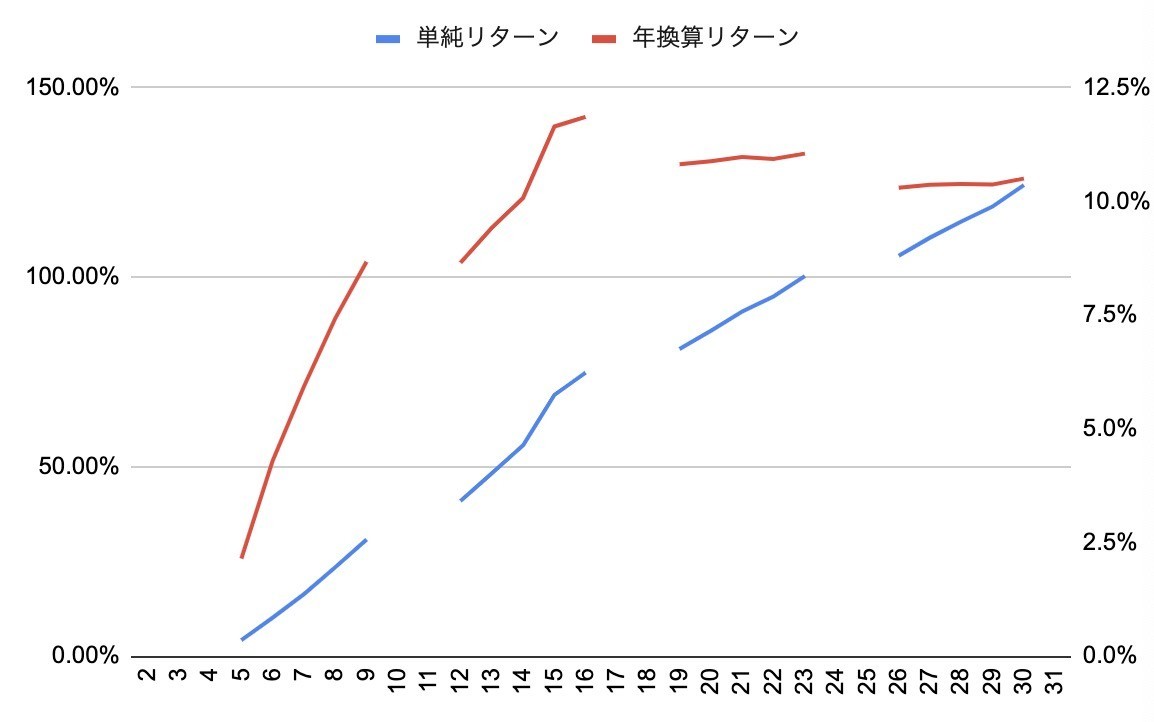

今回はこれを検証してみます。まずこちらは9月2日夕方時点での、行使価格107円のオプションプレミアムが、満期日ごとにどうだったかをまとめたものです。

青線はショートした場合に受け取れるプレミアム、赤線はロングの際に支払うプレミアムです。きっちりとスプレッドがあるのが分かります。5日時点など、ショートしてもほとんどプレミアムはありませんが、ロングの際にはそこそこ払うことになります。

オプションは満期日までの期間が長いほどプレミアムが上がるので、5日から30日までだいたい右肩上がりで上昇しています。そして、スプレッドは日数が変わってもそれほど大きく変化していないことが分かります。つまり、短い日数ほどスプレッドの影響が大きいといえます。

今度は、そのスプレッドが、本来得られるはずの利益のうちどのくらいのパーセンテージになっているのかを計算しました。厳密に見ると、スプレッドの額自体も、日数が増加するごとに減少しています。さらに、日数が増えるほどプレミアムも増加するので、コストの比率は急速な減少をみせます。

コスト比率が20%を切るのが13日目、10%を切るのが22日目です。少なくとも、利益の半分近くをコスト=スプレッドがもっていってしまう7日以内のオプションは割が悪いことが分かります。

今回満期日を15日後の設定したのは、このようなコスト構造の影響があるからです。15日後満期の場合、コストは約13%まで低下します。とんでもない額のコストですが、まぁ仕方ありません。

次にショートした場合の受け取りプレミアムが、日数でどのように変化するかです。満期までの日数が長いほど、プレミアムが増加することは先に書きました。では1日あたりの利益で考えるとどうでしょうか。それを表したのが下記の図です。

確かにプレミアムは日数が増えるごとに増加するため、証拠金あたりのリターンも増加します。ただし、それを日数で割った年換算リターンは、15日あたりに140%くらいのピークを付けて、そこから徐々に減少していくことが分かります。

そんなわけで、今回はサクソバンクのスプレッドを調査したうえで、残日数15日のコールオプションを売ってみました。107.05よりドルが上がらなければ勝ち。207.29まで上がらなければ引き分け(損益ゼロ)。そしてそれ以上に上昇すれば、本来現物資産の価値が上昇して得られるはずだった利益を失うことになります。

得られる利益は、証拠金42万円あたり2万4000円。実際は、為替の動く方向によってはロスカットされてしまうので、1.5倍ほどの証拠金を入れますが、それでも2週間で5%程度のリターンを得られる計算です。そして市場が予測する成功確率は、デルタによると約70%となります。