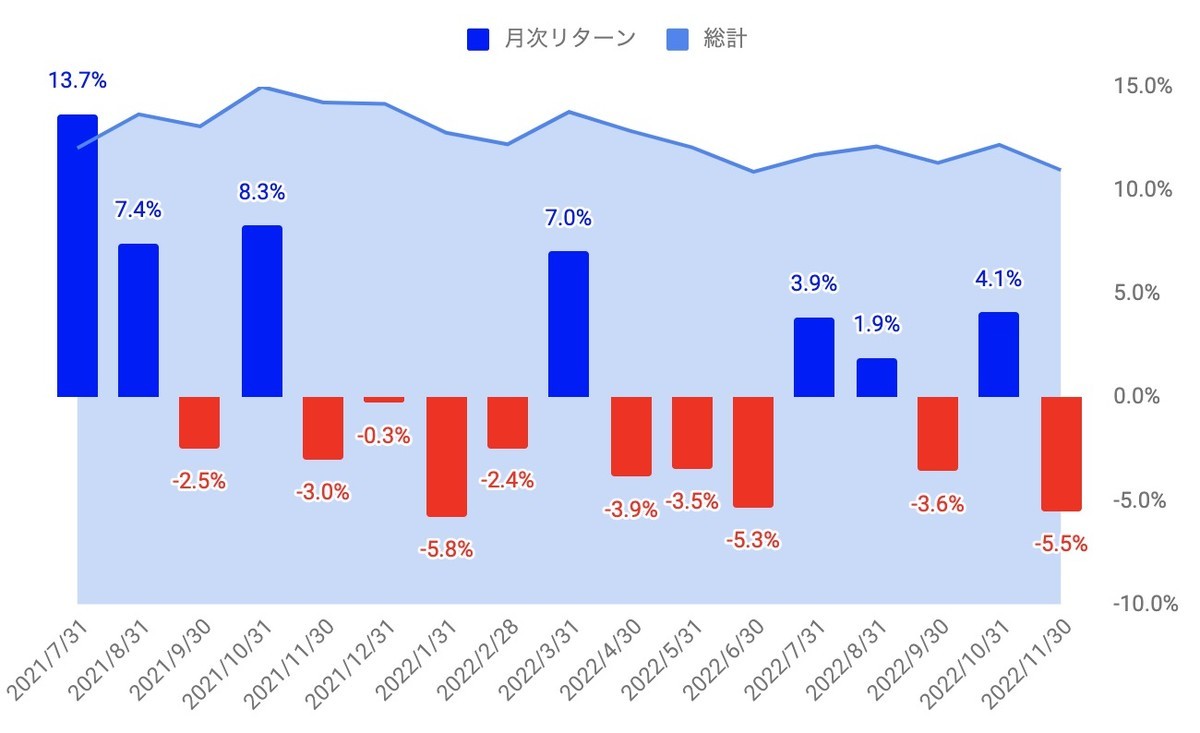

恒例の月間投資成績コーナーです。いやはやほんと投資って難しいですね。11月は大損です。まずは為替です。10月の148.7円から138.8円へと6.6%も円高に振れました。つまりドル資産はそれだけ目減りしています。さらに、計画外の事故もありました。

- 全体は▲5.5%

- セグメント別リターン

- 株式セグメント ▲1.5%

- 債券 ▲7.5%

- リアルアセット +0.4%

- ヘッジセグメント ▲15.9%

- オルタナティブ ▲9.6%

- 通貨の状況 ついに円高反転

- 今後の方針

全体は▲5.5%

総資産の減少幅は5.5%と、1年以来の悪化となりました。年初来では▲7.9%の減少です。

セグメント別リターン

セグメント別ではどうでしょうか。現金およびマーケットニュートラルの短期売買を行う「オルタナティブ」、金と仮想通貨の「ヘッジ」、太陽光と不動産の「リアルアセット」、そして「株式」「債券」の5つです(2020年の投資戦略 5セグメントに再編)。

こちらは10月とうってかわって全セグメントでマイナスです。特に、FTXショックをくらった仮想通貨の下落が大きいですね。オルタナティブも大きく減っていますが、これもステーブルコインをFTXショックのあおりで失ったためです。

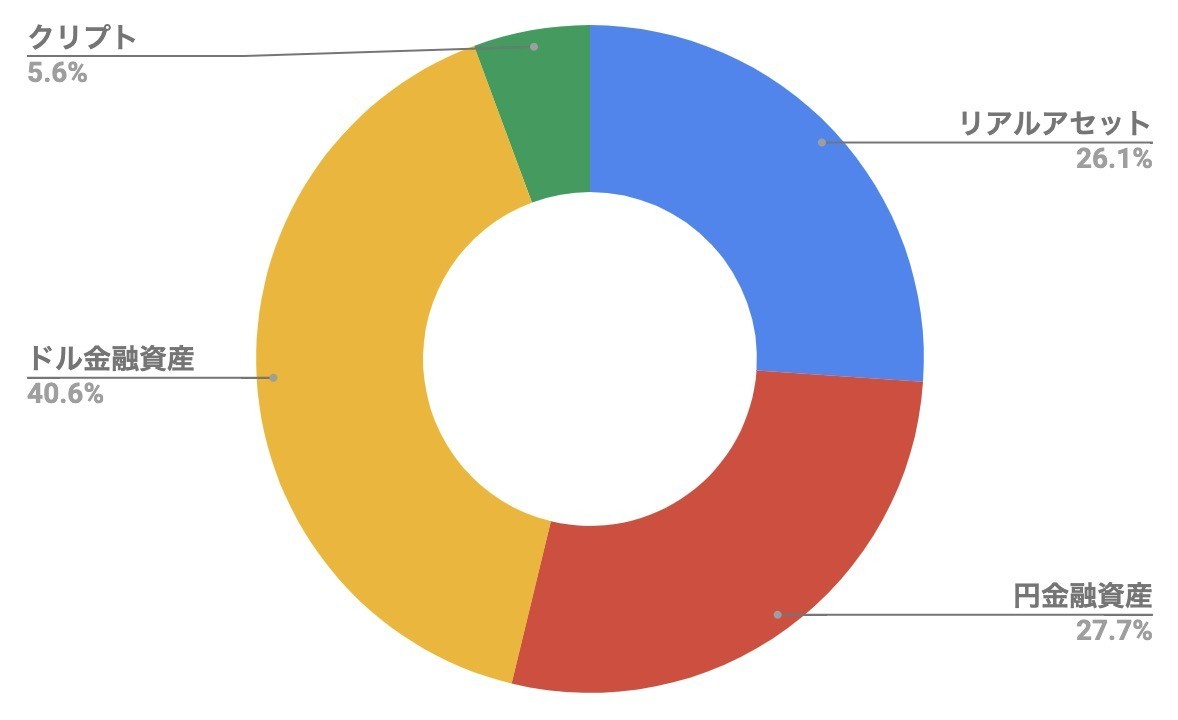

なお現在のアセットアロケーションは下記の通りです。先月に比べて、

- オルタナティブ +7.7ポイント

- ヘッジ ▲1.1ポイント

- リアルアセット +1.7ポイント

- 株式 ▲9.1ポイント

- 債券 +0.9ポイント

と大きく変化しています。

年初にイメージした下記のアロケーションに徐々に近づきましたが、タイミング的にはかなりミスった感じではあります。

株式セグメント ▲1.5%

5セグメントを個別に見ていきましょう。株式は1.5%と小幅な減少でしたが、中身は大きく変わっています。まず、別記事で書いたように、Google、Amazonの一部、および勤務先の全株式を売却し、グロース株の比率をかなり圧縮しました。

これにより株式のアロケーションは大きく変わり下記のようになりました。いまやグロース株の比率は、株の中でも13%です。

推移を見ると、下記のようになっています。

リターンのほうは、グロースや先進国株式が下落するなか、久しぶりに途上国が伸びました。

といっても、細かく内訳をみると、銘柄ごとにバラバラです。Amazonが大きく下げた代わりに、Facebookが大きく戻しました。

グロース株の大売却を行った11月ですが、タイミング的には大失敗だったかもしれません。弱まるインフレに対しFRBが利上げ減速を示唆したことで株式は上昇しているからです。ただ、タイミングを図った売買は後知恵でしか言えず、長い目で見ればグロース売却は予定していたものなので、まぁいいとします。

そのほかの売買は、淡々とクレカ積立を継続です。tsumiki、楽天、SBI、マネックス、auカブコム。さらに楽天キャッシュ決済もあって、合計30万円。それぞれの現時点での損益は下記の通りです。

- 楽天 全世界株式 +2.69%

- SBI V・S&P500インデックス +1.89%

- カブコム eMAXIS全世界 +3.01%

- マネックス eMAXISSlim全世界 +2.91%

債券 ▲7.5%

さて債券にも動きがありました。まず債券全体は7.5%のマイナスですが、内訳でみると、

- ARCCが▲0.5%

- 為替が▲6.6%

です。先の株式も為替が悪影響を及ぼしているわけで、それが11月の低成績にもつながっています。

もう一つ、GAFA売却の資金の一部を使い、米国債を購入しました。先に記事にまとめたとおり、29年償還の利付債と同ストリップス債、そしてわずかな量ですが44年償還のストリップス債です。

これにより、債券の総資産に占める比率は5.6%に上昇し、多少ポートフォリオっぽくなりました。

リアルアセット +0.4%

太陽光発電所と一棟アパートからなるリアルアセットは0.4%の増加でした。このアセットだけは計算がちとややこしくて、資産評価額をDCF法で計算しており、その際の割引率を6%に設定しています。資産から入ってくるCFが6%あることを前提とした計算なので、実際に入ってきたCF+DCF法による資産額が、前月からどう変化したかの数字なります。

0%なら計画どおりにほぼCFが6%出てきたということ。プラスなら上振れ、マイナスなら下振れということです。太陽光発電所のDCF評価額はかなり安定してきており、ほぼ増減がなくなってきました。

木更津発電所と筑西発電所は3年目に入り、ほかのいすみ、白子、君津、石岡も2年目突入です。太陽光発電所は20年でCFがゼロになるため、次第に将来CFが減っていくという減少要因と、15年のローンが切れたあとの増加したCFの割引が、年数が近づくことで少なくなることによる増加要因が綱引きしています。

直近太陽光の発電実績は下記のとおりです。

また空室が続いて苦しんでいたアパートのほうですが、やっと埋まって久々の満室です。もっともフリーレントがあり、収益に貢献するのは11月後半からではありますが、良かったよかったという感じ。

現在のリアルアセットのポートフォリオは下記の通りです。

ヘッジセグメント ▲15.9%

仮想通貨と金からなるヘッジセグメントは15.9%のマイナスです。金がほぼ横ばいの中、仮想通貨は全滅です。

これはもう、ひとえにFTX破綻の影響です。わずか数日で世界最大規模の取引所が破綻し、創業者の資産流用が明らかになりました。連鎖してFTXが支援していた先の仮想通貨事業者が破綻。まったくこまったものです。

ざっと時系列を出すと次の通り。

- 6日 BinanceがFTXトークンのFTT売却表明

- 9日 BinanceがFTX買収で合意

- 10日 Binance、デューデリの結果買収撤回

- 11日 FTXがチャプター11申請

さらにFTXの支援を受けていたBlockFiも連鎖破綻。レンディングに入れていたぼくのステーブルコインもGOX状態です。

そんなわけで、ヘッジセグメントの内訳は、金が38.8%、BTCが31.9%、ETHが28.3%といったところ。ボリュームの推移は下記のようになっています。

オルタナティブ ▲9.6%

さて、現金同等物を中心に優待クロスやらIPO、分売、レンディングなど比較的ローリスクの元本確保系の投資を行うオルタナティブ。それがなんと▲9.6%です。なぜかといえば、ひとえにUSDC/USDTをレンディングしていたBlockFiが飛んだからです。

実は前回の3AC危機のときに、BlockFiヤバいと思ってBinanceにステーブルコインを逃していました。ただ、FTXが救済に回るとなって、まぁ大丈夫かな? と思い、再度BinanceからBlockFiに戻したちょっとあとに、今度はFTXが破綻したというわけです。いやはやまいった。そんなわけで、オルタナティブの約10%相当のステーブルコインを失いました。レンディング中のステーブルコインの約半分。これがマイナスの要因です。

一方でグロース株式の売却により現金比率は増えています。下記のようにオルタナティブの66%がキャッシュという状態です。

通貨の状況 ついに円高反転

さて通貨はついにトレンドが反転しました。一時150円まで達しましたが、そこから急速に円高に。10月の148.7円から138.8円へと6.6%も円高に振れています。ドル資産の目減りにより、総資産に占める円の比率は54%まで上昇しました。ちなみに、仮想通貨の比率が減少したため、ドル資産の比率は41%で変わらずです。

資産全体の下落が5.5%でしたが、このうち円高効果によるものが2.7%と約半分。残りは、ステーブルコインのデフォルトと、仮想通貨の下落によるものだというのが、11月の実態でした。

通貨のアロケーションを見ると、下記のようになっています。クリプトのリバランスも、ドル円のヘッジも、いずれも遅きに逸した感じ。本当に投資は難しいものですね。

なお配当や家賃収入などのインカムゲインは下記にまとめています。

今後の方針

先月は、こんなことを書いていました。

円安トレンドはまだ終わらないと思いつつ、FRBが利上げを止めた瞬間に、一気に円高に振れると踏んでいます。それがいつかはわからないのですが、150円前後を壁と見て、それ以上に円安が進んだらヘッジを検討したいと思っています。

流れは読めても、タイミングは読めない。投資とは本当にこういうことだと実感しています。

そしてこんなことも書いていました。

全世界的に不況の影が出てきました。ということは、そろそろ業績的にもヤバくなってきます。手持ちの株で長期保有を考えていない銘柄は、さっさと売ってしまおうかという感じです。

こちらもタイミングは遅くなったものの、売却はできました。やっぱり「早く売りたいな」なんて思いながら保有しているのは心にも悪い。早期実行が一番です。

今後ですが、こうした売却によりキャッシュが総資産の23%と、理想的な比率である15%を上回っています。そのため、ここから債券を中心に買付をしたいと思っています。それから、今更ながらですが為替ヘッジも考えなくてはいけませんね。

各セグメントは以下の目論見書に従って運用しています。

また計算上の注意点は下記です。

- このポートフォリオには、生活防衛資金、401k、各種貯蓄性保険、年金、家族の資産は入れていません

- 株主優待は現金化したもの以外、資産計算していません。取得コスト分だけ資産にマイナスの影響が出ています(ここは今後検討です)

- 含み益も資産として計算されているので、ここから税払いが発生する場合があります

- 法人と個人の資産を合算しています

【2022年10月の成績とポートフォリオ】