過去の主流の投資手法であるテクニカル分析とファンダメンタル分析を紹介し、その妥当性をやっつけたこれまでの章。第8章からは、「新しいテクノロジー」と題して、ついにインデックス投資を支える理論についての解説に入ります。まずは、リスクから。

- 第1章 株式と価値

- 第2章、第3章 バブル

- 第4章 仮想通貨バブルは史上最大のバブル

- 第5章 テクニカル分析とファンダメンタル分析

- 第6章 テクニカル分析がうまくいかない理由

- 第7章 プロが市場平均を上回れないワケ

リスクってなんだ?

テクニカル分析やファンダメンタル分析はともかく、インデックス投資において最も重要なパラメータは何かといったら、それはリスクでしょう。インデックスに限らず、金融理論の根幹を支える現代ポートフォリオ理論は、リスクに対する理論であり、とにかくリスクが重要なのです。

でも、ぼくもたまに首をかしげるのですが、いったい「リスク」って何でしょうか?

まず辞書アメリカン・ヘリテージによると、リスクとは「損害や損失を被る可能性」と定義されています。これは国債や預金が「損害や損失」を被る可能性は基本的にゼロと考えられる一方で、株式投資の場合は株価が値下がりして元本損失を被ることがリスクとなります。

投資のリスクとは、具体的には証券(債券や株式)の期待したリターンが実現しない可能性であり、特に値下がりの可能性の大きさである。

つまり、値下がりして元本割れとなる可能性ということですね。

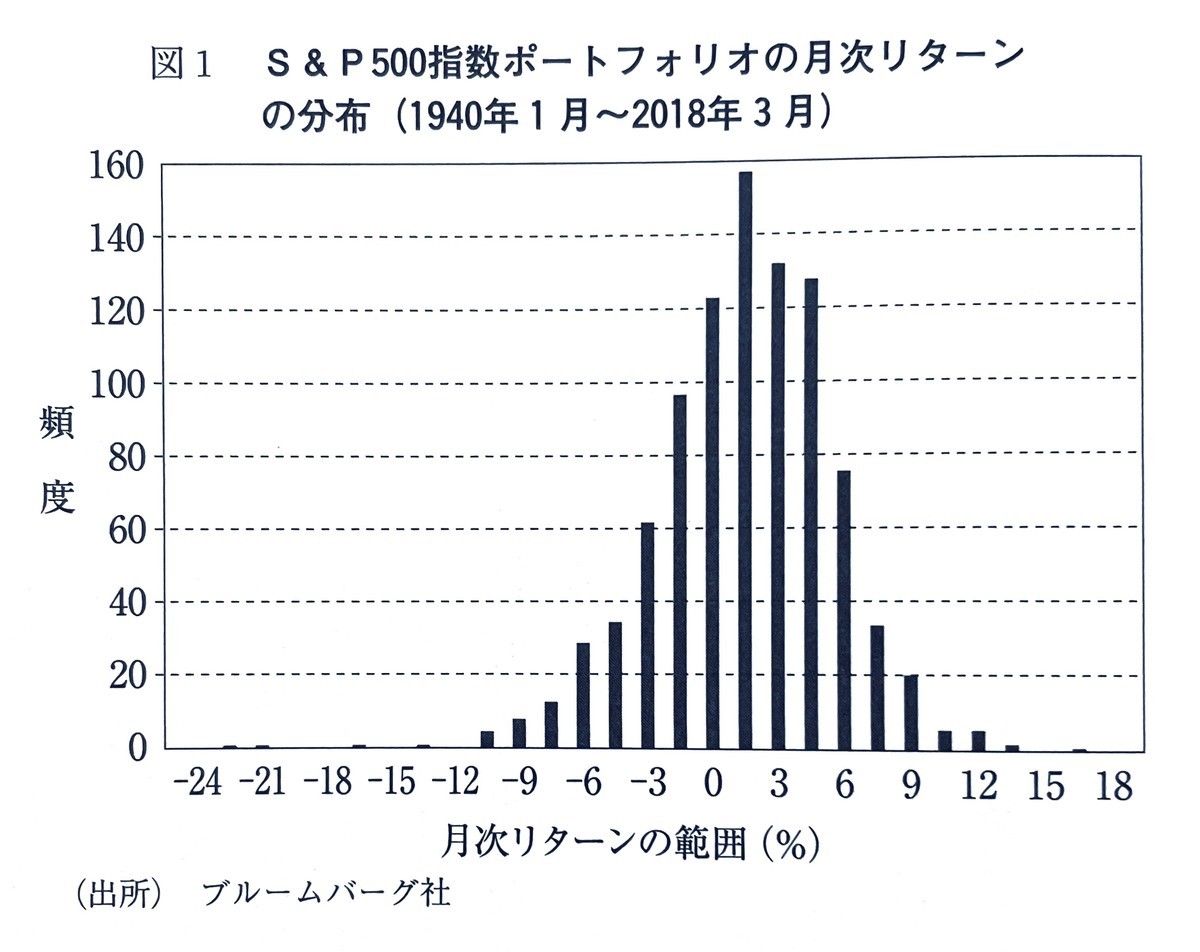

そして、リターンの分布=株価の分布を見ると、値下がりと同じだけの頻度で値上がりが起こっており、その分布形状はほぼ正規分布であることが分かります。つまり、「期待したリターンが実現しない、または値下がりする」可能性は、同じくらい値上がりする可能性と頻度的には同じだということです。

これはP.245の下記のグラフを見るとよく分かります。1940年から2018年まで、一カ月あたりの値上がり値下がりをヒストグラムにすると、次のように1.5%あたりを平均とした(ほぼ)正規分布になるということです。1.5%あたりを境に、損失の可能性と利益の可能性が同じくらいあることが分かります。

不思議なリスクの特徴

この(ほぼ)正規分布するという性質を使って、金融商品のリスクを分析する際に、平均からの散らばりや分散をリスクの尺度として使えるようになりました。正規分布は分散(分散の平方根が標準偏差)が定まれば形状が決まるので計算がしやすく、これが金融工学の基礎となったのです。

さて、このリスクには面白い特徴があります。それは複数の金融商品を比較した場合、リスクが大きい商品ほど高いリターンを得られてきたというものです。

表でもグラフでも一目瞭然。国債よりも社債のほうが、債券よりも株式のほうが、そして大型株よりも小型株のほうが、リスク=標準偏差は大きく、そしてリターン(年次リターンの幾何平均)も大きくなっています。

著者は、これら過去のデータからのエビデンスとして、

明らかに、投資家が株式から得る高いリターンは、非常に高いリスクをとる代償として生まれているのである。

これは逆にいえば、高いリターンを得るためには高いリスクを取る必要がある。つまり、リスクとリターンは表裏一体の関係で、リターンは高いのにリスクは低い——そんな商品は単体としては存在してこなかったわけです。

リスクを減らす

このリスクとリターンは表裏一体だという関係に、革命をもたらしたのが現代ポーフォリオ理論というものです。これは、値動きの異なる投資先を複数組み合わせると、あら不思議。リターンはそのままに、リスクだけを減少させられるというのです。この理論を生み出したハリー・マーコビッツは90年のノーベル経済学賞を受賞しました。

なぜこんなことが起きるのかは、別の記事でも書いたので、そちらを。

この分散効果は本当にフリーランチで、例えば米国株だけでなく新興国株式を組み合わせたポートフォリオは、長期で見ると単体のポートフォリオを上回るリターンを出します。さらに、株式だけでなく債券も組み合わせると、さらに分散効果が働きます。

最悪だった2008年ですら、幅広い債券に分散投資するバークレイズ・キャピタル・インデックス・ファンドに投資ししていたら、5.2%のリターンが得られたのである。あの金融危機の時でも、安全な避難場所は存在した!

ぼくは、この分散理論こそが、投資における唯一のフリーランチだと考えており、そのためにさまざまな値動きが相関しない資産に分散投資しています。現在のように、米国株が一本調子で上昇しているタイミングでは、「全部米国株でいい」「なんならそれにレバレッジをかけよう!」なんて話が、そこかしこでささやかれますが、10年、20年という長期投資の視点では、必ず分散が効果を発揮する。そう信じているわけです。

とまぁ、この章の話は、どこかの本で現代ポートフォリオ理論を読んだことにある人なら知っている話が多いでしょう。次の第9章では、より踏み込んだリスクと、分散理論の詳細は入っていくわけです。