FIREしました——という話を投資家として話すと、必ず聞かれるのは「どのくらい月の配当収入があるんですか?」ということ。こちらは何も言っていないのに、「リスク性資産から、高配当株式などに移し替えたんですね」とか、言われたりします。

なぜFIRE=インカム収入だと、みんな思い込むのでしょうか?

インカム収入とは

投資に対するリターンの区分けはいろいろなやり方がありますが、その1つがキャピタルゲインとインカムゲインというものです。資産から定期的に入ってくる収入がインカムゲイン、その資産を売却したときの売買差益がキャピタルゲインです*1。

この2つは相互に変換可能なのに、全く別物だという固定観念は強くて、税制もインカムゲインとキャピタルゲインで異なっていることがほとんどです。基本的なイメージは、

- インカムゲイン=安定収入

- キャピタルゲイン=バクチ的な収入

ということになっています。

変換可能というのは、例えば個別株で保有すれば、配当はインカムゲイン、値上がり益はキャピタルゲインですが、それを投資信託という箱で管理すれば配当は自動的に再投資に回せるので、インカムゲインゼロ、すべてキャピタルゲインという扱いにできます。別の例だと、企業側から見れば、配当として出す代わりに自社株買いに使えば、投資家から見てインカムゲインではなくキャピタルゲインに変換されます。不動産でいえば、ローンの返済期間が短ければ家賃収入のほとんどは返済に回り、インカムゲインはあまり出てきません。しかし返済というのは要は借り入れ額の減少であって、それはその分キャピタルゲインが増加しているということを意味します。

安定収入というイメージが強すぎて目が曇りがちですが、意外と本質的な違いではなくて、恣意的な分類だったりするわけです。

それでもインカムゲインが「安定的」といえるのは、当初の契約上、安定した収益を現金でもたらすという仕組みになっているからです。高配当企業にとっては、安定した配当を維持するために、借金したり利益を再投資に回すことなくほぼすべて配当として拠出するわけで、これは「安定した配当」という暗黙の契約を履行しようとしているからです。

不動産や太陽光は、さらにインカムゲインよりです。不動産は土地の値上がりを除けば、建物はひたすら古くなり価値が減少し、太陽光も動産としての資産価値は減少を続けます。一方、安定的なインカムゲインが想定されていて、キャピタルゲインの減少よりもインカムゲインによる収入のほうが上回ることを目指す投資という性格を持っています。

一定の支出と不安定な収入

FIRE後は、基本的に資産からの収入で生活するわけですから、収入と支出のバランスは重要です。ところが、支出が比較的安定していて将来を見通しやすいのに対して、収入はその時々の市場状況によって大きく変化する傾向にあります。

生活するには毎月一定の金額が必要なのに、投資から得られる収入は必ずしも毎月一定ではないのです。短期投資で生活費を稼ぐような人ならば、先月は勝ったけど、今月は負けてしまった……そんなことが起こり得るわけです。

これは投資資産から定期的に取り崩して生活する場合も同様です。毎月一定額を取り崩す場合、市場が良くて資産が増加しているときは取り崩しの比率が小さく、市場が悪くて資産が減少しているタイミングでは取り崩しの比率が大きくなってしまいます。これはちょうどドルコスト平均法の逆であって、市場状況によって想定以上の資産減少を招いてしまいます。このリスクをシーケンスリスクと呼んだりします。

キャピタルゲインは市場環境に大きく依存するため、どうしてもこのリスクは避けられず、そのため安定して入金のある配当や債券が評価されます。これが、FIREなら配当収入という見方につながるのでしょう。

インカムゲインのデメリット

しかし配当収入などのインカムゲインにはいくつかのデメリットがあります。

まずよく言われるのが税金です。配当は受け取る前に20.315%が源泉徴収されてしまいます。さらに米国株ならば現地でも10%が課税されます。配当などのインカムゲインとキャピタルゲインは相互変換可能という観点に立つと、配当など出さずに自社株買いや社内で事業に再投資してくれれば、それは将来のキャピタルゲインに追加されるはず。そうすれば、課税タイミングを先送りでき、その間税金を再投資できます。

安定的な配当を求める株主の期待に応えるために、経営が歪む点も見逃せません。配当というのは本来利益処分であり、得られた利益を配当として株主に分配するのが基本です。会社法では第461条で、剰余金を超える配当を禁じています。ここでいう剰余金は、過去の利益が蓄積し積み上がったもの。その会社が得た利益からしか、配当は出せないのです。

しかし、高配当企業の経営者は、業績にかかわらず安定的かつ毎期の増配を株主から期待されます。というよりも、高配当企業に求められる最大のポイントはここであって、何があっても前期並か前期を超える配当を続けなくてはいけないわけです。これは、有望な投資先があっても、それよりも配当を重視せざるを得ない状況も引き起こします。まぁ、そんな投資先がない業界だから高配当に舵を切ったともいえるわけですが。

インカムのデメリットを解消する

ではこうしたデメリットは致し方ないのでしょうか? テクニカルな話ですが、実はそうでもありません。

例えば税金は、キャピタルゲインの損失と通算して確定申告で取り戻すことができます。また、総合課税を選択することで、キャピタルゲインとして受け取るよりも税率を大きく下げることも可能です。

経営が歪むという点については、不透明な会社の内部に資金を置いておくよりも、毎期しっかり現金としてもらうことで、粉飾を避けることができるというメリットもあります。その企業の将来性に魅力を感じるなら、いったん配当を受け取った上で再投資すればいいというわけです。

低リターンを甘受する?

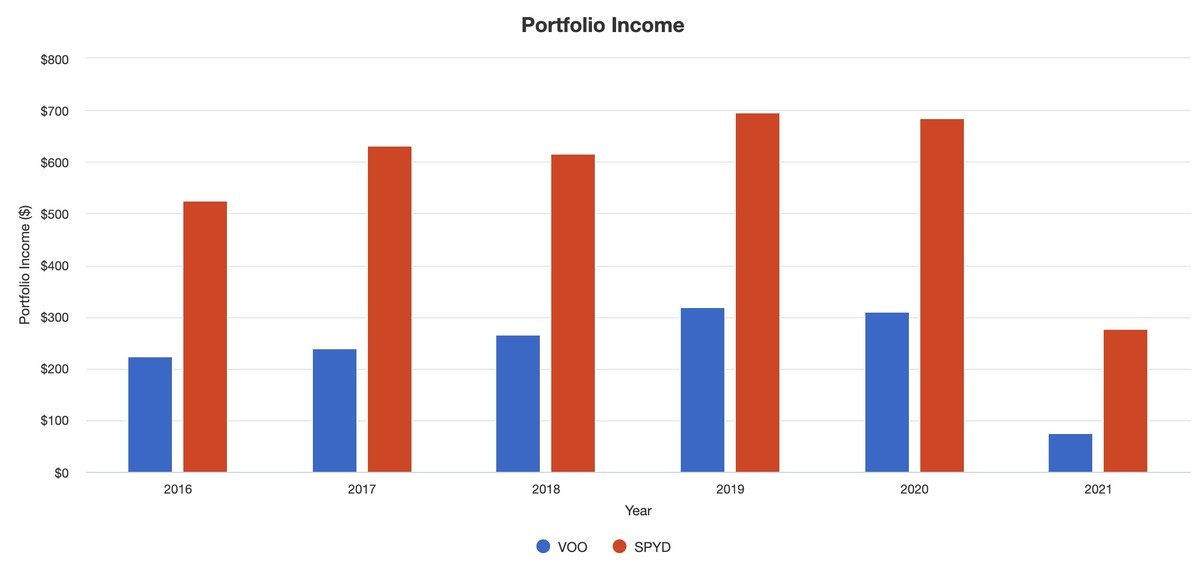

しかし、インカムゲイン目的投資の最大のデメリットは低リターンでしょう。下記は、S&P500ETFのVOOと、高配当ETFのSPYDの過去5年間のパフォーマンスです。片方が良いとき悪いときはもちろんあるものの、トータルで見るとこうなります。なお、これは配当再投資後の数値なので、条件は互角です。

年平均リターンであるCAGRは、S&P500が16.48%なのに対し、高配当ETFは11.91%。4ポイントほどの差がついています。しかも、ボラティリティは高配当のほうが大きくマックスドローダウンも大きくなっています。

もちろん配当額は高配当ETFのほうが約2倍になっており、安定収入という意味では有利です。しかし、トータルのリターンという意味では、単純なインデックスのほうが上だということです。

FIRE者の選択

こうしたデータを基に、FIREした人はいくつかの選択を迫られます。毎月一定の生活費がかかるのは避けられないので、一定額の資産を取り崩す中で、最も資産減少が少なく、また最も成功確率(死ぬまでに資産がゼロにならない確率)が高いポートフォリオは何か?という選択です。

1つは、株式インデックスで全額運用でしょう。メリットは高いリターンが期待できること。デメリットはボラティリティが大きく、シーケンスリスクがあるという点です。

2つ目は、株式インデックスに現金を組み合わせるポートフォリオ。現金比率に応じてトータルリターンが減少するものの、現金がクッションとなってシーケンスリスクを和らげてくれます。つまり、現金から優先して生活費を引き出すとともに、株式の取り崩しは一定額ではなく一定比率とすることで、シーケンスリスクをなくすのです。

3つ目は、高配当ETFでの運用です。基本的に配当によって生活することを目指します。

4つ目は、株式以外のインカム系資産を使う方法です。債券、社債、不動産などがこれにあたります。

果たしてどの方法が最も有利なのか? また次回、シミュレーション結果をまとめたいと思います。

www.kuzyofire.comwww.kuzyofire.com

*1:さらにいえば、売却前のキャピタルゲイン見込みは、含み益なんて呼ばれます。