2021年が終わったので、年間の投資成績をまとめておきます。年最後の11月、12月の投資成績はぱっとしませんでしたが、年間でみるとたいへん良い結果だった年です。年間リターンは+36%となり、総資産は52%増加しました。

- 総資産は引き続き順調に増加 +52%

- 年間リターンは+36%

- FI倍率は37倍に

- セグメント別のリターン

- 株式 S&P500とデッドヒート

- 債券 好調ARCCで絶好調

- リアルアセット 本格稼働した1年

- ヘッジほぼ倍増 +128%

- オルタナティブ +15%

- 2021年のまとめと為替

総資産は引き続き順調に増加 +52%

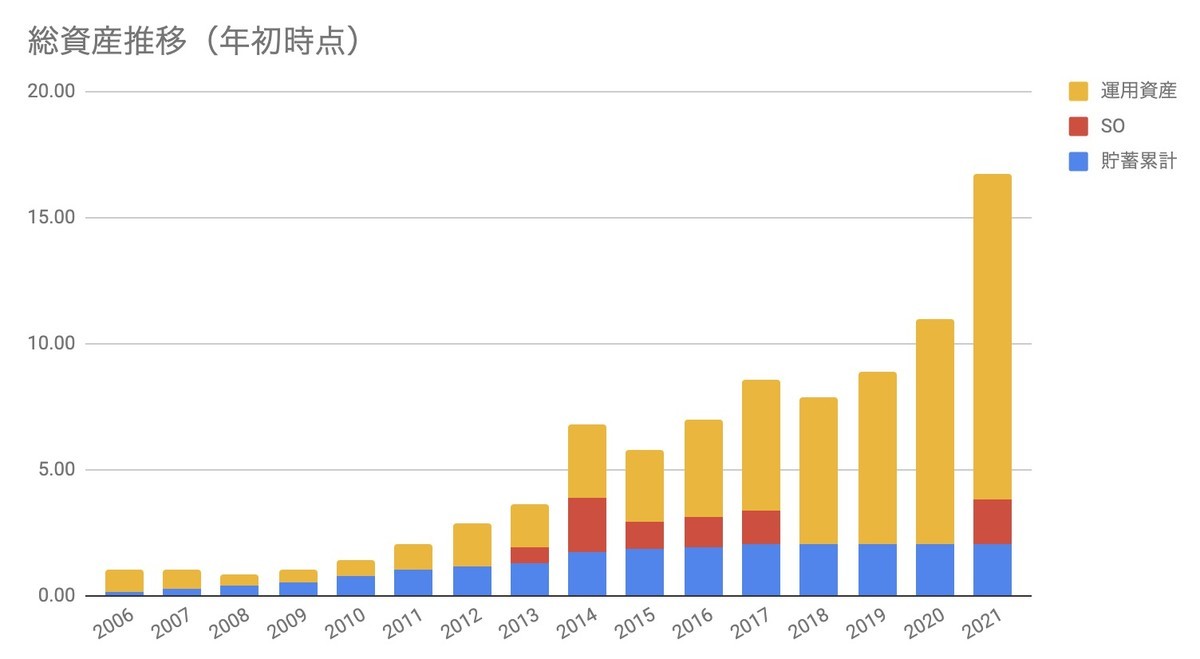

記録のある2006年の総資産を1として、そこからの資産額推移をグラフにしたのが下記です。記録を取り始めてすぐあとにリーマンショックが襲い、総資産はけっこうな減少の憂き目に遭います。そこから徐々に盛り返し、資産規模は当初の16倍を超えてきました。

特に今年は総資産は+52%と、1.5倍に増加。金融資産は規模が大きくなっても拡大ペースは落ちないものだと実感する感じです。

年間リターンは+36%

資産が1.5倍に拡大した一方で、年間リターンは+36%でした。なぜこの値が違うのかといえば、

- SO行使分をリターンから除外

- 入出金分をリターンから除外

しているからです。セミリタイアを果たして入金はゼロ、というよりマイナス傾向なので、SO行使分が差分です。SO(ストックオプション)によって、16%程度の資産増となった計算です。

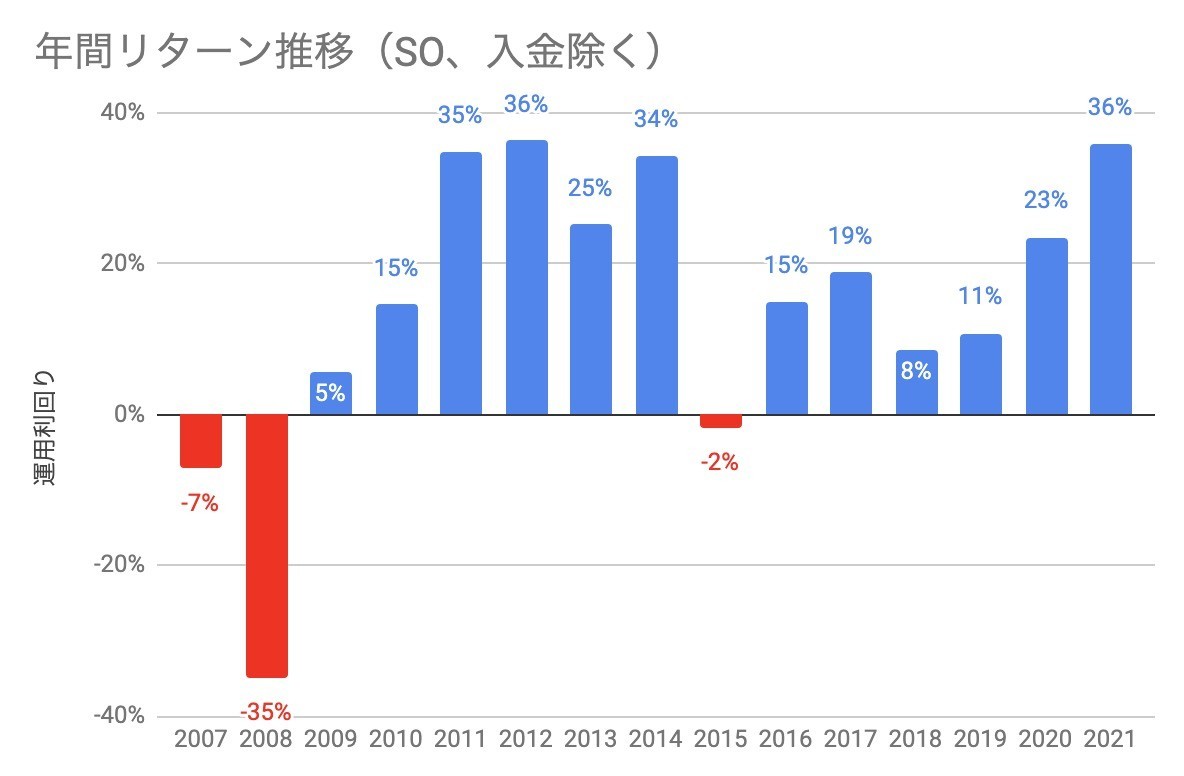

+36%というリターンは、過去を振り返ってみても最高レベル。正確には2013年のリターンにわずか負けているのですが、いい一年でした。

2007年からの年間リターンの推移は下記の通りです。なかなかの成績と思うでしょうか、微妙だと思うでしょうか。この間の平均リターンは12.82%となりました。やはりリーマンショックの痛手は大きいですね。リーマンショック後からの平均は19.46%です。

FI倍率は37倍に

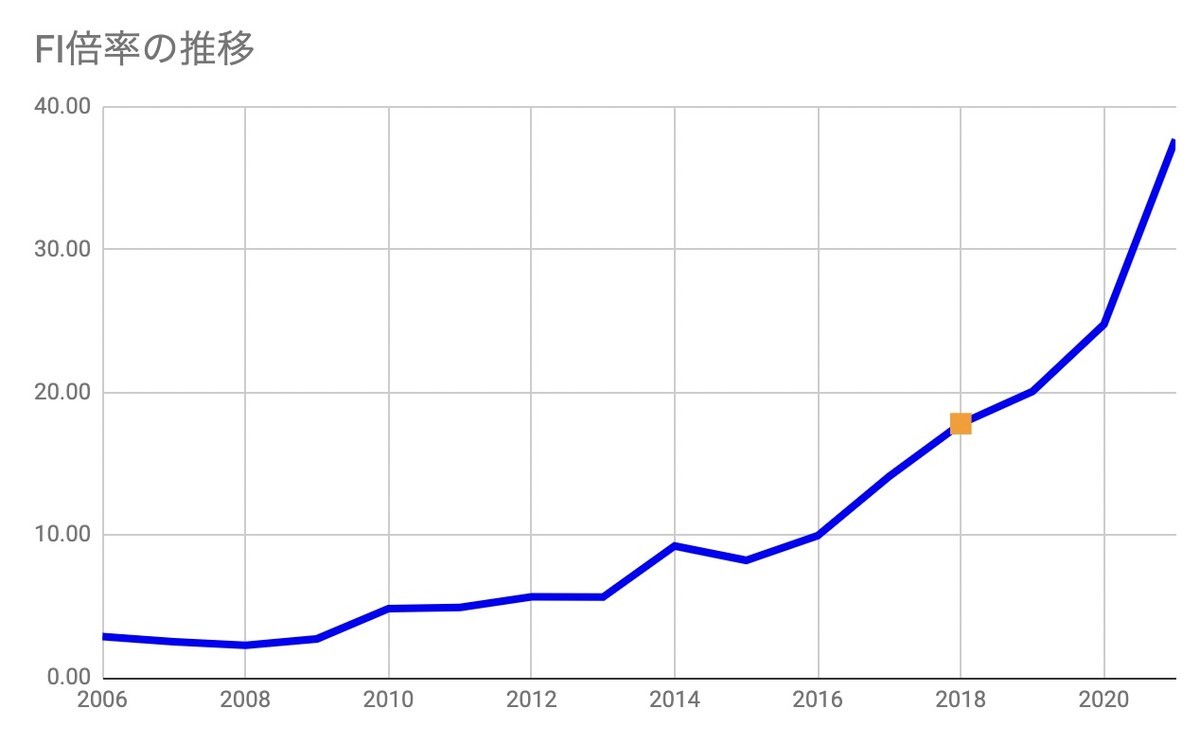

総資産が年間生活費の何倍あるかを表すFI倍率は37.7倍に達しました。FIREを決断した2018年から、FI倍率的にも総資産額的にもほぼ倍増した形です。

資産の4%を取り崩して生活していくなら、一生資産が持つという4%ルールでいえば、FI倍率25倍までいけば現在の生活水準を継続できることになります。

37.7倍というのは、2.6%の税引き後リターンがあれば、それを取り崩しても資産が減らないという状況です。いくらこの数年が好調だったとはいえ、このままだとFI倍率は上昇するばかり。死ぬときに多額のお金を残したいなんて思いはまったくありません。お金の使いどころを考えなくてはいけません。

セグメント別のリターン

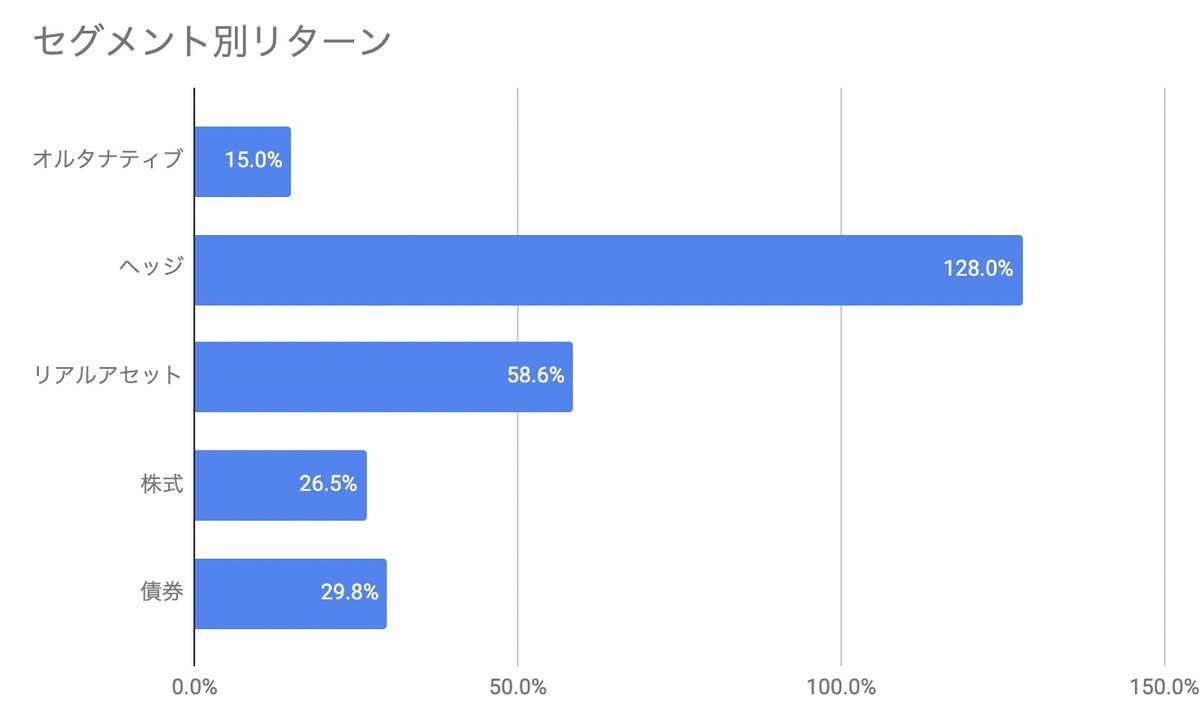

ではセグメントごとに、年間リターンがどうだったのか見ていきます。現金同等物のオルタナティブセグメントを除けば、最もリターンが小さかったのは株式でした。逆に、最もリターンが大きかったのは仮想通貨を含むヘッジセグメントでした。

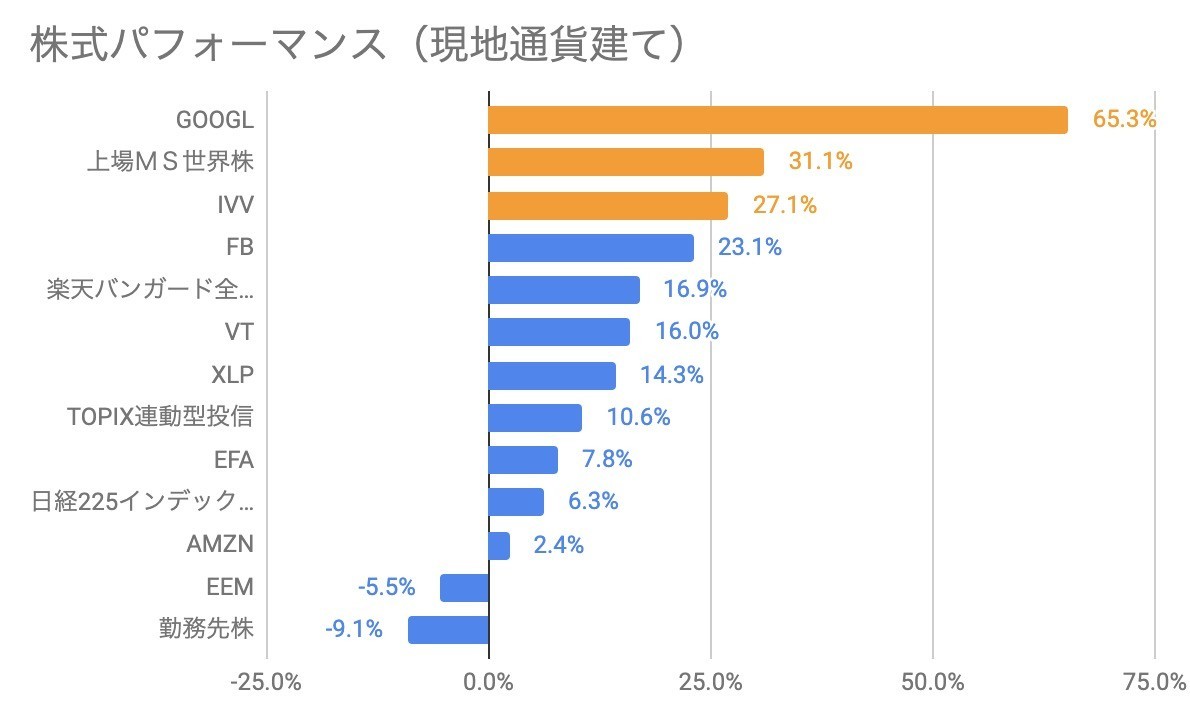

株式 S&P500とデッドヒート

まず、株式のリターンから。2021年のS&P500のリターンは27.1%でした。ぼくの株式パフォーマンスは、これに負けたことになります。内訳を見てみましょう。米国株平均を上回ったのは、結局Googleなど2銘柄だけです。ほかは厳しいパフォーマンスでした。逆にいえば、米国株式市場が大変良い1年だったということです。

最も困ったのは、やはり勤務先株式ですね。SO行使で取得したので明らかな利益ではあるのですが、パフォーマンスという意味では、取得後の下落が著しい。これが全体の足を引っ張っています。ちなみに、SOの勤務先株式を除いて計算すると、株式セグメントのリターンは28.53%。為替を無視すれば、S&P500を逆転する形になります。

債券 好調ARCCで絶好調

債券のほうは8割以上がARCCです。そういえば、ARCCは楽天証券がついに取り扱いを停止して、もはや国内証券会社で買えるのはPayPay証券だけになってしまったんですよね。

ARCCは配当利回りが魅力の企業です。2021年は合計で1.62ドルの配当を出しており、配当利回りはざっくり7.64%。さらに株価が28.3%上昇しています。合わせると、35.9%。実は株式を圧倒的に上回るリターンでした。

リアルアセット 本格稼働した1年

リアルアセットはDCF評価額換算で5割程度の増加となりましたが、これは投資が上手くいったというよりも、うまく物件数を増やすことができ、投下キャッシュの1.5倍程度の評価額となったというのが実際のところです。

まず太陽光発電所では、2020年に連系していたのが、木更津、筑西、いすみ。そして21年は、下記が連系しました。

そして、4月には一棟アパートを取得しています。今後は、ガンガン資産が増加するというよりも、ほぼ固定的なインカムゲインが発生するということ。直近のリアルアセットからのCFが、計算上の資産に対してどのくらいのリターンになっているかというと、年間で7.89%。

不測の事態もあり得るとはいえ、安定的にこれだけのリターンを得てくれるというのはありがたいものです。毎月、インカムゲインCFの状況をまとめるようにしてきましたが、この半年は、生活費の86%をリアルアセット+株式配当で賄えるところまできました。

ヘッジほぼ倍増 +128%

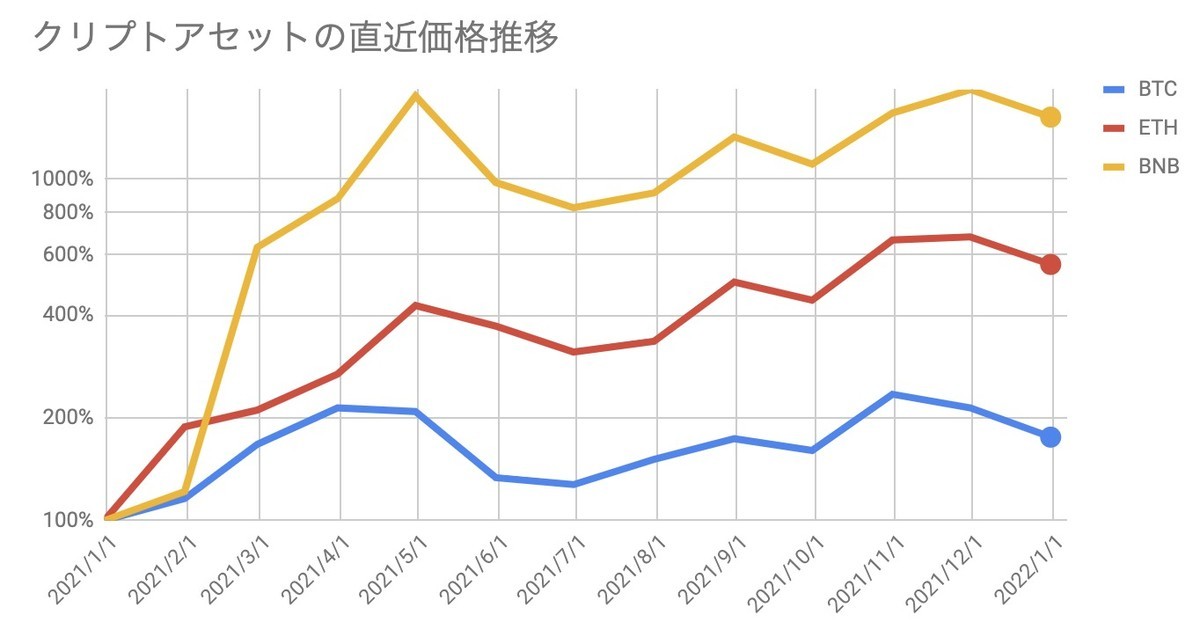

2020年の運用成果に最も貢献したのはクリプト(仮想通貨)+ゴールド(金)のヘッジセグメントでした。評価額は倍増し、+128%。総資産に占める割合は、1年前の10.7%から15.3%へと4.6ポイント増加しました。

金価格は1年で6.4%の増加。平年であれば、これでも十分な価格上昇なのですが、株式含め他がこれだけ上昇すると、この数字が物足りなく感じてしまいます。一方でクリプトの上昇は下記の通り。BNBは+1422%、ETHは+463%、BTCでさえ+76%でした。

仮想通貨の上昇っぷりをバブルだと感じるでしょうか? はい。その価格に裏付けとなる価値がないという意味ではその通り。でも、何度も書いているように、通貨というものは専らそういうものであり、政府がコントロールするものを信じるか、アルゴリズムがコントロールするものを信じるかという段階に入っているのです。

ちなみに、2021年のBitcoin上昇は期待を大きく下回るものでした。下記は、流通量と新規採掘量の比を示す、S2Fモデルが示唆するBitcoin価格です。これを見ると、S2Fモデルは10万6000ドルを示唆していますが、現在の価格は4万7000ドルと乖離があります。

Bitcoin stock to flow model live chart

2024年春と予想される次のBitcoinの半減期までは、だいたい10万ドル〜12万ドルくらいがターゲットとなっており、十分にこれは狙えるでしょう。

このように好調なクリプトですが、クリプト全張り投資家ではありません。少しクリプト比率が高くなってしまっているという懸念から、夏に少しBTCを売却もしました。

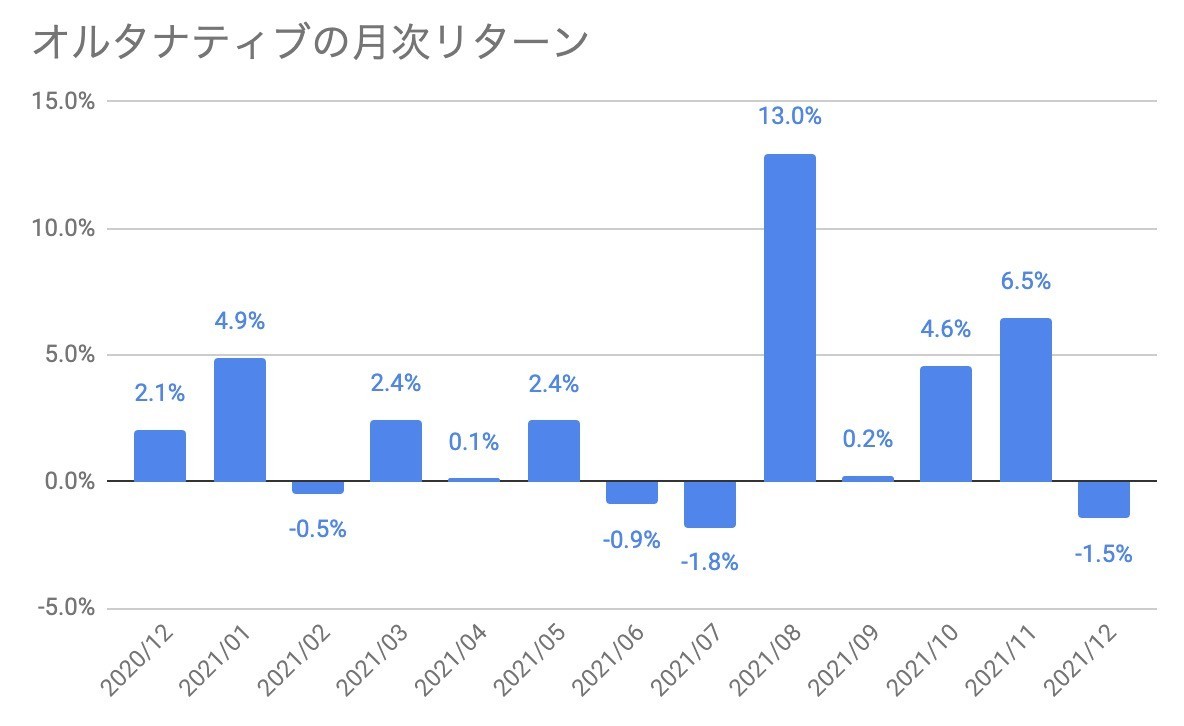

オルタナティブ +15%

ぼくのオルタナティブセグメントは、下記の特徴を持った運用を行うセグメントです。必要があれば現金化も可能だし、価格変動がおきないので、ほぼ現金同等と考えています。

- 基本的に価格変動がない

- 長くても数ヶ月の資金ロック

- 早期の現金化も可能

具体的には、優待クロス、ステーブルコインレンディング、節税用のMMF、FXスワップアービトラージなど。入出金が非常に複雑で、必ずしもすべてを追えていないほか、優待クロスなどはコストが先行して入金が数ヶ月遅れになることもしばしばなので、正確なリターンが分かりません。

それでも年末時点の数字でいうと、入出金を除外して年初よりも15%増加しており、全体としては悪くないリターンでした。どんな年であっても、ほぼノーリスクでこのくらいのリターンは出せる。こう思えるようになったことが、一番の心の支えかもしれません。

2021年のまとめと為替

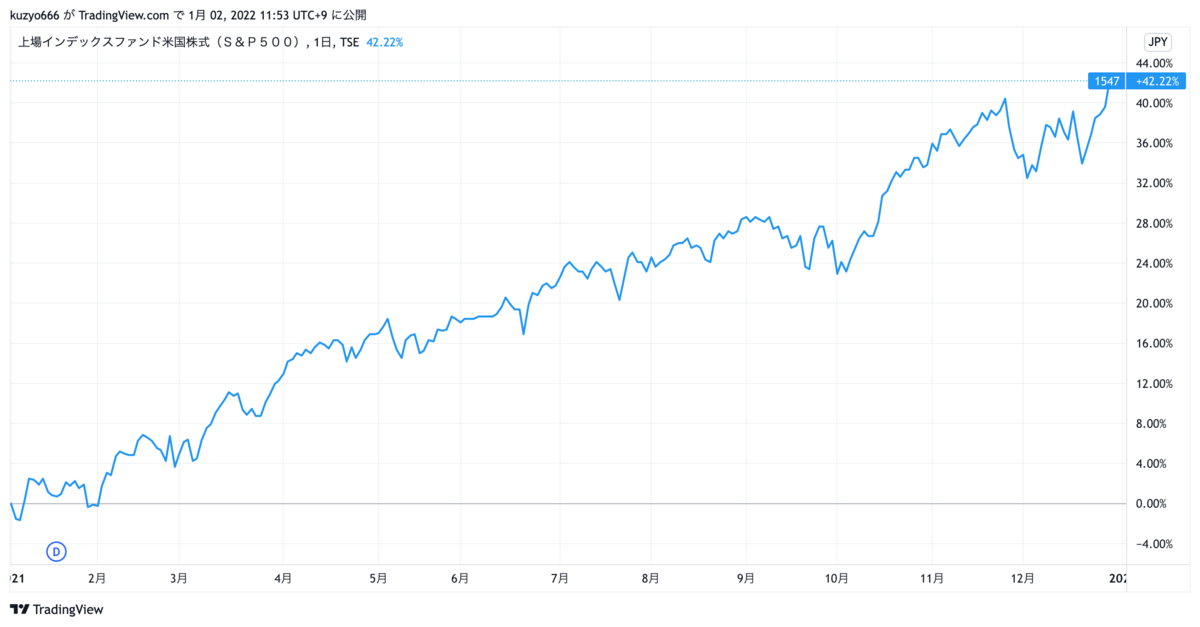

2021年はよいリターンが得られました。特に、米国株投資家にとってはそうでしょう。そう、実は為替が絶好調だったのです。年初の為替はなんと103円。それが1年で115円まで円安が進みました。実に11.5%です。米国株に投資していた人は、円建で見た場合、まったく株価が上がらなくても11.5%のリターンを上げたということです。

ぼくの場合、総資産に占めるドル建て資産の割合が39%なので、4.48%は為替による上昇効果だったということです。1年前の記事では「円安になる見込みはそれほどない」と書いていましたが、まったく真逆に想定が外れたことになります。

S&P500のドル建てリターンは27.1%でしたが、為替差損が加わるとなんと40%を超えるリターンになります。27.1%に11.5%を足すのではなく、掛けるということですね。そんなわけで、実は米国株インデックスに投資すれば、円建では40%を超えるリターンが得られたわけで、ぼくの全体としての投資成績36%を上回りました。

一応、現金同等物を除いたリスク資産のみのリターンは、48.88%となっており、すべての現金をVOOに投資したのではない限り、一応それを上回ったというのは、ちょっとした負け惜しみです。

ともあれ、全般によい1年でした。こんな年ばかりが続けば、だれでも簡単に大金持ちになってしまいますね。