経済的に自立(FI)した上で、退職に限定せず好きな仕事で働く(RE)ことがFIREだと思っていますが、今回サラリーマンも退職し、世間的な意味で完全FIREしました。

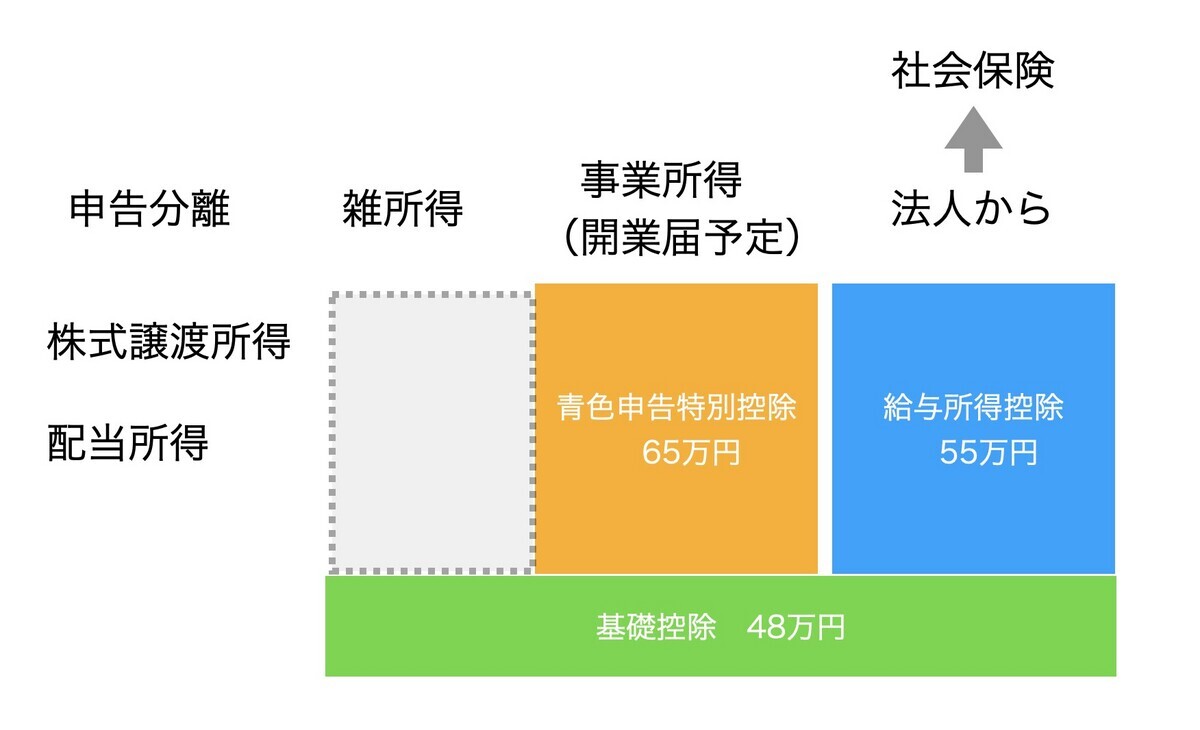

FIREすると収入も支出もコントロールの余地が大いに拡大します。さらに個人事業主、サラリーマン、会社経営者といった複数の顔を同時に持つことで、所得控除なども大いに活用できます。というわけで、「ほぼ無税」生活に向けて、何をどうコントロールしているのか、大公開です。

大原則:収入から経費と控除を引いた残りが課税所得

まず個人が支払う税金の大原則から確認です。個人が払う税金の中でもっとも複雑なパズルになるのは給与や事業などの総合課税です。ここにかかる主なものは、所得税と住民税です。この2つはどうやって計算するかというと、次の流れになります。

- 収入(入ってきたお金)

- 経費(収入のために使ったお金)

- 所得(収入ー経費)

- 所得控除(差し引けるもろもろ)

- 課税所得(所得ー控除)

- 税控除(税から指し引けるもろもろ)

- 税金

要するに、収入が500万円で、交通費などの経費が100万円かかったら、所得は400万円です。そこから青色申告特別控除65万円を引いたら、残りの335万円が課税所得になる――とこんな感じです。

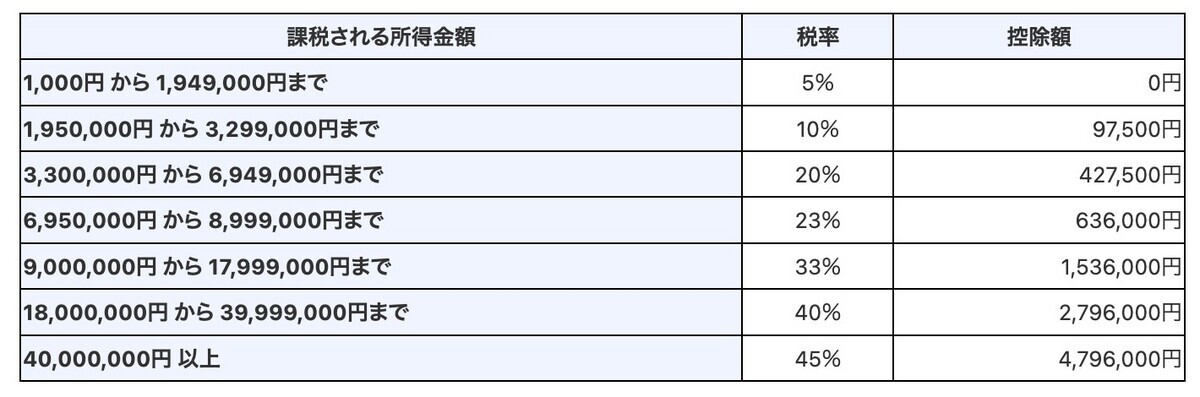

そして課税所得に対して、10%を掛けたのが住民税、課税所得額に応じた累進課税の税率を掛けたのが所得税となります。そして最後に税額から税控除を引いて完了です。

これを踏まえると、節税への戦略は基本的に「課税所得を減らすこと」に尽きます。そしてその手法は「収入を減らす」「経費を増やす」「所得控除を増やす」「税控除を増やす」になります。それぞれ見ていきます。

収入を減らす

節税のために収入を減らすというと本末転倒のように感じるかもしれませんが、実はそうでもありません。収入は何も労働の対価だけではなくて、資産譲渡益なども収入になる場合があるからです。

例えば、仮想通貨の利益は総合課税になります。そして含み益には課税されず、売却して利益を確定した分だけが収入になります。つまり、その年の課税所得や税率から逆算して、ちょうどいいくらいだけ仮想通貨を売却すれば=仮想通貨収入をコントロールすれば、税金が最適化できます。

具体例はのちほど。

経費を増やす

経費には、事業のためにかかった仕入れとか交通費などのほかにも、自宅家賃の按分や通信費なども含まれます。税金を減らすために経費を増やすのが、単に無駄遣いをするということになるとこれは本末転倒ですが、そうではない経費の増やし方というのもあります。

例えば「経営セーフティ共済」は事業所得の必要経費にあたります。掛けた金額は経費になりますが、そのお金は積み立てられて、40ヶ月後以降なら全額を受け取ることができます。つまり損することなく、経費を増やせるわけです。

もう一つの手法は経費の振り分けです。本来経費は売上と紐づくものなので、売上と一意に結びつくはずです。ただし、参考書籍とか交際費とかは、複数の事業に関係するものも少なくなく、どちらの経費にするかは実質的に裁量があるでしょう。例えば、個人事業と個人の突発売上と法人がある場合、ある経費をどの事業の売上にするかをコントロールできるわけです。

僕の場合だと、個人事業/個人の雑所得事業/法人A/法人Bがあり、売上に紐づいた明確な経費(例えば不動産の修繕費とか)がある一方、どれに付けてもおかしくないよね? という経費もあるわけです。

所得控除を増やす

所得控除は制度として用意されているものです。これは知っているかどうか、どこまで準備するかどうかで決まります。次のようなものがあります。

- 基礎控除(誰でも

- 生命保険料控除(生命保険掛け金の一部

- 社会保険料控除(個人が払った社会保険料分

- 小規模企業共済等控除(iDeCoや小規模企業共済

- 医療費控除(10万円を超えた分の医療費

- 青色申告特別控除(個人事業主の場合

- 給与所得控除(給与をもらっている人の場合

注意点は2つほどあります。1つは控除はマイナスにはならないということです。そのため、給与から給与所得控除を引いても最小でゼロですし、個人事業所得から青色申告特別控除を引いてもゼロ未満にはなりません。

もう一つは控除(引き算)の順序があって、個人事業所得からは最初に青色申告特別控除を引き、給与所得からは最初に給与所得控除を引き、そのあと個人事業所得+給与所得+雑所得などを合計して、そのほかの小規模企業共済控除などを引くという流れになります。

今年は何をどうしたか

ではぼくの場合の具体例です。僕の場合、大きく次の3つの収入があります。

- 個人事業主(ブログや副業

- 給与(法人Aからの給与

- 雑所得(仮想通貨やソーシャルレンディング、貸株

個人事業主所得は増えたり減ったりしますが、いろいろな経費、家賃や光熱費、通信費などの按分費用を引き、さらに青色申告特別控除を引くと課税所得はほぼゼロになります。ここがマイナスになるともったいないので、経費については増やしすぎないようにコントロールが必要です。

続いては給与です。月額7万円の給与なので年間84万円。それに対して社会保険料控除が14万少々、給与所得控除が55万円あり、課税所得は14万ほどになります。ただし2023年は途中までサラリーマンだったので、もっと給与があり、課税所得も多くなっています。ここはガチガチに決まっていてコントロールの余地がない感じ。サラリーマンは税金的には厳しいなぁと思うところです。

最後は雑所得です。仮想通貨やソーシャルレンディング、貸株などが当たります。ぼくの場合、法人にクルマを貸しているので、それも雑所得です。多少の経費が発生しますが、なかなか赤字にすることは難しく、トントンくらいでしょうか。ここは仮想通貨の益出しをすることで、増加させることができます。

この事業所得と給与所得と雑所得を全部合計したのが課税所得になります。そしてここから小規模企業共済控除(84万円)や生命保険控除(8万円)、iDeCo(27.6万円)、基礎控除(48万円)など、合計167.6万円を控除します。つまり給与所得14万を引いた153万円程度までは、事業所得と雑所得があっても無税になります。

所得全部に対してでいえば、下記控除合計の287.6万円までは全部控除されて無税というわけです。これは所得なので、各種経費を使った後でというのも大きいですね。交際費はもちろん、家賃とか光熱費とか通信費も按分して経費化できますから。

- 青色申告特別控除 65万円

- 給与所得控除 55万円

- 基礎控除 48万円

- 小規模企業共済 84万円

- iDeCo 27.6万円

- 生命保険控除 8万円

この最終段階で調整を考えます。まずまだプラスが出たら、家族の所得と見比べて、医療費控除をどちらで行うか決めます。医療費控除は家族分を合算して申告できるので、所得が大きいほうで申請したほうがいいからです。また課税所得がマイナスになっていたら、控除額がもったいないので、収入増加を考えます。具体的には仮想通貨の売却です。

もし所得がマイナス100万円なら、仮想通貨を利益100万円分売却すればちょうど所得ゼロにできるわけです。所得ゼロ近辺だと、かかる税金は所得税5%+住民税10%なので、もっと追加で仮想通貨を売却して益出ししてもいいでしょう。だって株よりも安い税金なのですから。ぼくは2016年から仮想通貨を持っており、資産の約10%が仮想通貨です。当然ながらほぼ含み益であり、利益確定は計画的に行うことが重要というわけです。

そして今年に限っていえば、ふるさと納税への対策もあります。年初の段階では完全FIREの意志を完全に決めていなかったので、少額ではありますがふるさと納税をしていたからです。その後、FIREし小規模企業共済などにも加入した結果、想定したよりも課税所得が低くなってしまい、ふるさと納税上限が下がってしまいました。そのため、すでに行ったふるさと納税額まで上限額が上昇するように、追加で仮想通貨を売却して課税所得を増加させる必要があります。そうしないと、ふるさと納税ではなく単なる寄付になってしまうので。

ちなみにいくら課税所得を増やせばいいかは、この式から逆算すればOK。住民税所得割というのは課税所得の10%です。

そんなわけで、今年はちょっとイレギュラーですが、来年からは、

- 個人事業は収入増減はいろいろだが、収入に応じて経費を使う

- 給与は月額7万円で安定してるので、想定通りに

- 雑所得は、最終課税所得の具合を見ながら必要に応じて仮想通貨を売却

という方針で進めます。簡単なシミュレータも作ってあるので、何にどれだけの経費を使うのがいいか、想定課税所得によって仮想通貨をどれだけ売却するかも調整できるようにしています。いわゆる、個人における年間予算ですね。こういうのを作るのはけっこう楽しいものです。