2023年の(株式)取引が終わりました。年の瀬なので、この1年が(主に伝統的投資家にとって)どんな投資環境だったのかを振り返っておきます。

米FRBに振り回された1年だった

感覚としては、とにかく米FRBに振り回された1年でした。そもそも、ぼくの相場観としては利上げは終了し、2023年は利下げのタイミングを見計らう年――という見通しでスタートしました。ところが、蓋を開ければインフレは再燃し、利上げも行われ、つまり円安も再燃したという1年間でした。

下記は、FFレート、米長期金利、ドル円為替の2年分のチャートです。2022円に急速に利上げされ、長期金利も上昇。為替も150円まで上がりました。ところが11月頃にインフレ収束の空気となり、長期金利は下落。為替も一気に120円台まで下落します。

そこで始まった2023年。まさかのインフレ再燃で超金利は夏からぐんぐん上昇し5%超え。FFレートも5.25%まで上昇。いったん円高になったドル円も、再び150円を付けたという形です。

2月に「インフレはピークを打ち、長期金利は下落を始めた」とブログで書きました。

ところがこれは大間違いで、インフレ再燃、米利上げ、長期金利も上昇で、購入してきた債券は軒並み爆損となったのでした。

しかし、年末12月に入ってFRBは「利下げが視野に入り始めている」と話し出します。その後、利下げ観測を急いで打ち消しに入りましたが、楽観的な市場はすでに利下げの織り込みに入っており、長期金利は5%超えから一気に4%を切ってきました。

このように、インフレと米FRBの動向に振り回されたのが、2023年だったという感じです。

マイナス金利の出口を探る日銀

一方で、日本でも話題は金利でした。黒田総裁は退任間際に「緩和継続」を発表。いや、緩和は継続できないでしょと考える市場との綱引きとなりました。

その後誕生した植田総裁においては、「金融緩和継続」を打ち出し、引き締め可能性を探っていた市場は円安に振れます。

その後、金融緩和継続と言いながらも、植田総裁は実質的な利上げ策を次々と行っていきます。まずは長期金利をコントロールするYCCの柔軟化です。

そして12月には、マイナス金利解除の観測が進みました。植田総裁の「年末から来年にかけて一段とチャレンジングな状況になる」発言を受けてのものです。これにより、一気に6円の円高が起こりました。

株価は上昇

金利は上昇したものの、それを跳ね返すくらい株価は好調でした。そして日経平均も円安基調を受けてか好調。S&P500と日経225はそれぞれ+34%、+30%のリターン。ナスダックは67%ものリターンを出しました。

これは米経済がかなりしっかりしていることを表しています。S&P500企業の1株あたり利益(EPS)を見ると、コロナ禍の落ち込みから回復して過去最高レベルで推移しています。

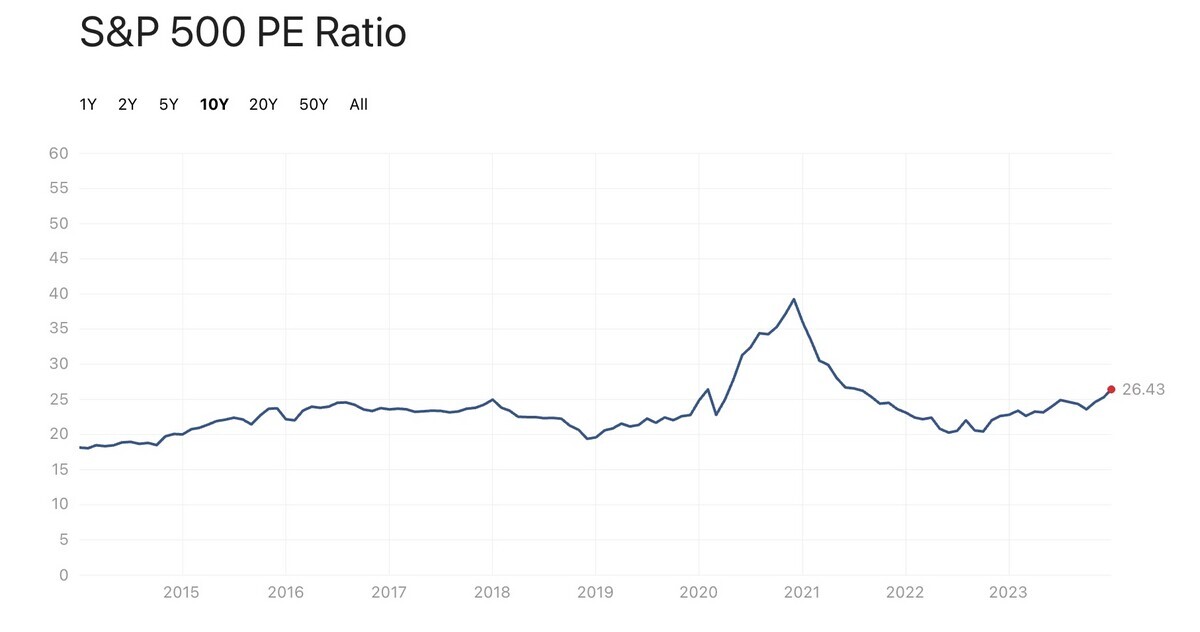

PERは26.43倍。多少の割高感はあるものの、熱狂を感じられるほど高いというわけでもありません。

不動産も金も仮想通貨も上昇

好調だったのは株価だけではありません。国内の不動産も上昇しました。下記は国土交通省発表の2023年9月分不動産価格指数です。特に区分マンションの上昇が著しく、2010年比で約2倍まで上昇しています。

円長期金利も上昇し、一時は1%近くまで上がりました。通常、金利が上がると借り入れが厳しくなり、不動産価格は冷やされるのですが、それを越えるほどの加熱です。お付き合いのある銀行で聞いたところ、ガンガン買っているのは中国人で、やはり円安も影響しているのでしょう。金利上昇なんて気にしていないということでした。

上昇は不動産だけではありません。金価格も史上最高値です。特に、円安の影響もあり円建ての上昇は著しく、税込みで1万円を超えています。2019年からほぼ倍です。

デジタル・ゴールドと呼ばれる仮想通貨も、冬の時代を乗り切りました。ビットコインは年初来で2.7倍になり、2021年の700万円を超えた過去最高値が視界に入ってきています。

2023年は総じていい年だった

このように、インフレ→金融引き締め→リセッションのリスクを背負いながら、なんだかんだでいまのところはソフトランディングしそうな雰囲気なのが、現在の経済です。とはいえ、NY連銀が出している景気後退確率を見ると、多少確率が低下してきたとはいえ50%を超えており、30%を超えたら危険信号といわれる中、楽観は禁物です。

2024年の経済

というわけで、2024年の相場観をまとめると、次のように考えています。

- インフレは収束

- 米FRBは夏頃に利下げ

- 長期金利は継続して下落

- 強い経済を背景に米株式は継続上場(楽観シナリオ)

- 日銀は春にマイナス金利解除

- 年初から円高傾向が継続

- 春の半減期に向けてビットコインは最高値を伺う

- 金は引き続き上昇

1年前に予想した相場観はもっともっと悲観的なもので、結果的に正反対の結果となりました。今回はかなり楽観予想ですが、これも正反対の結果になるかもしれません。お楽しみに。