株式投資は、長期的には経済成長に連動して資産が増えますが、短期的にはゼロサム・ゲームとなります。そして、ゼロサム・ゲームということは、利益を上げる人がいれば同じだけ損失を被る人もいるわけです。

市場の価格調整能力には限界があって、必ずしも効率的にフェアな価格に決まるわけではありません。人間のマインドによって生まれる歪みもあれば、意図的に歪みが作られている場合もあります。IPO投資というのは、この意図的な歪みにあたるものになります。

IPO、新規株式公開においては、市場で取引されるであろう適正な価格よりも安く、事前に投資家に販売されることが一般的です。公開する企業にとっては、公開初日から株価が下落してしまうよりも、上昇したほうがイメージがいいため、そうするわけです。ということは、適正価格の読みに誤りが無い限り、IPOの事前割当を受けた人は儲かる構造にあります。

上記のサイト「投資に役立つ情報置場 - 96ut.com」によると、2018年の現在までの勝率(事前割当価格から上昇した銘柄数)は、51銘柄中46銘柄となっており、勝率は90.2%となっています。しかも29銘柄は初値で100%以上の値上がりとなっており、非常に利益も大きいことが分かります。

もう一つ、IPO投資の面白いところは、資金拘束期間が短いところです。資金拘束期間は証券会社によって異なりますが、申込みからだいたい1ヶ月以内には上場となるので、そこで資金を回収することができます。

つまり、当たりさえすれば非常に資金効率的にもよいわけです。元手に対する年間利益率ということでは、非常によい取引ですね。

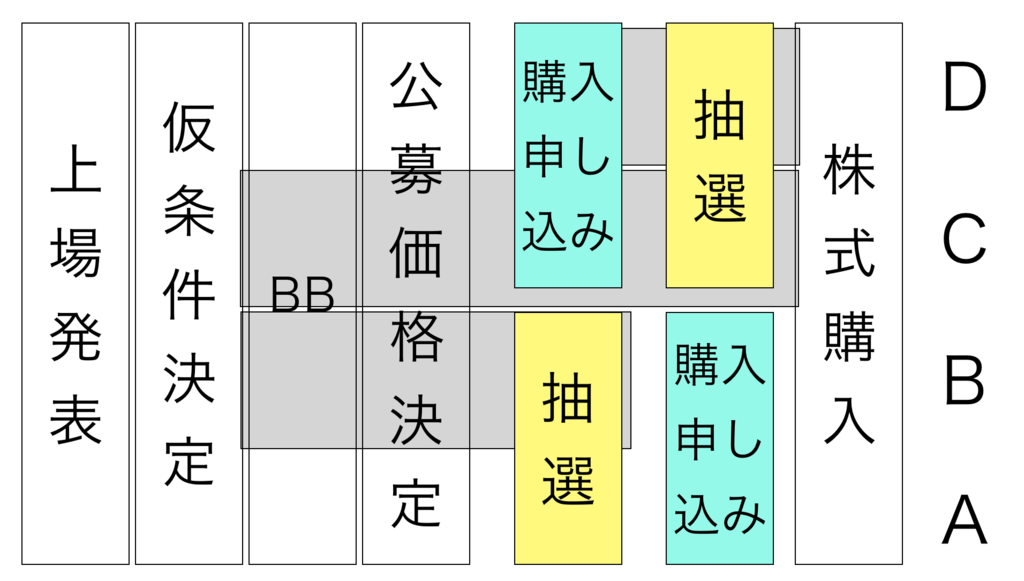

下記は、Zaiの記事を元にまとめた、資金拘束期間の違いです。IPOは、上場発表から始まって、BB(ブックビルディング)、そして抽選があり晴れて株式購入となります。ただし、どの段階から購入資金の入金が必要かというと、証券会社によって違うのです。

Aは、抽選が完了して買えることがわかってから資金を入れればいい、最も好条件のパターン。岡三オンライン証券やライブスター証券、野村證券があたるそうです。

Bは、BBの段階で資金が必要ですが、抽選が先にあるので多少拘束期間が短くなります。 SBI証券やマネックス証券、SMBC日興証券や大和証券、みずほ証券が当たります。

Cは、BBから入金が必要で抽選が最後という、悪条件のパターン。カブドットコム証券や楽天証券がこれです。

Dは、申込時に資金が必要ですがそのあとすぐ抽選があるパターンです。GMOクリック証券や松井証券、岩井コスモ証券などが該当するそうです。

そんなわけで、今年はIPO投資にも手を出したいと思います。そのために用意した証券会社口座は下記のとおりです。

- SBI証券

- マネックス証券

- 楽天証券

- カブドットコム証券

- 松井証券

- 岡三オンライン証券

- みずほ証券

- SMBC日興証券

↓IPO BBに申し込んでみました。